La settimana finanziaria

di Direzione Gestioni Mobiliari e Advisory - Banca Esperia S.p.A.IL PUNTO DELLA SETTIMANA: il rallentamento degli acquisti della BCE resta condizionato allo stato dell’economia

- Nessuna modifica né alla formulazione della forward guidance né alla strategia di uscita

- La BCE sarà graduale e condizionale allo stato dell’economia nell’annunciare la sua strategia di uscita

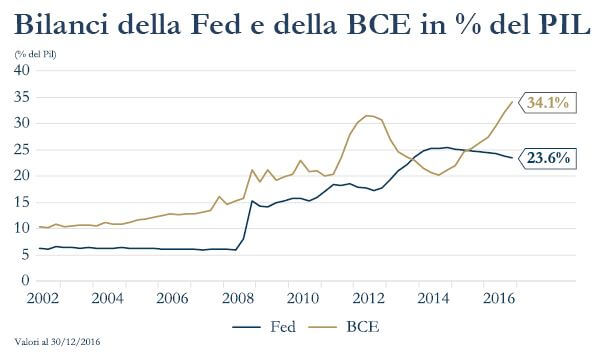

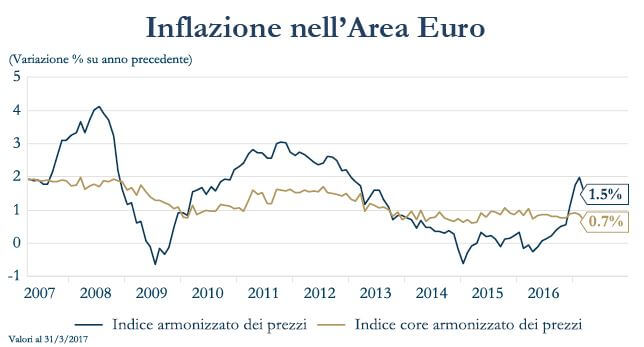

A partire dalla settimana appena conclusa, la BCE ridurrà il ritmo di acquisti di titoli di Stato e obbligazioni private, a 60 miliardi di euro dai precedenti 80, e continuerà ad acquistare fino a dicembre 2017, condizionalmente allo stato dell’economia. L’inizio della riduzione degli acquisti è stata accompagnata da alcuni commenti cauti del Presidente della BCE, che ha voluto ribadire che l’attuale orientamento accomodante di politica monetaria resta appropriato e che un cambiamento non sarà giustificato fintanto non si creerà sui mercati un duraturo clima di fiducia e il sentiero di inflazione non sarà strutturalmente in recupero. Dall’8 dicembre, data in cui è stata annunciata la riduzione, Draghi ha più volte ripetuto che la decisione di ridurre l’ammontare degli acquisti mensili non è affatto equivalente al tapering effettuato dalla Fed dal 2013 al 2014, ossia la riduzione graduale e pre-programmata degli acquisti di titoli, che provocò scossoni sui mercati, penalizzando gli strumenti che più avevano beneficiato del QE. Draghi ha invece sottolineato che, anche se con una data di scadenza, il programma di acquisti è in realtà state contingent e può essere modificato (e lo sarà) condizionalmente allo stato dell’economia: la BCE non “inserirà” il pilota automatico nella normalizzazione dello stimolo monetario, ma probabilmente annuncerà gradualmente la normalizzazione e la progressiva riduzione degli stimoli. Vi sono alcune differenze tra la situazione della Fed nel 2013 e quella attuale della BCE. Seppure la maggior parte della trasmissione diretta all’economia e alle condizioni finanziarie avvenga attraverso un l’effetto stock, vale a dire in base alla dimensione assunta dal bilancio della Banca Centrale, studi statistici mostrano che l’effetto flusso, ossia la dimensione degli gli acquisti mensili, ha un’incidenza maggiore nell’Area Euro di quella avuta negli Stati Uniti. Ciò riflette effetti di trasmissione fiscali (o di credito) più forti in Europa e suggerisce la necessità per la BCE di procedere alla riduzione degli acquisti, in modo più cauto, al fine di non comportare un inasprimento delle condizioni finanziarie e una nuova frammentazione del mercato del credito. Infine, a differenza della Fed nel 2013, oggi la BCE affronta due tipi di tensioni, una a livello macroeconomico e una a livello di mercato. A livello macroeconomico esiste: uno sbilanciamento tra la ripresa economica dell’Area Euro, solida nel suo complesso, seppur in presenza di una prospettiva di inflazione core che resta ancora deludente; e una convergenza mancata tra i diversi paesi dell’Area e, quindi, la necessità di supportare i paesi periferici ancora fragili. A livello di mercato, esiste una tensione tra la capacità di effettuare gli acquisti di titoli in conformità alle regole auto-imposte e la necessità di gestire dislocazioni in alcuni segmenti di mercato, in particolare la parte a breve della struttura a termine tedesca. Per questo, riteniamo che la BCE dovrà di volta in volta ridefinire la modificare le regole degli acquisti.

|

|

LA SETTIMANA TRASCORSA

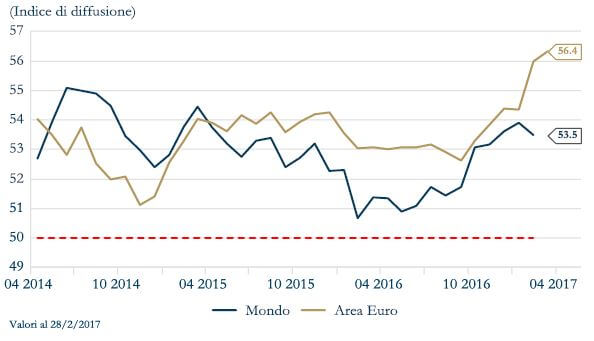

Europa: Gli indici Pmi indicano che l’Area Euro sta sovra-preformando il resto del modo da inizio 2017

Nonostante una marginale revisione al ribasso del dato definitivo, gli indici Pmi dell’Area Euro continuano a mantenersi ampiamente sopra la soglia di 50 punti (che segna la distinzione tra fasi di espansione e contrazione dell’attività) e a sovra-performare l’aggregato mondo: il Pmi composto di marzo si è attestato a 56.4 punti, oltre i 56 di febbraio ma al di sotto del preliminare, a sui massimi da 71 mesi. L’indice relativo al settore dei servizi è inoltre risultato pari a 56 punti, oltre i 55.5 del mese precedente. Risulta al di sopra delle attese la crescita delle vendite al dettaglio nel mese di febbraio, che sono salite dello 0.7% m/m, battendo le attese del consenso, e dell’1.8% a/a. Il dato di gennaio è inoltre stato rivisto al rialzo dal -0.1% al +0.1% m/m e dal +1.2% al +1.5% a/a. Numeri che confermano che l’Area euro è partita bene nel primo trimestre del 2017. Tra le singole economie, si distingue la Germania: a febbraio gli ordini di fabbrica tedeschi sono al +4.6% a/a e al +3.4% m/m, ben oltre i numeri di gennaio; la produzione industriale cresce poi ben oltre le stime, al +2.2% m/m e al +2.5% a/a.

Nonostante una marginale revisione al ribasso del dato definitivo, gli indici Pmi dell’Area Euro continuano a mantenersi ampiamente sopra la soglia di 50 punti (che segna la distinzione tra fasi di espansione e contrazione dell’attività) e a sovra-performare l’aggregato mondo: il Pmi composto di marzo si è attestato a 56.4 punti, oltre i 56 di febbraio ma al di sotto del preliminare, a sui massimi da 71 mesi. L’indice relativo al settore dei servizi è inoltre risultato pari a 56 punti, oltre i 55.5 del mese precedente. Risulta al di sopra delle attese la crescita delle vendite al dettaglio nel mese di febbraio, che sono salite dello 0.7% m/m, battendo le attese del consenso, e dell’1.8% a/a. Il dato di gennaio è inoltre stato rivisto al rialzo dal -0.1% al +0.1% m/m e dal +1.2% al +1.5% a/a. Numeri che confermano che l’Area euro è partita bene nel primo trimestre del 2017. Tra le singole economie, si distingue la Germania: a febbraio gli ordini di fabbrica tedeschi sono al +4.6% a/a e al +3.4% m/m, ben oltre i numeri di gennaio; la produzione industriale cresce poi ben oltre le stime, al +2.2% m/m e al +2.5% a/a.

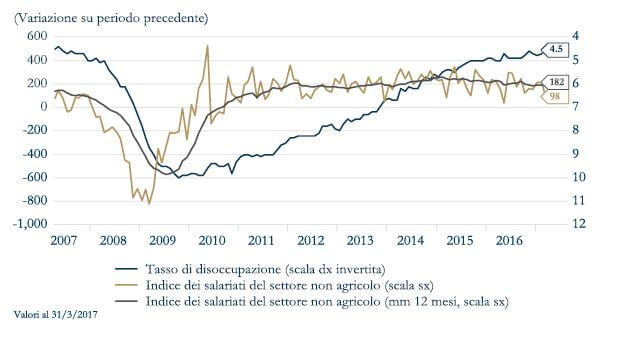

Stati Uniti: dai verbali della Fed emergono poche sorprese sui tassi di interesse, attenzione è rivolta al bilancio

In settimana sono stati pubblicati i verbali del meeting di marzo per la Federal Reserve, da cui risulta un consenso diffuso a supporto della decisione, di alzare di 25 punti base il costo del denaro pur ribadendo un sentiero ancora graduale per gli aumenti successivi, dato che sullo sfondo pesa ancora la forte incertezza sullo scenario di politica fiscale. Inoltre emerge che la maggioranza dei consiglieri FOMC ritiene che sia opportuno cominciare a ridurre il bilancio della Fed da 4.500 miliardi di dollari «più avanti nel corso dell’anno», a condizione però che i dati sull’economia reale restino positivi Focus sui dati mensili riguardanti il mercato del lavoro; già mercoledì il report Adp, che misura la variazione dell’occupazione del settore privato, tradizionale anticipatore dei numeri ufficiali, ha mostrato un incremento di 263mila posti di lavoro, mentre gli economisti ne aspettavano 185mila. Oggi tuttavia sono stati pubblicati i payrolls, ad appena 98mila a fronte dei 180mila previsti dalle attese. Disoccupazione in calo dal 4.7% al 4.5%. Tra gli altri dati di rilievo: la bilancia commerciale ha registrato a febbraio un deficit di $43.56mld, in calo rispetto al dato del mese precedente a -$48.5mld.

In settimana sono stati pubblicati i verbali del meeting di marzo per la Federal Reserve, da cui risulta un consenso diffuso a supporto della decisione, di alzare di 25 punti base il costo del denaro pur ribadendo un sentiero ancora graduale per gli aumenti successivi, dato che sullo sfondo pesa ancora la forte incertezza sullo scenario di politica fiscale. Inoltre emerge che la maggioranza dei consiglieri FOMC ritiene che sia opportuno cominciare a ridurre il bilancio della Fed da 4.500 miliardi di dollari «più avanti nel corso dell’anno», a condizione però che i dati sull’economia reale restino positivi Focus sui dati mensili riguardanti il mercato del lavoro; già mercoledì il report Adp, che misura la variazione dell’occupazione del settore privato, tradizionale anticipatore dei numeri ufficiali, ha mostrato un incremento di 263mila posti di lavoro, mentre gli economisti ne aspettavano 185mila. Oggi tuttavia sono stati pubblicati i payrolls, ad appena 98mila a fronte dei 180mila previsti dalle attese. Disoccupazione in calo dal 4.7% al 4.5%. Tra gli altri dati di rilievo: la bilancia commerciale ha registrato a febbraio un deficit di $43.56mld, in calo rispetto al dato del mese precedente a -$48.5mld.

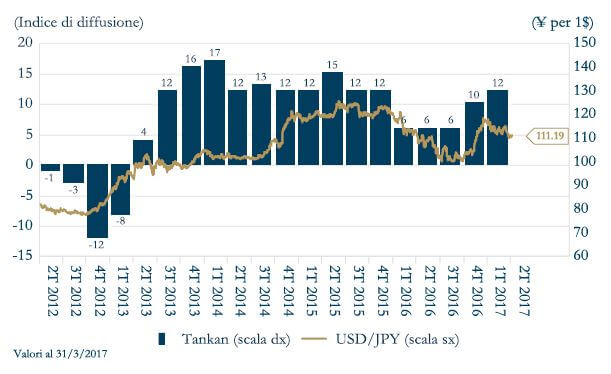

Asia: rilasciati gli indici PMI in Giappone

In Giappone è stata pubblicata la lettura finale del Pmi manifatturiero di marzo, elaborato da Nikkei, che si è attestato a 52.4 a fronte della stima preliminare per 52.6 punti, da 53.3 punti di febbraio. In leggero rafforzamento, sulla scia della debolezza dello yen, anche l’indice Tankan manifatturiero per il primo trimestre, che si è attestato a 12 contro le attese (14), mentre quello non manifatturiero è risultato abbastanza in linea con le attese (20). L’attività del settore dei servizi in Giappone a marzo è cresciuta al ritmo più intenso da 19 mesi.

In Giappone è stata pubblicata la lettura finale del Pmi manifatturiero di marzo, elaborato da Nikkei, che si è attestato a 52.4 a fronte della stima preliminare per 52.6 punti, da 53.3 punti di febbraio. In leggero rafforzamento, sulla scia della debolezza dello yen, anche l’indice Tankan manifatturiero per il primo trimestre, che si è attestato a 12 contro le attese (14), mentre quello non manifatturiero è risultato abbastanza in linea con le attese (20). L’attività del settore dei servizi in Giappone a marzo è cresciuta al ritmo più intenso da 19 mesi.

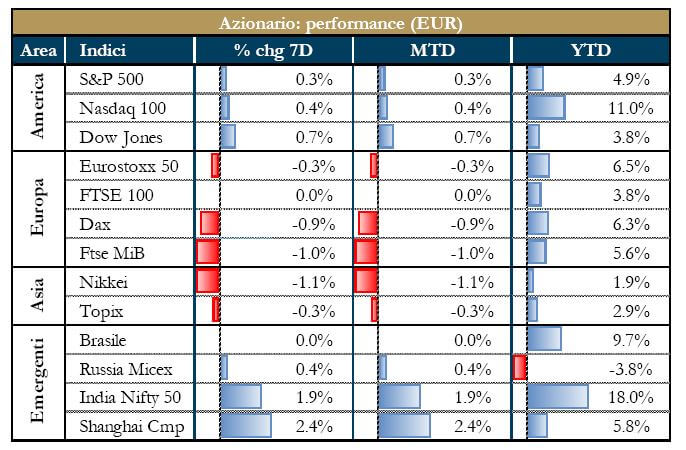

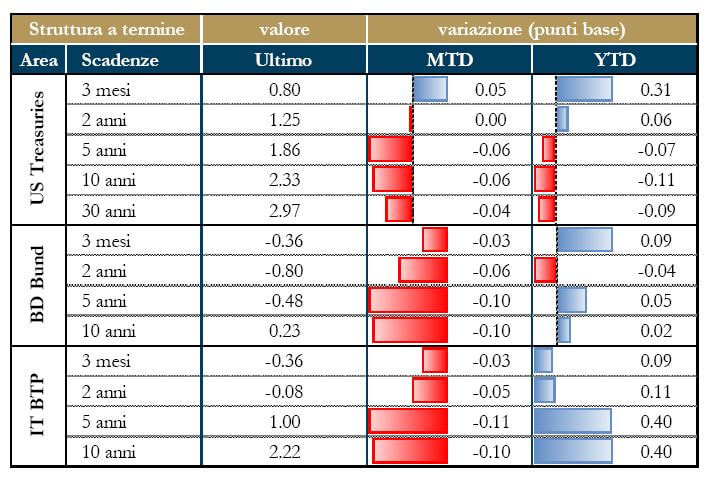

PERFORMANCE DEI MERCATI

NEWSFLOW SOCIETARIO (*)

Europa Finanziari: Veneto Banca ha chiuso il 2016 con una perdita netta di €1.5mld dopo rettifiche di valore su crediti per 1.3mld. Secondo fonti stampa, la Concorrenza della commissione europea avrebbe scritto al Tesoro per chiedere chiarimenti sull’offerta di transazione chiusa settimana scorsa con i soci. Il dubbio avanzato da Bruxelles è che l’operazione possa essere incompatibile con la garanzia pubblica sulle obbligazioni e, in prospettiva, con l’intervento dello Stato nel capitale delle due banche attraverso la ricapitalizzazione precauzionale. Secondo l’Ecb, le due banche venete avrebbero bisogno circa €6.4mld per aggiustare i propri bilanci. Intesa sigla un maxi accordo con Aon per rafforzare il ramo danni, scrive Il Sole 24-Ore. La banca ha inoltre rafforzato il suo network internazionale con due nuove sedi operative nel Golfo Persico ad Abu Dhabi e a Doha. Banco Popular ha annunciato le dimissioni del Ceo Larena e la sua sostituizione con Sanchez-Asiain. Mediolanum auspica di distribuire anche sul 2017 un dividendo di 40 centesimi e punta a bruciare il record storico di raccolta netta sui fondi nel 2017 grazie alle sottoscrizioni dei Pir , che, quest’anno, dovrebbero catalizzare almeno €2mld. Il Cda di Cattolica ha deciso di esercitare il diritto di vendita a Popolare Vicenza delle partecipazioni detenute in Berica Vita, Cattolica Life e Abc Assicura. Pop Vicenza ha ceduto il 6.02% con un accelerated book building per un controvalore di €76.125mln. Secondo alcune fonti, Fondazione CariVerona ha rilevato circa il 3%, metà della quota della compagnia veronese collocata da Popolare Vicenza. In un comunicato, Banca Popolare di Vicenza ha ribadito che intende contestare la vendita delle partecipazioni di Cattolica nelle joint venture assicurative comuni. Energy: Enel ha firmato un accordo per la fornitura di energia all’utility statale Zesco e investirà in Zambia circa 40 milioni di dollari per la costruzione di un impianto fotovoltaico. La fornitura avrà durata di 25 anni. Morgan Stanley ha tagliato il giudizio di Eni a ‘underweight’ da ‘equal weight’. Seadrill Ltd, società di perforazione del miliardario J Fredriksen, perde in borsa il 38% dopo aver avvisato i suoi azionisti del fatto che potrebbero incorrere in pesanti perdite a causa del processo di ristrutturazione del debito che è stato ancora una volta prorogato. Media: Vivendi ha notificato alla Commissione europea che dopo l’assemblea di maggio avrà il controllo di Telecom, mentre si prepara a presentare una lista di maggioranza per il rinnovo del consiglio. L’AD Flavio Cattaneo intende rimanere al suo posto qualunque sarà la decisione sul nuovo presidente da parte degli azionisti, con i quali non ci sono divergenze. Resta sempre sul tavolo per Vivendi la possibilità di far ricorso alla commissione europea se l’AgCom sancisse che la posizione su Telecom Italia e Mediaset viola la normativa italiana. Retailer: il colosso inglese Reckitt Benckiser ha dichiarato di aver intrapreso una revisione strategica del suo business alimentare, dopo l’acquisizione di Mead Johnson, attiva nella nutrizione per infanti, per $16.6mld. Il Ceo di Unilever, Polman, dopo il fallimento del tentativo di acquisizione da $143mld da parte di Kraft Heinz, ha annunciato che metterà in atto una radicale revisione della società nel tentativo di rafforzarla e venire incontro alle richieste degli azionisti. Tra i prossimi step, si sottolinea la ricerca di maggior reddività tramite buybaks, dismissione di business secondari e revisione della struttura societaria.

Chimici: ChemChina ha ottenuto l’ok dalle autorità antitrust europee per l’acquisizione della svizzera Syngenta AG da $43mld un giorno dopo aver ricevuto la greenlight anche delle autorità statunitensi. Per rimuovere sovrapposizioni che avrebbero potuto causare problemi, ChemChina si è offerta di vendere alcune attività agricole comprese quelle nell’ambito dei pesticidi, mossa lodata da Marhrethe Vestager, commissario europea alla concorrenza. Auto: il ministero dei trasporti della Germania ha trovato un nuovo “defeat device”, ovvero un dispositivo di manipolazione delle emissioni, in un’auto di Fca nel corso di test sulle emissioni. La casa italiana riporta vendite in calo negli USA, al -5% annuo a 190,254 veicoli. In Italia a marzo ha registrato una crescita del 21.3% con una quota di mercato del 30,14% dal 29.35% di marzo 2016. Il presidente di Exor, John Elkann, conferma che l’AD Sergio Marchionne lascerà il gruppo nel 2019 e che la ricerca del nuovo capo azienda sarà fatta all’interno del gruppo.

Industriali: il ministero dell’Economia francese ha raggiunto un accordo di massima che permetterà a Fincantieri di diventare azionista di riferimento di Stx France, senza tuttavia averne il controllo assoluto. Fincantieri – secondo quanto spiegato dal ministro Christophe Sirugue – avrà il 48% di Stx France e sarà affiancato dalla Fondazione CRTrieste con circa il 7%. Lo stato francese manterrà il 33% attuale e la francese Dcns avrà il 12%.

Stati Uniti Energy: NAmerico Partners starebbe analizzando la proposta per un gasdotto del valore di miliardi di dollari per trasportare il gas naturale dai giacimenti in rapida crescita del Texas occidentale alla Costa del Golfo, in un ottica di competizione con i rivali di settore, tra tutti Kinder Morgan. Il gasdotto, volto a ridurre l’eccesso di produzione nell’area, si collegherebbe alle linee esistenti, comprese quelle che esportano gas in Messico e ad un impianto di esportazione di gas naturale liquefatto in costruzione (Cheniere Energy). Secondo il Wall Street Journal, Exxon Mobil sarebbe in trattative per ottenere l’accesso alle risorse petrolifere in acque profonde del Brasile. Exxon pensa a una joint venture con Petrobras, società brasiliana a controllo statale, per riuscire a portare avanti investimenti e progetti nel paese. Exxon sta lavorando anche con Hess Corp, produttore di petrolio US, per espandere le proprie attività in Brasile dopo che il paese ha rivisto i propri regolamenti l’anno scorso per attirare maggiori investimenti esteri. Chimici: Monsanto, il colosso mondiale dell’agrochimica che sta per essere acquisito dalla tedesca Bayer, ha chiuso il suo scondo trimestre fiscale con utili e ricavi che hanno soddisfatto gli analisti grazie alle attività legate alla soia e al mais. L’azienda ha registrato negli ultimi tre mesi utili per $1.4 miliardi, o $3.09 per azione, in rilazo dai $1.1 miliardi, o $2.41 per azione, dello stesso periodo dell’esercizio 2016. Al netto di voci straordinarie il risultato è stato di $3.19 per azione, sopra i $2.79 per titolo attesi dal mercato. Hugh Grant, amministratore delegato e presidente del gruppo, ha spiegato che “anche se siamo piu’ ottimisti sulle prospettive per il resto dell’anno, la nostra enfasi sta dove è sempre stata: nel portare innovazione agli agricoltori. La nostra innovazione comprovata e i vantaggi della nostra piattaforma unica ci posizionano bene per affrontare le sfide future e ci rendono un partner attraente e complementare per Bayer. Tecnologici: BlackBerry ha registrato un utile adjusted migliore del previsto per il sesto trimestre consecutivo, grazie allo spostamento della produzione verso software a più alto margine rispetto al business degli smartphone. La società ha detto che prevede di essere redditizia su base adjusted per il secondo anno di fila e di generare un free cash flow positivo per l’anno che si chiuderà a febbraio 2018. Le entrate da software e servizi sono aumentate del 12.2% a $193 mln nel Q4, rispetto al trimestre precedente. La perdita netta si è ridotta a $47mln o 10 centesimi per azione nel Q4, da $238 mln di un anno prima. Su base adjusted, il fatturato è stato di $297 mln, battendo le aspettative media degli analisti di $289.3mln. Imagination Technologies, società anglosassone che produce processori grafici e da anni è partner di Apple, in pesante ribasso a Londra. Dopo che il colosso di Cupertino ha annunciato che non farà più ricorso ad IT, la società ha perso il 63% sul mercato in una sola giornata. Apple non userà più le tecnologie IT sui nuovi prodotti entro 15 mesi-2 anni perché sta lavorando su un separato, indipendente graphics design per controllare i suoi prodotti. Tesla bene a NY dopo aver superato Ford come seconda casa auto statunitense per capitalizzazione di mercato. M&A: Staples sarebbe in trattative con fondi di private equity per una potenziale vendita, testando il mercato sul possibile interesse verso un settore scosso dalla concorrenza dell’on-line e dall’ingente debito. Una vendita a un’impresa di investimento potrebbe aiutare Staples a sfuggire da ribassi del prezzo di mercato (le azioni hanno più che dimezzato in tre anni il proprio valore). La mossa arriva a meno di un anno dalla proposta di fusione con la rivale Office Depot, che non andò a buon fine per motivi di antitrust. Dupont ha confermato che è pronta a acquistare un’unità di FMC e vendere le sue attività per la protezione delle coltivazioni al fine di ottenere l’approvazione dell’Unione Europea per la fusione con la Dow Chemical. DuPont ha detto di voler vendere una parte della sua unità di protezione delle colture a FMC e comprare quasi tutto il business salute e nutrizione di FMC in un accordo dovrebbe richiedere a DuPont circa $1.6 mld a causa della differenza di valore delle attività. La fusione con Dow si sarebbe dovuta chiudere nella prima metà del 2017, mentre ora si stima una definizione entro fine anno e benefici da realizzarsi nei 18 mesi successivi. Jab Holding, società non quotata con base in Lussemburgo, cresciuta nel corso degli ultimi anni nel comparto del caffè e proprietaria di Caribou Coffee e Krispy Kreme Doughnuts, rileverà la catena di panetterie-caffetterie Panera Bread per $7.5mld. Gli azionisti Panera riceveranno $315 per azione in contanti con un premio del 15% rispetto alla chiusura del titolo del 4 Aprile: l’azione nella giornata di ieri ha guadagnato il 14.21% chiudendo a $312.94. infine, Seven & Holdings, retailer giapponese proprietario della catena 7-Eleven, ha comunicato di avere raggiunto l’accordo per acquisire gran parte dei minimarket e delle aree di servizio in USA di Sunoco per circa $3.3 mld. La big oil texana controlla e gestisce circa1,350 punti vendita in patria. A latere dell’accordo Sunoco fornirà 2.2 mld di litri di benzina annui, per i prossimi 15 anni, ai gestori delle catene 7-Eleven.

(*) Dati forniti da Mediobanca – Banca di Credito Finanziario S.p.A.

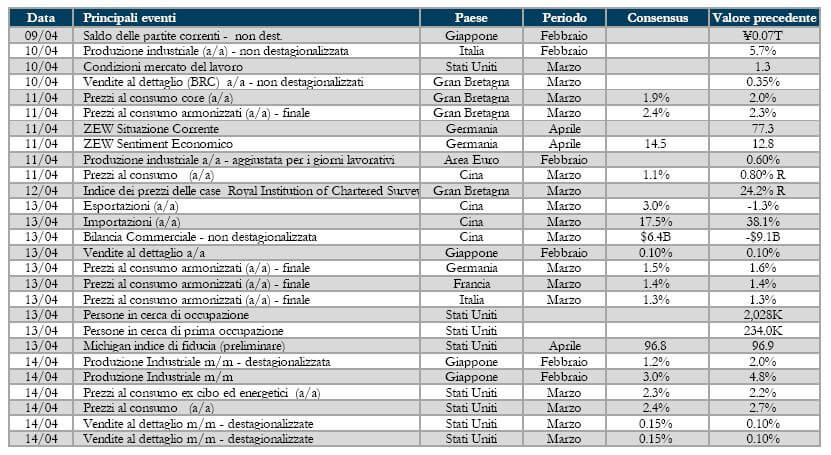

LA PROSSIMA SETTIMANA: quali dati?

- Area Euro: Relativamente povera di indicazioni di rilievo la settimana di Pasqua nell’Area Euro. Atteso il dato della produzione industriale di febbraio e per l’indice di fiducia ZEW realtivo alla Germania Disponibili, inoltre, il CPI finale di marzo per l’Italia, la Francia, il Regno Unito e la Germania.

- Stati Uniti: L’inflazione di marzo sarà il dato più rilevante della prossima settimana negli Stati Uniti. tra gli altri dati di rilievo, vendite al dettaglio, deficit pubblixo mensile, richieste di disoccupazione

Il presente Documento (il “Documento”) è realizzato dagli uffici Investment Advisory della Direzione Gestioni Mobiliari e Advisory (i “redattori”) di Banca Esperia SpA (la “Banca”) i quali non costituiscono un dipartimento di ricerca. Il presente documento Esso ha esclusivamente natura e scopi informativi generali. Esso Non costituisce in alcun modo un’offerta, né un invito, né una raccomandazione ad effettuare investimenti o disinvestimenti, né una sollecitazione all’acquisto, alla vendita, alla sottoscrizione di strumenti finanziari, né un’offerta di stipula di un contratto di investimento o di finanziamento, né attività di consulenza finanziaria, legale o fiscale o ricerca in materia di investimenti. Nella redazione del documento non sono stati presi in considerazione obiettivi personali di investimento, situazioni e bisogni finanziari dei destinatari del documento stesso.

I dati, le informazioni e le opinioni contenuti nel presente documento possono provenire, in tutto o in parte, da fonti ritenute attendibili. Qualora siano assunti e/o desunti dati, informazioni od opinioni da fonti esterne – puntualmente indicate – si precisa che non è stata effettuata alcuna verifica sulla loro completezza, correttezza ed attendibilità. In ogni caso, i redattori e la Banca (Banca Esperia) non garantiscono e non possono essere considerati in alcun modo responsabili per la loro esattezza e completezza, né per risultati futuri o per l’uso che i destinatari del documento o terzi ne facciano, né per qualsiasi conseguenza derivante, direttamente o indirettamente, dalla lettura, elaborazione e/o utilizzo dei dati, informazioni e valutazioni contenuti nel presente documento o da qualsiasi evento che venisse da chiunque ad esso ricondotto. Banca Esperia La Banca si riserva il diritto di apportare ogni modifica del contenuto del documento in ogni momento senza preavviso, senza tuttavia assumere obblighi o garanzie di aggiornamento e/o rettifica.

Il documento è di proprietà di Banca Esperia ed è vietato ogni uso, riproduzione, duplicazione o distribuzione, anche parziali, da parte dei destinatari del documento o di terzi, salva espressa autorizzazione scritta della Banca di Banca Esperia, la quale non comporta comunque alcuna responsabilità o garanzia, anche di risultato.

I rendimenti passati eventualmente rappresentati nel Documento non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni potrebbero variare nel tempo, senza necessità di comunicazione da parte di Banca Esperia.

Per quanto Banca Esperia possa mettere a disposizione della clientela personale provvisto di preparazione legale, fiscale o altrimenti specialistica, i destinatari del documento che, sulla base di questo, siano interessati, in piena autonomia e senza alcuna sollecitazione, ad entrare in rapporti con Banca Esperia medesima sono invitati, prima di prendere ogni decisione finanziaria, a ricorrere all’assistenza di propri consulenti di fiducia, legali, fiscali o di altra specializzazione rilevante.