La settimana finanziaria

di Direzione Gestioni Mobiliari e Advisory - Banca Esperia S.p.A.IL PUNTO DELLA SETTIMANA: prezzo del petrolio sulle montagne russe

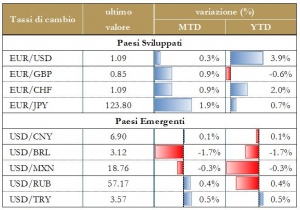

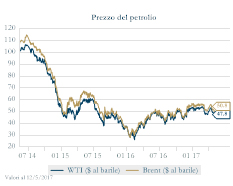

- Il Brent ha toccato nuovamente 48$ (WTI sotto 45$) al barile, riassorbendo l’aumento di prezzo seguito all’annuncio OPEC del taglio della produzione dello scorso novembre

- Fattori legati all’offerta pesano sul recente calo del prezzo del petrolio, in assenza di segnali recessivi

A novembre 2016 l’OPEC ha invertito la sua rotta, cambiando il proprio approccio: ha smesso di concentrarsi sul mantenimento della quota di mercato e ha annunciato una riduzione della produzione di 1.8 mbg per un periodo di 6 mesi. L’annuncio ha avuto un impatto immediato sul prezzo del petrolio che, guidato dalla componente aspettative, è salito sopra i 56$ al barile a inizio 2017. L’andamento si è poi invertito una prima volta nel mese di marzo e una seconda volta nella seconda metà di aprile. Nella prima settimana di maggio il Brent è sceso, così, sotto 48$ (WTI sotto 45$) al barile, il livello più basso da fine novembre, riassorbendo completamente il guadagno seguito all’annuncio. All’origine di questo calo vi sono stati alcuni fattori legati all’offerta, quali l’immissione sul mercato della produzione di shale-oil degli Stati Uniti e il riavvio della produzione petrolifera libica, nonché l’immissione sul mercato delle scorte estratte prima dell’annuncio. L’attuale calo del prezzo verosimilmente non contiene un segnale recessivo. Sebbene i dati dell’International Energy Agency mostrino una moderazione della domanda di petrolio nei paesi OECD nel T1 2017, secondo l’usuale aumento stagionale la domanda dovrebbe recuperare nel secondo semestre. Lato offerta, in questi primi mesi il taglio alla produzione dell’OPEC è stato già in buona parte neutralizzato dall’estrazione di shale-oil negli USA, dove il numero degli impianti attivi è aumentato e il prezzo di break-even per l’estrazione ha continuato a diminuire, rendendo profittevole la produzione a prezzi più bassi. La diminuzione del prezzo break-even di estrazione non solo aumenta la produzione immessa sul mercato, ma ha anche un impatto sulla componente aspettative del prezzo. Questo spiega non solo il perché, negli ultimi quattro trimestri, la revisione delle dinamiche dei prezzi del petrolio sia stata associata ad una revisione delle aspettative sul prezzo break-even di estrazione, ma anche perché la correzione della settimana scorsa sia avvenuta durante l’earnings-season statunitense: i report sui risultati del primo trimestre hanno mostrato una produzione di petrolio superiore alle attese, contribuendo a far scendere il prezzo. I produttori statunitensi (fonte Bloomberg) hanno programmato di aumentare le perforazioni 10 volte più velocemente del resto del mondo. Da volano a questa diminuzione, si sono aggiunte le posizione dei fondi hedge, che sulla scia della diminuzione del prezzo hanno ridotto le posizione nette lunghe, aumentando quelle corte e influendo così sul prezzo del petrolio. Vi sono buoni motivi per pensare che la diminuzione del prezzo del petrolio possa rivelarsi solo temporanea: nel T2 2017 dovrebbero vedersi gli effetti reali del taglio della produzione da parte dell’OPEC.

Da un lato, i dati su importazioni ed esportazioni di greggio mostrano che i paesi OPEC nei primi mesi del 2017 hanno immesso sul mercato non solo quanto prodotto nel 2017 ma anche parte delle scorte costituite precedentemente. In questo modo hanno beneficiato dell’effetto annuncio del taglio della produzione e venduto ad un prezzo più elevato. Dall’altro lato, le scorte US, estremamente alte nel T1 2017, riflettono anche i 40-45 giorni necessari a trasferire i barili di petrolio dal Golfo Persico agli USA. Il processo di riduzione è in atto: l’Arabia Saudita nel mese di aprile ha ridotto le sue spedizioni di 300.000 bdp da febbraio a marzo e sembra cercare un accordo con la Russia per proseguire i tagli nella produzione. Verosimilmente, nel meeting di maggio l’OPEC rinnoverà l’impegno alla riduzione della produzione nel vertice del 25 maggio. Nel medio lungo periodo, le prospettive sono, invece, più incerte.

Da un lato, i dati su importazioni ed esportazioni di greggio mostrano che i paesi OPEC nei primi mesi del 2017 hanno immesso sul mercato non solo quanto prodotto nel 2017 ma anche parte delle scorte costituite precedentemente. In questo modo hanno beneficiato dell’effetto annuncio del taglio della produzione e venduto ad un prezzo più elevato. Dall’altro lato, le scorte US, estremamente alte nel T1 2017, riflettono anche i 40-45 giorni necessari a trasferire i barili di petrolio dal Golfo Persico agli USA. Il processo di riduzione è in atto: l’Arabia Saudita nel mese di aprile ha ridotto le sue spedizioni di 300.000 bdp da febbraio a marzo e sembra cercare un accordo con la Russia per proseguire i tagli nella produzione. Verosimilmente, nel meeting di maggio l’OPEC rinnoverà l’impegno alla riduzione della produzione nel vertice del 25 maggio. Nel medio lungo periodo, le prospettive sono, invece, più incerte.

LA SETTIMANA TRASCORSA

Europa: crescita solida della Germania nel T1 2917

La produzione industriale francese e italiana è cresciuta a marzo. In Italia il dato si è attestato in linea con le attese (+0.4 m/m) ed è in decelerazione al +0.4% m/m rispetto al precedente +1,0%, mentre la crescita in Francia ha sorpreso al rialzo (+2.0% m/m) le aspettative di mercato (+1% m/m). Pubblicata in Europa anche la survey sui prestiti: i dati mostrano un indebolimento rispetto a T4 2016 anche se rimangono in territorio negativo, sostenendo la ripresa dell’Area Euro. Il PIL tedesco è cresciuto a 0.6%t/t nel T1 2017 (1.7% a/a), sostenuto dalle costruzioni e alle esportazioni. L’ufficio di statistica, che in questa prima release non rilascia la scomposizione per componenti ha sottolineato nel comunicato stampa che il supporto alla crescita è venuto sia dalla domanda interna che quella estera. La formazione del capitale fisso, in particolare nella costruzioni, è migliorata notevolmente. La spesa del consumatore e le spese governative sono aumentate solo leggermente, mentre il commercio estero netto ha favorito la crescita complessiva del PIL. Gli indicatori economici britannici indicano un rallentamento nel primo trimestre. A marzo la produzione industriale è cresciuta de1.4% a/a rispetto alle attese di +2.1%, La produzione manifatturiera (+2.3% a/a) si è attestata al disotto delle attese (+3.1% a/a), allo stesso modo quella di costruzioni (+2.4% a/a) si è attestata al di sotto delle attese (+2.8% a/a). Si iniziano a vedere gli effetti dell’indebolimento dei prezzi sulla bilancia commerciale che scende a 13.44 miliardi di sterline contro 12.46 miliardi precedenti. L’ufficio nazionale di statistica ONS ha affermato che le cause principali del peggioramento della bilancia commerciale sono dovute all’aumento delle importazioni di macchinari, attrezzature di trasporto, petrolio e prodotti chimici, sottolineando che la caduta della sterlina sta mettendo sotto pressione i prezzi e che gli esportatori potrebbero avere difficoltà ad apportare importanti modifiche alle catene di approvvigionamento e beneficiare della debolezza delle valute. Questo mese la Banca centrale d’Inghilterra (BoE) ha confermato tutti i parametri di politica monetaria, lasciando il costo del denaro allo 0.25% (livello fissato dopo il referendum Brexit) con una votazione di 7-1 fra i membri del Comitato, e invariati (con voto unanime) sia il programma di acquisto di titoli Asset Purchase Facility al target Asset Purchase Target di 435 miliardi di sterline sia gli acquisti per 10 miliardi di obbligazioni societarie.

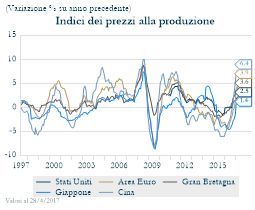

Stati Uniti: soprese al rialzo dai prezzi alla produzione e all’importazione

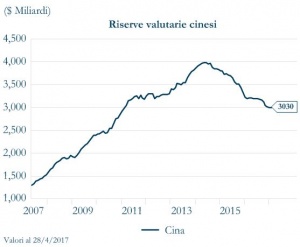

Asia: aumentano marginalmente le riserve valutarie in Cina

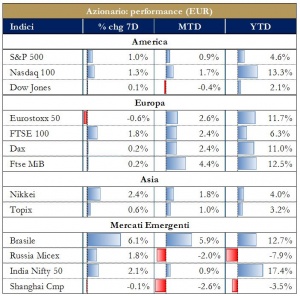

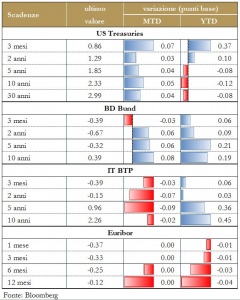

PERFORMANCE DEI MERCATI

NEWSFLOW SOCIETARIO (*)

EUROPA: Finanziari: Intesa Sanpaolo batte le attese del mercato con gli utili del Q1 e conferma la volontà di distribuire dividendi cash per €3.4mld nel 2017. Ha svalutato anche nel primo trimestre la quota detenuta nel fondo Atlante per €261mln pre tasse. Anima Holding nel Q1 ha registrato un utile netto consolidato in crescita del 19%, a €25.9mln, che sale a € 31.6mln (+17%) su base normalizzata, senza poste straordinarie. Positivo anche l’utile netto consolidato di Banca Mediolanum di €84.9mln, in crescita del 16% rispetto a un anno prima, e quello di Banca Popolare di Sondrio che ha archiviato il Q1 con un utile netto in crescita del 33.4% a €29.5mln. Banco BPM ha chiuso il Q1 con un utile netto di €117mln rispetto a una perdita pro-forma del Q1 2016 di €267mln. L’AD ha detto che l’istituto è nella fase conclusiva della cessione di Npl per €720mln e che è già al lavoro su un portafoglio Npl unsecured da €2mld che puntano a cedere nel secondo semestre. Crédit Agricole ha comunicato utili per il Q1 quasi quadruplicati, in parte grazie a una complessa riorganizzazione dei legami di partecipazione col gruppo madre e in parte grazie all’aumento del attività di trading. A2A termina il Q1 con un balzo del 14% dell’utile netto di gruppo a €180mln e il Mol si attesta a €403mln. Unicredit chiude il Q1 con un utile netto a €907mln, ben sopra il consensus di €612mln. Meno positivi i dati di Generali che registra per il Q1 un utile netto in calo del 9% a €535mln a causa dei minori utili da realizzo e di un maggior impatto della fiscalità. Anche Poste Italiane ha chiuso il Q1 con ricavi totali consolidati in calo del 2.3% su anno pari a €9.5mld. L’utile netto è risultato pari a €351mln (-4.4%) mentre il risultato operativo è stato di €526mln ( -6.4%). Inoltre il Fondo Atlante 2 ha chiuso l’acquisto di €2.2mld di crediti deteriorati di Nuova Banche Marche, Nuova Banca Etruria e Nuova CariChieti, operazione che ha reso possibile la cessione a Ubi Banca delle tre good banks. Infine Unipol ha incrementato la partecipazione in Bper Banca al 9.9% e non ha al momento intenzione di aumentare ulteriormente la quota. Unipol sta inoltre lavorando sull’analisi e definizione del perimetro di Npl di Unipol Banca che verranno conferiti nella bad bank. Energy: Enel ha chiuso il Q1 con un utile netto ordinario di €943mln in crescita del 19% su anno rispetto allo stesso periodo del 2016. Edison ha chiuso il Q1 con una perdita di €19mln, in miglioramento rispetto a quella di € 76mln dello stesso periodo dello scorso anno. Media: Mediaset è tornata in nero nel Q1 e si appresta a chiedere ai soci di rinnovare la delega sul piano di buyback fino al 10% del capitale in chiave cautelativa rispetto al contenzioso in atto con Vivendi. Prysmian ha archiviato il Q1 con ricavi e margini praticamente invariati, fornendo una guidance sull‘EBITDA adj 2017 di €710-750mln, rispetto al range €670/720mln del 2016. Parlando invece de Il Sole 24 Ore, il consiglio generale di Confindustria ha approvato la partecipazione per €30mln all’aumento di capitale nell’ambito di una manovra finanziaria complessiva di €70mln. Infine Moody’s ha alzato a stabile da negativo l’outlook di Telecom, confermando il rating Ba1. Industriali: Fincantieri ha archiviato il Q1 con ricavi in crescita del 5.3% a €1.1mld dagli €1.05mld di un anno prima, con un EBITDA salito a €67mln da €51mln. Maire Tecnimont si è aggiudicata, attraverso le principali controllate, commesse per un valore complessivo pari a circa $175mln principalmente in Europa, Asia e Africa settentrionale. Abbigliamento: Brunello Cucinelli chiude il Q1 con ricavi in crescita del 10.1% a €134mln, come da attese. Invece Tod’s termina il Q1 con ricavi in calo del 4.4% a €238.5mln, sotto le attese degli analisti in media intorno ai € 248mln. Settore auto: Daimler comunica di avere abbandonato i piani per l’approvazione in US dei modelli 2017 Mercedes, ma non ha ancora deciso se uscire dal mercato americano del diesel. Real Estate: Morgan Stanley ha azzerato la sua partecipazione in IGD il 28 aprile, secondo gli aggiornamenti Consob. In precedenza la banca aveva il 5.33% di cui l’1.17% con diritto di voto e il 4.16% come partecipazione potenziale. Food: il fatturato netto del Q1 di Parmalat è cresciuto dell’11.3% a cambi e perimetro correnti e dello 0.7% a cambi e perimetro costanti e senza il Venezuela. M&A: Atlantia e Abertis stanno stringendo sull’operazione che porterebbe il gruppo italiano ad acquisire quello spagnolo con un deal carta e cash, per una valutazione dei titoli del gruppo spagnolo tra €16/€17 per azione; il finanziamento ponte, per €11mld, della parte cash dell’eventuale acquisto di Abertis da parte di Atlantia sarà erogato da Bnl-Bnp Paribas, Credit Suisse, Intesa SanPaolo e UniCredit. Akzo Nobel ha rifiutato una terza proposta di deal da parte di PPG Industries; adesso la società americana dovrà decidere se fare un’offerta formale senza il supporto del board di Akzo o se rinunciare all’acquisizione. In seguito Elliott ha comunicato di avere iniziato le procedure legali per estromettere il presidente Antony Burgmans. Per quanto riguarda Dea Capital, IDeA Corporate Credit Recovery I, fondo gestito da IDeA Capital Funds Sgr, ha acquisito il controllo di Sinterama, attiva nella produzione di fili in poliestere. Infine Rosneft sta avendo difficoltà a chiudere l’operazione da $12.9mld per l’acquisizione di Essar Oil perché sei creditori di Essar non hanno ancora dato la loro approvazione sul deal.

Nord America Finanziari: Cigna, nel mezzo delle trattative per una fusione con Anthem, ha detto che i profitti del Q1 sono aumentati e che ha aggiunto centinaia di migliaia di nuovi membri al programma assicurativo creato sotto l’Obamacare. Media: Walt Disney ha dichiarato un aumento dell’11.4% nei profitti trimestrali; i ricavi della società sono infatti saliti a $13.34mld dai $12.97mld di un anno prima e l’utile netto è così aumentato da $2.14mld a $2.39mld, sempre su anno. Tali numeri sono in parte legati al successo dell’ultimo film Disney e al business legato al parco divertimenti. Risultati positivi anche per Twenty-First Century Fox che ha comunicato un aumento del 4.6% per i ricavi trimestrali saliti a $7.56mld contro $7.23 di un anno prima; tale incremento è stato possibile grazie alla pubblicità per il Super Bowl e al canale Fox News. Tribune Media ha invece annunciato una perdita trimestrale causata da ricavi pubblicitari in calo e da oneri di svalutazione. I ricavi dalle divisioni TV e intrattenimento per il Q1 sono infatti scesi a $436mln dai $456mln di un anno prima e la perdita è stata di $85.6mln, mentre l’anno prima aveva registrato un utile per $11.1. Infine i prezzi delle azioni di Time sono precipitati dopo che il gruppo ha deciso di tagliare il dividendo su pressioni per ridurre i costi in seguito alla decisione di escludere opzioni di cessione a terzi. La società ha riportato il quarto calo consecutivo nelle vendite e una perdita superiore alle attese. Tecnologici: Cognizant ha registrato profitti trimestrali sopra le attese e ha comunicato di voler continuare ad assumere negli Stati Uniti dopo le 4mila unità registrate nel 2016. La società si attende ricavi trimestrali tra i $3.63mld e i $3.68mld, in linea col consensus. Snap ha riporato nel Q1 un incremento del 36% nella crescita giornaliera degli utenti dopo l’IPO, nonostante la forte concorrenza da parte di Facebook. Nello specifico, gli utenti sono saliti a 166mln dai 122mln registrati un anno prima. Settore farmaceutico: Allergan ha annunciato nel Q1 una perdita netta per $2.63mld; tale risultato è stato causato dalla svalutazione per $2mld della partecipazione del gruppo in Teva Pharmaceutical Industries che ha perso oltre il 40% del valore dall’anno scorso. Endo International ha comunicato profitti trimestrali superiori alle attese grazie alla forte domanda per il proprio nuovo farmaco. I risultati positivi hanno rassicurato gli investitori nonostante le indagini in merito a una sospetta collusione sui prezzi. Food: Wendy’s ha riportato vendite e profitti trimestrali sopra le stime degli analisti grazie all’aumento dei volumi e ai minori costi. Tali risultati hanno spinto i prezzi delle azioni della società a toccare il valore più alto da dieci anni: il prezzo di chiusura delle azioni di ieri è stato di $15.87 con un incremento del 5.10%. Tyson Foods, al contrario, ha detto che i profitti trimestrali sono calati del 21% dopo degli incendi ad alcuni impianti e dopo che la procura generale della Florida ha iniziato delle indagini su possibili pratiche anticoncorrenziali. Infine l’autorevisione delle proprie attività appena conclusa da Whole Foods non ha soddisfatto Jana Partners, che detiene l’8.3% del gruppo: la battaglia tra Whole Foods e il fondo proseguirà così nei prossimi mesi. Jana Partners non è contenta dei cinque nuovi direttori designati e del loro arrivo dopo l’introduzione del piano. Energy: SunPower ha annunciato per il Q1 una perdita che ammonta a $134.5mln, maggiore rispetto a quella di un anno prima di $85.4mln; l’incremento della perdita è stato principalmente causato dai maggiori costi. Duke Energy, invece, ha registrato profitti trimestrali sopra le attese in parte grazie all’acquisizione di Piedmont Natural Gas. L’utile netto della società è stato di $716mln in aumento del 3% su anno. Industriali: Pentair ha comunicato di volere scorporare la divisione elettrica in una società quotata separata, così da potersi focalizzare sul proprio core business legato all’acqua. Nel 2016 i ricavi derivanti dal business elettrico sono stati di $2.1mld; quelli derivanti dal core business sono stati di $2.8bln. Abbigliamento: Macy’s e Kohl’s hanno registrato un declino nelle vendite superiore alle attese, i due gruppi infatti stanno continuando ad avere difficoltà ad attrarre clienti in un contesto di crollo della domanda e di transizione verso lo shopping online. Anche Nordstrom ha riportato vendite trimestrali nei propri negozi in calo, sotto le attese degli analisti; tuttavia l’utile netto è aumentato a $63mln dai $46mln dell’anno prima e le vendite nette sono cresciute del 2.7% toccando i $3.28mld grazie agli store Nordstrom Rack, più economici, e alle vendite online. Beauty: Coty ha annunciato vendite e profitti trimestrali sopra le attese trainati da una forte domanda per brand quali Calvin Klein e altri di più recente acquisizione come ghd e Younique. Coty ha detto che i ricavi del Q3 sono saliti del 6% a $2.03mld contro stime per $1.94mld. M&A: Avantor ha lanciato un’offerta per $4.38mld per VWR; tale deal creerà un gigante delle apparechiature da laboratorio. Coach ha dichiarato di volere acquisire Kate Spade per $2.4mld così da sfruttare la popolarità della rivale tra i millennials e Sinclair Broadcast ha annunciato di volere acquisire Tribune Media per $3.9mld, così da avere accesso a mercati maggiori come New York e Chicago. Inoltre Enbridge ha comunicato la possibilità di nuovi deal e ha alzato la guidance per l’EBIT full year in seguito all’acquisto di Spectra Energy, deal che ha evidenziato la necessità per questa industry di concludere operazioni per affrontare i problemi di sovraccapacità e tariffazione.

(*) Dati forniti da Mediobanca – Banca di Credito Finanziario S.p.A.

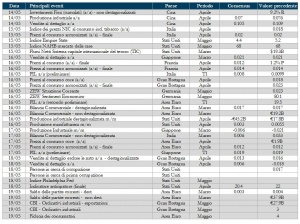

LA PROSSIMA SETTIMANA: quali dati?

- Europa: sarà resa nota la lettura finale dell’inflazione dell’Area Euro per il mese di aprile e le survey sull’economia tedesca (ZEW) che dovrebbe ovrebbe confermare l’ottimismo degli analisti sul quadro macro Germania e Area Euro

- Stati Uniti: Dagli Stati Uniti in arrivo la prossima settimana indicazioni sul mercato immobiliare, con nuove costruzioni abitative e permessi edilizi di aprile, e le prime indagini del manifatturiero di maggio dovrebbero segnalare espansione moderata Di rilievo, inoltre, produzione industriale del mese di aprile, che dovrebbe segnalare la tripresna nel T2 2017

- Asia:. In Cina sarà pubblicata la produzione industriale e le vendite al dettaglio, mentre il focus in Giappone sarà su PIL e prezzi alla produzione.

Il presente Documento (il “Documento”) è realizzato dagli uffici Investment Advisory (i “redattori”) della Direzione Gestioni Mobiliari e Advisory di Banca Esperia SpA (la “Banca”) i quali non costituiscono un dipartimento di ricerca.

Esso ha esclusivamente natura e scopi informativi generali. Non costituisce in alcun modo un’offerta, né un invito, né una raccomandazione ad effettuare investimenti o disinvestimenti, né una sollecitazione all’acquisto, alla vendita, alla sottoscrizione di strumenti finanziari, né un’offerta di stipula di un contratto di investimento o di finanziamento, né attività di consulenza finanziaria, legale o fiscale o ricerca in materia di investimenti. Nella redazione del documento non sono stati presi in considerazione obiettivi personali di investimento, situazioni e bisogni finanziari dei destinatari del documento stesso.

I dati, le informazioni e le opinioni contenuti nel presente documento possono provenire, in tutto o in parte, da fonti ritenute attendibili. Qualora siano assunti e/o desunti dati, informazioni od opinioni da fonti esterne si precisa che non è stata effettuata alcuna verifica sulla loro completezza, correttezza ed attendibilità. In ogni caso, i redattori e la Banca non garantiscono e non possono essere considerati in alcun modo responsabili per la loro esattezza e completezza, né per risultati futuri o per l’uso che i destinatari del documento o terzi ne facciano, né per qualsiasi conseguenza derivante, direttamente o indirettamente, dalla lettura, elaborazione e/o utilizzo dei dati, informazioni e valutazioni contenuti nel presente documento o da qualsiasi evento che venisse da chiunque ad esso ricondotto. La Banca si riserva il diritto di apportare ogni modifica del contenuto del documento in ogni momento senza preavviso, senza tuttavia assumere obblighi o garanzie di aggiornamento e/o rettifica.

Il documento è di proprietà di Banca Esperia ed è vietato ogni uso, riproduzione, duplicazione o distribuzione, anche parziali, da parte dei destinatari del documento o di terzi, salva espressa autorizzazione scritta della Banca, la quale non comporta comunque alcuna responsabilità o garanzia, anche di risultato.

I rendimenti passati eventualmente rappresentati nel Documento non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni potrebbero variare nel tempo, senza necessità di comunicazione da parte di Banca Esperia.

Per quanto Banca Esperia possa mettere a disposizione della clientela personale provvisto di preparazione legale, fiscale o altrimenti specialistica, i destinatari del documento che, sulla base di questo, siano interessati, in piena autonomia e senza alcuna sollecitazione, ad entrare in rapporti con Banca Esperia medesima sono invitati, prima di prendere ogni decisione finanziaria, a ricorrere all’assistenza di propri consulenti di fiducia, legali, fiscali o di altra specializzazione rilevante.