La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.

Lunedì Francoforte ha reso noti i dati sul

Quantitative Easing, che hanno evidenziato, a livello settimanale, un calo degli acquisti di titoli del settore pubblico per € 10.567 mld, rispetto agli € 12.254 mld della settimana precedente. A livello mensile, il dato sull’Italia mostra che a ottobre BCE e Banca d’Italia hanno acquistato titoli, del settore pubblico, per complessivi di € 8.365 mld, dagli € 8.234 mld di settembre. Martedì Mario Draghi ha messo in chiaro che, in occasione del prossimo

meeting di politica monetaria in agenda per il 3 dicembre, la Banca Centrale sarà disponibile e in grado di agire in caso di necessità. Sempre in occasione del

meeting di dicembre, saranno, inoltre, disponibili le nuove previsioni dello

staff sull’andamento dei prezzi al consumo: il presidente Draghi ha ribadito che sussistono rischi al ribasso nelle previsioni di crescita e inflazione rilasciati dall’Istituto centrale. Intanto, il Presidente del Consiglio italiano ha espresso soddisfazione per il nuovo quadro di stime UE sull’Italia: Bruxelles stima una crescita del Pil dello 0.9% quest’anno e dell’1.5% il prossimo, di fatto allineandosi a Palazzo Chigi, che si attesta rispettivamente su un +0.9% e un +1.6%.

rating, piuttosto leggero il calendario odierno dei pronunciamenti delle agenzie sui

rating sovrani europei. Tra i pochi pronunciamenti che, arriveranno a mercati chiusi, si segnalano Moody’s sul Belgio, per cui si parte da una valutazione Aa3 con

outlook stabile, e sulla Svizzera (Aaa stabile).

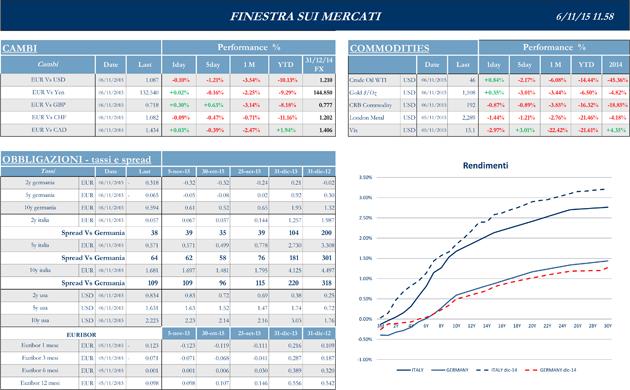

rally dei titoli azionari è stato fermato dalle parole della presidente della FED davanti al Congresso: Janet Yellen ha dichiarato che l’economia americana sta dando segni stabili di ripresa e che il meeting di politica monetaria di dicembre è una reale possibilità per il primo rialzo dei tassi di interesse, in quasi un decennio. Lo S&P 500 è sceso dai massimi di tre mesi, il dollaro si è rafforzato su un paniere di valute dei paesi emergenti e i rendimenti dei

treasury a due anni hanno raggiunto i massimi dal 2011. A livello macro, le letture degli indici manifatturieri Markit e Ism si dimostrano in linea con i mesi precedenti e in lieve miglioramento rispetto alle stime degli analisti. Peggio delle attese invece l’indice Ism sui prezzi pagati, che pur migliorando rispetto a settembre si ferma al disotto del consensus degli analisti. Tra i dati relativi al settore immobiliare, in lieve diminuzione rispetto al periodo precedente le spesa edilizia mensile di settembre, in ogni caso superiore alle attese. Il dato sugli ordini all’industria di settembre ha confermato come il settore manifatturiero continui a soffrire. Infine, il mercato del lavoro sembra aver dato segni molto incoraggianti con un aumento, in ottobre, degli occupati del settore privato. Infine, bene la bilancia commerciale, con il restringimento del

deficit al minimo degli ultimi mesi, dovuto soprattutto al calo delle importazioni di petrolio dall’estero.

asset stranieri, in aggiunta all’apertura di

bond denominati in Yuan per le società estere e

trading di derivati per quelle cinesi. Nella restante parte della settimana il ritrovato clima di fiducia sull’economia globale, guidato dal recupero messo in atto dall’S&P500 e da buoni dati macro in Cina e Giappone, ha spinto i listini asiatici ai livelli più alti da fine agosto. I mercati hanno apprezzato il piano quinquennale di sviluppo economico promosso dal governo cinese. Il mercato giapponese, chiuso martedì per festa nazionale, è salito vicino ai massimi da dieci settimane grazie allo Yen debole che sostiene le prospettive per gli esportatori, ad annunci legati a risultati societari e a dividendi che alimentano l’acquisto di titoli. Forte balzo dei listini di Shenzhen e Hong Kong colpiti anche da forti speculazioni, dopo che la PBOC ha pubblicato un documento, vecchio di 5 mesi, su un possibile legame tra le due piazze. Bene, infine, il listino australiano sulla scia di prospettive economiche in miglioramento.

newsflow societario europeo tra trimestrali e operazioni di M&A. Telecom Italia ha approvato la conversione delle azioni di risparmio in ordinarie, con un rapporto pari a 1 e un conguaglio di € 9.5 cent. La conversione porterà a una diluizione di circa il 30% delle partecipazioni in mano agli attuali soci e la quota di Vivendi potrebbe scendere fino a poco sotto il 14%. Inoltre, Xavier Niel non ha azioni né diritti di voto immediatamente disponibili e non ha agito in concerto con altri quando ha costruito la propria posizione lunga sul 15.14% del capitale. Tim Brasil non starebbe contando su un’integrazione tra i player principali sul mercato brasiliano, sebbene sia ancora aperta la porta a possibili fusioni. Il CEO Rodrigo Abreu, ha precisato che non è in corso una trattativa e di non aver ricevuto offerte dalla concorrente Oi. Intesa Sanpaolo delude il mercato a causa di un margine di interesse del terzo trimestre debole, ma vede spazio per pagare sul 2015 un dividendo superiore agli € 2 mld promessi e registra il miglior utile netto dei primi nove mesi dal 2008. Finmeccanica ha chiuso il semestre con utile netto ordinario, senza il comparto trasporti, a €150mln da una perdita di € 54 mln nei primi nove mesi dell’anno scorso. L’utile netto delle prime tre frazioni d’anno, incluso il comparto trasporti, è stato invece di € 160 mln, dalla perdita di € 24 mln dello stesso periodo 2014. Conferma i target 2015, con un Ebita visto nella parte alta del

range a € 1.13 mld. Finmeccanica ha, inoltre, chiuso la cessione a Hitachi di Ansaldo Breda e del 40% circa di Ansaldo Sts per complessivi € 790 mln. Hitachi ha annunciato un’Opa obbligatoria sulle rimanenti azioni di Ansaldo Sts. Moody’s valuta come fattore positivo per il profilo di credito di ENI la cessione del 12.5% di Saipem al Fondo strategico italiano e l’annuncio della società di ingegneristica di lanciare un aumento di capitale per ridurre e ristrutturare il proprio debito. L’operazione non avrà alcun impatto sul

rating A3 a lungo termine con

outlook stabile assegnato alla major petrolifera. Per A2A è attesa a breve l’offerta vincolante sul 51% del capitale di Linea Group

holding. Inizierà, quindi, la fase di negoziazione vera e propria, con l’obiettivo di chiudere entro fine anno con una valorizzazione del gruppo attorno a € 250 mln. Anima Holding entra nell’indice FTSE Mib al posto di Pirelli, lasciando il posto nel Mid Cap a Delclima. Infine, la BCE ha pubblicato la lista delle 39 banche dell’area euro che parteciperanno agli

stress test 2016 condotti da Eba e che dovrebbero essere lanciati a fine febbraio. In Italia l’esercizio riguarderà: Unicredit, Intesa, Mps, Banco Popolare e Ubi.

guidance per il prossimo anno a causa del dollaro forte e ha annunciato che i ricavi provenienti dalle pubblicità saranno probabilmente in calo nel 2016. Inferiore al

consensus la trimestrale di Coty, che sta procedendo all’acquisizione di 43 marchi da Procter & Gamble per $ 12.5 mld, per diventare cosi terza al mondo nel settore della profumeria, in un

deal da concludersi nella seconda metà del 2016. Sempre per quanto riguarda l’M&A, il colosso statunitense delle carte di credito Visa ha dichiarato che acquisirà la sua

ex controllata europea Visa Europe per $ 23.3 mld. L’operazione avverrà in due fasi: la prima prevede un pagamento iniziale di € 16.5 mld in contanti e azioni, la seconda un versamento aggiuntivo fino a € 4.7 mld, basati sul raggiungimento di determinati

target, dopo quattro anni. Dopo il fallimento dell’acquisizione di Baxalta per $ 30 mld, la biopharma Shire ha comunicato di avere raggiunto l’accordo per rilevare Dyax, specialista di rare patologie, per $ 5.9 mld, che potrebbero aumentare a $6.5mld previa approvazione di un farmaco per il trattamento dell’angioedema ereditario. Bank of America ha raggiunto un accordo per vendere a BlackRock le sue attività legate a fondi

money-market. I termini finanziari dell’intesa non sono stati resi noti ma secondo il Wall Street Journal l’operazione vale $ 87 mld e rappresenta una delle maggiori transazioni di sempre nel settore. Il produttore di video game Activision Blizzard ha annunciato l’acquisizione di King Digital Entertainment, creatore di Candy Crush Saga, per $ 5.9 mld, dando vita a un colosso del settore.