La settimana finanziaria

di Direzione Gestioni Mobiliari e Advisory - Banca Esperia S.p.A.IL PUNTO DELLA SETTIMANA: mercati in attesa di dettagli sull’exit strategy dalla BCE

- L’8 giugno la BCE aggiornerà la descrizione dei rischi inerente le prospettive di crescita dell’Area Euro e potrebbe modificare la forward guidance eliminando il riferimento alla possibilità di ulteriori stimoli monetari.

- Nel processo di uscita da una politica monetaria estremamente espansiva, la forward guidance sarà utilizzata per controllare in particolare i movimenti dei titoli di stato e del tasso di cambio.

L’attenzione degli operatori è concentrata sulla riunione della BCE di giugno, in cui il Consiglio Direttivo riesaminerà la propria opinione sulle prospettive economiche e, sulla base delle nuove previsioni di crescita ed inflazione, aggiornerà la descrizione dei rischi inerenti le prospettive di crescita. Non è da escludersi una modifica della forward guidance con l’eliminazione del riferimento alla possibilità di ulteriori stimoli aggiuntivi. Il nostro scenario centrale ipotizza che in autunno verrà annunciato un’ulteriore riduzione nel ritmo di acquisto di titoli che comunque continueranno per tutto il 2018, mentre un aumento dei tassi di interesse avverrà solo una volta terminato definitivamente il programma di acquisti, quindi non prima del 2019. Nell’implementazione di questa strategia, la stabilizzazione dello scenario macroeconomico, ed in particolare dell’inflazione vicina ma al di sotto del 2%, sarà ricercata nel contemperamento di altri due obiettivi: assicurare la funzionalità del mercato obbligazionario dei paesi core e sostenere la politica fiscale in quelli periferici.

In questo contesto, i mercati si interrogano su quale sarà l’effetto sul livello dei rendimenti dei titoli di stato dei paesi core e dei paesi periferici. La riduzione degli acquisti impatterà il livello dei tassi di interesse come risultato di tre effetti: effetto stock, effetto annuncio ed effetto flusso. L’effetto stock, legato alla dimensione del bilancio della BCE, non verrà meno con l’inizio della riduzioni degli acquisti, in quanto la BCE continuerà a reinvestire i titoli che progressivamente giungeranno a scadenza, in altre parole il bilancio della BCE non si ridurrà ma smetterà di crescere, continuando ad esercitare un effetto depressivo sul term-premium. Viceversa l’effetto flusso (difficile da quantificare empiricamente) diminuirà progressivamente, rendendo i rendimenti dei titoli di stato maggiormente influenzati dalle variabili macro-economiche. L’effetto annuncio, agendo sulle aspettative, avrà il maggior impatto sui rendimenti: se gli operatori di mercato dovessero percepire la riduzione degli acquisti netti come l’inizio di una normalizzazione del bilancio, allora l’effetto sui rendimenti sarebbe più forte perché interpretato come un’inversione dell’effetto stock. Allo stesso modo, la fine del QE potrebbe essere considerata come la strada per aumentare i tassi di riferimento e questo potrebbe ingenerare una reazione similare a quanto avvenuto negli Stati Uniti nel 2013. Sarà, quindi, cruciale la formulazione della forward guidance, in modo da guidare correntemente le aspettative degli operatori sia sui rendimenti dei titoli governativi dei paesi core e periferici sia sul tasso di cambio. In questi anni, è stata proprio l’introduzione della forward guidance a ridurre la correlazione tra la struttura a termine dei rendimenti tedescada quella statunitense, creando un effetto di decoupling. Ci aspettiamo, ora, che la BCE controbilanci l’effetto «annuncio» sottolineando che il suo portafoglio di obbligazioni sarà reinvestito per un periodo di tempo indefinito e, quindi, che la BCE continuerà a essere presente sul mercato secondario anche quando i nuovi acquisti scenderanno a zero. Più’ ambiguo sarà invece l’effetto sui rendimenti dei paesi periferici, perché in questo caso giocherà un ruolo importante la percezione del rischio politico del singolo paese e della stabilità complessiva dell’Area Euro.

Alla luce di queste considerazioni riteniamo che i titoli di stato dei paesi “core” continueranno a scambiare sotto i livelli garantiti dai loro fondamentali macro, influenzati dalle dimensioni del bilancio della BCE e agendo come un’ancora per l’intero complesso sovrano dell’Area Euro, mentre l’effetto sui titoli periferici sarà più ambiguo e dipenderà nuovamente dalla credibilità e dalla politica di comunicazione della BCE.

LA SETTIMANA TRASCORSA

Europa: l’inflazione corregge al ribasso nel mese di maggio

Positive le indicazioni provenienti dalla pubblicazione della stima del PIL italiano per T1 2017, che è cresciuto 0.4 % t/t, al di sopra del valore precedente (in T4 2016 era 0.3% t/t) e delle attese (0.2 t/t). Su base annua la lettura si posiziona a 1.2%, in T4 2016 era 1.1% a/a. Questo dato suggerisce che la crescita potrebbe essere superiore all’ 1% nel corso del 2017. Rispetto a T4 2016 le variazioni più importanti sono la crescita sostenuta dei consumi finali nazionali: 0.5 t/t rispetto allo 0.2 t/t in T4 2016, guidati dai consumi privati cresciuti dello 0.5% rispetto a 0.1% di T4 2016 e un decrescita marcata degli investimenti fissi lordi -0.8% t/t rispetto al +1.2% dell’ultimo trimestre 2016, guidati dal rallentamento della componente macchinari (-2.2% t/t). Inoltre, le importazioni sono aumentate dell’1.6% t/t e le esportazioni dello 0,7% t/t (rispettivamente +2.3% t/t e +1.9% t/t in T4 2016). Nel dettaglio, la domanda nazionale al netto delle scorte ha contribuito per 0. 3% alla crescita. Anche la variazione delle scorte ha spinto il Pil (0,4 punti percentuali), mentre l’apporto della domanda estera netta è stato negativo per 0.2%. La stima si avvantaggia anche di un contributo derivante dalla destagionalizzazione perché per un effetto calendario il T1 2017 ha avuto due giorni lavorativi in più rispetto a T4 2017.

Stati Uniti: rallenta l’inflazione negli Stati Uniti

Il deflatore core, indice preso a riferimento dalla Fed come target d’inflazione, rallenta di un decimo percentuale in aprile e si attesta all’1.5%. Contemporaneamente, la variazione del reddito personale centra le attese registrando una crescita di +0.4% m/m in aprile, contro la precedente variazione di +0.2% m/m. In linea con le attese anche i redditi personali, sempre in rialzo dello 0.4% m/m. E’ sceso, invece, di diversi punti l’indice della fiducia dei consumatori rilasciato dal Conference Board, che si ferma a 117.9 dai precedenti 120.3. Sempre in aprile, calano meno delle stime gli ordini di beni durevoli: secondo la prima lettura, il ribasso dell’indicatore è infatti dello 0.7% a fronte del -1.5% atteso. Passando ai numeri del settore immobiliare, la vendita di case esistenti è diminuita, al contrario di quanto atteso dagli analisti: il dato è sceso dell’1.3% a 109.8 punti, mentre era atteso un rialzo dello 0.5%; si tratta del secondo calo mensile consecutivo. Infine, il report Adp sull’occupazione nel settore privato – in attesa dei payroll ufficiali di domani – batte ampiamente le attese, con 253 mila nuovi posti di lavoro rispetto ai 180 mila attesi. L’indice ISM manifatturiero si è attesto a maggio a 54.9, leggermente migliore delle attese (54.8) e del dato di aprile 54.8): il dato suggerisce una stabilizzazione dopo tre mesi di rallentamento.

Asia: PMI manifatturiero in rallentamento in Cina

A maggio, l’indice PMI Manifatturiero in Cina è rimasto invariato a 51.2 rispetto al mese precedente, prossimo al minimo da 6 mesi, seppur al disopra della soglia di espansione (50). La scomposizione dei sotto-indici è risultata mista, con i maggior movimenti provenienti dalle scorte in prodotti finiti e dai prezzi degli input. La lettura Caixin è scivolata a 49.6 a maggio sotto la soglia di espansione. In termini di scomposizione la debolezza è diffusa: l’indice della produzione è scivolato a 50.2 (dal precedente 51) e i nuovi ordini a 50.3 (dal precedente 50.9). In Giappone la produzione industriale ad aprile è salita al 4.0% m/m dopo il calo dell’1,9% nel mese precedente. Il valore di aprile segna la crescita più veloce a partire da giugno 2011, quando l’attività produttiva è rimbalzata dalle interruzioni causate dal terremoto/tsunami nel marzo di quell’anno. Sul fronte dei consumi il dato sulla spesa delle famiglie in aprile ha riportato una contrazione pari a 1.4% a/a contro attese di -0.9%. Viceversa, le vendite al dettaglio hanno sorpreso al rialzo con un incremento del 3.2% a/a contro attese per 2.3%, dopo il +2.1% di marzo.

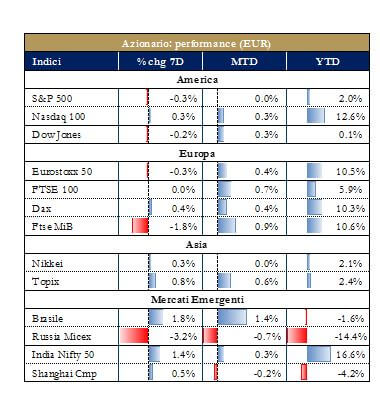

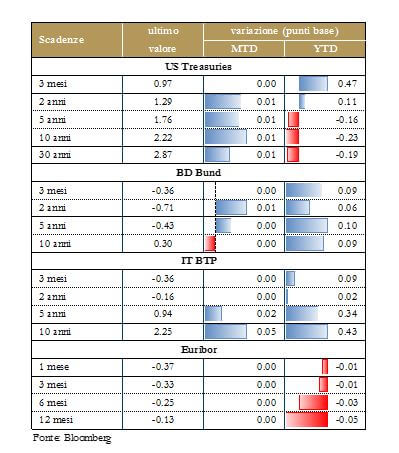

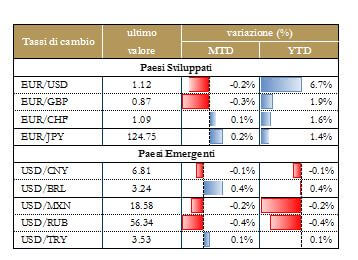

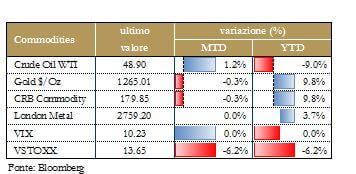

PERFORMANCE DEI MERCATI

NEWSFLOW SOCIETARIO (*)

EUROPA Finanziari: Banca Ifis ha concluso l’accordo per l’acquisto di un portafoglio di crediti del valore nominale di circa €190mln da Barclays. Il CdA di MPS ha deciso di concedere a Quaestio Capital Management un mese di esclusiva per valutare termini e condizioni della cartolarizzazione delle sofferenze da cedere tenuto conto della tempistica per l’approvazione del piano di ristrutturazione con ricapitalizzazione precauzionale. Restando in tema di sofferenze, il CdA di Carige ha approvato la vendita di un portafoglio di crediti Npl pari a €940mln e ha approvato l’avvio dell’iter autorizzativo per il rilascio delle Gacs in relazione alla tranche senior dei titoli nonché la vendita delle tranche mezzanine e junior. Secondo il Sole, Intesa Sanpaolo ha siglato un accordo per cedere un portafoglio di Npl del valore nominale di €2mld ai fondi Usa Christofferson, Robb&Company e Bayview Asset Management. Inoltre, ha prezzato un decennale garantito da mutui residenziali italiani (scadenza 16/07/27, cedola 1.125%) a 99.737, per un rendimento di 1.153%, in linea con la guidance iniziale in area 38bps. Inoltre, secondo quanto emerge dalle comunicazioni Consob sulle partecipazioni rilevanti, Generali è rimasta con lo 0.192% di Intesa. Per quanto riguarda Popolare di Vicenza e Veneto Banca, i regolatori UE puntano a chiudere entro giugno i colloqui con il governo italiano sul piano di salvataggio da €6.4mld delle due banche. Il fondo Atlante risponde alla richiesta delle banche venete di ulteriori apporti di capitale constatando che al momento non ci sono le condizioni per altri investimenti. Passando a Poste Italiane, con il nuovo AD Matteo del Fante la strategia del gruppo torna a puntare sui settori tradizionali: la corrispondenza e la spedizione dei pacchi, ma anche i servizi finanziari, seppur non in chiave di asset management per il rischio di innescare una concorrenza interna rispetto alla raccolta del risparmio postale. Un gruppo di investitori che rappresentano RBS ha comunicato di avere accettato un accordo al di fuori delle aule del tribunale così da risolvere una causa riguardante la richiesta di oltre £12mld durante l’ulima crisi finanziaria. Infine, spostandoci in Spagna, l’UE è stata messa in guardia rispetto alla situazione di Banco Popular che potrebbe correre il rischio di liquidazione se non si dovesse trovare un acquirente; la banca, che non è riuscita a vendere 37mld di crediti immobiliari, è alla ricerca di un deal dopo che il ministro spagnolo per l’economia ha escluso il salvataggio di stato. Energy: Saipem ha definito controversie fiscali relative agli anni 2008-11 e inserirà nella semestrale 2017 oneri pari a circa €79mln, non previsti nella guidance sul risultato netto reported dell’esercizio 2017. Passando a Enel, la controllata Enel Green Power North America ha siglato un accordo di tax equity del valore di circa $365mln con BofA Merrill Lynch e JPMorgan per il parco eolico da 300 MW Rock Creek nel Missouri. Eni e Fincantieri hanno firmato un accordo di cooperazione bilaterale (MoU) per la collaborazione nel campo della ricerca e sviluppo, inclusa la possibilità di realizzare studi di fattibilità su progetti energetici di gas naturale. Infine, entro il 23/06 andranno presentate le offerte non vincolanti per gli asset di Gas Natural in Italia, poi inizierà la shortlist con le offerte vincolanti attese a settembre: l’AD di Italgas Paolo Gallo ha dichiarato che la società partecipa per vincere. Telco: secondo i giornali, Telecom Italia non parteciperà all’asta per i diritti della Serie A. Vivendi ha ottenuto martedì l’approvazione dell’antitrust europea per il controllo su Telecom Italia, la decisione è subordinata all’impegno di vendere la quota maggioritaria in Persidera; Vivendi, principale azionista di Telecom col 24%, questo mese ha stretto la presa sul primo gruppo telefonico nominando due terzi del board. Mediaset Premium ha varato l’aumento di capitale da €283mln per ripianare le perdite del 2016 con l’astensione di Telefonica. Industriali: Saab spera che la Croazia entri a breve nel mercato dei jet da combattimento, così che apra nuove prospettive di vendite per l’aereo Gripen; Magnus Lewis-Olssen, direttore Saab Europa, ha infatti dichiarato che la Croazia avrebbe nei piani di costruire una moderna forza aerea. Inoltre, il tribunale olandese ha respinto la causa di azioni legali contro Akzo Nobel dopo il rifiuto dell’offerta di €25mld da parte dell’americana PPG Industries; le autorità per i mercati finanziari olandesi non hanno acconsentito alla richiesta di PPG Industries di posticipare fino all’1 giugno la scadenza dell’offerta. Compagnie aeree: l’aeroporto di Heatrow ha comunicato nuovi problemi di gestione voli in seguito a difficoltà coi sistemi informatici che hanno colpito British Airaways; nel weekend, infatti, la compagnia ha cancellato tutti i voli da Heathrow. M&A: la fusione da $73mld tra Linde e Praxair è diventata molto più probabile dopo che uno dei rappresentati del lavoro di Linde membro del consiglio di sorveglianza ha comunicato che non voterà contro la fusione come faranno invece gli altri cinque rappresentanti; la decisione sarà così nelle mani degli azionisti. Infine, la cordata Am Investco Italy, guidata da ArcelorMittal, assieme al gruppo Marcegaglia e a Intesa Sanpaolo, ha acquistato Ilva per quasi €2mld.

NORD AMERICA Finanziari: London Stock Exchange sarebbe in procinto di acquisire le divisioni Citi di servizio analisi degli strumenti fixed-income e della relativa indicizzazione per $685mln e il deal sarà concluso interamente per cassa. Le due divisioni hanno una base clienti di oltre 350 istituzioni e offrono servizi per analizzare una vasta gamma di strumenti fixed-income. Il CEO di Bank of America, parlando in un’intervista, ha dichiarato che gli utili da trading del Q2 vedranno un calo del 10-12% a causa di una forte riduzione dei ricavi; in particolare il calo sarebbe dovuto a tassi d’interesse sotto le attese e alla vendita di alcuni asset: i due fattori insieme dovrebbero abbassare gli introiti di $100- 110mln. Tecnologici: Facebook, Amazon e altri big del tech hanno fatto pressioni sul Congresso per apportare cambiamenti alla legge sulla sorveglianza di internet, ribadendo l’importanza della privacy. Tale richiesta segna il primo importante sforzo pubblico da parte della Silicon Valley per dibattere in merito al Foreign Intelligence Surveillance Act, parte del quale scadrà a fine anno salvo nuova autorizzazione. Qualcomm ha dichiaro che pagherà $940mln a BlackBerry per risolvere una controversia passata in merito a delle royalties; Blackberry si era già detta disponibile in Aprile a rimborsare BalckBerry per $814.9mln, oltre alle tasse e agli avvocati. Infine, Hewlett Packard Enterprise nel Q2 ha registrato una perdita di $612mln, contro un utile registrato un anno prima, svantaggiata da una valutazione fiscale legata alla recente vendita di una propria divisione, dalla forte competizione e dal dollaro forte. Telco: il New York Times ha dichiarato di voler offrire delle buonuscite ai propri impiegati della redazione per semplificare i sistemi di produzione e nel tentativo di eliminare la posizione di redattore a favore di quella di reporter. Il Times si aspetta in tal modo di risparmiare fino a $23mln, $17 dei quali saranno risparmiati già nel secondo trimestre. Energy: Husky Energy ha dichiarato di voler procedere col progetto West White Rose da C$2.2mld nonostante la crisi energetica renda il costoso progetto molto meno attraente; la produzione di petrolio dovrebbe iniziare nel 2022 ed entro il 2025 si dovrebbe raggiungere una produzione di picco di circa 75k barili al giorno. General Electric ha annunciato di avere firmato degli accordi in Vietnam del valore di circa $5.58mld riguardanti la generazione di energia, motori per aeromobili e altri servizi; tali accordi rappresentanto il più grande deal di GE col Vietnam di sempre. Food: Chipotle Mexican Grill ha dichiarato che degli hacker hanno utilizzato dei malware per accedere ai dati delle carte di credito dei propri clienti dai sistemi di pagamento di alcuni ristoranti; Chipotle, che ha già avuto importanti cali delle vendite 2015 a causa di problemi di sicurezza, ha dichiarato che il malware è stato rimosso. Conagra, società di cibo confezionato, ha comunicato di volere vendere il brand Wesson a J.M. Smucker per circa $285mln; Conagra tuttavia continuerà a vendere prodotti sotto il brand Wesson per circa un anno fino a chiusura del deal. Farmaceutico: continua la sfida testa a testa tra Gilead e GSK per quanto riguarda le cure contro l’HIV: studi clinici hanno infatti dimostrato che il farmaco della società americana è tanto efficace quanto quello di GSK. Nello specifico 4 test clinici sul farmaco Gilead hanno raggiunto gli obiettivi desiderati così che questo è diventato un degno rivale di quello della società inglese che aveva fatto del farmaco contro l’HIV il proprio cavallo di battaglia. Commodities: Barrick Gold ha comunicato che lo sciopero presso la miniera di Veladero in Argentina è terminato; inoltre la maggiore industria mineraria dell’oro al mondo ha iniziato dei dialoghi formali coi sindacati per cercare di andare incontro alle loro richieste. Settore auto: Glass Lewis ha raccomandato agli azionisti di General Motors di votare contro la proposta di Greenlight Capital durante l’assembela degli azionisti; David Einhorn di Greenlight starebbe infatti facendo pressioni per una suddivisione delle azioni comuni in due classi per far salire i prezzi. Fashion: Michael Kors ha comunicato di aspettarsi che le vendite nei negozi aperti da più di un anno continueranno a calare per tutto il 2018 e che saranno chiusi più di 100 negozi nei prossimi due anni per investire maggiormente nelle vendite online. Nello specifico le vendite della società sono diminuite del 14% nel Q4, oltre le stime degli analisti che si aspettavano un calo intorno al 13%. M&A: Sherwin-William è riuscito a ottenere l’approvazione delle autorità americane per comprare la società rivale Valspar. Per l’approvazione la Federal Trade Commission ha richiesto che venisse venduta la divisione rivestimenti in legno, poiché solo tre società producono tali rivestimenti e, dunque, una fusione tra due di questi gruppi avrebbe implicato prezzi eccessivamente alti. Il deal è stato valutato $11.3mld e sarà pagato tutto cash. Infine, Ensco ha dichiarato di essere interessata all’acquisto della società rivale Atwood Oceanics, anch’essa operante nell’estrazione di petrolio, in un deal interamente carta contro carta del valore di circa $839mln. Gli azionisti Atwood riceveranno 1.6 azioni Ensco per ogni azione Atwood; il deal, che valuta ogni azione $10.72, rappresenta un premio del 32.6% sul prezzo di chiusura di venerdì delle azioni della società.

. (*) Dati forniti da Mediobanca – Banca di Credito Finanziario S.p.A.

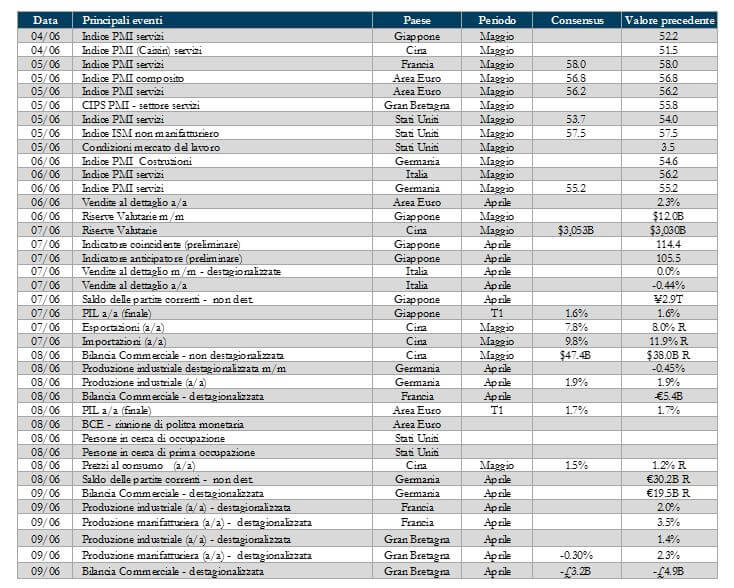

LA PROSSIMA SETTIMANA: quali dati?

- Europa: attenzione degli operatori sulla riunione della BCE

- Stati Uniti: disponibili i numeri finali degli indici Pmi di maggio insieme a ordini di fabbrica e di beni durevoli

- Asia: in Cina verranno pubblicate le riserve valutarie di maggio, la bilancia commerciale e l’inflazione. In Giappone sarà disponibile anche il valore finale del PIL del primo trimestre.

Il presente Documento (il “Documento”) è realizzato dagli uffici Investment Advisory (i “redattori”) della Direzione Gestioni Mobiliari e Advisory di Banca Esperia SpA (la “Banca”) i quali non costituiscono un dipartimento di ricerca.

Esso ha esclusivamente natura e scopi informativi generali. Non costituisce in alcun modo un’offerta, né un invito, né una raccomandazione ad effettuare investimenti o disinvestimenti, né una sollecitazione all’acquisto, alla vendita, alla sottoscrizione di strumenti finanziari, né un’offerta di stipula di un contratto di investimento o di finanziamento, né attività di consulenza finanziaria, legale o fiscale o ricerca in materia di investimenti. Nella redazione del documento non sono stati presi in considerazione obiettivi personali di investimento, situazioni e bisogni finanziari dei destinatari del documento stesso.

I dati, le informazioni e le opinioni contenuti nel presente documento possono provenire, in tutto o in parte, da fonti ritenute attendibili. Qualora siano assunti e/o desunti dati, informazioni od opinioni da fonti esterne si precisa che non è stata effettuata alcuna verifica sulla loro completezza, correttezza ed attendibilità. In ogni caso, i redattori e la Banca non garantiscono e non possono essere considerati in alcun modo responsabili per la loro esattezza e completezza, né per risultati futuri o per l’uso che i destinatari del documento o terzi ne facciano, né per qualsiasi conseguenza derivante, direttamente o indirettamente, dalla lettura, elaborazione e/o utilizzo dei dati, informazioni e valutazioni contenuti nel presente documento o da qualsiasi evento che venisse da chiunque ad esso ricondotto. La Banca si riserva il diritto di apportare ogni modifica del contenuto del documento in ogni momento senza preavviso, senza tuttavia assumere obblighi o garanzie di aggiornamento e/o rettifica.

Il documento è di proprietà di Banca Esperia ed è vietato ogni uso, riproduzione, duplicazione o distribuzione, anche parziali, da parte dei destinatari del documento o di terzi, salva espressa autorizzazione scritta della Banca, la quale non comporta comunque alcuna responsabilità o garanzia, anche di risultato.

I rendimenti passati eventualmente rappresentati nel Documento non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni potrebbero variare nel tempo, senza necessità di comunicazione da parte di Banca Esperia.

Per quanto Banca Esperia possa mettere a disposizione della clientela personale provvisto di preparazione legale, fiscale o altrimenti specialistica, i destinatari del documento che, sulla base di questo, siano interessati, in piena autonomia e senza alcuna sollecitazione, ad entrare in rapporti con Banca Esperia medesima sono invitati, prima di prendere ogni decisione finanziaria, a ricorrere all’assistenza di propri consulenti di fiducia, legali, fiscali o di altra specializzazione rilevante.