La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: rallenta la crescita cinese in T2, ma i dati mensili segnalano un miglioramento

- Il rallentamento della crescita economica cinese deriva dalla combinazione di domanda domestica ancora debole e dagli effetti della guerra commerciale con gli USA

- I dati relativi al mese di giugno cinesi indicano una moderata ripresa della domanda interna, sostenuta dalle politiche economiche espansive

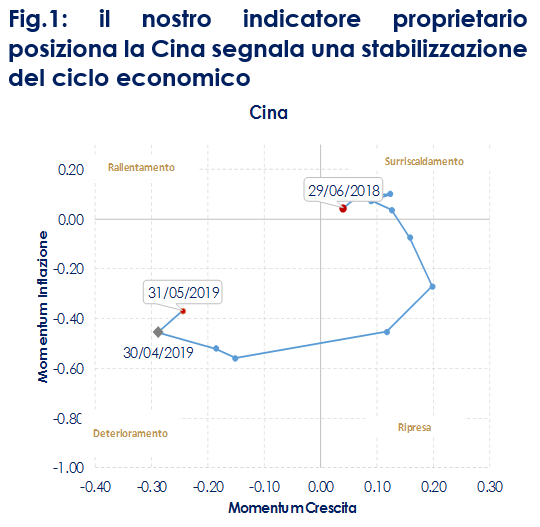

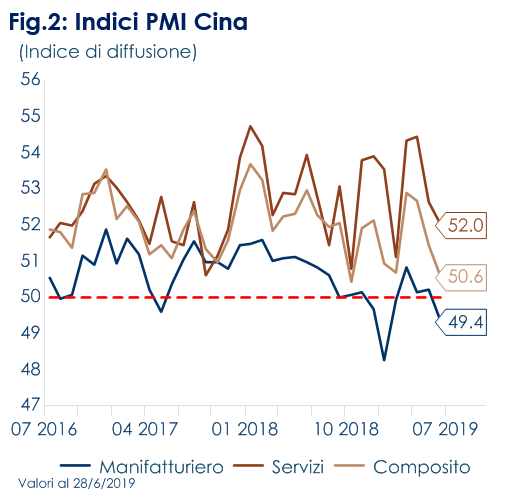

| Nel secondo trimestre del 2019 la crescita cinese rallenta e si ferma a 6,2% a/a, dal precedente 6.4% a/a registrato in T1 2019. Il miglioramento del settore agricolo e la stabilità di quello dei servizi non sono riusciti a compensare il rallentamento del settore industriale, il cui tasso di crescita ha toccato il minimo degli ultimi sei trimestri. Alla base di questo rallentamento vi è non solo uno scenario commerciale molto deteriorato rispetto ai valori degli anni scorsi, a causa della guerra commerciale con gli USA ma anche una domanda domestica ancora debole, nonostante gli stimoli delle autorità di politica fiscale e monetaria. La lettura del dato relativo al PIL di T2 è di difficile lettura perché da un lato è migliore di quanto prevedibile sulla base delle indicazioni provenienti dagli indici PMI, dove il PMI manifatturiero è sceso a giugno sotto la soglia di espansione del 50, dall’altro è in contrasto con il rassicurante flusso di dati a frequenza mensile, che suggerisce che la dinamica economica sia in ripresa a giugno rispetto a maggio. In giugno le vendite al dettaglio hanno subito una forte accelerazione, aumentando del 9,8% a/a (consenso 8,5% a/a, l’8,6% del mese di maggio), sostenute da un’elevata fiducia dei consumatori. La produzione industriale ha registrato un forte rimbalzo nel mese di giugno, aumentando del 6,3% a/a (consenso 5,2%, valore precedente 5,0%). Gli investimenti fissi nominali sono saliti del 5,8% cumulati a/a nei primi sei mesi del 2019, in lieve accelerazione rispetto a maggio. Gli investimenti in infrastrutture hanno marginalmente accelerato, insieme a quelli manifatturieri e dei servizi. Gli investimenti del settore immobiliare sono invece rallentati (da 11,2% cum. a/a a 10,9% a/a) così come quelli in edilizia residenziale. Gli investimenti in attività fisse (YTD) sono cresciuti del 5,8% rispetto al 5,6% previsto, con un contributo positivo del settore privato. Lo stock di credito aggregato (Credito aggregato all’economia reale, AFRE) è invece lievemente salito da 10, 6% a/a in maggio a 10,9% in giugno, grazie all’aumento delle emissioni dei titoli speciali dei governi locali, destinati al finanziamento delle opere infrastrutturali, mentre le altre categorie di credito non bancario hanno continuato a contrarsi anche se a un ritmo inferiore. La componente relativa al commercio estero resta debole, sebbene registri un modesto miglioramento. Le esportazioni sono scese dell’1.3% a/a in giugno, dopo un aumento dell’1.1% in maggio mentre le importazioni hanno segnato un calo del 7.3% a/a dopo quello pari a 8.5% a/ a in maggio.

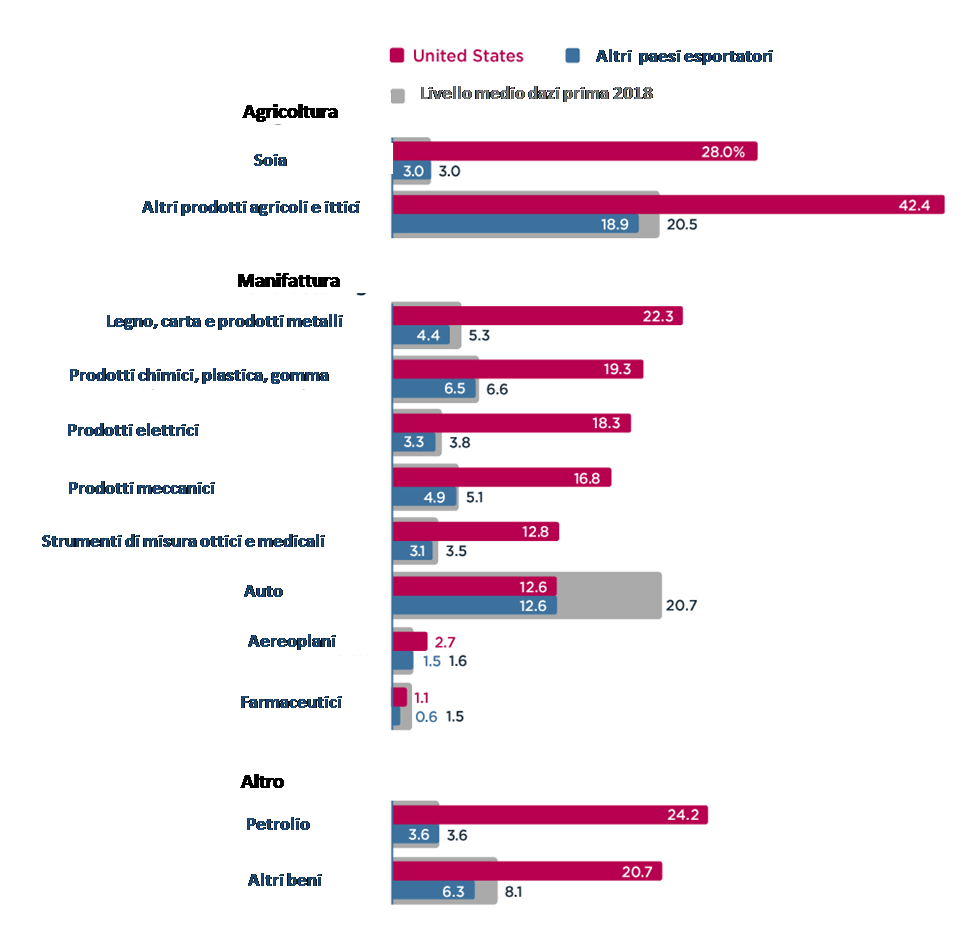

In questo contesto le autorità fiscali e monetarie continueranno a sostenere l’economia tramite agevolazioni fiscali e modifiche della politica monetaria. Il premier Li Keqiang ha recentemente segnalato ulteriori tagli al coefficiente di riserva obbligatoria. Il consenso è favorevole a due ulteriori tagli del RRRR di 50 pb senza modifiche al tasso di riferimento. Contestualmente, le autorità continueranno a contrastare la politica protezionistica di Trump non solo aumentando i dazi nei confronti dei beni importati dagli USA (dazio medio imposto attualmente pari a 20,7%) ma anche riducendo contestualmente i dazi sui prodotti concorrenti importati dagli altri paesi WTO (media attuale pari a 6,7%)questo è un passo che in prospettiva potrebbe nuocere marcatamente alle aziende esportatrici US. Secondo uno studio pubblicato dal PIIE nel corso dell’ultimo anno è emerso un gap sostanziale tra i dazi pagati dagli esportatori US e quelli provenienti dal resto del mondo. Fino al 2018, le imprese sia negli USA che nel resto del mondo hanno gareggiato in Cina su un piano di parità, affrontando un livello medio di dazi imposto dalla cina pari all’ 8,0%, successivamente, la Cina ha abbassato i dazi imposti sulle importazioni dal resto del mondo dall’8,0 al 6,7% e alzato sui beni importati dall’USA, incentivando così ulteriormente i consumatori cinesi ad allontanarsi dai fornitori US. Questa pratica di riduzione tariffaria verso gli altri paesi per quanto dolorosa per gli esportatori statunitensi, non è in violazione delle regole del WTO: fintanto che la Cina manterrà un livello di dazi medio al di sotto dell’aliquota “vincolante” presentata al WTO, manterrà il diritto legale di ridurre i sui dazi agli altri paesi WTO applicate a qualsiasi livello scelto. |

Fig.1: il nostro indicatore proprietario posiziona la Cina segnala una stabilizzazione del ciclo economico

Fig.2: Indici PMI Cina Fig.3: Dazi imposti dalla Cina sugli Usa e sul resto del mondo (Fonte PIIE) |

A cura di Teresa Sardena, Mediobanca SGR

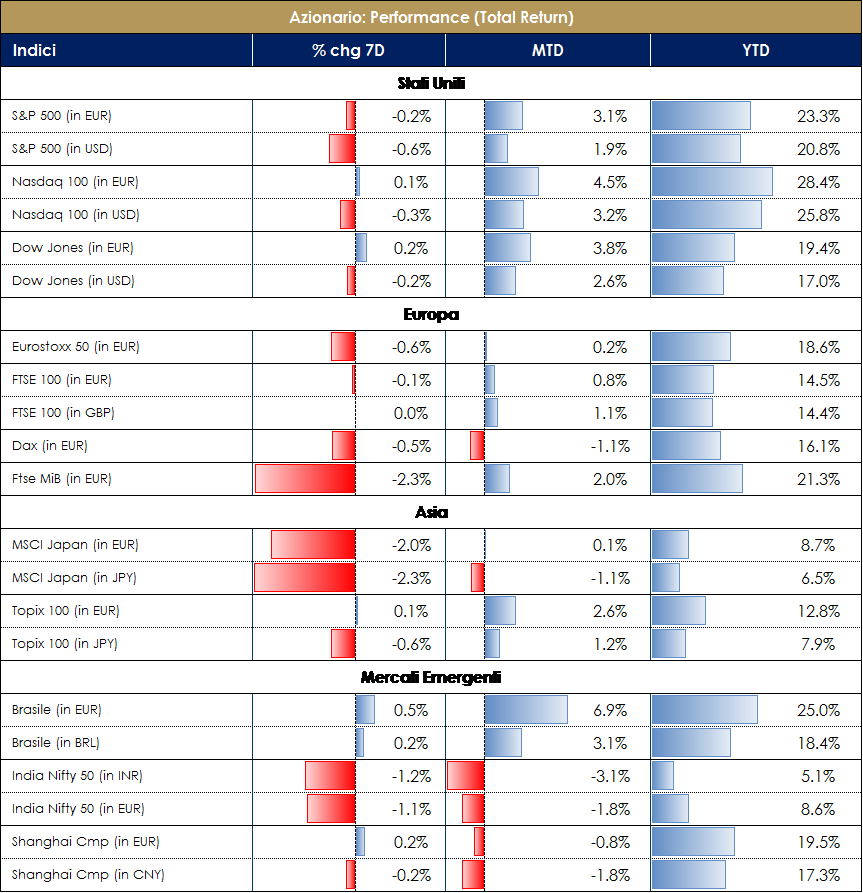

SETTIMANA TRASCORSA

EUROPA: continua a scendere l’indice ZEW a luglio

In luglio la fiducia degli investitori misurata dall’indice ZEW è tornato a scendere a -24,5 dal precedente -21,1. Anche il giudizio sulla situazione corrente è peggiorato, da 7,8 a -1,1. In entrambi i casi, il risultato è peggiore delle attese. Il deterioramento è stato imputato a causa delle irrisolte controversie commerciali USA-Cina, di Brexit e delle tensioni politiche con l’Iran. Il presidente della ZEW, il professor Achim Wambach, ha osservato che la continua tendenza negativa degli ordini in entrata nell’industria tedesca ha probabilmente rafforzato il sentimento di pessimismo degli esperti dei mercati finanziari. Le vendite al dettaglio in UK sono aumentate inaspettatamente a giugno. I volumi di vendita al dettaglio sono aumentati dell’1,0% m/m (consenso 0,4%). La crescita a/a è salita al 3,8% (consenso 2.6%, valore precedente 2,2%). I volumi di vendita sono cresciuti in tutti i principali settori ad eccezione dei grandi magazzini, che stanno subendo una contrazione a causa del cambiamento di abitudini verso la spesa online. Anche le vendite alimentari sono diminuite dello 0,3% nel periodo.

USA: il Beige Book conferma una crescita moderata dell’economia US

Le vendite al dettaglio a giugno hanno sorpreso verso l’alto, con un aumento di 0,4% m/m, per il terzo mese consecutivo, mentre le vendite di maggio sono state leggermente riviste al ribasso, passando da +0,5% a +0,4%. Anche al netto delle auto, le vendite registrano una variazione di 0,4% m/m. Al netto di auto e benzina, le vendite sono in rialzo di 0,7% m/m. L’aggregato “control”, al netto di auto, benzina, alimentari e materiali da costruzione è cresciuta dello 0,7% a giugno, a seguito di una revisione al rialzo dello 0,6% per il mese di maggio. La produzione industriale a giugno è rimasta stabile su base mensile, frenata dall’atteso calo delle utility (-3,6% m/m) Il manifatturiero è aumentato di 0,4% m/m, con un balzo nel segmento auto (2,9% m/m); al netto delle auto, l’output aumenta di un modesto 0,2% m/m (macchinari: -1% m/m). A luglio, l’indice sul settore manifatturiero della Fed di Philadelphia Fed si è attestato a 21,8 (consenso 5,0, valore precedente 0,3). Sono migliorati sia i nuovi ordini, attestantisi a 18,9 rispetto al livello di giugno di 8,3, sia la componente relativa alle spedizioni e all’ occupazione. Il 56% degli intervistati ha notato un aumento della domanda. Contestualmente, le richieste di nuovi sussidi per disoccupazione sono saliti a 216mila rispetto ai 208mila rivisti al ribasso della scorsa settimana (era 209mila). I nuovi cantieri residenziali a giugno si sono attestati a un 1.253M milioni di unità (consenso 1.265M milioni di unità, valore precedente 1,265 mln di maggio), registrando così un calo dello 0,9% m/m ma in crescita del 6,2% a/aa. Il calo è dovuto al segmento delle unità multifamiliari, in contrazione di -9,2% m/m, dopo quattro incrementi consecutivi solidi. Le unità monofamiliari invece sono aumentate di 3,5% m/m. L’attività nell’edilizia residenziale si è stabilizzata da inizio anno, dopo un 2018 debole: Le licenze segnano una flessione di -6,1% m/m, a 1,22 mln da 1,299 mln di maggio, sui minimi da metà 2017. Il calo delle licenze è concentrato negli stati meridionali e occidentali e, come per i cantieri, potrebbe essere stato influenzato dal maltempo.

In settimana è stato pubblicato il Beige Book della Federal Reserve, preparato per il meeting del FOMC di fine mese. Il rapporto conferma che la crescita è proseguita a un ritmo moderato da metà maggio ai primi di luglio, con pochi cambiamenti nell’attività rispetto al periodo precedente. Le imprese riportano un rialzo delle vendite al dettaglio, con l’eccezione del settore auto, dei servizi finanziari e delle vendite di case, anche se l’attività nelle costruzioni è stata stabile. I diversi distretti hanno continuato a considerare l’incertezza relativa al commercio internazionale e ai dazi come un peso sulle prospettive. L’attività manifatturiera è rimasta perlopiù invariata, ma in alcune aree si riporta una modesta ripresa. Il mercato del lavoro rimane caratterizzato da difficoltà a reperire manodopera in gran parte dei settori, aggravata da problemi per il rinnovo di visti a lavoratori non residenti I distretti hanno registrato una modesta crescita. La maggior parte dei distretti ha registrato una crescita salariale modesta, ma prezzi da stabili a leggermente più bassi. Nel complesso, il Beige Book conferma il quadro che emerge dai dati: attività solida sul fronte dei consumi, modesta dal lato degli investimenti, mercato del lavoro sempre forte, prezzi e salari contenuti. Non emergono rischi di svolta ciclica, nonostante i timori per le controversie sul fronte del commercio internazionale.

ASIA: rallenta ulteriormente l’inflazione in Giappone

Nel mese di giugno le esportazioni giapponesi sono state più deboli del previsto, diminuendo del 6,7% a/a (consenso -5,4%) prolungando coì il calo degli ultimi sette mesi. Sono diminuite anche le importazioni del 5,2% (consenso -0.2%, valore precedente -1,5%). Guardando la scomposizione per regione, le esportazioni verso gli USA hanno continuato a crescere (nove mesi consecutivi), sebbene superate dal calo delle esportazioni verso l’UE e l’Asia. Quest’ultime spinte dalla Cina, dove i volumi sono diminuiti in otto degli ultimi nove mesi, guidati dalla componente tecnologica, mentre il rallentamento dell’Area Euro è diventato un freno evidente. L’indice CPI a giugno è aumentato di 0,7% a/a, come a maggio. L’indice al netto di alimentari freschi ha registrato una variazione di 0,6% a/a, da 0,8% a/a di maggio, sulla scia di riduzioni delle tariffe della telefonia mobile e dei prezzi di beni di consumo durevoli, segando così il valore più basso da luglio 2017. L’inflazione al netto di alimentari freschi ed energia è rimasta stabile a 0,5% a/a come a maggio. Il trend dell’inflazione al netto di alimentari freschi resta verso il basso e dovrebbe avvicinarsi a zero nella parte finale dell’anno, aumentando la pressione per ulteriore stimolo da parte della BoJ nei prossimi mesi, anche in vista del rialzo dell’imposta sui consumi previsto per ottobre. Il capo della BoJ, Kuroda, ha affermato che esaminerà gli sviluppi economici fino all’ultimo minuto nel decidere l’evolversi della politica di questo mese.

LE PROSSIME DUE SETTIMANE: quali dati?

- Europa: l’attenzione sarà rivolta alla riunione di politica monetaria della BCE. Inoltre saranno pubblicati numerose indagini congiunturali relative al mese di luglio (IFO, Flash PMI, INSEE, Istat e BNB

- Stati Uniti: il dato più importante pubblicato in settimana sarà la prima stima della crescita del PIL di T2

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.