La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: l’Italia invia a Bruxelles il Piano Nazionale di Ripresa e Resilienza

- Il Piano Nazionale di Ripresa e Resilienza (RRF) è un piano integrato di investimenti e riforme

- Il piano RRF rappresenta per l’Italia un’occasione unica, capace di fare da volano alla crescita economia, evitando che questa possa scivolare in una pericolosa spirale del debito

- Il successo italiano nell’utilizzo dei fondi del Next Generation Eu potrebbe facilitare una maggiore integrazione fiscale a livello europeo

Oggi l’Italia invierà alla Commissione Europea (CE) il Piano Nazionale di Ripresa e Resilienza. L’Italia potrà fare affidamento su 235,6 miliardi di euro, ottenuti sommando ai 191,5 miliardi del Dispositivo per la Ripresa e Resilienza sia 30,6 miliardi a titolo di fondo complementare che 13,5 miliardi derivanti del programma React-Eu. Ai fondi erogati dalla CE, il Governo italiano ha deciso di aggiungere 30 miliardi di euro di nuovi investimenti, finanziati con uno scostamento pluriennale fino al 2033. La CE punta ad approvare i piani nazionali entro giugno e sbloccare i primi fondi europei entro luglio (fino a 25 miliardi, cioè il 13% dei 191,5 a cui l’Italia è candidata).

Non solo, il piano RRF italiano si configura come un volano per la crescita economica italiana, in quanto finanzierà nuovi progetti di investimento a lungo termine, ma ha il potenziale di facilitare il processo di coesione fiscale all’interno dell’Area Euro, qualora sia portato avanti con successo Da un lato, l’aumento degli investimenti pubblici attrarrà nuovi investimenti privati e potenzierà i consumi privati, soprattutto se il governo riuscirà ad implementare le riforme strutturali incluse nel piano, che mirano a ridurre la burocrazia e a rendere il paese più favorevole alle imprese. Dall’altro, il successo italiano nel mettere a frutto i finanziamenti derivanti dal NGEU sarà cruciale nel facilitare l’aumento della coesione fiscale in Europa e nel trasformare quello che è stato pensato come uno strumento eccezionale, limitato nel tempo e nelle risorse, in uno nuovo strumento che dovrebbe rientrare stabilmente nella cassetta degli attrezzi europea.

Qual è la struttura del Piano?

Il Piano si sviluppa intorno a tre assi strategici condivisi a livello europeo (digitalizzazione e innovazione, transizione ecologica, inclusione sociale) e si articola in sedici componenti, raggruppate in sei missioni.

Tutte le iniziative del Piano seguono precise milestone di attuazione, ossia degli impatti qualitativi da realizzare lungo l’evoluzione del piano, con orizzonti differenti nell’arco temporale 2021-2026. Queste milestone saranno monitorate semestralmente in modo capillare da Bruxelles, con il rischio di un potenziale stop alle erogazioni se la tabella di marcia non venisse rispettata dal Governo italiano.

Alla missione «digitalizzazione, innovazione, competitività e cultura» sono assegnati 40,7 miliardi, a cui si aggiungono 800 milioni del programma europeo React-Eu e 8,5 miliardi del Fondo complementare nazionale. Per «rivoluzione verde e transizione ecologica» ci sono 59,3 miliardi, più 1,3 miliardi di React-Eu e 9,3 miliardi di Fondo complementare. Per «istruzione e ricerca» sono destinati 30,9 miliardi, più 1,9 e 1 miliardo provenienti, rispettivamente, dagli altri due fondi. Alla missione «infrastrutture per una mobilità sostenibile» vanno 25,1 miliardi, più 6,3 del fondo nazionale. A «inclusione e coesione» vanno 19,8 miliardi, a cui si aggiungono 7,3 e 2,6 miliardi provenienti, rispettivamente, dagli altri due fondi. Infine, per la sanità sono destinati 15,6 miliardi, più 1,7 e 2,9 miliardi provenienti, rispettivamente, dagli altri due fondi.

La ripartizione comprende 65,7 miliardi di euro per finanziare misure già intraprese, di cui quasi il 50% legato alla transizione verde e 145,2 miliardi di euro destinati a nuovi progetti. Da questo importo di 145,2 miliardi di euro, circa 122 miliardi di euro si aggiungono a quanto è già incluso nelle proiezioni della finanza pubblica. Il previsto aumento degli investimenti rappresenta il 70% del sostegno fornito dal RRF, volto a fornire un notevole stimolo alla crescita economica.

Novità

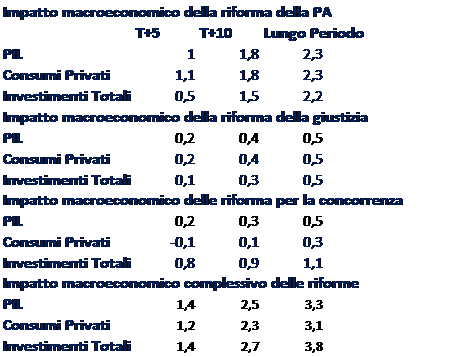

È un piano integrato di investimenti e riforme. Un elemento cruciale del piano presentato dal Governo Draghi consiste nell’aver integrato gli investimenti, presenti anche nella bozza del governo precedente, con quattro grandi riforme strutturali, che collettivamente mirano a ridurre la burocrazia, accorciare la durata dei procedimenti giudiziari civili, aumentare il grado di concorrenza nei mercati dei prodotti e semplificare le procedure amministrative. Le riforme possono essere divise in tre tipologie di riforme: riforme orizzontali (a riforma della pubblica amministrazione e la riforma del sistema giudiziario.), riforme abilitanti (semplificazione e concorrenza) e riforme settoriali (fiscale e degli ammortizzatori sociali). Secondo il Governo, se si farà tutto in maniera integrata, l’impatto del PNRR sulla crescita sarà amplificato e non sarà la sola somma degli investimenti.

Impatto atteso sull’economia

In generale, secondo le parole del ministro dell’economia, il PNRR dovrebbe consentire una crescita economica più robusta, sostenibile e inclusiva, una burocrazia più efficiente, rapida e digitalizzata, infrastrutture di trasporto e sistemi di mobilità più moderni, sostenibili e diffusi sul territorio, creando conseguentemente un paese più coeso socialmente e territorialmente e un mercato del lavoro più aperto e dinamico e una sanità pubblica più moderna.

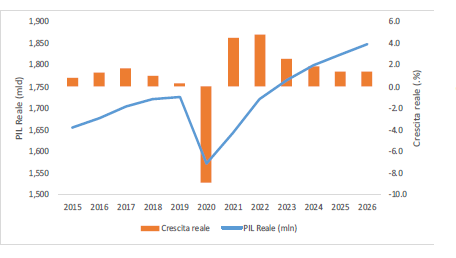

Complessivamente, secondo le stime del governo, l’insieme degli investimenti dovrebbe produrre a fine piano, prevista nel 2026, un Pil aggiuntivo del 3,6%, cioè vicino ai 70 miliardi, in base all’evoluzione del prodotto nominale. Nell’ultimo triennio dell’orizzonte temporale (2024-2026), l’occupazione sarà più alta di 3,2%. Gli investimenti previsti nel Piano porteranno inoltre a miglioramenti marcati negli indicatori che misurano i divari regionali, l’occupazione femminile e l’occupazione giovanile. Il programma di riforme potrà ulteriormente accrescere questi impatti. Per arrivare all’obiettivo occorre costruire uno scenario «efficiente», in cui la scelta degli investimenti si concentri su quelli più produttivi e si accompagni allo sviluppo dell’ambizioso programma di riforme strutturali calendarizzato dal PNRR. Se le due condizioni non si dovessero verificare, il contributo del piano RRF potrebbe dimezzarsi a 1,8%. Le differenze fra l’ipotesi migliore e quella più modesta si allargherebbero nel corso degli anni: perché all’inizio del percorso l’effetto degli investimenti è atteso soprattutto sulla domanda aggregata, innescato principalmente dalla spesa per le opere pubbliche, mentre nella seconda fase l’impatto riguarda l’accumulazione di stock di capitale pubblico. Da lì dovrebbero arrivare gli effetti strutturali in termini di espansione dell’economia.

Downside risk

I rischi di ribasso rispetto alle aspettative a breve termine sono legati ai possibili ritardi nel processo di approvazione a livello UE e nell’effettivo esborso dei fondi agli stati membri in una prima fase e all’efficienza negli appalti pubblici e nella spesa del denaro a livello nazionale in una seconda fase.

Da un lato, vi sono ancora nove paesi dell’UE che devono ultimare il processo di ratifica della decisione sulle risorse proprie. Il processo di ratifica da parte dei singoli stati rappresenta un passo necessario prima che la CE abbia l’autorità legale di raccogliere fondi sui mercati, che a sua volta richiederà del tempo.

Dall’altro, i paesi periferici hanno un curriculum relativamente povero nell’utilizzo dei fondi UE: Italia, Grecia e Spagna hanno utilizzato solo un terzo dei fondi disponibili nel bilancio pluriennale 2014-19. Inoltre, i sistemi di appalti pubblici spagnoli e italiani sono piuttosto inefficienti, in quanto in entrambi i paesi gli appalti sono indetti a vari livelli di governo, con diverse amministrazioni aggiudicatrici. Questo a sua volta si traduce in lunghe procedure prima dell’assegnazione dei contratti.

Up side risk

Il NGEU rappresenta un’occasione unica capace di fare da volano per la crescita economia ed evitare che l’Italia possa scivolare in una pericolosa spirale del debito. Non riuscire a cogliere l’opportunità fornita dal NGEU non migliorerebbe il potenziale di crescita dell’Italia e la lascerebbe gravata da un livello di debito superiore al 150% del PIL entro la fine di questo decennio, lasciando sia l’Italia che l’UEM esposte a grandi rischi.

Il successo del Piano italiano aumenterebbe la coesione all’interno dell’Area Euro, rendendo possibile il processo di maggior condivisione del debito verso un bilancio comune federale. In questo senso vanno lette le parole del Presidente del Consiglio “L’Italia deve combinare immaginazione, capacità progettuale e concretezza, per consegnare alle prossime generazioni un Paese più moderno, all’interno di un’Europa più forte e solidale”.

A cura di Teresa Sardena, Mediobanca SGR

SETTIMANA TRASCORSA

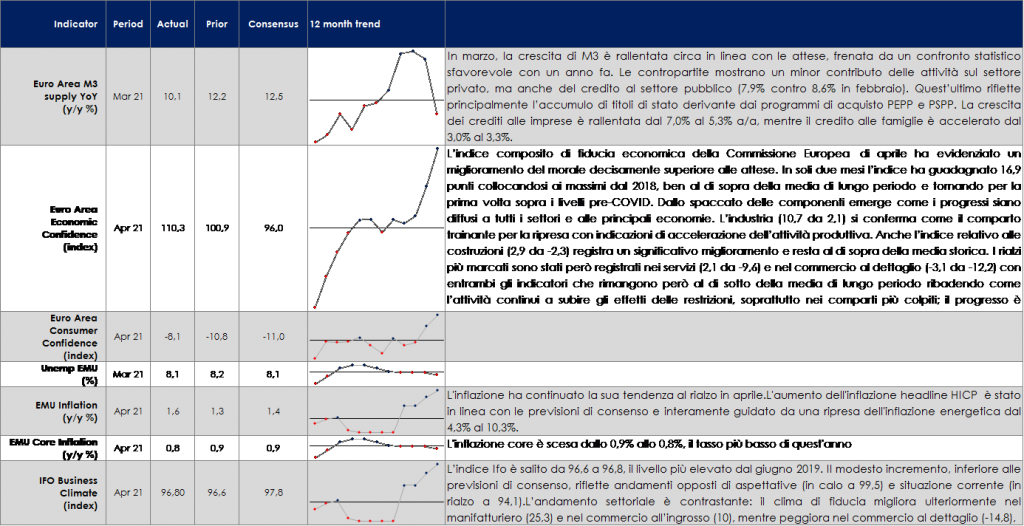

EUROPA: l PIL dell’area dell’euro è sceso dello 0,6%Q nel 1Q21 a causa delle chiusure, più o meno come previsto, spingendo l’area dell’euro in una recessione double-dip

Il PIL dell’Area euro nel primo trimestre dell’anno si è contratto dello 0.6 t/t, confermando che l’Area euro è stata colpita dalla seconda recessione tecnica in un anno Su base annua, il PIL si è attestato a -1,8% a/a , migliore del consenso -2,0% e alla lettura del trimestre precedente -4,9%. Il PIL in Germania ha registrato una variazione negativa pari a -1.7% t/t, lasciando l’economia al 4,9% al di sotto del suo picco pre-Covid alla fine del 2019. Il rallentamento è stato guidato dalla frenata dei consumi, che ha più che compensato il contributo positivo delle esportazioni. In Italia, il PIL è sceso dello 0,4% t/t (corrispondente ad un calo dell’1,6% rispetto all’anno precedente). Il PIL del 1° trimestre della Spagna è sceso dello 0,5% t/t contro positiva sulla scia di una spesa per consumi e investimenti più debole, comprese le costruzioni. La Francia, invece, ha riportato una crescita dello 0,4%.

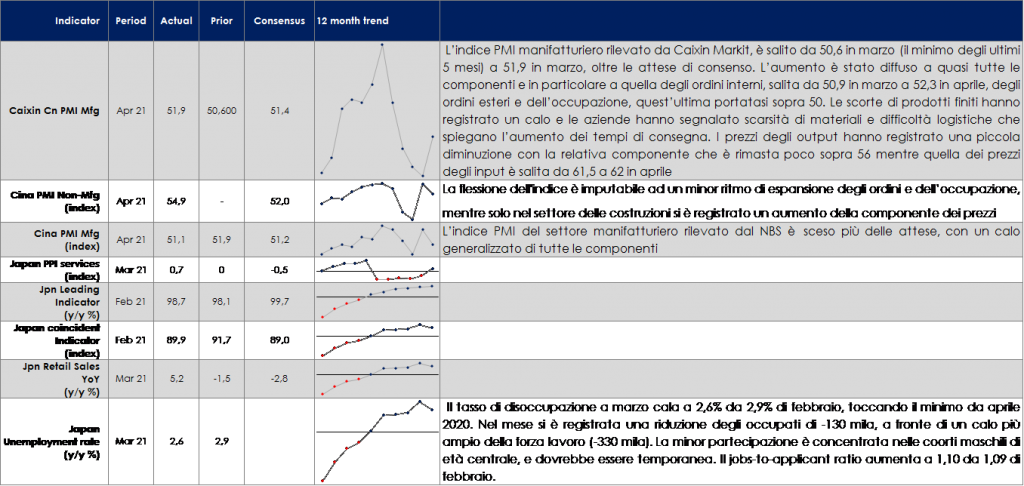

ASIA: Gli indici PMI relativi al mese di aprile hanno avuto un andamento opposto

USA: PIL Usa sostenuto dal boom dei consumi

La stima preliminare del PIL di T1 mostra una crescita pari a 6,4% t/t annualizzata, dopo 4,3% t/t annualizzato dell’autunno 2020. I dati mostrano, una crescita solida delle componenti della domanda finale domestica (consumi, investimenti fissi residenziali e non, spesa pubblica, per una variazione complessiva di 9,2% t/t annualizzata) a fronte di contributi negativi delle scorte e del canale estero. Il PIL in termini reali (a 19,1 tln) supera il livello di un anno fa (19,01 tln di T1 2020) ed è inferiore di solo 1% rispetto a quello di fine 2019. I consumi hanno riportato una crescita eccezionale (10,7% t/t ann., dopo 2,3% t/t ann. a fine 2020) sulla scia di un incremento nel comparto dei beni di 23,6% t/t ann. (41,4% t/t ann. per i beni durevoli e 14,4% per quelli non durevoli) e un aumento nei servizi di 4,6% t/t ann., a un ritmo analogo a quello del trimestre precedente (4,3% t/t ann.). Gli investimenti fissi non residenziali hanno confermato la fase di solida ripresa iniziata a metà 2020, registrando un rialzo di 9,9% t/t ann., con le strutture in calo di -4,8% t/t ann. e i macchinari in continua espansione (+16,7% t/t ann.). Gli investimenti residenziali rallentano dai ritmi straordinari del 2020, ma risultano comunque positivi (+10,8% t/t ann.). La spesa pubblica ha accelerato, dopo due trimestri negativi (+6,3% t/t ann.) grazie ai programmi di stimolo approvati fra fine dicembre e marzo. Invece, le scorte private sottraggono -2,6 pp alla crescita totale, testimoniando la difficoltà delle imprese a soddisfare la domanda in aumento e garantendo un rafforzamento del ciclo produttivo nei prossimi trimestri necessario alla ricostituzione dei magazzini. Le esportazioni nette danno un contributo negativo di -0,8%, con un calo dell’export di -1,1% t/t ann. e un aumento delle importazioni di 5,7% t/t ann., evidenziando lo squilibrio di crescita fra gli USA e il resto del mondo. I dati confermano l’aspettativa di una solida spinta ai consumi dallo stimolo fiscale e danno indicazioni di forza della crescita anche nei trimestri successivi. Il balzo della spesa delle famiglie a inizio 2021 avviene pur in presenza di un rialzo del risparmio al 21% da 13% del 4° trimestre 2020. Su un aumento di trasferimenti pubblici di circa 2,5 tln ann., le famiglie hanno speso “solo” 504 mld ann., pari al 22,3% delle entrate straordinarie, e hanno così alimentato ulteriormente l’eccesso di risparmio rispetto alla media storica.

| PERFORMANCE DEI MERCATI

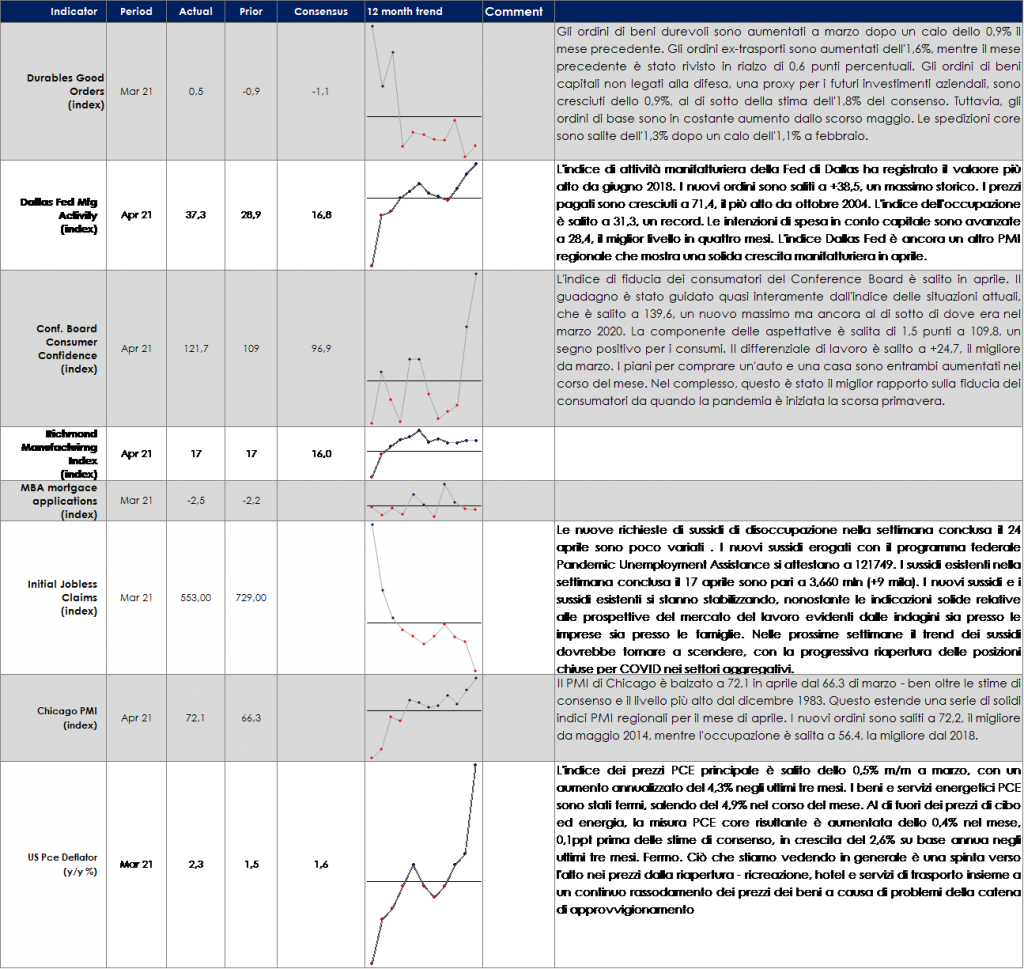

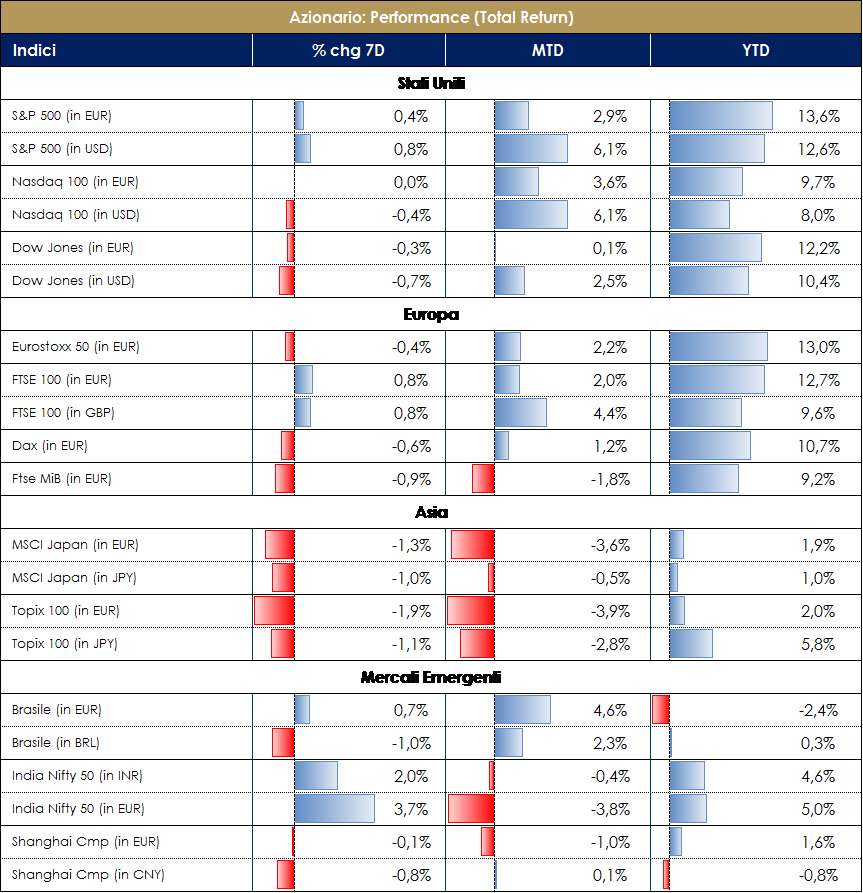

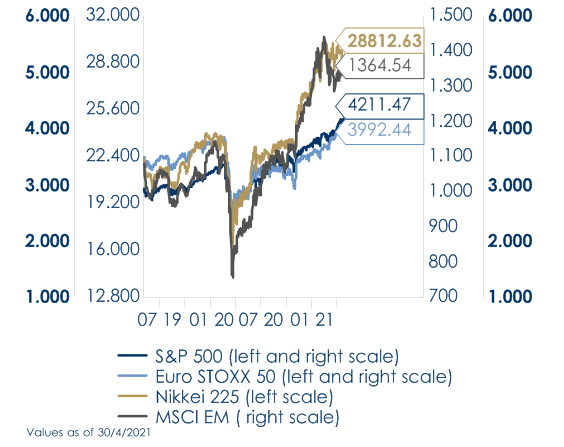

MERCATI AZIONARI Nel corso della settimana l’azionario americano chiude flat (S&P500 +0.25%, Nasdaq100 -0.30%) sulla scia dei buoni dati economici (PIL quasi ai livelli pre-crisi), del piano Biden da 1.8 trilioni e delle ottime trimestrali delle aziende nel settore Tech (stime di EPS per l’indice S&P 500 IT riviste al rialzo dell’11% per quest’anno e il prossimo). Tra queste si segnalano Facebook (+10% user attivi e +46% revenues), Apple (con sales Q1 +54%, utili sopra le attese a 23.6 bn e vendita di Iphone a +66%), oltre ad Amazon e Google. Tesla a -8% nella settimana. I best sector americani sono stati Oil&Gas. Logistica, Trasporto Aereo e Consumer Finance, contro Auto e Gold. L’equity europeo, EuroStoxx a -0.05% ed EuroStoxx50 -0.40% con dati sul PIL meno uniformi, è stato trainato dai buoni risultati dei Finanziari (Deutsche Bank con il miglior trimestre degli ultimi sette anni, Banco Santander, Commerzbank, SoGen) +7% e dai titoli Nokia, Technip, Vinci, Kering e Sanofi ma rallentato dalla sottoperformance dell’Auto (in sofferenza dalla carenza di chip a livello globale), Utilities e Tecnologia -2%. Mercato italiano migliore rispetto a quello europeo di riferimento (FTSE MIB -0.60% ma ItaMidCap +1.10%), con Unicredit e Banco BPM a trainare il FTSE MIB, contro Saipem -12% e con Mediaset e Popolare di Sondrio +15% best name delle mid cap. In Europa i vari Paesi hanno iniziato a presentare alla Commissione europea i propri PNRR (Piani Nazionali di Ripresa e Resilienza) recependo le linee guida e le sei missioni dell’Unione Europea. Durante la settimana Draghi, dopo aver ottenuto l’approvazione del Parlamento, ha condiviso con Bruxelles l’elenco dei progetti e degli investimenti per il futuro. Secondo le stime, il PIL italiano post piano crescerà a tassi via via maggiori culminando con un +3.6% nel 2026, rispetto allo scenario base senza PNRR; la componente più immediata di questa maggior crescita, rilevabile entro la fine del 2021, è stimata essere +0.5%. A cura del team Core Equity Value di MB SGR PERFOMANCE MERCATI AZIONARI – Dati aggiornati alle ore 17.30 del 30 aprile 2021 VIEW STRATEGICA I dati sull’efficacia dei vaccini hanno innescato una nuova fase di aumento della propensione al rischio. Le componenti forward looking dei principali indicatori anticipatori hanno accentuato la loro accelerazione e i listini azionari hanno reagito con una riduzione dei premi al rischio, un deciso rialzo delle quotazioni e una rotazione settoriale |

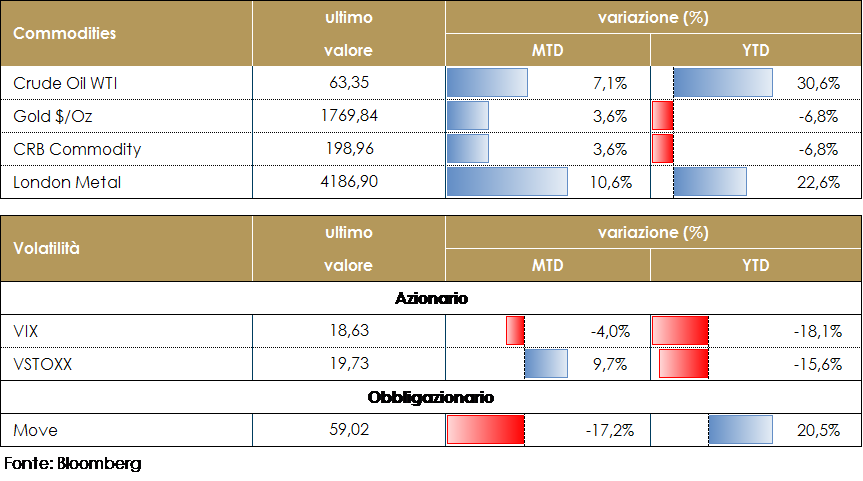

MATERIE PRIME E VOLATILITA’

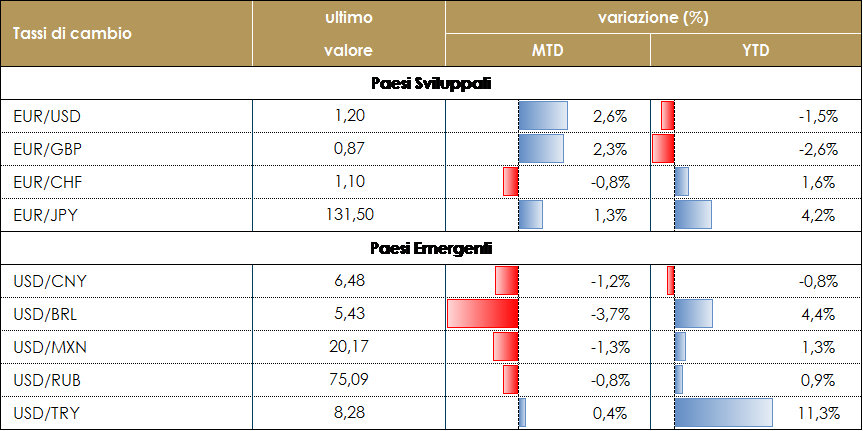

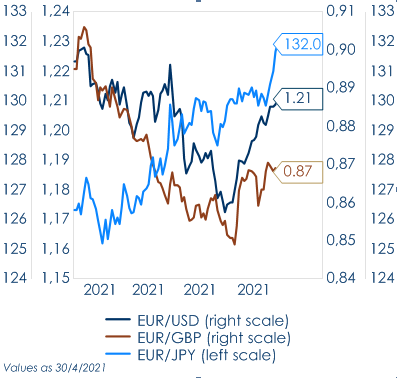

Il prezzo del petrolio beneficia dei dati settimanali sulle scorte statunitensi, salite di 90.000 barili contro attese di contrazione di 60.000 barili. E’ salita anche la capacità di raffinazione, sintomo di maggior necessità di carburanti lavorati. Nel complesso si è rivelata una statistica settimanale a supporto ai prezzi del petrolio, dopo i timori sui possibili impatti sul consumo nei prossimi mesi, derivanti dalla nuova emergenza sanitaria in Asia. L’auspicio è che la domanda di energia in arrivo, proprio da quelle aree, resti robusta come nello scenario delineato da OPEC e IEA nei loro report mensili, motivo per cui l’OPEC+ ha ridotto i tagli produttivi e aumentato l’offerta petrolifera. PERFORMANCE – Dati aggiornati alle ore 17.30 del 30 aprile 2021 TASSI DI CAMBIO Durante la settimana, il mercato FX non ha offerto alcun cambiamento importante nelle tendenze in atto: il dollaro USA ha continuato ad indebolirsi sia contro le valute sviluppate che contro quelle dei mercati emergenti. Il tema dell'”eccezionalismo” della crescita americana rispetto al resto del mondo, che ha portato il dollaro a rafforzarsi fino a Pasqua, sembra essere accantonato dal mercato; i leading indicators in Europa hanno segnalato alcuni miglioramenti anche nel settore dei servizi, dopo un lungo periodo di chiusura forzata per la necessità di contenere i contagi: questo miglioramento ha sostenuto l’apprezzamento dell’EUR durante la scorsa settimana. Giovedì, durante la conferenza stampa che si tiene solitamente dopo la riunione periodica del FOMC, Jay Powell ha ribadito che l’orientamento di politica monetaria rimane molto accomodante, finché il mercato del lavoro non mostrerà ulteriori progressi sostanziali verso l’idea della FED di piena occupazione. La reazione del mercato sembrava mettere in discussione questa posizione, data la forza della ripresa attuale e il probabile aumento dell’inflazione nei prossimi mesi. Tuttavia, finché i tassi reali statunitensi continueranno a rimanere nell’attuale range, il dollaro potrebbe indebolirsi ulteriormente. Le valute dei mercati emergenti hanno beneficiato della debolezza del dollaro: sia il real brasiliano che la lira turca hanno registrato guadagni superiori al 2% rispetto al biglietto verde. Anche la rupia indiana ha guadagnato rispetto al dollaro, anche se il paese sta vivendo un aumento considerevole nei contagi: questa è probabilmente la prova che la forza attuale in questa classe di attività è più legata alla posizione di politica monetaria della FED piuttosto che alla forza propria dei paesi emergenti. A cura del team obbligazionario di Mediobanca SGR PERFORMANCE TASSI DI CAMBIO –Dati aggiornati alle17.30 del 30 aprile 2021 |

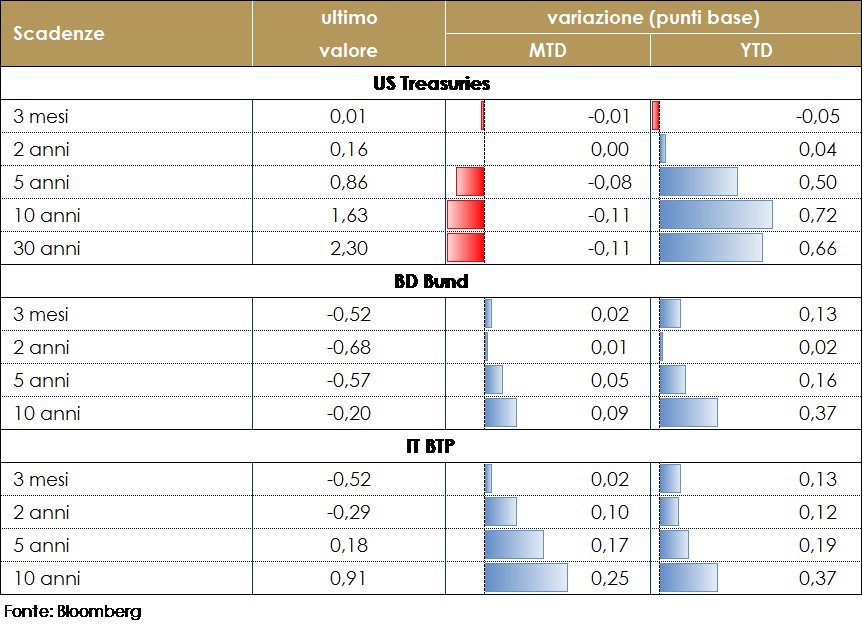

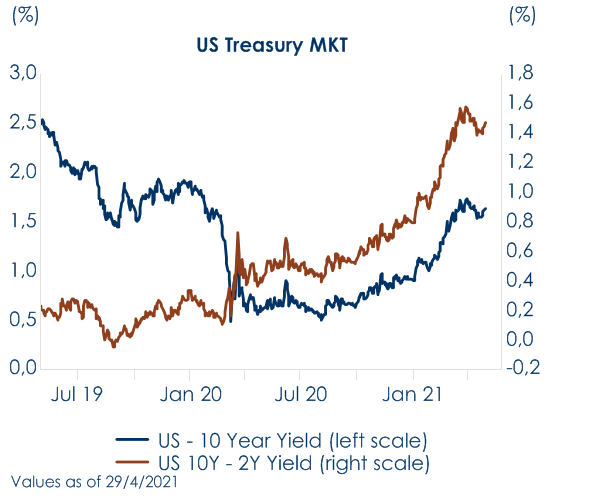

| MERCATI DEI TITOLI GOVERNATIVI

PERFORMANCE DEI TITOLI DI STATO Questa settimana i rendimenti governativi statunitensi sono tornati a crescere. Contestualmente, le break even inflation a 10 anni hanno superato il 2,40%, un livello non visto dal 2013, sulla scia dell’aumento del prezzo delle materie prime (petrolio e metalli) e delle sorprese economiche positive. L’impressione è che, per quanto FED e BCE ribadiscano in ogni occasione che l’attuale aumento dell’inflazione sia solo temporaneo, il mercato stia scommettendo sul fatto che i rischi di una crescita strutturale dei prezzi siano più alti di quanto dichiarato dalle banche centrali. Nell’Area Euro, il Bund a 10 anni si è riportato così in area -0,20%, ai massimi da febbraio 2020, mentre il BTP di pari scadenza è tornato sopra lo 0,90% (+3pb) con lo spread stabile a 110pb.L’evento principale della settimana è stata la riunione di politica monetaria del FOMC, che si è conclusa senza modifiche alla politica monetaria, come atteso, e con un messaggio dovish riguardo ai tempi di un futuro tapering o rialzo dei tassi. Il comunicato ha ripreso l’impegno a supportare l’economia con tutti gli strumenti disponibili, mentre i paragrafi relativi alla valutazione congiunturale riportano che “con il progresso delle vaccinazioni e forte supporto di policy” attività e occupazione si sono rafforzate, mentre nei settori più colpiti dalla pandemia, ancora deboli, si è registrato miglioramento. Nella conferenza stampa, Powell ha riconosciuto che la ripresa è stata più veloce di quanto atteso, ma ha sottolineato che rimane “disomogenea e lontana dall’essere completa”. Per l’inflazione, il FOMC ha rilevato un aumento “che riflette fattori transitori” legati a “effetti base che scompariranno nel giro di qualche mese”. Di fatto, il FOMC ha mantenuto invariato il segnale di stabilità della politica monetaria anche di fronte ad un’accelerazione di crescita e occupazione più robusta del previsto e di rialzo dell’inflazione. Le condizioni per iniziare a parlare di tapering restano il controllo della pandemia e il “sostanziale ulteriore progresso” verso gli obiettivi, dopo lo stallo visto a inizio anno. PERFORMANCE DEI TITOLI GOVERNATIVI – Dati aggiornati alle 17.30 del 30 aprile 2021 VIEW STRATEGICA Governativo US: I rendimenti dei Treasury US hanno mostrato una modesta tendenza al rialzo, sulla scia della rimodulazione delle attese di crescita economica e dell’aumentato stimolo fiscale. La normalizzazione economica dovrebbe esercitare una certa pressione sui tassi a lunga, che tuttavia registreranno solo aumenti modesti, perché manipolati dalla Fed. Esprimiamo una view neutrale. Governativo EU: I titoli governativi europei hanno evidenziato un decoupling da quelli statunitensi mostrando una tendenza al ribasso, sulla scia delle aspettative di un ulteriore allentamento monetario da parte della BCE di ottobre e giustificato da un’inflazione negativa e da una debole prospettiva economica |

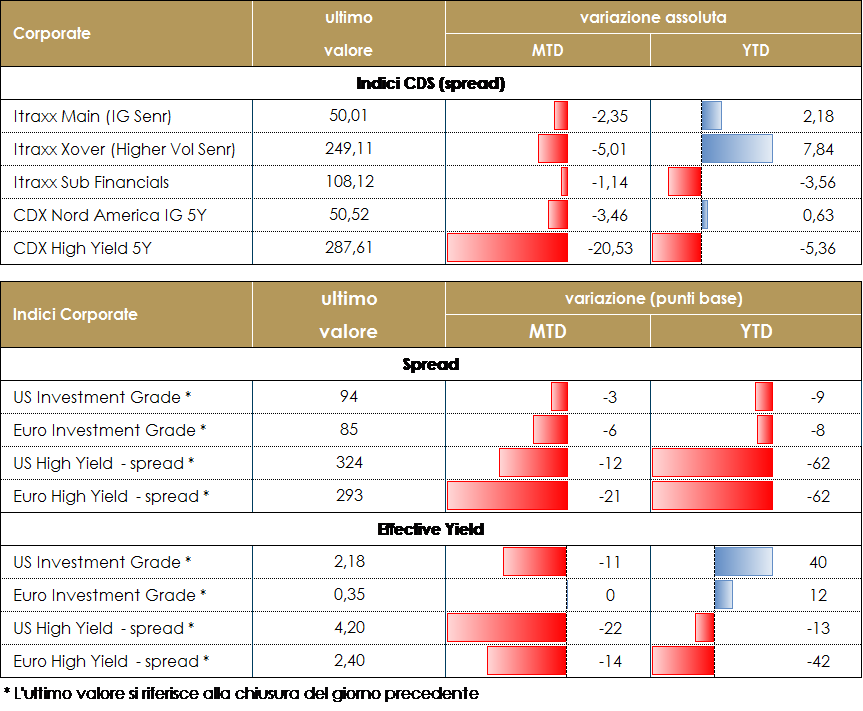

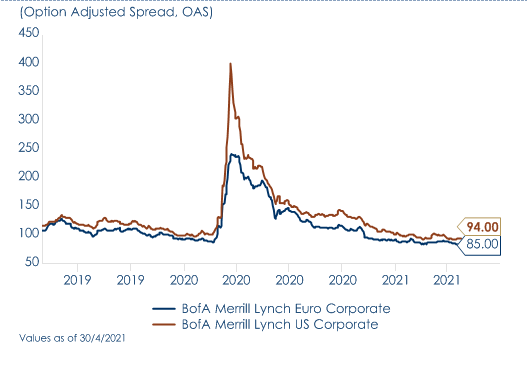

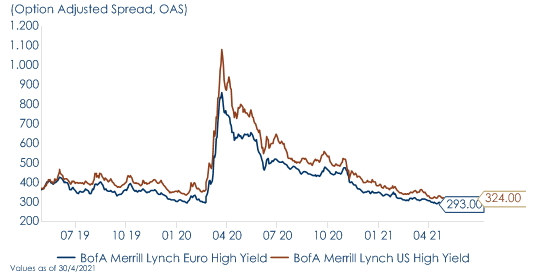

MERCATI DEI TITOLI CORPORATE

La settimana è stata positiva ma senza particolari spunti per i mercati del credito, con i tassi in salita guidare la price action e spread in contrazione a partire dai mercati a maggior beta. Da segnalare in settimana il meeting della Fed dopo la Ecb di settimana scorsa che hanno sostanzialmente rassicurato rispetto al proseguimento delle politiche espansive e alla particolare attenzione alle financial condition, oltre che ai livelli di occupazione. La contrazione degli spread, soprattutto nella seconda parte della settimana, ha aiutato il total return degli indici IG a limitare la discesa, dovuta all’aumento dei tassi soprattutto nella parte medio lunga della curva. Le emissioni brevi e quelle con un maggior spread hanno avuto una migliore performance grazie sia agli acquisti sul mercato che alla forward guidance sui tassi confermata dalle autorità.Gli indici CDS di cui riportiamo settimanalmente Itraxx Xover e CDX HY rispettivamente su Europa e US, hanno fatto segnare -5bp in Europa e -7 negli Stati Uniti. Più moderato il tightening degli indici IG con CDX IG e Itrxx Eur Main più stretti di 2 e 1bp rispettivamente.Sul primario settimana ancora piuttosto intensa nonostante il periodo di blackout che coinvolge gli emittenti in fase di reporting. Su finanziari segnaliamo i due deal delle banche americane post release delle trimestrali, Morgan Stanley (BBB+ 1750Mio Senr 6y 0.406%) e Goldman Sachs (BBB+ 1500Mio Senr 2y 0.466%) altre a Blackstone (BBB 550Mio Senr 7y 1%) e al deal HY della banca greca Eurobank (B+ 500Mio Senr 5y 2%). Sempre su HY, Corporate, settimana molto attiva con 5 deal, Kedrion Spa (B 410Mio Secured 5y 3.375%), Compact Bv (B 300Mio Secured 4y 5.75%), Zf Finance Gmbh (BB+ 500Mio Senr 5y 2%), Birkenstock (CCC+ 430Mio Senr 7y 5.25%) e Rexel Sa (BB- 300Mio Senr 7y 2.125%). Meno corposa l’attività su IG, con un double tranche di Coca Cola (A+ 500Mio Senr 8y 0.4%, 15y 0.95%) e l’emissione di Toyota Motor Credit Corp (A+ 1000Mio Senr 6y 0.125%). Due emissioni anche su strumenti Corporate Hybrid, Atrium Real Estate (BB 350Mio Sub perp nc5y 3.625%) e Orange Sa (BBB- 500Mio Sub perp nc8y 1.375%). A cura del team obbligazionario di Mediobanca SGR PERFORMANCE DEI TITOLI CORPORATE – Dati aggiornati alle 17.30 del 30 aprile 2021 VIEW STRATEGICA Corporate IG: Il supporto della politica monetaria con acquisti diretti e forward guidance su “tassi bassi a lungo” giustificano i livelli compressi degli spread. Nel corso dell’anno il miglioramento del ciclo economico garantirà ulteriore supporto alla solidità dei fondamentali. Manteniamo una view neutrale Corporate HY: Outlook positivo ma possibili fasi di volatilità che potranno rappresentare occasioni di acquisto. Default rate contenuti con picco nel T1, su livelli comunque ridotti rispetto ai cicli precedenti. Supporto al mercato da fattori tecnici positivi e ricerca di rendimento. Manteniamo una view neutrale |

I MERCATI NEL MESE DI FEBBRAIO

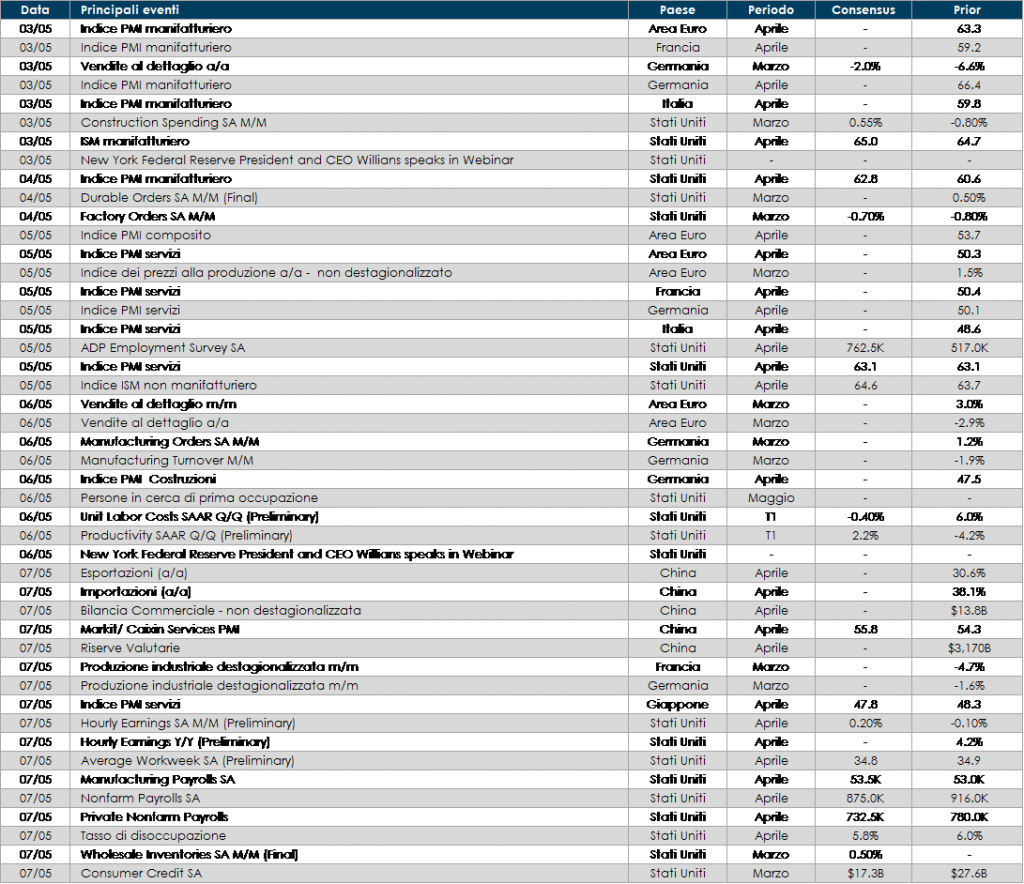

LA PROSSIMA SETTIMANA: quali dati?

- Europa: la settimana prossima saranno pubblicati i dati relativi alle vendite al dettaglio della zona euro nel mese di marzo e la produzione industriale tedesca. In UK si terrà il meeting di politica monetaria

- Stati Uniti: la settimana prossima sarà la volta del report sul mercato del lavoro nel mese di aprile, di particolare interesse, data l’importanza che riveste nella valutazione dei progressi sostanziali da parte della Fed.

- Asia: in Cina saranno pubblicati i dati sulla bilancia commerciale.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare, il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.