IL PUNTO DELLA SETTIMANA: maggiore selettività sui Paesi emergenti

- In caso di un accordo tra USA e Cina sul commercio internazionale, il 2019 potrebbe iniziare con una nota positiva che andrebbe a rafforzare i primi effetti dell’allentamento monetario e fiscale implementato in Cina

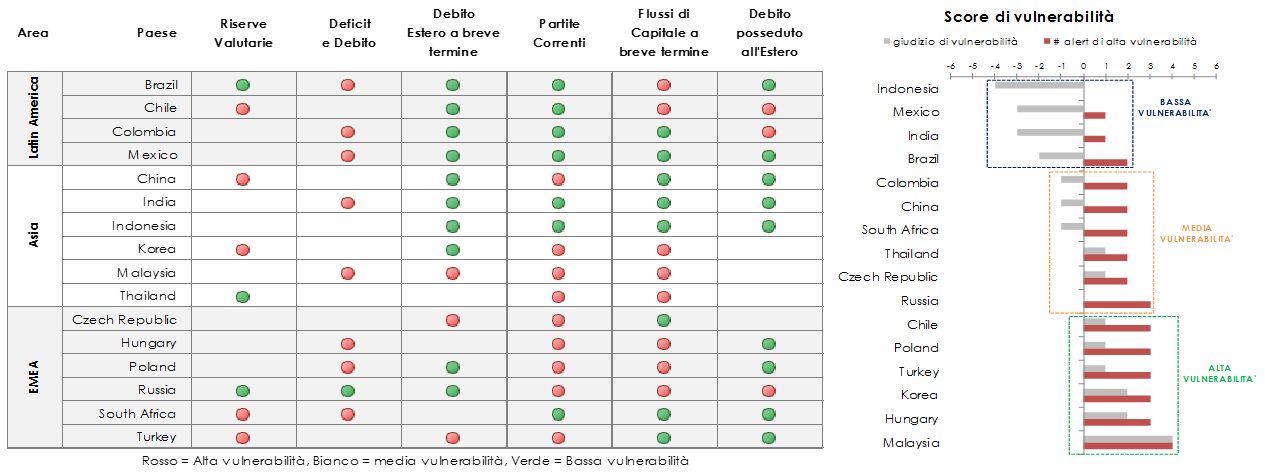

- Indonesia e India sono i paesi emergenti asiatici più resilienti a shock su condizioni finanziarie esterne.

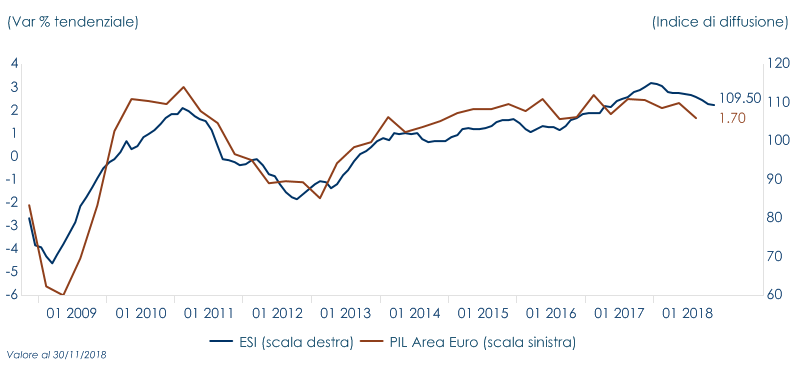

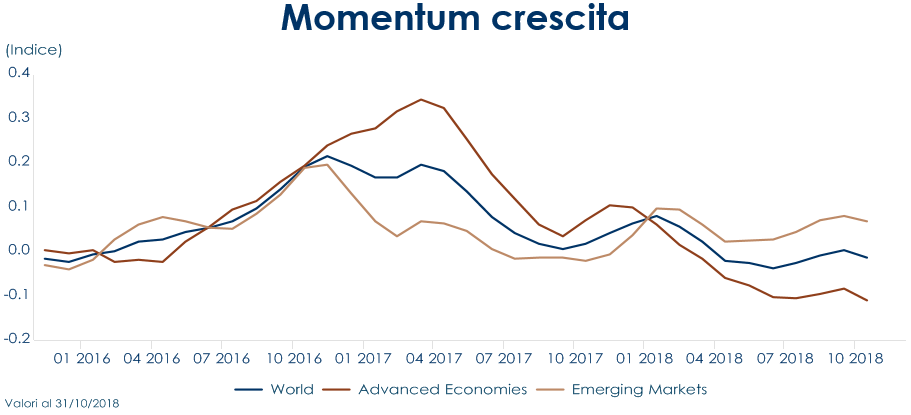

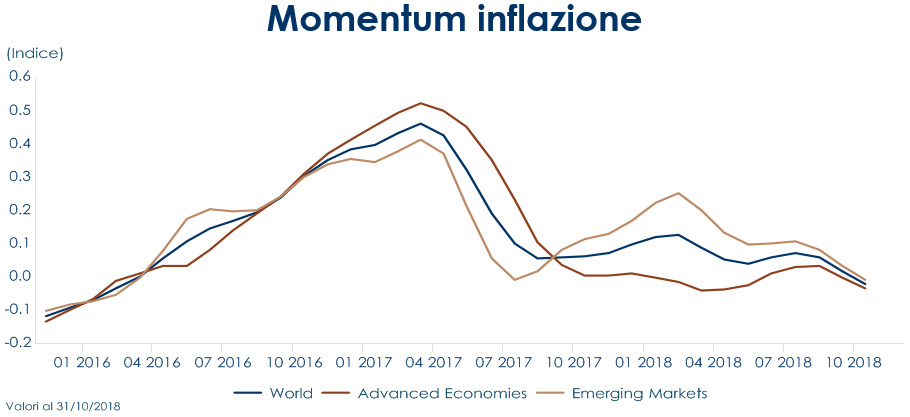

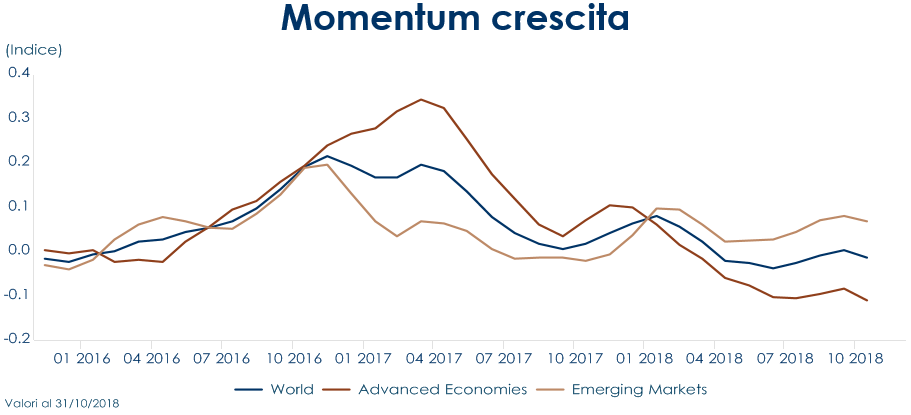

| Nelle ultime settimane, il sentimento di mercato sui Paesi emergenti si è stabilizzato grazie alle attese per un possibile accordo (anche se parziale) durante il prossimo G20, capace di smorzare le tensioni commerciali tra Stati Uniti e Cina: Washington potrebbe decidere di sospendere ulteriori tariffe fino alla prossima la primavera in cambio di nuovi negoziatii volti a produrre cambiamenti costruttivi nella futura politica economica cinese. Il presidente Trump ha recentemente affermato di essere molto vicino a “fare qualcosa” con la Cina. Così il 2019 potrebbe iniziare con una nota positiva che andrebbe a rafforzare i primi effetti dell’allentamento monetario e fiscale implementato in Cina: i nostri indicatori proprietari mostrano una stabilizzazione del momentum della crescita e una moderazione del momentum dell’inflazione, anche sulla scia del calo del prezzo del petrolio, che favorirà in particolare i paesi asiatici che sono importatori netti di petrolio. |

Momentum crescita |

Momentum inflazione |

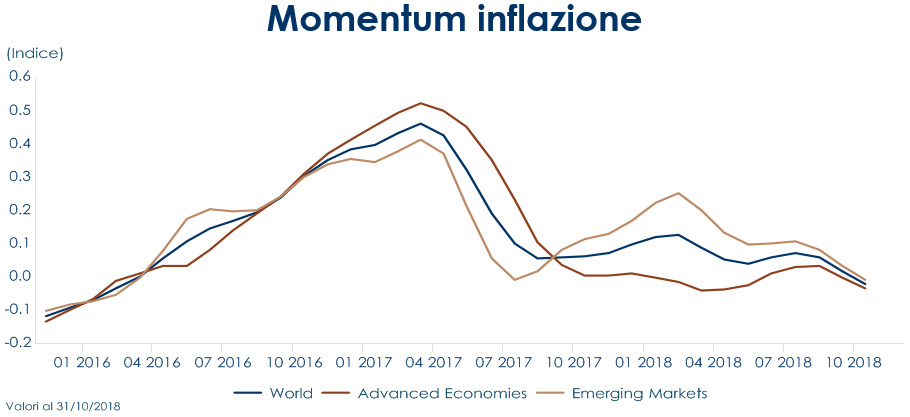

| Tuttavia, nei mesi estivi del 2018 l’inasprimento delle condizioni finanziarie nei paesi emergenti si è stato originato a seguito dell’aumento dei rendimenti dei titoli di stato statunitensi, conseguente alla rimodulazione delle aspettative di politica monetaria, in un contesto di rafforzamento del dollaro USA, di inasprimento delle tensioni commerciali e di ulteriori segnali di rallentamento in Cina. Tutto ciò ha comportato un deprezzamento delle valute dei paesi emergenti, in particolare quelle dei paesi con saldi delle partite correnti più deboli. Colpiti anche da vulnerabilità interne, alcuni paesi sono stati interessati da deflussi di portafoglio, dovuti, in alcuni casi, alle incertezze politiche e alle tensioni sui mercati. Il 2018 ci induce, quindi, ad essere maggiormente selettivi nei confronti dei paesi emergenti e ci insegna che comprendere la natura dei rischi affrontati dai paesi emergenti è fondamentale quando si tratta di individuare il miglior tipo di investimento. Infatti, nonostante il tono più accomodante del discorso del Presidente della Fed J. Powell, di mercoledì 28 novembre, la Fed non ha ancora raggiunto la “neutralità” e ha davanti a se almeno altri tre rialzi di 25 pb del tasso di riferimento sui fed funds nel 2019 e, anche in caso di accordo su un temporanea sospensione delle misure protezionistiche di Trump, ci attendiamo che la riorganizzazione del modello del commercio internazionale resterà uno dei temi di fondo di tutto il 2019. Per questo a nostro avviso resta cruciale la valutazione della vulnerabilità di ciascun paese e indirettamente la loro resilienza a futuri inasprimenti delle condizioni finanziare internazionali. Il grado di vulnerabilità di ciascun paese è legato a diversi fattori. Riportiamo, quindi, un’analisi del livello di vulnerabilità dei paesi emergenti a seguito dell’aumentare dei costi di finanziamento in dollari e di altri fattori che possono impattare sulla fiducia degli investitori. La vulnerabilità del singolo paese è stata valutata sulla base della sua posizione di deficit o surplus delle partite correnti, debitoria o creditoria dei flussi di capitale a breve termine, del livello del rapporto tra riserve valutarie del paese e quelle suggerite dal FMI, della percentuale di debito governativo detenuto dagli investitori esteri, della deviazione dalla media delle EM dei rapporti tra debito estero a breve termine rispetto a PIL e riserve valutarie, della deviazione dei rapporti deficit/PIL e debito/PIL, rispettivamente, dal livello soglia del 2% e dalla media delle EM. La somma dei guidizi di vulnerabilità, ottenuta attribuendo 1 agli indicatori che segnalano alta vulnerabilità per il paese, 0 a quelli di media vulnerabilità e -1 a quelli di bassa vulnerabilità, evidenzia che Indonesia e India sono i paesi emergenti asiatici più resilienti a shock su condizioni finanziarie esterne. |

SETTIMANA TRASCORSA

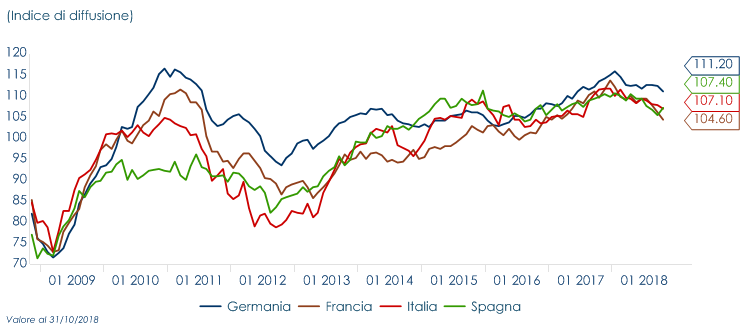

EUROPA: la crescita italiana in territorio negativo in T3

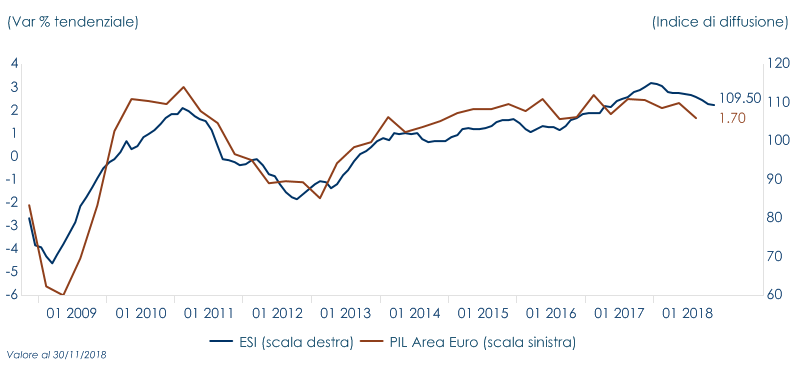

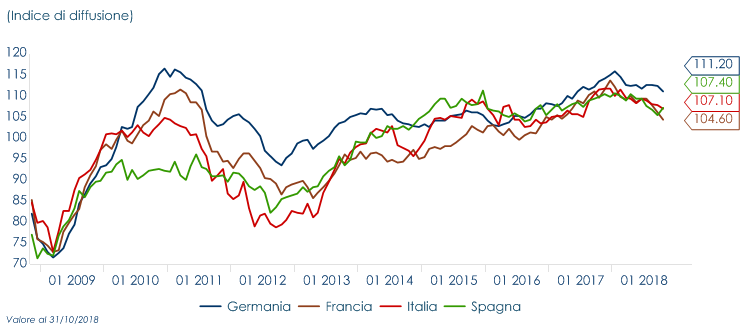

L’indice di fiducia ESI di novembre, calcolato dalla Commissione Europea, è sceso marginalmente, da 109,7 a 109,5 (consenso: 109,0), beneficiando di un miglioramento della fiducia nel settore manifatturiero e nel commercio al dettaglio, a fronte di livelli stabili per le componenti servizi e costruzioni. La ripartizione per paese ha mostrato un rallentamento sull’Italia, con un sentimento che ha toccato il livello più basso da luglio 2017 a fronte di un peggioramento in quasi tutte le componenti. Invece l’indice tedesco è aumentato, sulla scia di un’accelerazione di servizi e costruzioni, mentre resta debole la fiducia delle imprese manifatturiere rispetto ai livelli visti nei mesi precedenti. L’indice francese risente del forte calo registrato dalla fiducia dei consumatori legato anche alla crescente insoddisfazione rispetto alle scelte del governo. In Germania il tasso di disoccupazione è sceso a 5.0% a novembre, dal 5.1% precedente, toccando un nuovo record dall’unificazione. A partire dai prossimi mesi la buona salute del mercato del lavoro tedesco, unita a salari in progressiva crescita, potrebbe iniziare a contribuire positivamente alla dinamica dei prezzi creando le condizioni per l’irrobustimento dell’inflazione.

|

|

La stima preliminare dell’inflazione di novembre dell’Area Euro si è attestata 2,0% (consenso 2,1% e valore precedente 2,2%), mentre l’indice core – che esclude le componenti di energia volatile, cibo, alcol e tabacco – si è attestato a 1,0% (consenso l’1,1%). Ciò è stato interamente dovuto all’inflazione dei prezzi dei servizi più debole, che è diminuita all’1,3% dal massimo degli utlimi cinque mesi registrato ad ottobre dell’1,5%. Ciò sarà particolarmente scoraggiante per la BCE dato che prevede una crescita crescente dei salari per spingere al rialzo l’inflazione core. La seconda stima del PIL dell’Italia in T3 ha mostrato un andamento peggiore rispetto alla stima preliminare, che mostra una contrazione dello 0,1% t/t (0.7 a/a). L’ISTAT ha rilasciato anche la scomposizione per componenti: i consumi sono scesi dello 0.1% t/t (valore precedente in T2 0.0%,) spesa governativa 0.0% (valore precedente 0.2 t/t), investimenti -1.1% (valore precedente 2.8% t/t/) esportazioni 1.1% importazioni 0.8%.

USA: rallentamento del mercato immobiliare statunitense

Negli Stati Uniti la seconda stima del PIL ha confermato la lettura preliminare di crescita a 3,5% a/a annualizzata. Guardando alla scomposizione per componenti, le stime dei consumi sono state riviste al ribasso a 3,6% t/t annualizzata da 4,0% t/t annualizzato. I consumi di servizi sono rimasti pressoché invariati rispetto alla stima precedente, mentre per quanto riguarda i beni si registra una netta revisione al ribasso dei consumi di beni durevoli, soprattutto della componente automobilistica, a 3,9% t/t da 6,9% t/t della prima lettura. Rivisti invece al rialzo gli investimenti, che erano risultati poco brillanti nella stima preliminare, gli investimenti fissi non residenziali salgono dunque a 2,5% t/t da 0,8% t/t, mentre anche gli investimenti residenziali, che si confermano comunque essere la componente più debole, limitano le proprie flessioni a -2,6% t/t dal -4,0% t/t della stima preliminare.

ASIA: i dati sulle vendite al dettaglio in Giappone lasciano ipotizzare un rimbalzo del PIL in T4

In Giappone le vendite al dettaglio sono aumentate dell’1,2% m/m in ottobre (consenso 0,4% previsto, valore mese precedente 0,1%), segnando il quinto aumento consecutivo. La scomposizione per componenti mostra una crescita guidata dalle automobili. La produzione industriale è aumentata del 2,9% m/m in ottobre (consenso 1,2%, valore mese precedente 0,4%), segnando il ritmo di crescita più veloce da gennaio 2015 e un buon inizio per T4. I guadagni di ottobre sono stati guidati dai macchinari dalle parti e dei dispositivi elettronici e dalle automobili. Le spedizioni sono aumentate, riducendo le scorte. Nel complesso, i risultati aggiungono sostegno alle aspettative di un rimbalzo del PIL in T4 dopo il calo di T3, colpito dalle catastrofi naturali. Il tasso di disoccupazione è aumentato inaspettatamente al 2,4% in ottobre (consenso 2,3%, valore mese precedente 2.3%). I dati evidenziano una maggiore partecipazione della forza lavoro e un forte aumento dell’occupazione. Il rapporto tra offerte di lavoro e numero dei candidati è diminuito a 1,62 da 1,64 (massimo da gennaio 1974) di settembre. Le offerte di lavoro sono diminuite moderatamente per il secondo mese consecutivo, mentre le candidature sono aumentate per la prima volta da maggio. Le condizioni generali del mercato del lavoro rimangono rigide, sebbene siano ritenute insufficienti a generare una pressione inflazionistica significativa. BoJ ha suggerito che il tasso di disoccupazione dovrebbe essere più vicino al 2%. In Cina il PMI manifatturiero è sceso inaspettatamente a 50.0 a novembre (il minimo da luglio 2016), (consenso e valore mese precedente 50.2). La produzione è diminuita e gli ordini nuovi sono peggiorati per il sesto mese consecutivo. Mentre queste componenti restano ancora in territorio di espansione, i nuovi ordini all’esportazione sono in contrazione per il sesto mese consecutivo. L’ufficio di statistica ha riconosciuto l’impatto del rallentamento della crescita globale e delle crescenti incertezze derivanti dalle frizioni commerciali. Inoltre, i prezzi di input e output hanno subito forti flessioni, con quest’ultimo che diventato negativo, implicando una significativa compressione dei margini. Il PMI non manifatturiero è sceso a 53,4 (consenso 53,8 e valore mese precedente 53,9). Il PMI composito in calo a 52,8 da 53,1, superando il minimo recente precedente fissato a febbraio.

| PERFORMANCE DEI MERCATI |

|

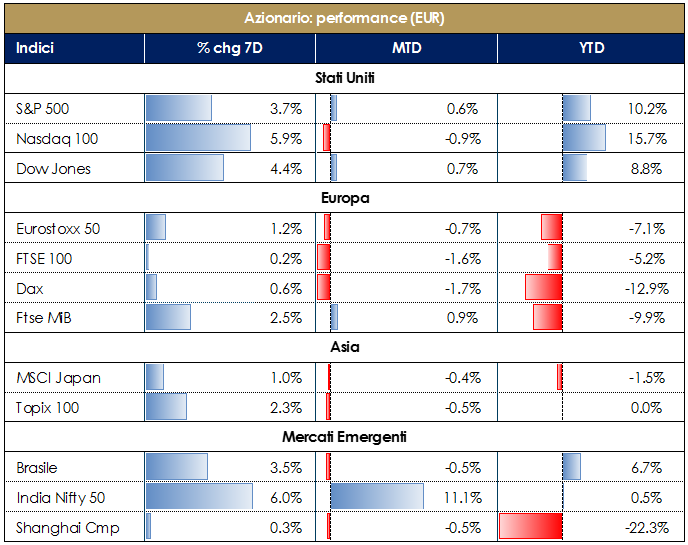

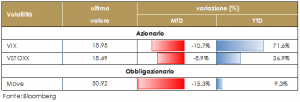

| MERCATI AZIONARI

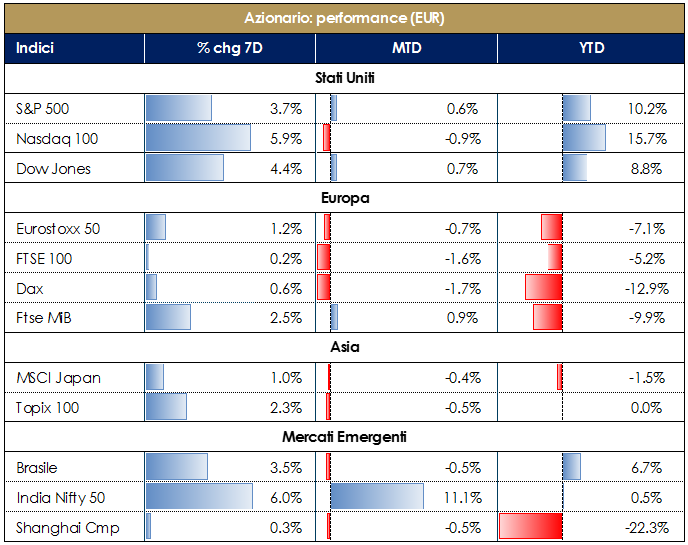

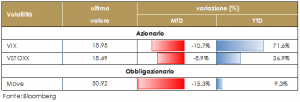

Performance positiva per i principali listini azionari, ed in particolare per i listini statunitensi legate all’atteggiamento più accomodante della Fed (discorso Powel del 28 novembre e verbali del FOMC di novembre), alle attese per il G20 e, più in particolare al risultato dell’incontro Trump-Xi, in cui si potrebbe assistere a una distensione e la volontà di continuare i negoziati, nel tentativo di evitare aumenti tariffari prima del 31 dicembre. Un eventuale esito positivo sosterrebbe temporaneamente le attività rischiose. |

VIEW STRATEGICA VIEW STRATEGICA

I fondamentali macroeconomici sono solidi, le condizioni finanziarei ancora accomodanti e lLa crescita degli utili favorevole. Restiamo positivi sul comporta azionario, anche se tatticamente, alla luce dell’accentuarsi di fattori di rischio, legati alle minacce di protezionismo US e all’aumento dell’incertezza politica in Europa, riteniamo opportuno ridurre marginalmente l’esposizione azionaria a favore di attivi denominati in USD. |

| MERCATI DEI TITOLI DI STATO

I titoli obbligazionari delle principali economie core hanno registrato moderati movimenti al ribasso in settimana, sulla scia dell’atteggiamento più dovish da parte della Fed. Il messaggio principale proveniente in settimana dalla Fed si sostanzia nel fatto che la politica monetaria non proseguirà con il pilota automatico, bensì si assisterà nei prossimi mesi ad un indebolimento della forward guidance, a fronte di un maggior rilievo attribuito ai dati che saranno pubblicati in fututo nello stabilire quale sia la politica monetaria più adeguata al ciclo economico. Pertanto, il ritmo di rialzi nel 2019 dipenderà dall’evoluzione dei dati, dalla reazione dell’economia ai rialzi dei tassi e dalla ricerca di un punto di equilibrio che scongiuri i rischi di alzare i tassi troppo o troppo poco. Mercoledì, il presidente Powell ha affermato che i tassi sono “appena al di sotto” dell’ampio intervallo di stima della neutralità (compreso fra 2,5% e 3,5%), mentre all’inizio di ottobre Powell aveva affermato i tassi erano ancora “lontani” dal livello di neutralità. Inoltre, i verbali del FOMC di novembre stanno preparando il rialzo a dicembre. Dai verbali emerge che molti partecipanti hanno indicato che potrebbe essere appropriato modificare il linguaggio delle dichiarazioni per riflettere questa dinamica, eliminando la frase relativa alle aspettative per “ulteriori aumenti graduali”. Nei verbali si riporta che la valutazione economica è rimasta in gran parte positiva, anche se bisogna ricordare che i verbali di questa riunione sono un po’ datati, perché molte delle informazioni che hanno indotto una revisione verso il basso delle aspettative del mercato sui fed funds del 2019 – rallentamento della crescita cinese ed europea, ulteriori correzioni del mercato azionario e del prezzo del petrolio – sono state diffuse dopo la data della riunione che si è tenuta l’8 novembre.

Sull’altra sponda dell’Altantico, l’attenzione resta rivolta ai dati macroeconomici usciti (risultati più deboli delle aspettative sia sul lato della crescita sia sul lato dell’inflazione) e alle loro conseguenze in termini di politica monetaria della BCE. I mercati stanno rimodulando le aspettative per il prossimo rialzo dei tassi di interesse da parte della BCE. Il mercato monetario ora prezza 10 pb di rialzo entro la fine del 2019 e solo 5 pb per la conclusione dell’estate. Si tratta di un sostanziale cambiamento rispetto a un mese fa’

|

VIEW STRATEGICA VIEW STRATEGICA

Ci aspettiamo una maggior pressione al rialzo sui tassi di interesse globali. Da un lato la Fed continuerà con una stretta monetaria graduale, dall’altro il QE su scala globale dovrebbe toccare i livelli massimi durante il 2018: gli acquisti di titoli da parte della BoJ e della BCE compenseranno in parte la stretta monetaria della Fed e continueranno a pesare sul term premium globale. Queste dinamiche dovrebbero limitare, ma non escludere, l’ascesa dei tassi di interesse a lungo termine. Inoltre negli Stati Uniti la riforma fiscale aumenterà il deficit US, causando un aumento del segmento a lungo termine della struttura a termine. Riteniamo prematuro modificare la view strategica negativa sul comparto governativo italiano alla luce dell’incertezza sulla Nota di aggiornamento al DEF. |

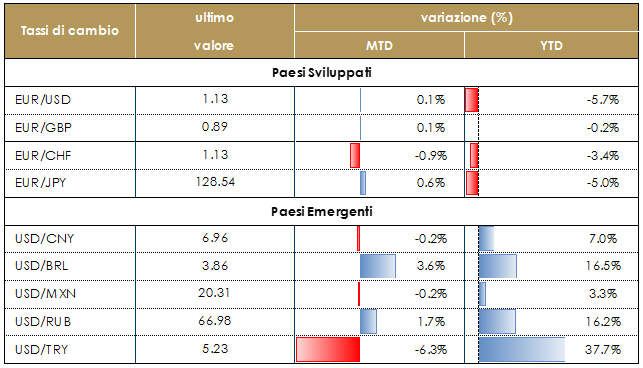

| TASSI DI CAMBIO

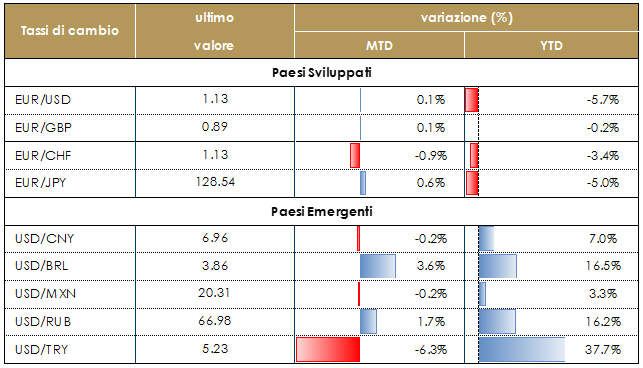

Il tema dominante sui mercati è stata la strategia di comunicazione della Fed, interpretata come accomodante dai mercati. Continua il clima di incertezza sulla trattativa legata alla Brexit: lo scorso fine settimana il Consiglio Europeo ha approvato l’accordo di uscita di Regno Unito dalla UE. Questo vertice ha formalizzato il fatto che l’UE e il Regno Unito hanno negoziato un accordo sulla Brexit. Resta ora da vedere se tale accordo sia politicamente accettabile per ill Regno Unito. Un voto parlamentare è previsto in UK entro la metà di dicembre e il Primo ministro May cercherà ora di convincere i parlamentari a sostenere il suo accordo. |

VIEW STRATEGICA VIEW STRATEGICA

Riteniamo che le dinamiche commerciali e la rimodulazione delle attese future da parte della Fed guideranno il rafforzamento del dollaro fino alla fine dell’anno. La normalizzazione della politica monetaria si sta muovendo a ritmi diversi tra le banche centrali e i mercati hanno rimodulato le aspettative di politica monetaria. La Fed procede il suo percorso di rialzo del costo del denaro muovendosi verso la neutralità, mentre la BCE manterrà i tassi invariati fino all’estate 2019, terminando gli acquisti netti da dicembre dell’anno in corso e la Banca del Giappone ha lasciato la sua politica invariata ma ha rivisto al ribasso le stime sull’inflazione. Si è, dunque, ampliata la divergenza delle politiche monetarie. |

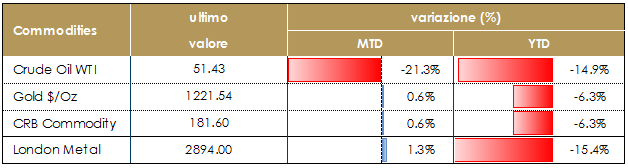

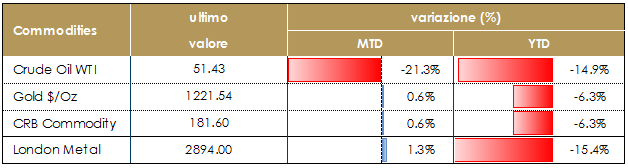

| MATERIE PRIME

Il mercato delle materie prime è in attesa del G20 e dell’incontro tra Trump e Xi Jinping a Buenos Aires e del meeting OPEC di settimana prossima. Il prezzo del petrolio ha registrato nuove perdite, con il prezzo del WTI, che si attesta leggermente al di sopra dei 50$ al barile, portando le perdite del mese a oltre il 20%, che rappresenta il maggior calo mensile dall’ottobre 2008. Il tema dominante resta quello del rischio di un eccesso di offerta sul mercato del greggio legato anche a maggiori preoccupazioni sul fronte della domanda, per via di segnali di rallentamento della crescita economica internazionale e, in particolare, di quella cinese. Il sentimentnegativo trova un supporto sia nel nuovo accumulo di scorte, con i dati di questa settimana negli USA che hanno sorpreso al rialzo le stime di consenso, sia nelle parole del presidente Putin, che ha definito come assolutamente soddisfacenti i prezzi correnti. Il commento aveva seguito le parole del ministro dell’energia saudita che mercoledì scorso aveva affermato che il regno è fiducioso che l’OPEC e i suoi partner possano raggiungere un accordo per stabilizzare il mercato, ma non agiranno da soli.

La volatilità si è confermata più elevata rispetto alle ultime settimane, segnalando ancora un particolare nervosismo e cautela da parte degli operatori, che guardano ormai con attenzione all’esito del vertice tra il presidente Trump e l’omologo cinese sul tema dei dazi.

|

VIEW STRATEGICA

Ciclo economico solido e tensioni politiche nei paesi produttori suggeriscono un ulteriore consolidamento del recente trend positivo per il prezzo del petrolio.

|

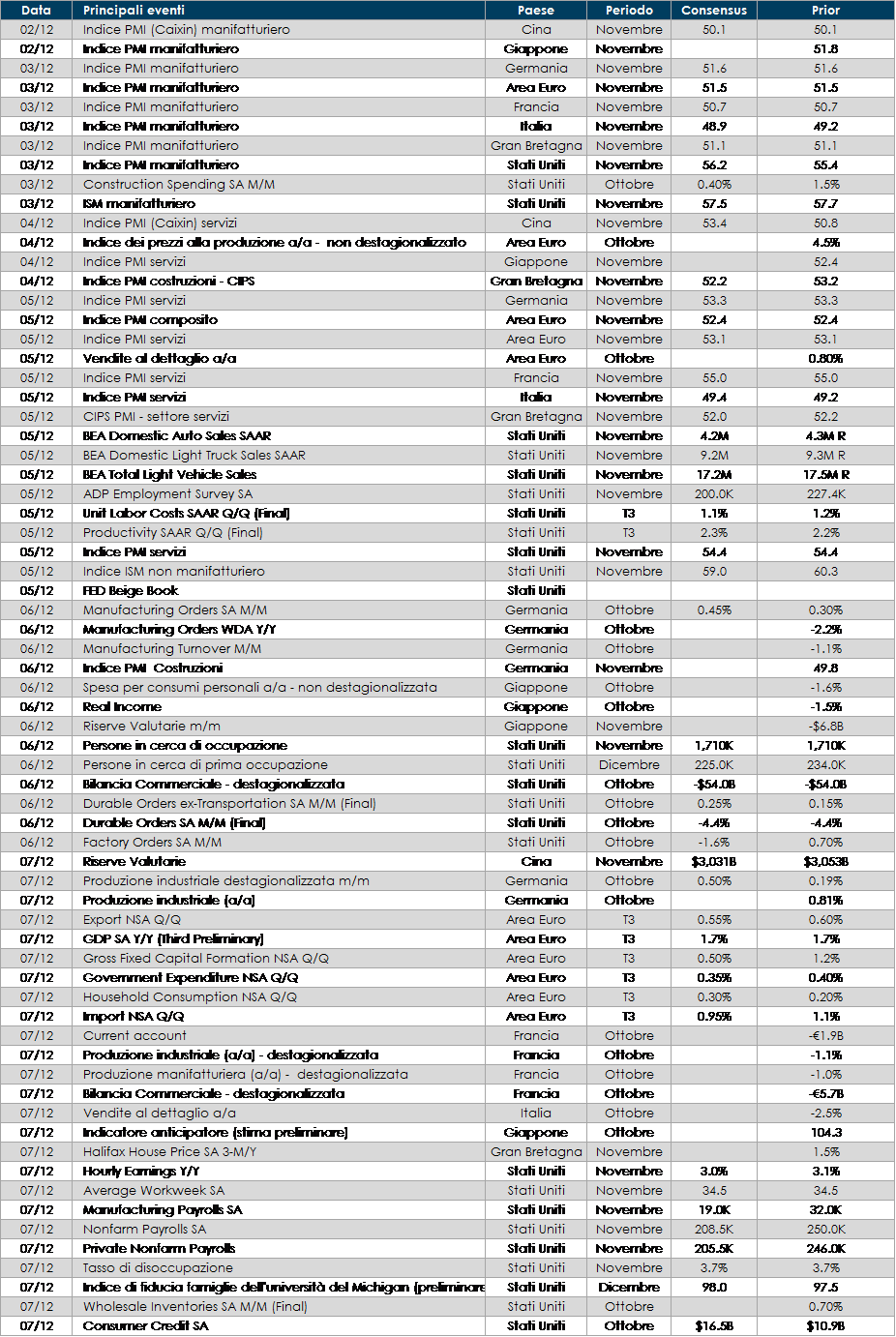

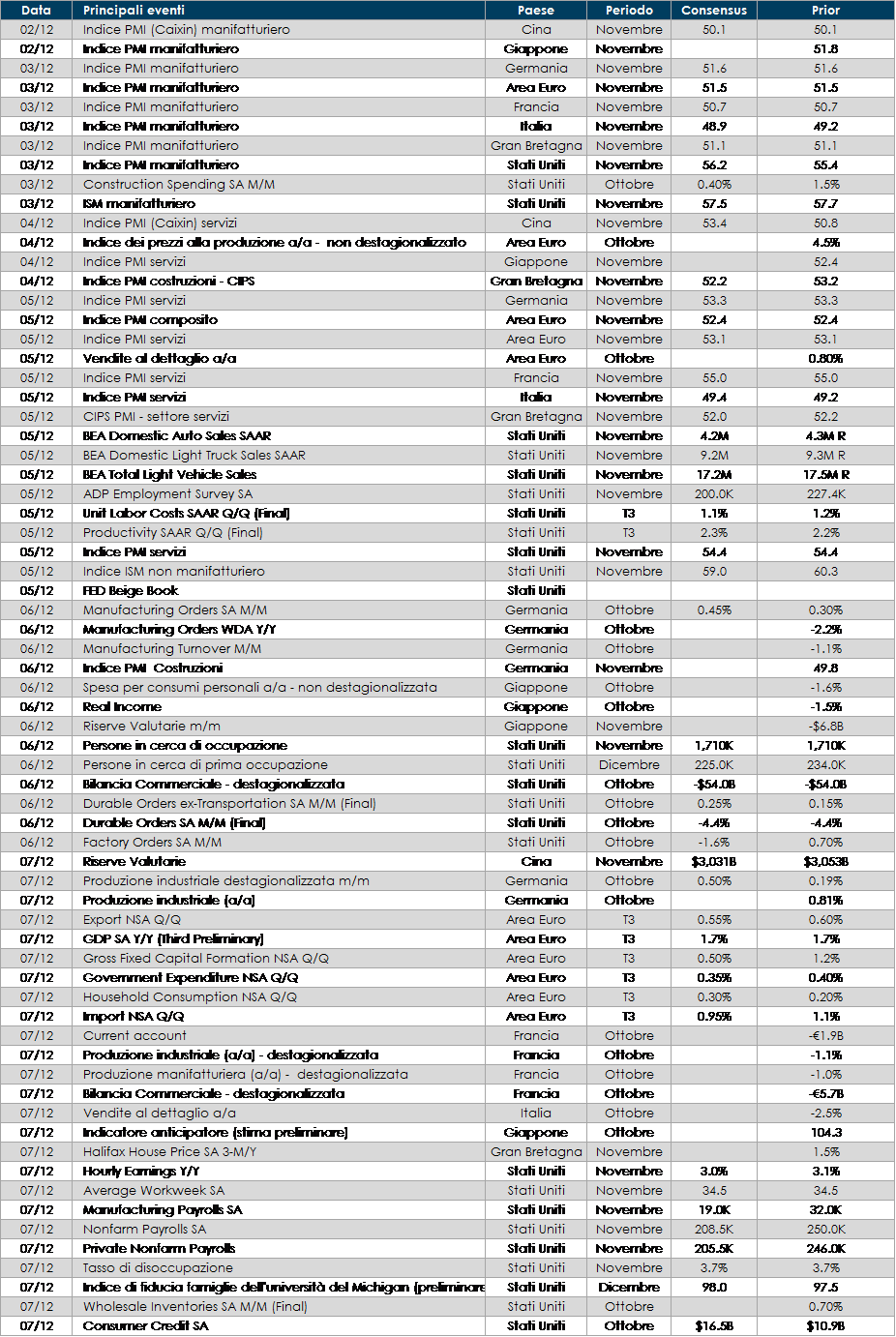

LA PROSSIMA SETTIMANA: quali dati?

- Europa: saranno pubblicati i dati Markit PMI di Germania, Francia e Italia, ai quali si aggiungeranno dati relativi al settore industriale per Germania e Francia, mentre per l’Italia occhi puntatati sui consumatori retail

- Stati Uniti: Da monitorare così con attenzione i dati relativi alla bilancia commerciale e agli ordinativi in uscita giovedì, mentre importanti indicazioni si potranno avere sullo stato di salute dell’economia (PMI e dati sul mercato del lavoro).

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.