La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: si avvicina il primo rialzo del costo del denaro negli USA

I verbali della riunione del FOMC di dicembre:

- confermano che la svolta dei tassi si sta avvicinando;

- segnalano una probabile riduzione del bilancio della Fed in tempi relativamente rapidi;

- ribadiscono la sequenza dei passi da seguire, con la svolta dei tassi che dovrà precedere, anche se non di molto, la riduzione del bilancio.

| Mercoledì di questa settimana sono stati pubblicati i verbali della riunione del FOMC di dicembre, dai quali emerge con chiarezza che la Federal Reserve si sta preparando ad accelerare il ritiro dello stimolo pandemico e a normalizzare la propria politica monetaria: il primo aumento del costo del denaro è più vicino di quanto atteso e il processo di riduzione del bilancio avverrà più velocemente rispetto al 2017-19. La rimozione dello stimolo avverrà su due binari paralleli, la svolta dei tassi e la riduzione del bilancio. Il primo dovrà precedere, anche se non di molto, il secondo. I verbali chiariscono che la riduzione del bilancio dovrebbe avvenire “in qualche momento dopo il primo rialzo dei tassi”, ma “probabilmente più a ridosso del primo rialzo (…) rispetto all’esperienza precedente” e “probabilmente in modo più veloce”.

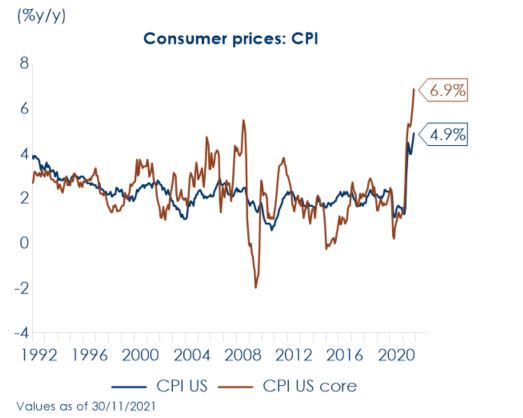

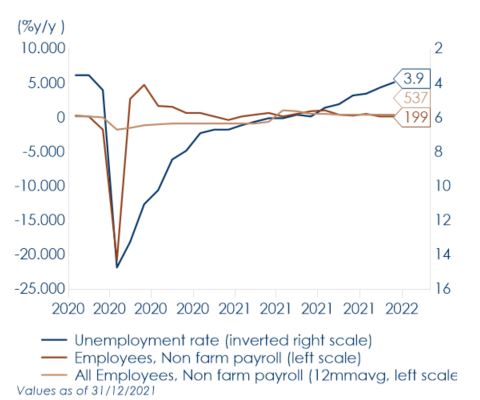

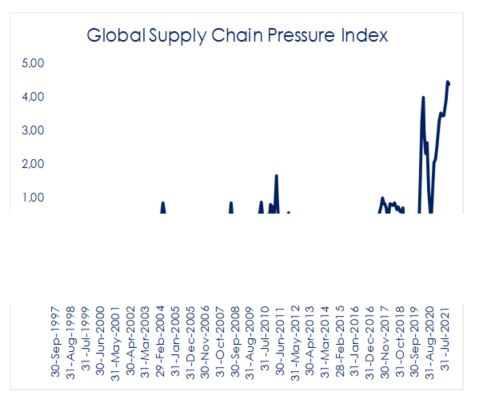

In un contesto di inflazione ampiamente sopra l’obiettivo (Fig.1) e di un mercato del lavoro sotto pressione (come mostrato anche dal labour report di dicembre), due passaggi dei verbali segnalano una piuttosto avanzata discussione sul mix di strumenti da utilizzare per ridurre lo stimolo monetario all’interno del FOMC. Relativamente alla tempistica degli interventi e alla sequenza della rimodulazione della politica monetaria si legge che: “i partecipanti del FOMC hanno generalmente notato che, date le loro attese per l’economia, per il mercato del lavoro, e l’inflazione, potrebbe essere giustificato aumentare il federal funds rate prima o ad un ritmo più veloce di quanto avessero previsto in precedenza. Alcuni partecipanti hanno anche notato che potrebbe essere appropriato iniziare a ridurre la dimensione del bilancio della Federal Reserve relativamente presto dopo aver iniziato ad aumentare il fed fund rate”. Il secondo passaggio a nostro avviso rilevante, invece, si sofferma sulla valutazione delle condizioni del mercato del lavoro (Fig.2). Nei verbali si legge che se il miglioramento continuerà al ritmo attuale “molti partecipanti pensano che il mercato del lavoro probabilmente si avvicinerà “velocemente” alla massima occupazione. “Diversi” partecipanti pensano, invece, che il mercato del lavoro sia già raggiunto il pieno impiego. Con questi due passaggi la Fed segnala che potrebbe essere appropriato anticipare il rialzo del costo del denaro e che il FOMC potrebbe essere disponibile a non lasciare alcun intervallo temporale tra la fine del tapering e il primo rialzo dei tassi, facendo aumentare la probabilità di un rialzo già a marzo. Continuiamo a ritenere che anche se la Federal Reserve inizierà ad alzare i tassi già in primavera, è improbabile che alzi il costo del denaro nella misura prezzata dal mercato, che adesso ipotizza quattro rialzi (quasi completamente) durante l’anno appena iniziato. A questo punto, con un’inflazione molto più alta dell’obiettivo del 2% della Fed, la tempistica della normalizzazione della politica monetaria della Fed dipenderà dalla futura evoluzione del mercato del lavoro e quando questo raggiungerà condizioni coerenti con la massima occupazione. Il report del mercato del lavoro relativo al mese di dicembre conferma un mercato del lavoro solido, con un tasso di disoccupazione in rallentamento. In questo contesto, la variante omicron del virus resta una fonte di rischio in quanto potrebbe interrompere il miglioramento in atto lungo le catene di approvvigionamento prolungando le pressioni sui prezzi. Questa settimana la Federal Reserve ha pubblicato un nuovo indice di sintesi delle pressioni sulle catene di distribuzione, il Global Supply Chain Pressure Index (GSCPI – Fig.3), che integra una serie di metriche comunemente utilizzate dagli operatori di mercato con l’obiettivo di fornire una sintesi più completa delle potenziali interruzioni delle catene di approvvigionamento globale. In prospettiva storica, si nota che i picchi del GSCPI registrati durante la pandemia Covid non hanno paragoni. Il GSCPI ha registrato un primo picco all’inizio del periodo pandemico, quando la Cina ha imposto misure di blocco, ed è poi sceso quando la produzione mondiale è tornata a crescere durante all’estate del 2020, prima di risalire a un ritmo impressionante durante l’inverno del 2020 (con la ricomparsa del COVID). Più recentemente, il GSCPI sembra suggerire che le pressioni delle catene di approvvigionamento globale, sebbene ancora storicamente elevate, hanno raggiunto il picco e potrebbero iniziare a moderarsi nei prossimi mesi. A cura di Teresa Sardena, Mediobanca SGR |

Fig.1: Sulle condizioni per il primo rialzo dei tassi i verbali riportano che i criteri per i prezzi sono già “più che soddisfatti”, con “l’inflazione oltre il 2% per un certo tempo”

Fig.2: Le condizioni per la svolta dei tassi potrebbero essere raggiunte “relativamente presto” e riguardano il mercato del lavoro. Fig. 3: Le pressioni sulle catene di approvvigionamento globali rimangono alte, ma hanno iniziato a moderarsi

|

||

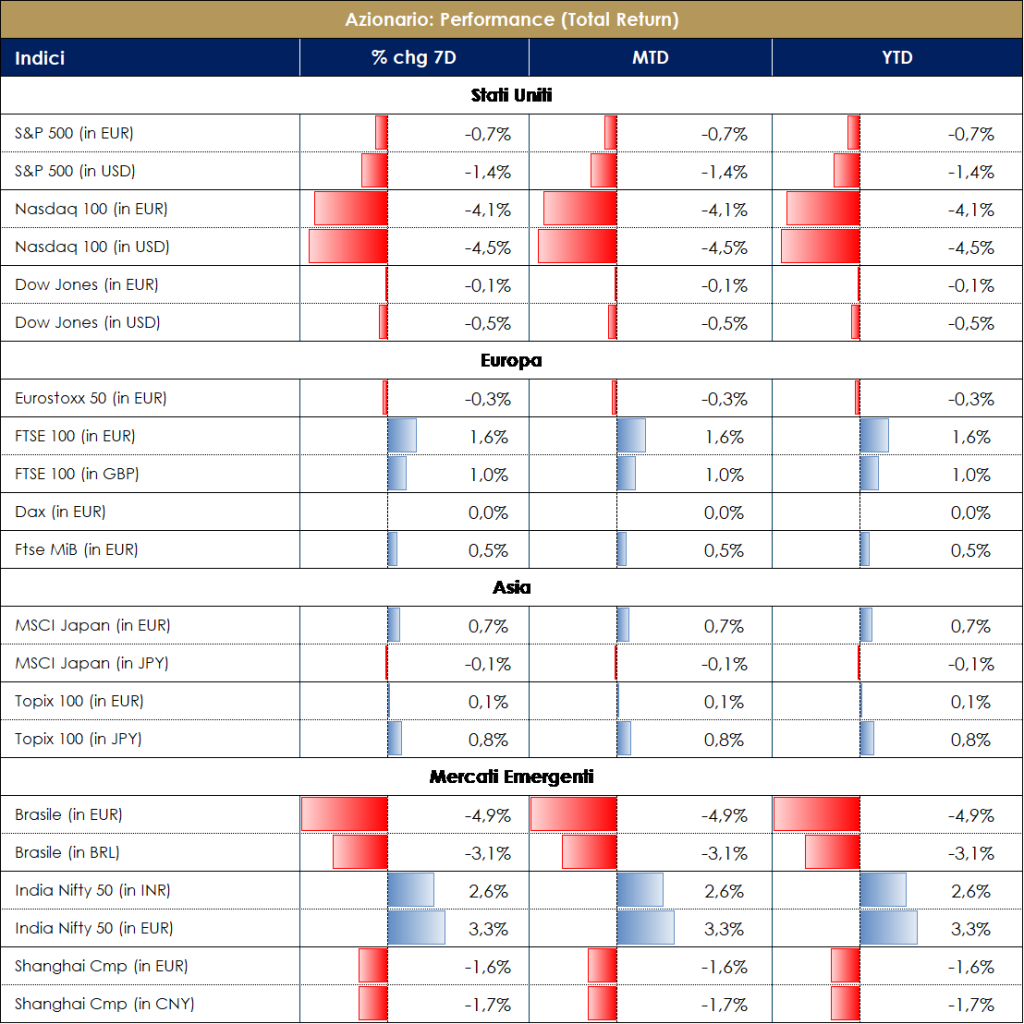

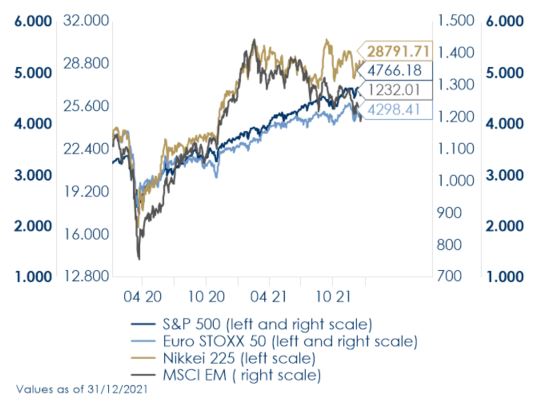

| MERCATI AZIONARI

Il “value” brinda all’inizio del 2022 e spera che l’epifania non si porti tutta via! I primi giorni della settimana di gennaio 2022 cominciano sulle stesse note del2021: investitori fiduciosi sui risultati scientifici rassicuranti (nonostante l’aumento dei contagi in atto) del ceppo Omicron, con transizione da pandemia ad endemia e la conseguente uscita dall’emergenza sanitaria. Mercati azionari in positivo ad inizio settimana con l’EuroStoxx +1.65% trainato da Auto +6%, Banche +4% e Travel&Leisure +4%; questo ultimo settore in “decollo” in seguito ai dati confortanti della variante Omicron, del picco di contagi raggiungibile nel breve e conseguente normalizzazione della situazione sociale ed economica. EuroStoxx chiude la settimana a +0.30% dopo le giornate meno brillanti di giovedì e venerdì con Auto +7% e Banks +6% a trainare; Tech ed Healthcare in rosso -3%. L’FDA ha inoltre approvato nella settimana il booster di Pfizer per i ragazzi dai 12 ai 15 anni e ha consentito la terza dose anche ai bambini tra i 5 e gli 11 anni con problemi al sistema immunitario. La nota stonata intorno alle Airlines, soprattutto americane, deriva dalle cancellazioni dei voli dovuti all’aumento dei contagi e alle condizioni meteo (neve) che rallentano la mobilità (tra viglia di Natale e Capodanno poco meno di 20mila aerei non sono mai partiti). In termini di single names troviamo Commerzbank +16%, Carrefour +14% (interessamento/bid di Auchan), Lufthansa e TechnipFMC +13% contro Nemetschek, Inpost e Delivery Hero -14%. S&P500 in forte fibrillazione ad inizio settimana con Occidental Petroleum +15%, Ford Motor +14% (che ha annunciato l’intenzione di raddoppiare la produzione annua del suo pickup elettrico F-150 in uscita tra pochi mesi), Discovery Inc +13% e Tesla +13% ma in ritarata nei giorni seguenti. Indice americano chiude a -1.70%. La società di Elon Musk (ufficialmente l’uomo più ricco al mondo) ha riportato numeri davvero importanti nel Q4 pari a 308.6K (16% > consensus a 266k) supportate dal Model 3. A metà settimana si segnala il sell-off del Tech sul Nasdaq (-4%) a seguito dell’accelerata del Treasury a 10 anni spintosi a 1.67%. Lo stile “value” registra quasi un +5% sul suo rivale “growth”. Rischi derivano dalla crisi energetica in atto e dalle tensioni geopolitiche tra Europa/US nei confronti di Mosca passando dall’Ucraina (e dal relativo gas dotto russo). In Francia si pensa al nucleare (con centrali chiuse per manutenzione) e in Germania si parla di ritorno alle miniere di carbone…il tutto amplificato dal rally delle quote d’emissione di CO2 arrivate ad 85 euro (vs 33 euro di un anno fa). La transizione?! “e io pago!”. A cura del team Core Equity Value di MB SGR VIEW STRATEGICA La view sul comparto azionario continua ad essere costruttiva per un trimestre che, pur con una certa volatilità, presenta una buona crescita degli utili e una stagionalità attraente per le attività finanziarie rischiose. Tra i rischi a questo scenario un certo grado di rallentamento macroeconomico, la normalizzazione della politica monetaria (che potrebbe risentire di un tasso di inflazione più alto più a lungo) e i timori sul mercato immobiliare cinese. |

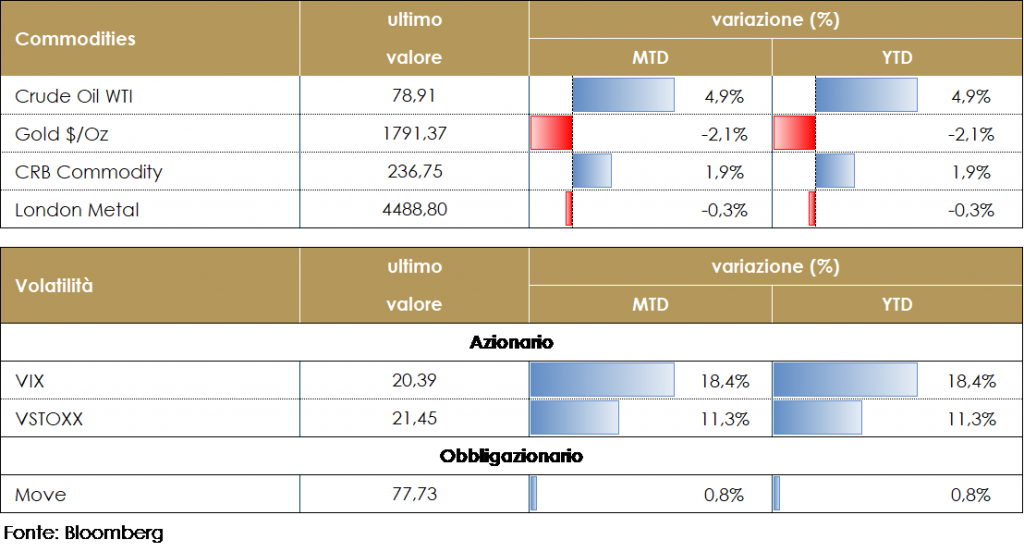

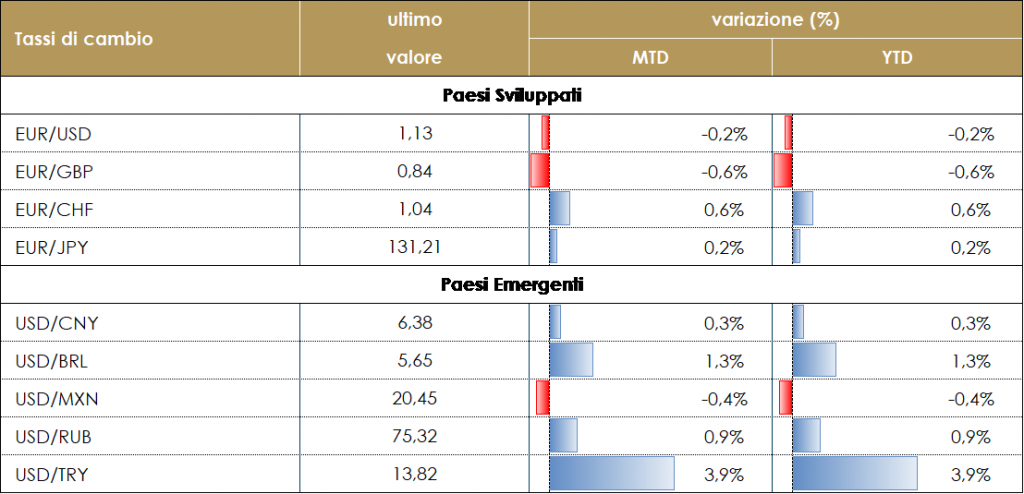

MATERIE PRIME E VOLATILITA’

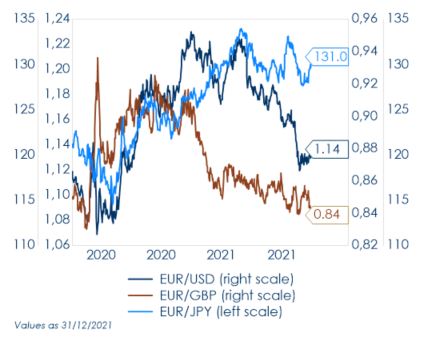

Prezzo del petrolio in rialzo durante la prima settimana del 2022, nonostante l’atteso aumento della produzione annunciato dall’OPEC. Mentre Omicron appare sempre più come una minaccia meno grave per la crescita economica globale, il mercato è scosso dalle diverse interruzioni di fornitura ed particolare i disordini in corso in Kazakistan, dove la rimozione dei controlli sui prezzi del carburante ha scatenato proteste a livello nazionale, con il governo che oggi ha riferito che l’ordine è stato in gran parte ripristinato con l’aiuto delle truppe russe, ma ha comunque ordinato alle forze di sicurezza di “sparare per uccidere senza preavviso” per porre fine definitivamente alle proteste. Allo stesso tempo, la produzione libica continua a diminuire mentre il freddo in North Dakota e Alberta ha portato al rallentamento delle spedizioni all’inizio di questa settimana. L’OPEC+ nella sua riunione di gennaio ha deciso di aumentare di 400.000 barili al giorno la fornitura di febbraio, nonostante l’aumento dei casi di COVID-19 a livello globale evidenziando così la propria fiducia nella ripresa della domanda. In tale contesto, il comitato tecnico dell’OPEC+ stima un’eccedenza giornaliera di 1,4 mln di barili nel primo trimestre, circa il 25% in meno rispetto alle precedenti attese di un mese fa: le previsioni confermano una domanda resiliente, dopo un lieve impatto nel primo trimestre dovuto alla variante Omicron. Contestualmente, le scorte settimanali statunitensi Api hanno registrato un calo di 6,4 mln di barili contro un’attesa di mercato di -3,4 mln, mentre gli stock di benzine sono saliti di 7 mln di barili. Dopo lo storno di fine anno, è tornato a salire il prezzo del gas naturale. TASSI DI CAMBIO La prima settimana dell’anno ha visto il dollaro statunitense apprezzarsi contro tutte le valute del G10. Il movimento non è stato significativo contro i cosiddetti “low yielders” (euro, yen e franco svizzero), mentre il dollaro australiano, il dollaro canadese e quello neozelandese hanno tutti perso più dell’1%. La divisa statunitense si è apprezzata dopo la pubblicazione dei verbali del FOMC di dicembre, mercoledì sera, che hanno mostrato una Banca Centrale decisamente meno accomodante delle attese, che potrebbe aumentare i tassi anche a marzo, molto prima di quanto pensato dagli operatori di mercato. Il successivo movimento al rialzo dei rendimenti governativi ha sostenuto ulteriormente il dollaro contro tutte le altre valute. Il rublo russo ha iniziato il nuovo anno in tono negativo (-2.5% rispetto al dollaro): le tensioni tra Russia e Stati Uniti sull’Ucraina hanno scatenato tra gli investitori il timore che gli Stati Uniti possano nuovamente imporre sanzioni contro la Russia. Anche la Lira Turca ha sofferto durante la settimana durante la settimana: la difficile situazione economica è lontana dall’essere risolta e l’iniziativa del governo di rimborsare ai clienti retail le perdite subite possedendo la lira sembra essere un palliativo temporaneo i cui effetti sembrano già svaniti. A cura del team obbligazionario di Mediobanca SGR |

||

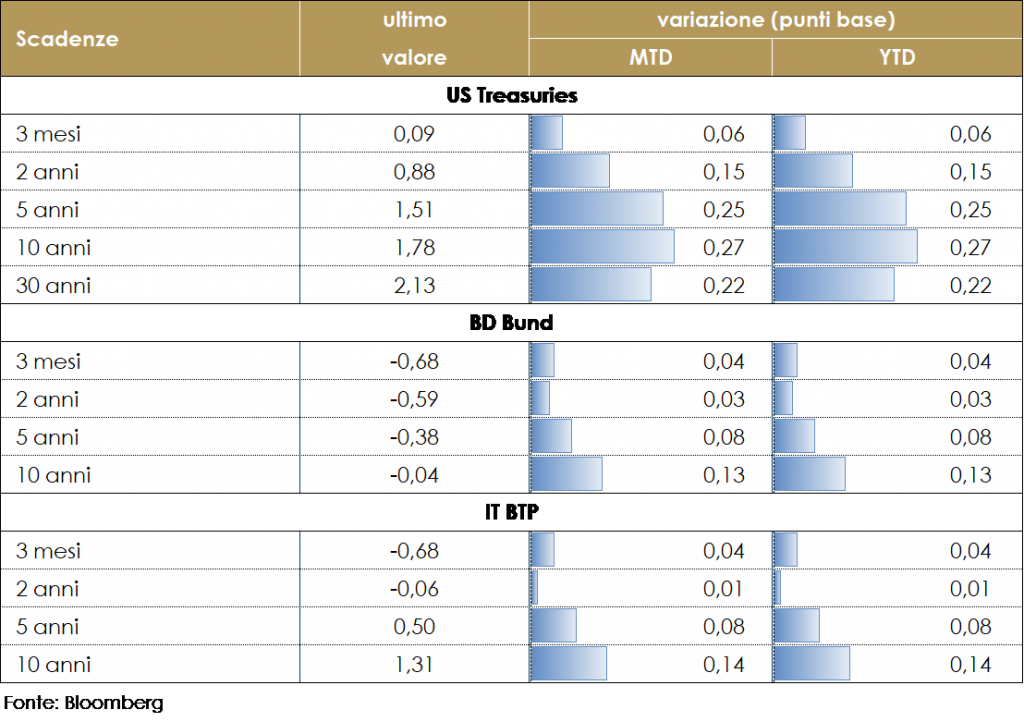

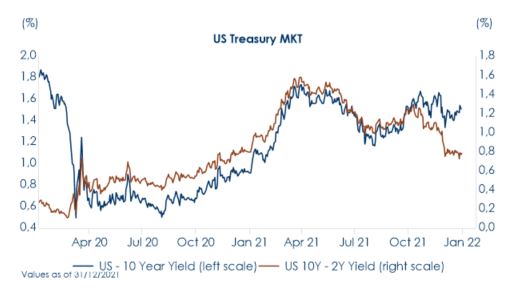

| MERCATI DEI TITOLI GOVERNATIVI

Il 2022 è iniziato con rendimenti obbligazionari in aumento, guidati dalla rimodulazione delle aspettative dei tempi e del ritmo della prossima stretta monetaria. Con i mercati che sembrano aver imparato a convivere con la variante “meno letale” Omicron, le aspettative di politica monetaria rimarranno probabilmente il driver principale per i mercati obbligazionari nelle prossime settimane. I rendimenti dei titoli obbligazionari statunitensi hanno iniziato il 2022 con aumenti significativi, soprattutto nel segmento a lungo termine. L’aumento è stato determinato in egual misura dalle aspettative di ulteriori rialzi dei tassi oltre il 2023 e da term premium più elevati ed associati alle preoccupazioni per una riduzione anticipata e più rapida del bilancio della Fed rispetto a quanto si pensava in precedenza. I verbali del FOMC hanno infatti confermato un’altra svolta hawkish della Fed (cfr. il punto della settimana) In aumento anche i rendimenti dei titoli obbligazionari tedeschi con il decennale Bund che è tornato a quotare vicino a -0.05%, rivedendo i massimi da inizio dicembre scorso. Ad influire sull’aumento dei rendimenti europei in questo periodo dell’anno è anche l’alto volume di emissioni. Per esempio, negli ultimi cinque anni i dieci grandi emittenti di obbligazioni governative europee hanno effettuato in media il 15% dei loro programmi annuali di finanziamento nel solo mese di gennaio; questa cifra è ancora più alta per gli emittenti più piccoli come Irlanda, Austria, Belgio e Portogallo, che hanno spesso emesso più del 20% del loro programma annuale in gennaio. VIEW STRATEGICA Governativo US: la Federal Reserve ha deciso di accelerare il tapering nel meeting di dicembre, mentre l’avvio del ciclo di rialzi dei tassi, non avverrà prima dell’estate 2022. Questo causerà molto probabilmente un moderato aumento dei tassi a lungo termine negli Stati Uniti. Esprimiamo una view neutrale, poiché i livelli raggiunti assicurano un carry positivo. Governativo EU:continuiamo ad avere una view negativa sui rendimenti obbligazionari europei, aspettandoci una perdita di valore sia dalla componente carry che dalla componente prezzo |

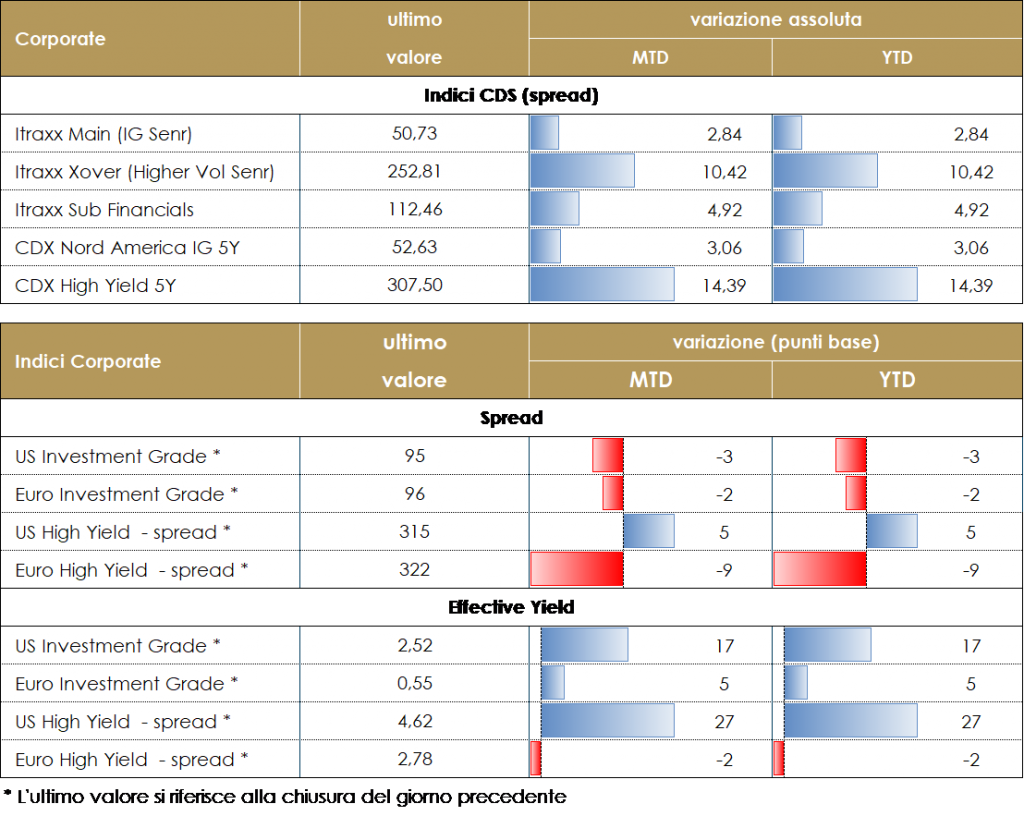

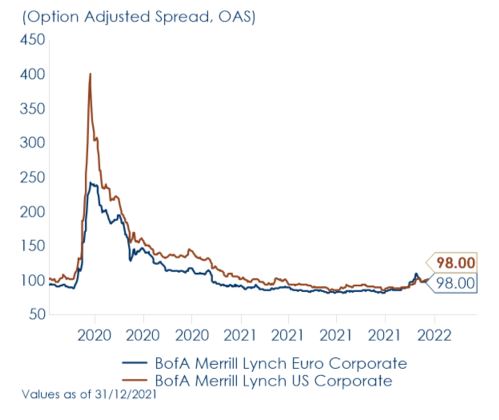

MERCATI DEI TITOLI CORPORATE

La prima settimana dell’anno sul mercato del credito si è aperta con un tono costruttivo sul mercato secondario e una buona riapertura del mercato primario nonostante le minori sedute operative date dalle festività. Nella seconda parte della settimana sono prevalse le ricoperture e i trade di riskoff dato il movimento sui tassi in risalita e la flessione sui mercati azionari con una sovraperformance relativa del credito rispetto a equity e del mercato cash rispetto al cds. Gli indici CDS di cui riportiamo settimanalmente Itraxx Xover e CDX HY hanno chiuso in allargamento di circa 10bp a fronte di nuove coperture mentre su IG, Itrax Main e CDX IG hanno allargato di 3bp. Gli indici cash hanno invece risentito soprattutto della performance negativa lato tassi, con l’IG US che sottoperforma a causa della maggiore duration con una correzione di quasi due punti percentuali mentre in Europa e nel mercato HY il drawdown è solo marginalmente negativo. Sul primario da segnalare soprattutto deal su bancari tra cui due AT1 in USD per BNP e Calyon oltre a due multitranche senior non preferred per BPCE (BBB+ Senr NP 1Bio 1% 10y, 750Mio 0.5% 6y) e Calyon (A- Senr NP 1Bio 1.125% 10.5y, 750Mio 0.625% 5y) oltre alla emissione per BNP (A- 1.5Bio Senr NP 0.875% 7.5y), BBVA (A- 1Bio Senr Pref 0.875% 6y), Barclays (BBB 1.25Bio 0.877% 6y) e Renault Banque (BBB- 750Mio Senr 0.5% 3.5y). Su insurance nuovo subordinato per AXA (BBB 1.25Bio 1.875% 20nc10y). Lato corporate meno attivo in questo inizio anno con due deal IG, DLR (BBB 750Mio 1.375% 10y) e RTE (A 850Mio 0.75% 12y) e un deal High Yield, Vodafone Ziggo (B+ 750Mio 3.5% 10nc5y). A cura del team obbligazionario di Mediobanca SGR VIEW STRATEGICA Corporate IG: il livello e le valutazioni degli spread rendono vulnerabile l’asset class rispetto alle variazioni dei tassi e all’inizio della normalizzazione delle politiche monetarie e potrebbero risentirne della volatilità che prevediamo in aumento. La ricerca di rendimento, la stagionalità che torna positiva e l’offerta netta contenuta prevista rimangono fattori tecnici supportivi. Esprimiamo una view neutrale. Corporate HY: outlook neutrale dati i livelli raggiunti dalle valutazioni nonostante alcuni fattori, prevalentemente tecnici, e la ricerca di rendimento in assenza di alternative nel campo obbligazionario ci rendono costruttivi verso l’asset class ma necessariamente selettivi dato il prevedibile aumento del rischio idiosincratico in questa fase del ciclo. |

||

I MERCATI NEL MESE DI DICEMBRE

I mercati finanziari hanno chiuso il 2021 su una nota positiva. I principali asset rischiosi hanno registrato guadagni superiori alla media a dicembre, segnalando un’inversione di tendenza rispetto alle perdite di novembre. Da un lato gli investitori hanno soppesato l’impatto per l’attività economica della variante omicron, riducendo le attese del suo impatto sulla crescita economica di lungo periodo dall’altro, i mercati obbligazionari governativi sono stati guidati dai meeting di politica monetaria delle principali banche a cui è seguita a una raffica di annunci hawkish. Il FOMC ha anticipato la data in cui gli acquisti netti di asset raggiungeranno lo zero e ha aperto la possibilità di un rialzo dei tassi a marzo, la BoE ha aumentato i tassi di 15 punti base e la BCE ha annunciato un cauto taper.

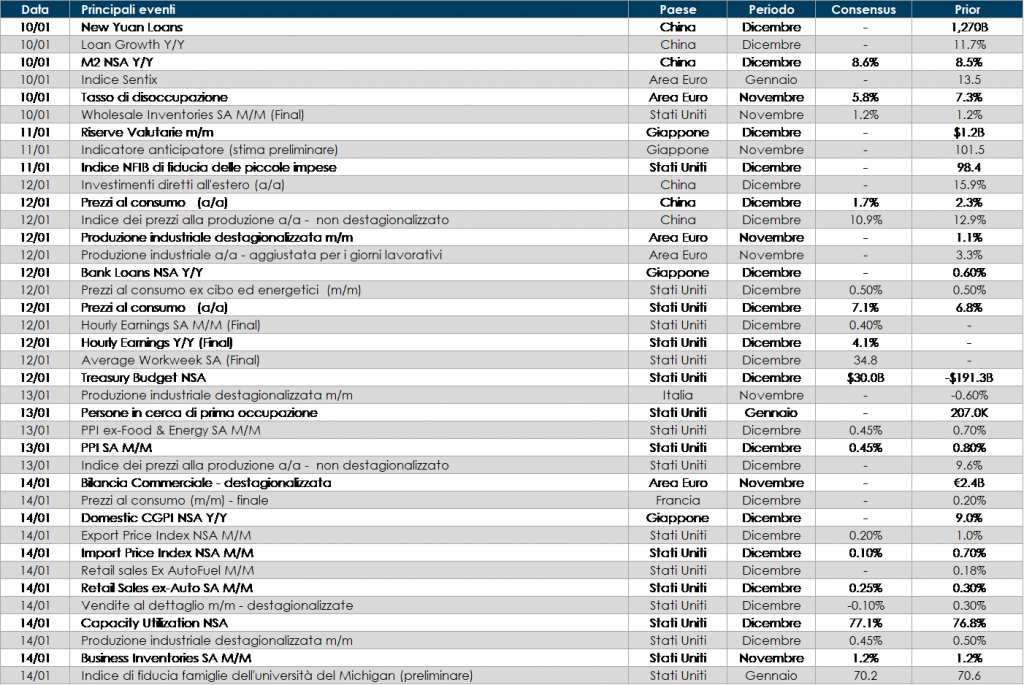

LA PROSSIMASETTIMANA: quali dati?

Europa: A livello dell’Area Euro nel suo complesso sarà pubblicato l’indice Sentix relativo al mese di gennaio, la produzione industriale e il tasso di disoccupazione di novembre. Analogamente, questi ultimi due dati verranno resi noti anche in Italia, in aggiunta ai risultati riguardanti le vendite al dettaglio. In Germania, i dati più rilevanti riguarderanno il Pil del quarto trimestre e l’indice sui prezzi dei prodotti all’ingrosso. In Francia, invece, l’attenzione dei mercati sarà rivolta verso gli indici sul sentiment dei consumatori pubblicato dalla Banca di Francia e dei prezzi al consumo.

Stati Uniti: Oltre ai risultati pubblicati con cadenza settimanale in merito alle richieste iniziali e continue di sussidi alla disoccupazione e alle nuove richieste di mutuo, verrà pubblicato l’indice dei prezzi al consumo relativo al mese di dicembre ei i dati relativi agli indici dei prezzi alla produzione e dei beni importati. A livello industriale, i risultati più rilevanti riguarderanno le vendite al dettaglio, la produzione industriale e manifatturiera, le rimanenze di prodotti finiti ed il tasso di utilizzo delle capacità produttive. A completare il quadro settimanale ci sarà la pubblicazione della fiducia dei consumatori dell’Università del Michigan.

Asia: In Giappone, oltre che al dato relativo all’indice dei prezzi alla produzione saranno pubblicati anche i risultati relativi al saldo delle partite correnti, agli ordini di macchinari destinati alla produzione e agli indici predittivi e coincidenti. In Cina, saranno pubblicati gli indici relativi ai prezzi al consumo e alla produzione.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare, il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.