La settimana finanziaria

di Mediobanca S.p.A.

IL PUNTO DELLA SETTIMANA: impatto di breve e lungo termine della Covid-19 sul commercio internazionale

- La COVID-19 avrà un forte impatto anche sul commercio internazionale sia nel breve che nel lungo termine

- Nel breve periodo il WTO stima una significativa flessione del commercio globale tra il 13% e il 32% nel 2020

- Nel lungo periodo porterà a ripensare il modello di filiere manifatturiere integrate su più continenti e a una rivisitazione per blocchi geografici delle catene di valore

| Con la diffusione della COVID-19 uno shock profondo, improvviso e simultaneo ha colpito il commercio internazionale. Dopo la crisi finanziaria del 2008-09, questo non era più tornato sul precedente trend di crescita, penalizzato prima dal rallentamento a livello globale delle componenti del PIL a più alta intensità commerciale (investimenti) poi dal protezionismo statunitense nei confronti dei suoi partner commerciali, ma soprattutto della Cina. Ma il colpo più forte arriverà dalla COVID-19.

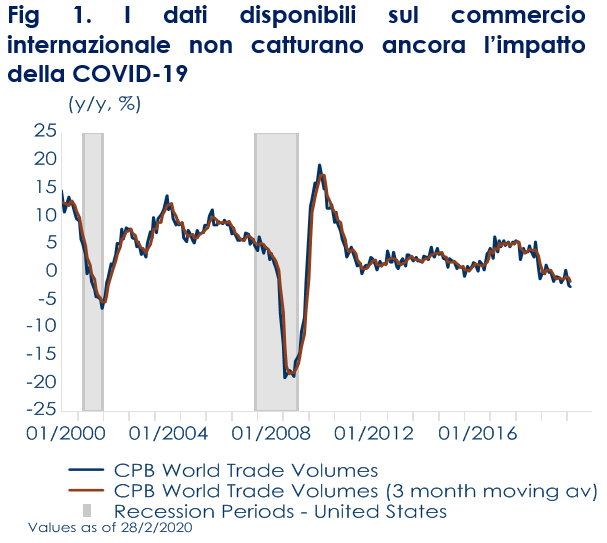

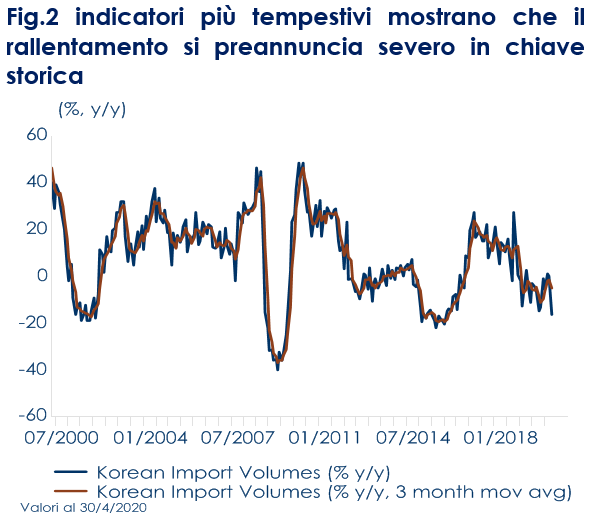

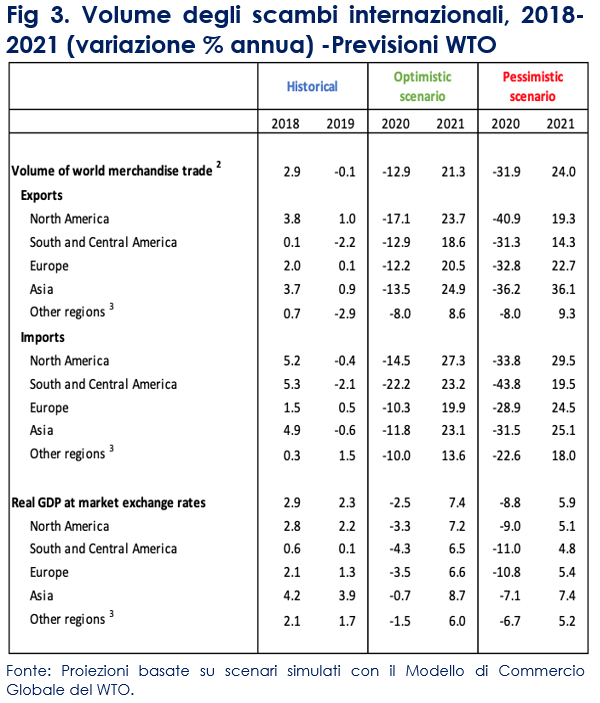

Da febbraio 2020, le misure di contenimento della pandemia (chiusure di fabbriche, divieti di viaggio, chiusure delle frontiere e simili) hanno di fatto bloccato gli scambi internazionali, sebbene la lentezza di rilevazione e pubblicazione dei dati del commercio (Fig.1) non permetta ancora di catturare completamente l’entità del fenomeno, che risulta parzialmente deducibile da alcuni indicatori tempestivi, come gli indici PMI, i dati della bilancia commerciale delle economie più aperte (Fig.2) e dalla stessa bassa domanda di petrolio. Il WTO ha, recentemente, condotto un esercizio di simulazione a parità di altre condizioni, che prevede una significativa flessione del commercio globale nel 2020 tra il 13% e il 32%, e una certa ripresa nel 2021 (Fig.3), con risultati molto sensibili alla durata della pandemia. In uno scenario ottimistico, la ripresa nel 2021 sarà abbastanza forte da avvicinare il commercio al suo trend pre-pandemico, mentre lo scenario pessimistico prevede una ripresa solo parziale. Un forte rimbalzo è più probabile se le imprese e i consumatori vivranno la pandemia come uno shock temporaneo e non rivedranno i loro livelli di spesa per beni d’investimento e beni durevoli di consumo. Viceversa, se la pandemia si prolungasse e/o l’incertezza diventasse pervasiva, sarà probabile che famiglie e imprese modifichino gli atteggiamenti di spesa, con un conseguente riflesso sul commercio. Quello che non cattura la simulazione del WTO è un rischio potenziale di lungo periodo: appare sempre più chiaro che la pandemia avrà anche degli effetti nel lungo periodo e porterà al ripensamento del modello delle filiere manifatturiere integrate su più continenti e a una rivisitazione per blocchi geografici delle catene di valore (cfr. il punto della settimana del 28/02/2020 “Il peso della Cina nelle catene globali del valore”). Si corre il rischio di un danno permanente al sistema commerciale, causato dalla politica e dalle reazioni delle imprese. E’ vero che il trasferimento degli stabilimenti produttivi delle attività a minor valore aggiunto dalla Cina non è cominciato con la guerra dei dazi né con l’esplosione della COVID-19, ma la combinazione della guerra commerciale in corso e l’interruzione delle catene di approvvigionamento che potrebbero essere causata da COVID-19 porterà ad un’accelerazione del processo di rimpatrio delle stesse. Dopo la COVID19 il fattore “affidabilità” diventerà un fattore chiave per un’impresa nella costruzione delle proprie catene di valore. La pandemia è tornata ad irrigidire i rapporti tra Stati Uniti e Cina, mostrando la fragilità dell’accordo di Fase 1 stipulato il15 gennaio (cfr. il punto della settimana del 28/01/2020 “cosa stabilisce la fase uno dell’accordo tra Usa e Cina”), che aveva messo temporaneamente fine a due anni di scontri commerciali tra i due paesi. Il presidente Trump, spinto in ottica pre-elettorale anche dalla volontà di distrarre l’opinione pubblica americana dai ritardi e l’inadeguatezza della reazione alla crisi e di dipingere il proprio sfidante Joe Biden, come troppo vicino alla Cina, ha dichiarato che prenderà in considerazione l’imposizione di nuovi dazi se la Cina non dovesse rispettare l’accordo della Fase 1 e ha già iniziato a rafforzare i controlli sulle esportazioni cinesi di semiconduttori, ha limitato importazioni di apparecchiature elettriche cinesi e ha proposto la creazione di un fondo pensionistico governativo che non investa in azioni cinesi. L’amministrazione sta inoltre spingendo per il rientro delle catene di fornitura e i flussi di investimento dalla Cina verso gli Stati Uniti e i paesi dell’America Latina. Il disaccoppiamento si manifesterà con maggiore forza nei prossimi trimestri, coinvolgendo le aziende straniere della filiera che avevano seguito in Cina il partner di cui sono fornitori. Se nel 2019 la trade war ha penalizzato la crescita di Cina e USA, scaricando il peso delle imposte in larga parte sui consumatori US, oggi l’effetto contagio sarebbe amplificato dalla recessione in atto. A cura di Teresa Sardena di Mediobanca SGR |

Fig 1. I dati disponibili sul commercio internazionale non catturano ancora l’impatto della COVID-19

Fig.2 indicatori più tempestivi mostrano che il rallentamento si preannuncia severo in chiave storica Fig 3. Volume degli scambi internazionali, 2018-2021 (variazione % annua) -Previsioni WTO Fonte: Proiezioni basate su scenari simulati con il Modello di Commercio Globale del WTO

|

SETTIMANA TRASCORSA

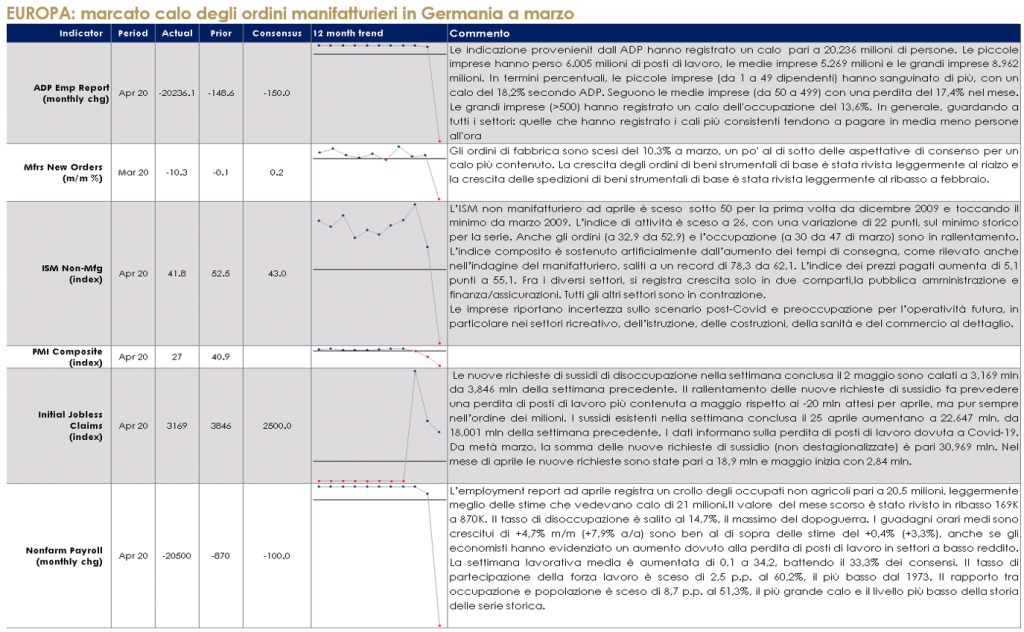

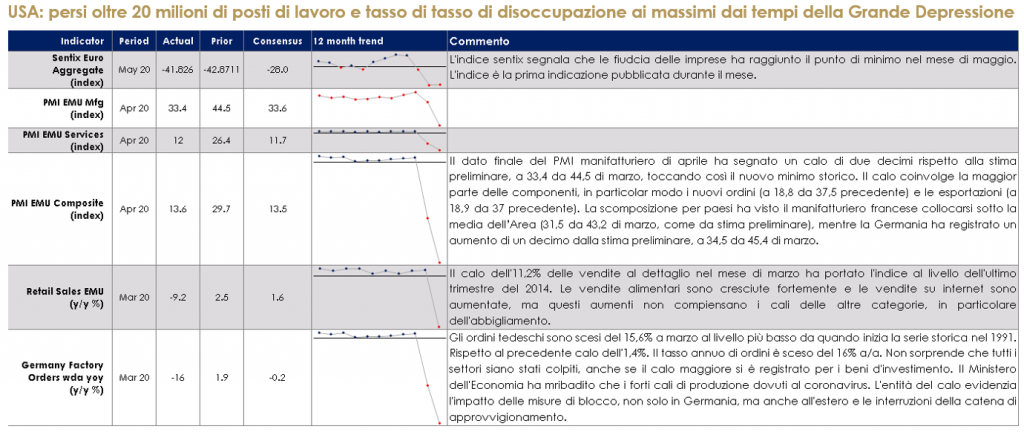

EUROPA: marcato calo degli ordini manifatturieri in Germania a marzo

USA: persi oltre 20 milioni di posti di lavoro e tasso di tasso di disoccupazione ai massimi dai tempi della Grande Depressione

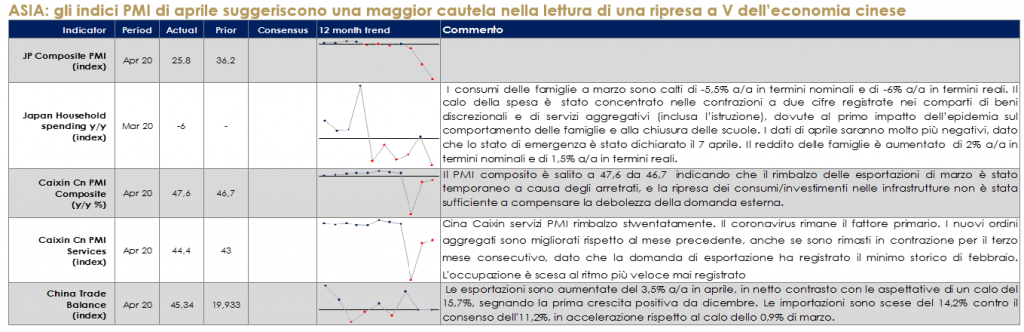

ASIA: gli indici PMI di aprile suggeriscono una maggior cautela nella lettura di una ripresa a V dell’economia cinese

| PERFORMANCE DEI MERCATI

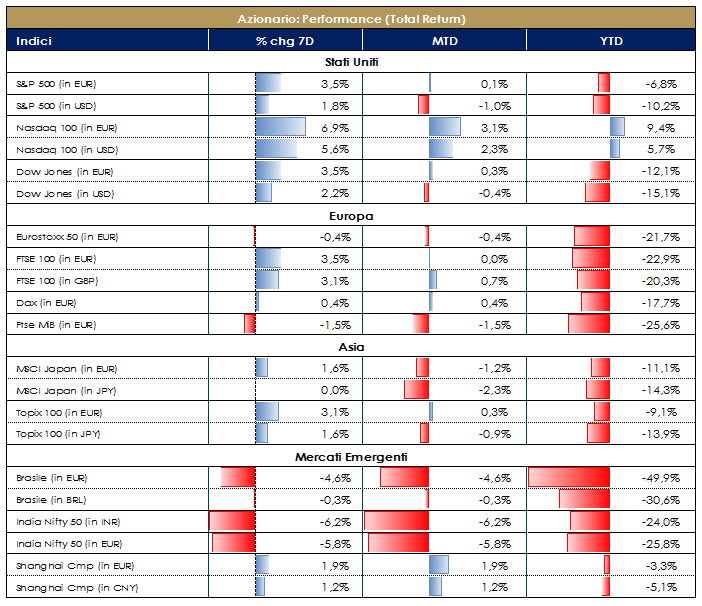

MERCATI AZIONARI Mercati confusi dalle aspettative di ripresa da una parte e dai dati macro negativi dall’altra. Secondo l’ultimo rapporto Flow Show di BofA, le azioni globali hanno registrato deflussi di $ 16,2 miliardi, il più grande riscatto dal crollo di marzo. L’indagine AAII sugli investitori ha mostrato un sentimento rialzista a 23,7, in calo di 6,9 punti percentuali rispetto alla scorsa settimana e al di sotto della media storica del 38,0%. Contrassegnato livello più basso dall’inizio della COVID-19 e minimo dall’ottobre 2019. Sentimento ribassista al 52,7%, in aumento di 8,6 pp rispetto alla scorsa settimana e superiore alla media storica del 30,5%. Segnato il livello più alto da aprile 2013. La decisione in Europa è stata guidata dalla sentenza della Corte Federale costituzionale tedesca e dalle previsioni di crescita dell’Eurozona rese note dall’UE per il 2020 le quali si attendono un -7,7% per l’area euro e -9,5% per l’Italia. La notizia ha avuto come effetto l’allargamento dello spread BTP-Bund e il deprezzamento dell’Euro vs Dollaro. Lato USA, il Paese americano, colpito pesantemente dal covid-19, ha registrato una perdita di 20 milioni di posti di lavoro nel settore non agricolo (mese di Aprile), crollo della bilancia commerciale e infine ulteriori 3 milioni di disoccupati settimanali. Alle già evidenti tensioni, nel corso della settimana il Presidente Trump è tornato ad attaccare la Cina per essere la presunta responsabile della pandemia, facendo riecheggiare i timori di una trade war. Indice americano compresso tra risk on e risk off non ha preso una direzione precisa, mentre il petrolio, in vista di una possibile ripresa, ha rialzato la testa con Brent tornato in area 30$. L’Indice azionario europeo SXXE ha registrato una performance flat questa settimana (0%), sorretto da Retail +2,40%, Financial Services +2,20% e Construction&Materials +2%; i settori che hanno invece contribuito negativamente alla performance settimanale sono stati nuovamente Travel&Leisure -4%, Insurance -4% e Banks -3%. A livello di singoli titoli troviamo Zalando, Morphosys e Dialog Semiconductor (media +17%) tra i best performer e Thyssenkrupp, Banco de Sabadell e Bank of Ireland tra i worst europei (media -12%). Anche il mercato domestico ha risentito dell’incertezza generale, FTSE MIB a -1,60% con Amplifon, Prysmian e Recordati (+6%) tra i migliori della settimana e CNH, Unicredit e Atlantia tra i peggiori (-7%). Mercato delle MidCap italiane a -2% trainato da Rai Way, Reply e De’Longhi (+5%) ed affossato da Maire Tecnimont (-17%), Dovalue e Datalogic (-10%). Contrariamente ai mercati europei, S&P500 americano sicuramente più bullish con una performance settimanale del +3% e con i settori Publ&Printing +14%, Semiconduttori +13% e Oil&Gas +11% i quali hanno trainato la performance; anche questa settimana i settori più deboli sono risultati essere HCare REITs -10% ed Airlines -8%. A livello di single names troviamo IPG Photonics +27%, Fortinet +26% e PayPal +20% tra i top performer e Leggett & Platt -15%, Westrock -14% e Norwegian Cruise -12%. Dow Jones a +2% e Nasdaq 100 a +5% (unico indice ad essere tornato in territorio positivo YTD). A cura del team Core Equity Value di Mediobanca SGR PERFORMANCE MERCATI AZIONARI – Dati aggiornati alle ore 17.30 dell’8 maggio 2020 VIEW STRATEGICA La rapidità ed intensità del movimento ribassista dei mercati crea i presupposti tecnici per un recupero altrettanto veloce laddove l’attuale fase di bear market non si tramutasse in recessione economica. Fondamentale diventa il concretizzarsi di un ulteriore supporto coordinato delle autorità monetarie e fiscali a livello globale. |

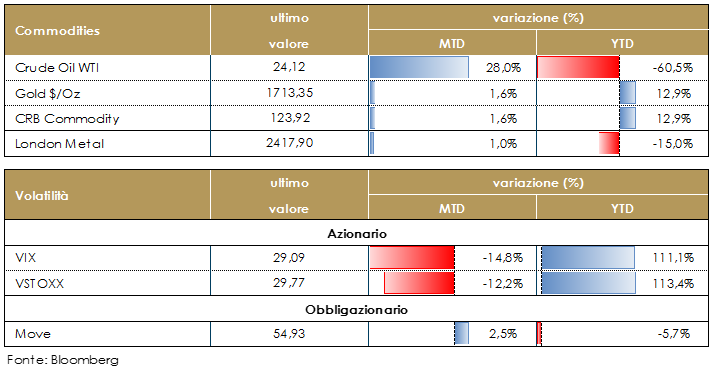

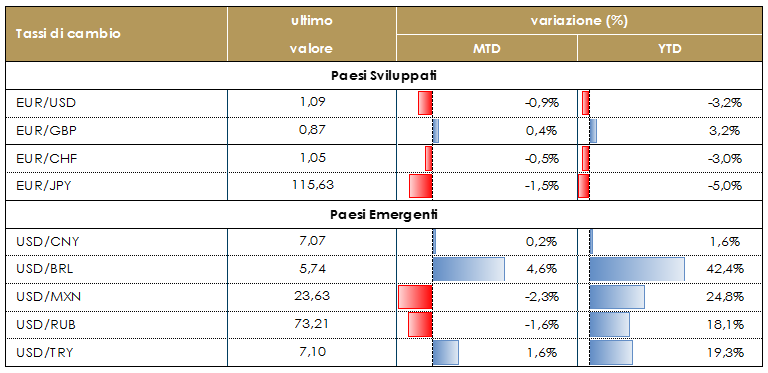

MATERIE PRIME E VOLATILITA’ In settimana si è registrata un’inversione di tendenza sui prezzi delle materie prime guidate dal recupero del prezzo del petrolio. A spingere il mercato al rialzo è stata la conferma dei tagli programmanti un mese fa nell’ambito del G20da parte di USA Russia e Arabia Saudita. Per la prima volta non solo i tre paesi lo stanno facendo insieme, ma i tagli sono importanti e appaiono distribuiti in modo equo: una novità assoluta, frutto della crisi senza precedenti del settore dell’Oil & Gas. Notizie positive arrivano anche dall’Arabia Saudita, dove Saudi ARAMCO ha deciso di alzare i prezzi del petrolio per tutti i suoi clienti nel mondo, e in particolare per quelli asiatici, a partire da giugno. Positive anche le indicazioni che arrivano sul fronte delle scorte settimanali US: questa settimana hanno continuando ad aumentare a Cushingma solo per poco più di 2 milioni di barili. Una boccata di ossigeno per il sito di stoccaggio in Oklahoma che vedeva assottigliarsi pericolosamente la sua capacità di stoccaggio del materiale fisico. Resta sotto pressione il mercato del gas naturale, dove la compagnia norvegese Equinor ha annunciato una riduzione volontaria dell’offerta in risposta al crollo dei prezzi. Volatilità in rallentamento dai livelli massimi degli scorsi mesi. Dati aggiornati alle ore 17.30 dell”8 maggio 2020 TASSI DI CAMBIO Settimana interlocutoria per il mercato valutario. Il cambio euro/dollaro si sta consolidando attorno a 1,0800. L’euro appare indebolito dalle possibili conseguenze dall’indecisione in Europa sul varo del Recovery Fund dai deboli dati macroeconomici pubblicati recentemente e non da ultimo dalle insidiose conseguenze della decisione della Corte di Karlsruhe sul QE della BCE. Se da un lato i piani di acquisto passati e il PEPP appena varato appaiono salvi, la Corte Costituzionale tedesca invita però al rispetto della proporzionalità degli acquisti fra gli stati, fissando un termine di tre mesi per questa verifica. Indicazione che da subito però è parsa nascondere delle insidie, specie vista la forte sproporzione fra gli acquisti di titoli periferici e quelli relativi alla stessa Germania. Il lento declino della Sterlina ha trovato una base in area 1.2270 prima di recuperare fino a 1.2380. In settimana la Bank of England ha mantenuto i tassi invariati a 0.10% dando un outlook molto negativo sull’economia del secondo trimestre. Dati aggiornati alle ore 17.30 dell’8 maggio 2020 VIEW STRATEGICA Con l’incupirsi delle prospettive per l’economia globale, il dollaro USA si avvantaggerà del suo ruolo di valuta rifugio. |

| PERFORMANCE DEI MERCATI

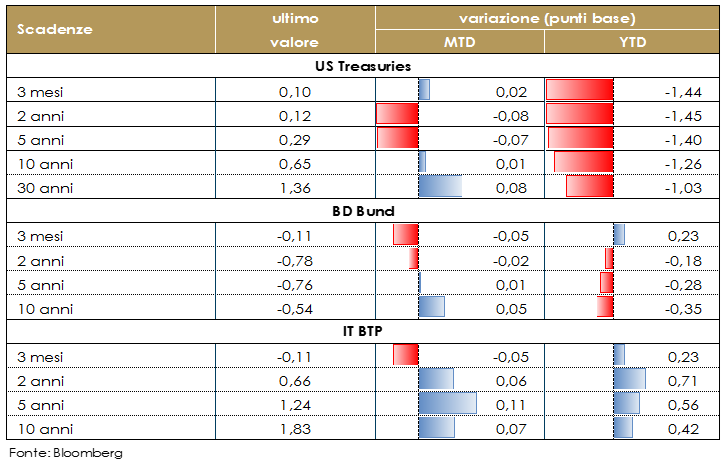

MERCATI DEI TITOLI GOVERNATIVI Settimana negativa per il mercato dei titoli governativi sia in US che Area Euro.In US, rendimenti in rialzo soprattutto sulla parte a lungo termine della curva, dopo che il Tesoro ha annunciato un aumento dell’ammontare in asta la prossima settimana (3-10-30 anni) al record di 96 Mld$, così come un aumento delle emissioni sul tratto a lungo termine nel periodo maggio-luglio. Allo stesso tempo per il prossimo 20 maggio è stata annunciata la prima emissione da trent’anni di un nuovo titolo a 20 anni per un ammontare iniziale di 20Mld$. In Area Euro la debolezza sui rendimenti core è stata accompagnata da allargamento degli spread sulla periferia. Lato tassi core, il movimento di bear steepening è dipeso dalla dinamica delle emissioni che continua ad essere molto sostenuta (la Germania ha lanciato il nuovo 15y tramite sindacato (il primo dal 2015) da 7,5Mld€, un 5y da 4Mld€; la Francia un OAT May28, Nov29, May52 e Apr60 con size superare agli 115Mld€). Sulla debolezza della periferia ha invece inciso la sentenza della Corte Costituzionale Tedesca che, giunta inaspettata, materializza una decisione che aggiunge incertezza in un momento in cui non ne avevamo bisogno. La prima lettura delle sue conseguenze è che potrebbe rendere impegnativo per la BCE essere più flessibile, contrariamente a quanto sottolineato da Christine Lagarde anche giovedì scorso. Il sell off su BTP che ne ha conseguito è stato dominato prevalentemente da future (sia 10 anni che lo short). Sul cash continuano ad essere molto presenti le banche centrali soprattutto sulla parte breve (assolutamente confermata anche ad aprile la deviazione dalle capital keys), gli altri investitori poco attivi perché con una volatilità così alta al momento non sono lo logiche di carry e roll down a guidare gli investimenti quanto piuttosto il rischio di portafoglio. Stasera a mercati chiusi la decisione sul rating dell’Italia di DBRS e Moody’s. Quest’ultima è particolarmente importante in quanto ha un giudizio di appena un livello sopra il junk. A cura del team obbligazionario di Mediobanca SGR PERFORMANCE DEI TITOLI DI STATO – Dati aggiornati alle 17.30 dell’8 maggio 2020 Governativo US: il taglio precauzionale e preventivo della Fed di 50 bps ad inizio marzo, coerente con i timori di diffusione del Coronavirus su scala globale, ha riportato i rendimenti governativi abbondantemente sotto l’1% sulle principali scadenze. Alla luce della volatilità nell’attuale fase (possibili ulteriori tagli e funzione di hedge) manteniamo una view neutrale. Governativo Euro: non si identifica valore in questa asset class a fronte di rendimenti ampiamente negativi i nparticolare delle emissioni tripla A (YTM bund -0,75%). |

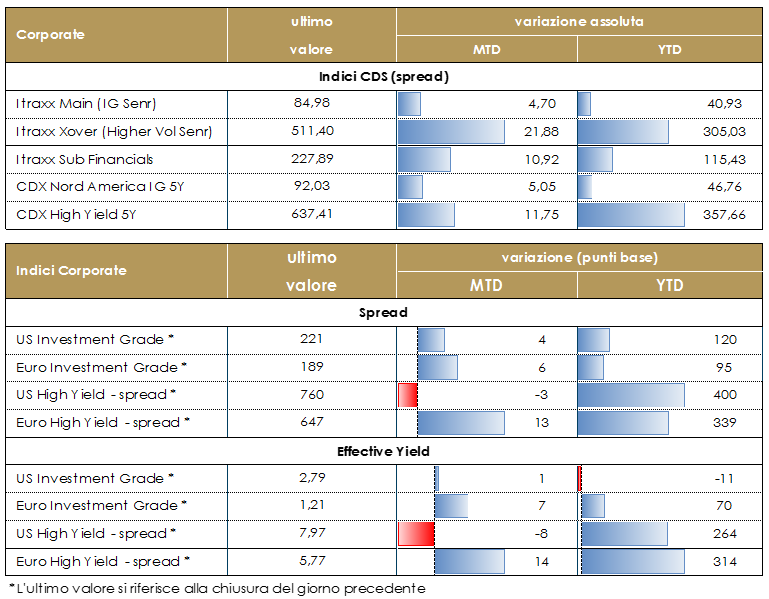

MERCATI DEI TITOLI CORPORATE Il mercato corporate ha chiuso la settimana con tono positivo dopo aver scambiato sostanzialmente in un range molto stretto per tutto il periodo. Il tono sul mercato secondario é stato più negativo considerando soprattutto la giornata di lunedì quando alla riapertura dopo il long weekend in europa i mercati hanno allargato a seguito della seduta negativa in US di fine settimana scorsa. Il mercato primario ha ripreso vigore nel corso della settimana dopo una seconda parte di aprile con attività ridotta. Spread su indici cds sostanzialmente unchanged in Europa con IG (Itraxx Main) che ha chiuso la settimana a +1, mentre su HY (Itraxx Xover) a +3bp. Anche in US dinamica degli spread in linea con allargamento di 2bp su IG e contrazione di 10bp su HY dopo una brutta chiusura a fine settimana scorsa.Sul mercato primario buona attività con diverse emissioni sia su financial che su Corporate, IG e HY.Su corporate emissione di Peugot (BBB- 1Bio 6y 2.75%), Thales (BBB 700Mio 8y 1%), doppia tranche di Shell (AA- 500Mio 4y 0.5%, 12y 1.25%), Nokia Oyj (BB 500Mio 5y 2.375%, 8y 3.125%) e tripla tranche di Nestle (A+ 650Mio 4.5y 0%, 850Mio 7y 0.125%, 12y 0.375%). Su emittenti finanziari segnaliamo i deal 7y senior preferred di Nordea e Erste Group. A cura del team obbligazionario di Mediobanca SGR

PERFORMANCE DEI TITOLI CORPORATE – Dati aggiornati alle 17.30 dell’8 maggio 2020 VIEW STRATEGICA Corporate IG: l’atteggiamento accomodante della banche centrali sostiene l’asset class, compensando livelli di rendimento storicamente contenuti. Corporate HY: un ulteriore deterioramento dello sceneario base potrebbe impattare gli emittenti più deboli riportando a livelli più elevati i tassi di default. L’asset class agli attuali livelli non presenta ancora un premio per il rischio adeguato. |

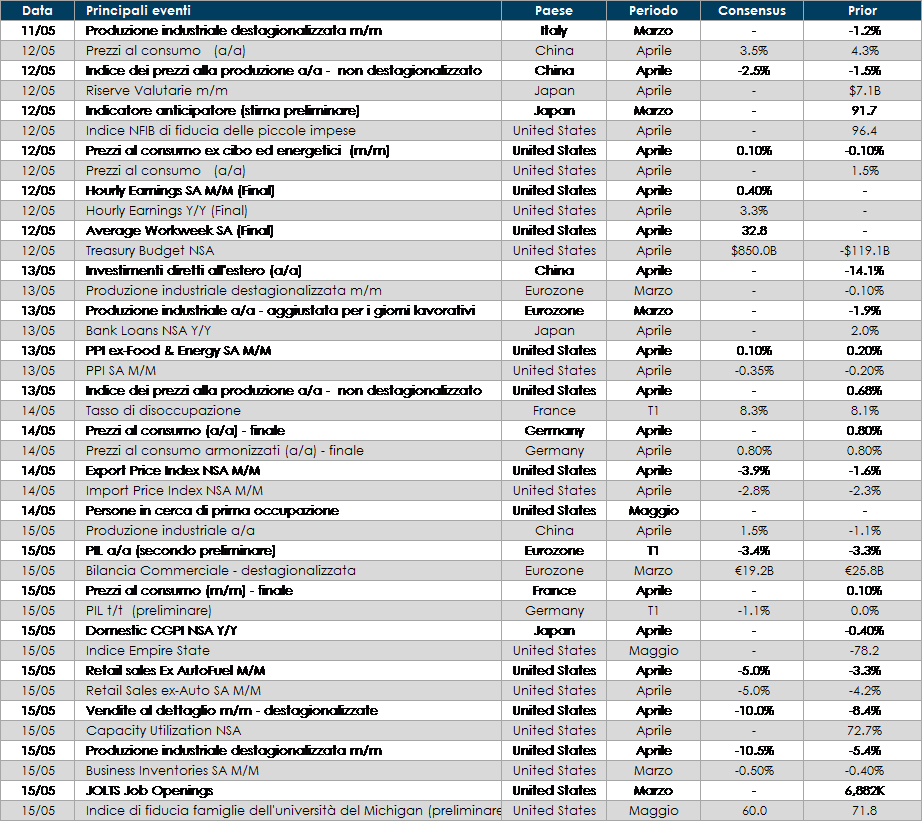

LA PROSSIMA SETTIMANA: quali dati?

- Europa: in Germania sarà pubblicata la stima preliminare del PIL di T1mentre per l’area nel suo complesso saranno resi noti i dati di produzione industriale relativi al mese di marzo

- Stati Uniti: arriveranno le indicazioni inerenti i prezzi sia al consumo che alla produzione e sulle vendite al dettaglio relative al mese di aprile

- Asia: in Cina saranno pubblicati i dati relativi all’inflazione al consumo e alla produzione relativi al mese di aprile e la produzione industriali. I dati saranno importati per valutare in quale misura l’economia cinese, la prima colpita della pandemia, stia tornano alla “normalità” pre-crisi.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.