IL PUNTO DELLA SETTIMANA: La Fed adotta un atteggiamento più cauto, segnalando pazienza e flessibilità

- I verbali del FOMC di dicembre evidenziano una maggior cautela da parte della Fed

- La Fed evidenza la necessità di approfondire il giudizio sull’economia globale e statunitense prima di proseguire, per il quarto anno consecutivo, con una politica monetaria restrittiva.

- Una dinamica inflattiva sotto controllo si traduce in maggior tempo per la per valutare gli effetti cumulati del processo di normalizzazione delle politiche monetarie

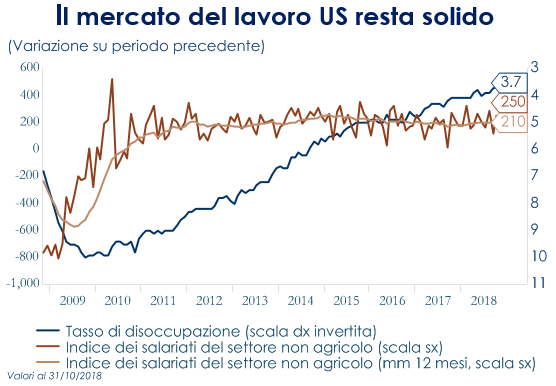

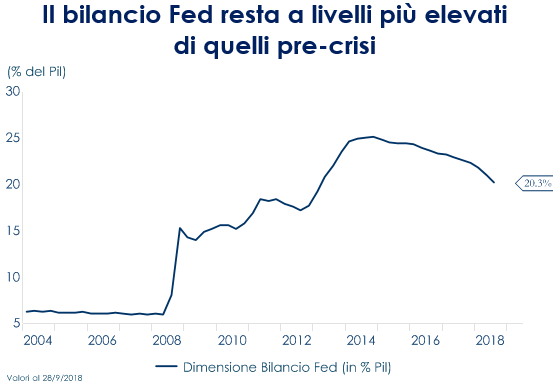

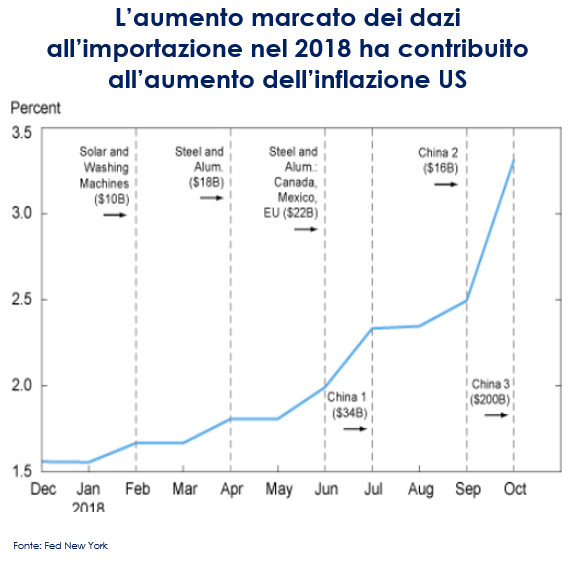

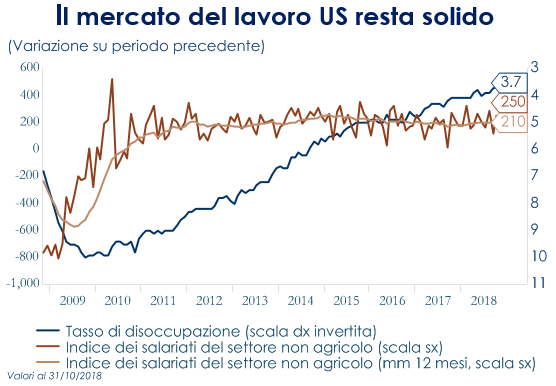

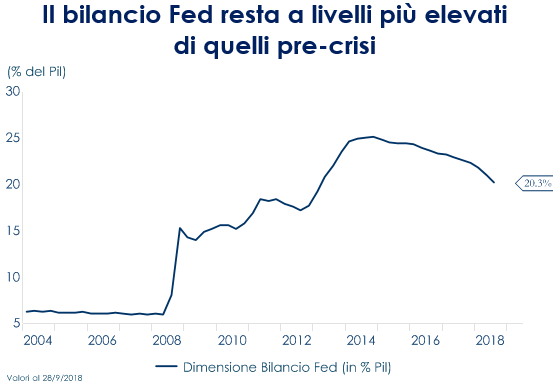

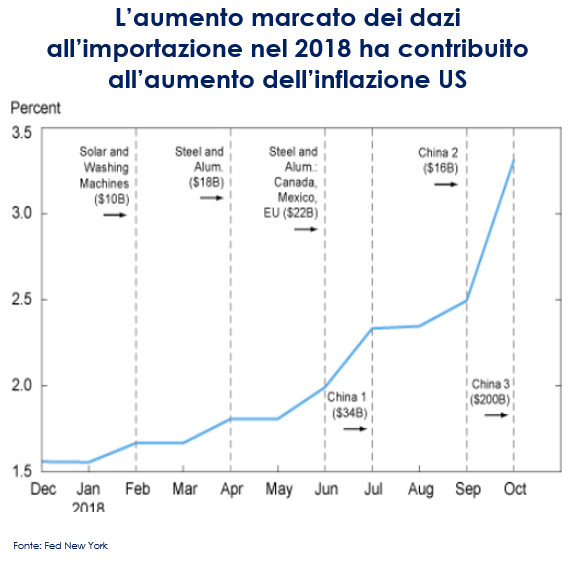

| Nei primi giorni dell’anno la Fed ha consegnato ai mercati un messaggio più sfumato, suggerendo una valutazione dell’economia US ancora positiva (momentum solido nel mercato del lavoro, inflazione moderata, in un contesto di crescita economica in rallentamento), ma riconoscendo i rischi potenziali (rallentamento dell’economia mondiale e timori sulle possibili conseguenze dei dazi) e calmierando i segnali derivanti dal recente sell-off dei mercati azionari. Già in occasione di un simposio presso la American Economic Association ad Atlanta, la settimana scorsa, il governatore J. Powell aveva promesso una maggiore flessibilità sul percorso di rialzo dei tassi e soprattutto sulla politica di riduzione del bilancio della Fed, dichiarando che il FOMC può permettersi di essere paziente nel valutare l’evolversi della congiuntura prima di implementare un ulteriore restringimento monetario, segnalando così una possibile pausa prolungata. Proprio relativamente alla politica di riduzione del bilancio J. Powell sottolineava che “non esiterebbe a cambiarla se il FOMC fosse arrivato alla conclusione che la normalizzazione del bilancio – e la conseguente riduzione di liquidità – fosse parte del problema. Queste parole hanno ridotto, così, i timori che la Fed proceda in modalità autopilota (sui tassi e sulla dimensione del bilancio) e conseguentemente la percezione che la Banca Centrale possa facilmente incorrere in un errore di politica monetaria, di fronte ad un’economia mondiale e statunitense che evidenzia segnali di rallentamento (o meglio normalizzazione dai livelli elevati di T2 e T3 2018). Particolarmente marcato è stato, infatti, il rallentamento dell’indice ISM manifatturiero relativo al mese di dicembre. L’indice è sceso da 59,3 a 54,1 punti, rispecchiando la debolezza osservata in alcune indagini regionali a fine 2018 ed indicando che la crescita US si sta riportando su un ritmo inferiore della seconda parte del 2018. Tutte le componenti dell’indagine hanno fornito un messaggio omogeneo di normalizzazione del ritmo di espansione: ordini a 51,1 da 62,1, produzione a 54,3 da 60,6, occupazione a 56,2 da 58,4, prezzi a 54,9 da 60,7. I commenti delle imprese statunitensi restano positivi e in linea con ulteriore espansione, ma a livelli più contenuti. Le imprese citano i dazi con la Cina e l’avvicinarsi della scadenza della Brexit come problemi per la loro attività nel 2019. Il messaggio di Powell è stato poi ribadito, oltre che da discorsi di altri esponenti del FOMC – ed in particolare del vicepresidente Clarida – anche dai verbali della riunione del FOMC di dicembre che hanno sottolineato che, “specialmente in un contesto di rallentamento dell’inflazione, il FOMC può permettersi maggior cautela prima di modificare nuovamente la politica monetaria”. In sintesi, le parole degli esponenti della Fed sono coerenti con la nostra valutazione che i rischi di recessione negli USA rimarranno bassi fino a quando l’inflazione rimarrà contenuta, perché questo lascia alla politica monetaria la capacità di reagire prontamente per attenuare i rischi al ribasso. A supportare uno scenario di inflazione sotto controllo, la Fed di New York, in un recente studio, ha dimostrato che circa un terzo dell’aumento dell’inflazione al consumo e alla produzione verificatosi nel 2018 è imputabile all’effetto dei dazi imposti dall’amministrazione statunitense, e non dall’overheating dell’economia US. Un’ulteriore spinta al ribasso per l’inflazione è arrivata poi dal calo del prezzo del petrolio negli ultimi mesi del 2018, che hanno ridotto la spinta inflattiva in tutto il mondo. |

Il mercato del lavoro US resta solido

Il bilancio Fed resta a livelli più elevati di quelli pre-crisi

L’inflazione moderata facilita l’atteggiamento paziente della Fed

L’aumento marcato dei dazi all’importazione nel 2018 ha contribuito all’aumento dell’inflazione US

|

|

SETTIMANA TRASCORSA

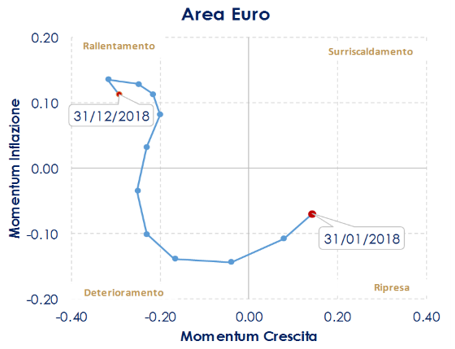

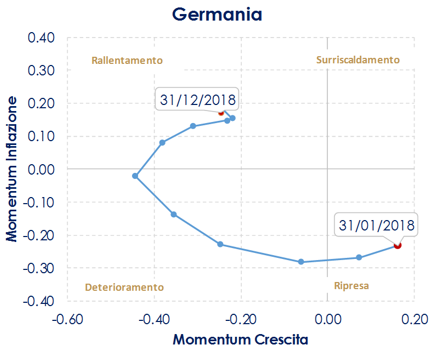

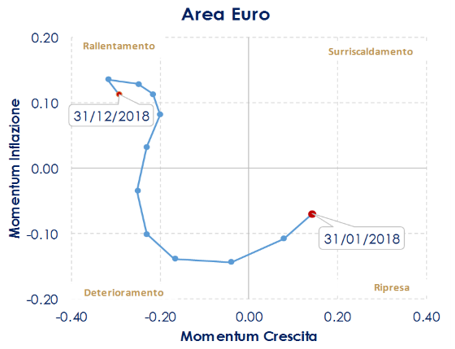

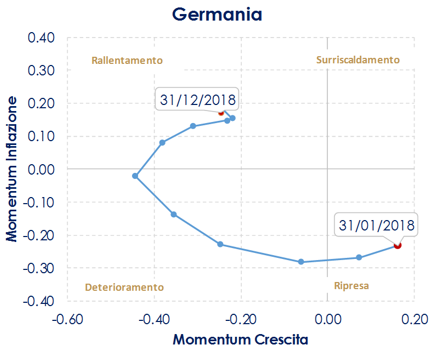

EUROPA: continua la perdita di momentum nell’Area Euro

L’indice di fiducia degli investitori dell’Area Euro, Sentix, relativo al mese di gennaio è sceso per il quinto mese consecutivo, passando a -1,5 dallo -0,3 di dicembre; toccando così il livello più basso da dicembre 2014. Il calo del clima economico è condiviso dai principali paesi: Germania (-1,9 punti a 109,9), Italia (-2 punti a 102,8), Spagna (-3 punti a 104,1), Italia (-1,4 punti a 104,5). L’istituto di statistica ha sottolineato che a pesare sull’indice sono i timori per le conseguenze della Brexit, i disordini in Francia e le preoccupazioni economiche globali più ampie quali il rallentamento della Cina e l’aumento della volatilità del mercato collegato alla riduzione le dell’espansione monetaria delle Banche Centrali. In Germania a novembre sono risultati in calo sia la produzione industriale sia gli ordini. Gli ordini sono scesi per la prima volta in quattro mesi, in calo dell’1,0% m/m, (consenso – 0,1% m/m, valore precedente 0,2% a ottobre rivisto dallo 0,3% m/m). La scomposizione dei dati ha rivelato che gli ordini di esportazione sono diminuiti del 3,2%, ma l’impatto maggiore è venuto da un calo dell’11,6% degli ordini provenienti dalla stessa Area Euro. Allo stesso tempo è calata anche la produzione industriale tedesca a novembre a 1,9% m/m (consenso di + 0,3%, valore precedente +0,8%, rivisto da 0,5%). Il declino è stato ampio e guidato da beni di consumo ed dalla produzione di energia (4,7%) a/a. Il ministero dell’Economia ha detto che il crollo è stato aggravato dagli effetti del calendario, in quanto i lavoratori hanno diminuito le ore lavorate nei giorni festivi nei pressi del fine settimana, mentre le case automobilistiche hanno continuato a lottare per adeguarsi alle nuove procedure di test delle emissioni. In calo anche le esportazioni (-0,4% m/m) a novembre. Il mese precedente è stato rivisto da 0,2% a + 0,9% m/m. Nell’ultimo anno, le esportazioni tedesche sono diminuite dello 0,2%, il più debole dal 2016 In Francia, l’indicatore di fiducia dei consumatori INSEE di dicembre è sceso a 87 (consenso 90 valore precedente 91) toccando cosi il minimo da novembre 2014. Le proteste dei gilet gialli hanno minato il morale dei consumatori accentuandone la flessione tra novembre e dicembre, ma un riassestamento del livello era già corso dalla fine dell’estate. Il livello medio dell’indice nel 2018 è sceso a 97 da 102 del 2017, al di sotto della media storica. A novembre cala anche la produzione industriale in Francia, registrando -1.3% m/m, annullando il guadagno dell’1,3% m/m registrato in ottobre Lo stesso vale per la produzione manifatturiera, con INSEE che registra un calo dell’1,4% m/m per novembre. Rispetto a novembre 2017, l’IP ha subito un calo del 2,1% a/a (minimo dal 18 gennaio), mentre la produzione manifatturiera ha registrato un calo del 2,2% a/a (minimo dal 14 novembre). In Italia, a novembre le vendite al dettaglio sono aumentate di +0,7% m/m, sia in valore che in volume. È l’aumento congiunturale più rilevante negli ultimi sei mesi. La variazione tendenziale è rimasta stabile a +1,6% a/a in valore ed è salita a +1,8% da +1,6% in volume.

| Il nostro indicatore proprietario conferma la moderazione del momentum economico all’interno dell’Area Euro |

|

|

USA: rallenta l’inflazione a dicembre in linea con le attese

A dicembre, l‘indice CPI core è aumentato dello 0,2% m/m (+ 0,210% senza interruzioni), mantenendo l’inflazione annuale a 2,2%. Con i prezzi dei prodotti alimentari in aumento dello 0,4% e l’energia in calo del 3,5%. L’indice headline è sceso dello 0,1% m/m, portando il tasso annuale all’1,9% dal 2,2%. L’indice CPI dell’energia è calato del 3,5% m/m seguito del calo del prezzo delle materie prime energetiche. Per la Fed, gli ultimi dati sull’inflazione non forniscono alcun motivo per accelerare o rallentare le prossime mosse di politica monetaria.

ASIA: la dinamica inflattiva rimane contenuta e non pone freni ad un ulteriore allentamento delle condizioni monetari in Cina

L’indice PPI è sceso sui minimi degli ultimi due anni a 0,9% a/a da 2,7% a/a in novembre (consenso 1.6% a/a), guidata da un netto rallentamento dei prezzi delle materie prime industriali e del settore manifatturiero, ma anche da un effetto base molto favorevole, e segna cosi il ritmo più basso da settembre 2016. Anche l’inflazione dei prezzi al consumo è scesa ulteriormente in dicembre a 1,9% a/a da 2,2% in novembre, trainata al ribasso dal calo dei prezzi nel comparto dei trasporti e comunicazioni (-1,9% m/m e -0,7% a/a) sui ha inciso il calo del prezzo del petrolio. Se un’inflazione più contenuta conferisce alla PBoC una maggiore flessibilità sul fronte della politica monetaria, si va a configurare come elemento di preoccupazione: i mercati si interrogano sei recenti stimoli monetari siano sufficienti ed in grado di stimolare la domanda interna.

| PERFORMANCE DEI MERCATI |

|

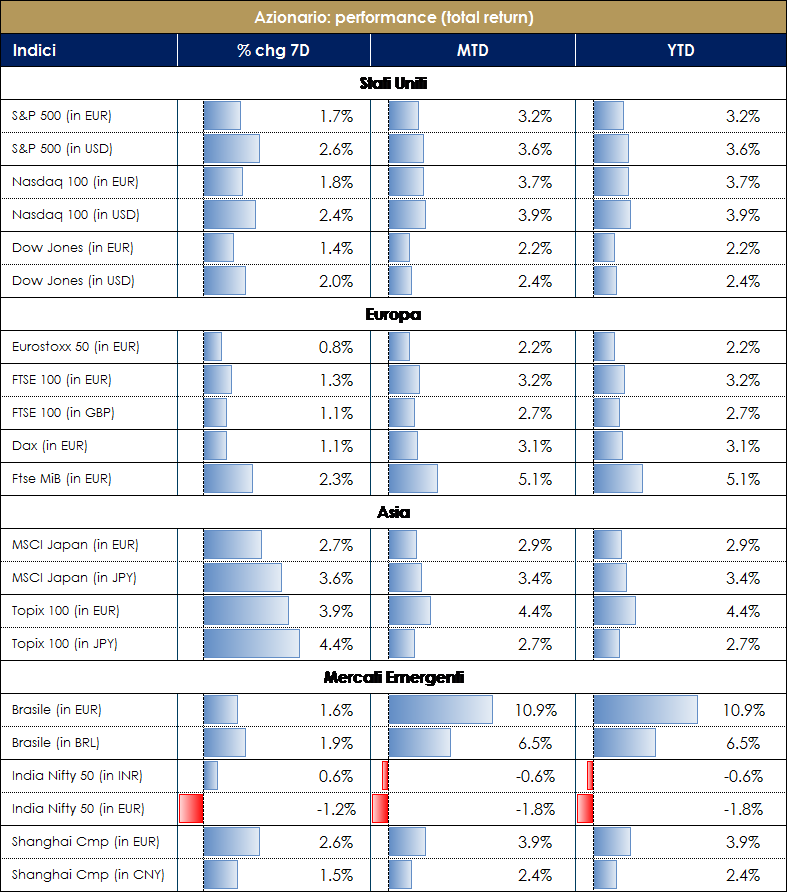

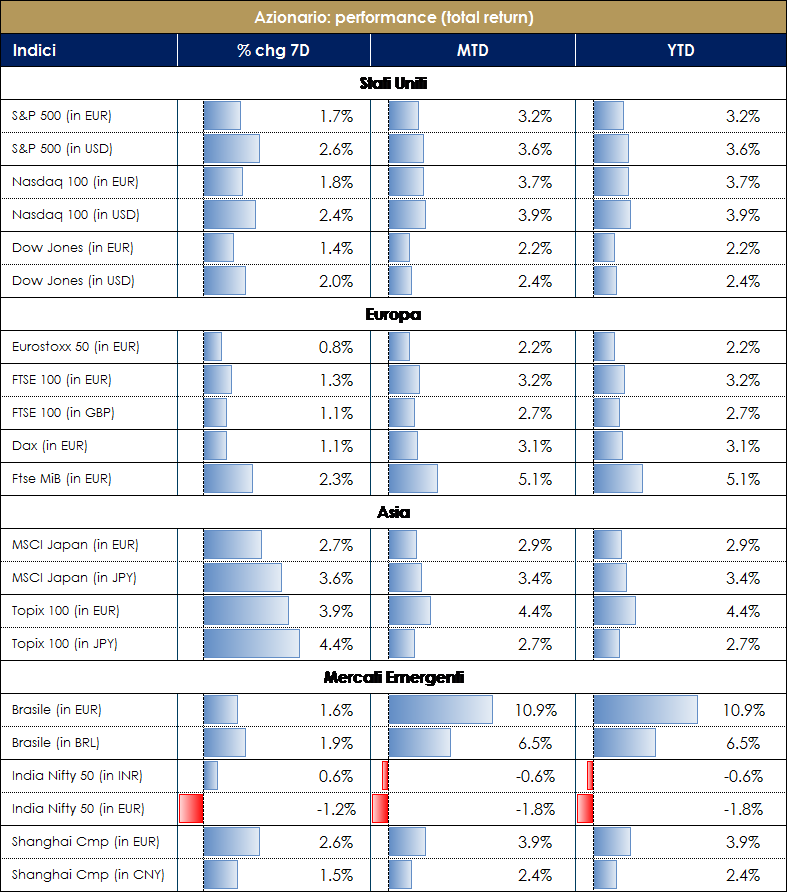

| MERCATI AZIONARI

I mercati globali registrano una performance positiva nella prima settimana dopo le festività di inizio anno, sulla scia dell’atteggiamento più cauto della Fed. Il FTSEMIB si conferma il migliore in un’Europa tutta in positivo, sull’affievolirsi almeno momentaneo delle tensioni relative alla manovra di bilancio. Oggi DBRS si esprimerà sul rating dell’Italia, che è attualmente BBBH, con outlook stabile, tre notch sopra il livello high yield. L’agenzia potrebbe rivedere l’outlook da stabile a negativo, evidenziando crescenti preoccupazioni per la crescita del paese, ma dovrebbe mantenere stabile il rating in virtù di fattori di supporto, quali la posizione di bilancio del governo (che non dovrebbe determinare un deterioramento materiale del rapporto debito/PIL) e l’attenuarsi delle tensioni con l’UE, che riduce il rischio di un forte aumento dei costi di finanziamento.I listini statunitensi beneficiano del miglioramento del clima di fiducia dopo gli interventi del Governatore J. Powell e degli altri membri del comitato FOMC, che hanno ribadito che la Fed potrebbe adottare un atteggiamento paziente nell’evoluzione della propria politica monetaria e, quindi, supportano la previsione di una pausa di qualche riunione prima che vengano considerati nuovi interventi sui tassi. Tuttavia sono parzialmente penalizzati dalla problematica o dello “shutdown” che, giunto al ventesimo giorno, ha paralizzato l’apparato americano, portando il presidente Trump a dichiarare di essere pronto a giocarsi la carta dell’emergenza nazionale, pur di ottenere i fondi necessari per realizzare il muro senza l’autorizzazione del Congresso.

Positivo anche l’andamento dei mercati azionari emergenti sulla scia di un atteggiamento più cauto della Fed: una Fed accomodante e un’economia in salute sono il mix ideale per consentire ai paesi in via di sviluppo di lasciarsi alle spalle la debolezza del 2018. |

VIEW STRATEGICA VIEW STRATEGICA

La crescita rallenterà nel 2019 mantenendosi sopra il potenziale nelle principali aree geografiche. Restiamo positivi sul comporta azionario, anche se tatticamente, alla luce dell’accentuarsi di fattori di rischio, legati alle minacce di protezionismo US e all’aumento dell’incertezza politica in Europa, riteniamo opportuno ridurre l’esposizione azionaria a favore di attivi denominati in USD. |

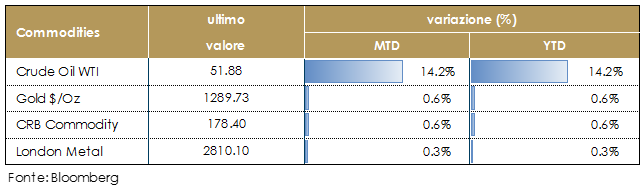

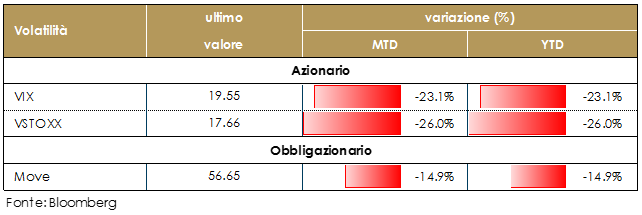

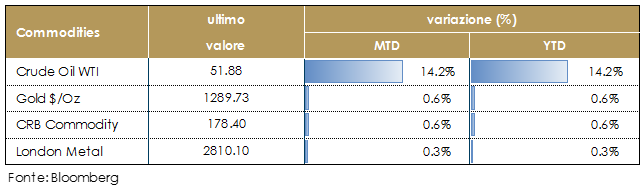

| MATERIE PRIME E VOLATILITA’

Il prezzo del petrolio è tornato a salire nella pima settimana dell’anno. Nonostante il calo delle scorte EIA (circa -1,7 milioni di barili ma meno delle attese), sui derivati finanziari del petrolio pesa ancora la produzione USA che si mantiene su livelli record (11,7 milioni di barili giornalieri) e la parziale inefficacia dei tagli deciso da OPEC e Russia.

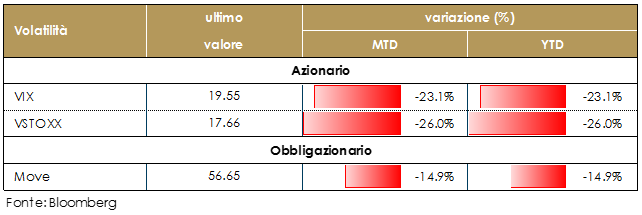

La volatilità misurata dall’indice VIX è tornata a scendere rispetto ai picchi di fine 2018, grazie ai segnali di distensione tra USA e Cina, alla conferma di un atteggiamento prudente da parte della Fed riguardo al rialzo dei tassi e alle attese di una nuova stagione di risultati societari in crescita, seppur a un ritmo più contenuto. |

|

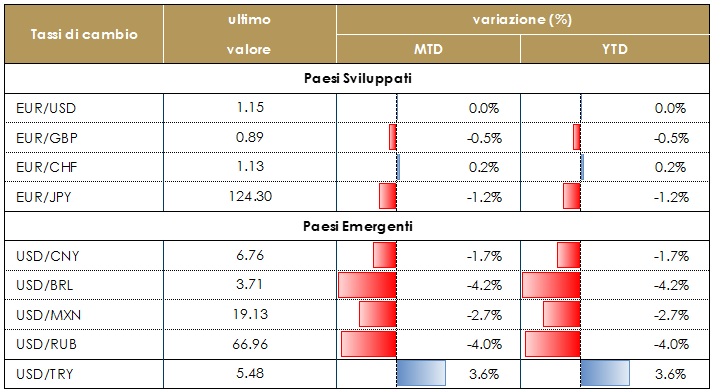

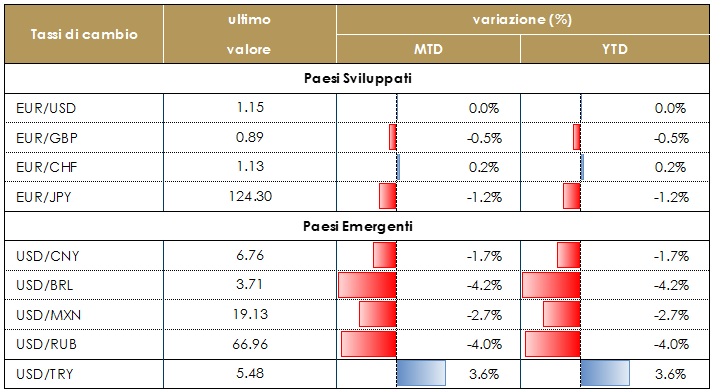

| TASSI DI CAMBIO

La svolta cauta è pragmatica della Federal Reserve ha pesato marginalmente sul valore del dollaro, che si è leggermente indebolito.

La sterlina è rimasta relativamente stabile in attesa del voto parlamentare di martedì prossimo, quando il Parlamento sarà finalmente chiamato a decidere sul Trattato di Recesso dall’UE. Qualora la Camera dei Comuni dovesse rigettare il deal del premier May il piano alternativo potrebbe essere presentato entro tre giorni, in base a una mozione approvata questa settimana, invece che entro 21 giorni. E’ ragionevole attendersi, in tal caso, un ulteriore indebolimento della sterlina, in quanto ad oggi l’unico piano alternativo di sicura implementazione sembra essere quello di managed no-deal Brexit. Le altre opzioni, come quella di indire un nuovo referendum, richiedono (1) il formarsi di maggioranza bipartisan, (2) collaborazione del governo, (3) un’estensione ampia del periodo negoziale oltre il 29 marzo (anni, non mesi). Una crisi di governo e nuove elezioni, possibili in caso di ampia sconfitta, renderebbero la situazione ancora più incerta. Le forti correzioni delle ultime settimane dei mercati finanziari, insieme ai rischi di un generale indebolimento delle economie mondiali favoriscono lo status di bene rifugio dello yen, che dalla metà di dicembre si sta rafforzando contro le principali valute del G-10. Settimana positiva per le valute dei mercati emergenti, che si avvantaggiano dell’atteggiamento più cauto della Fed. |

VIEW STRATEGICA

La divergenza di politica monetaria delle due principali banche centrali, ha creato un gap nel percorso di rialzo dei tassi che dovrebbe iniziare a restringersi nel corso del 2019, determinando un indebolimento del dollaro US nei confronti della moneta unica europea. |

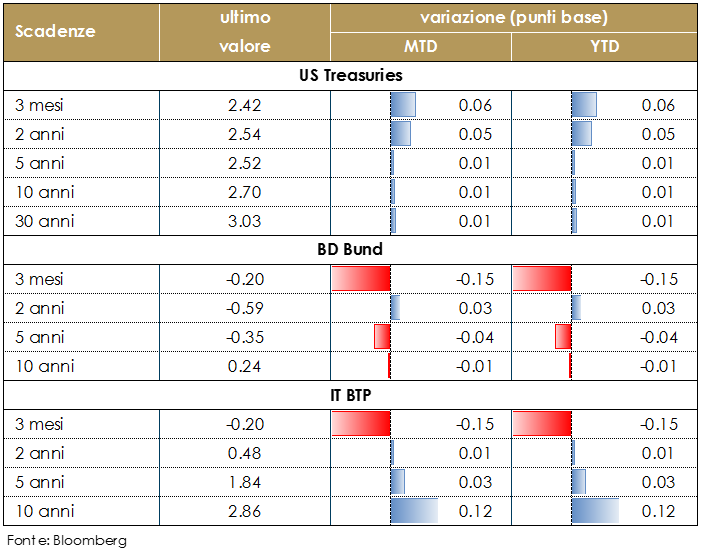

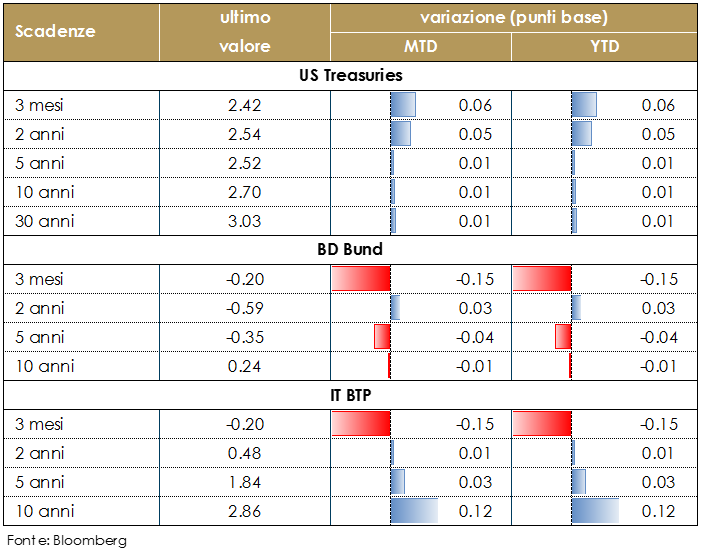

| MERCATI DEI TITOLI DI STATO

La combinazione di un buon report sul mercato del lavoro statunitense relativo al mese di dicembre, nonché la svolta più accomodante degli esponenti della Fed, insieme ad una migliorata percezione sull’andamento dei negoziati commerciali tra Stati Uniti e Cina hanno migliorato l’appetito per il rischio degli investitori e portato ad alcune pressioni al rialzo sui rendimenti dei titoli governativi.

Il mercato ha rimodulato le aspettative dei prossimi aumenti del costo del denaro da parte della Fed Attualmente il contratto future sul fed funds relativo al mese di dicembre 2019 non incorpora nessuna variazione dei tassi da qui a fine anno, quando solo due mesi fa prezzava due ulteriori rialzi nel corso del 2019.

Nell’Area Euro, i verbali della riunione BCE dello scorso 13 dicembre non hanno introdotto novità di rilievo né sulla valutazione dello scenario macro, né sulla politica monetaria. Tuttavia i rendimenti dei titoli governativi tedeschi risentono dei dati negativi sulla congiuntura economica dell’Area, in particolare il dato sulla produzione industriale in Germania e Francia. |

VIEW STRATEGICA

Governativo US

Il ciclo economico è solido e la Fed continuerà ad alzare il costo del denaro, proseguendo il percorso iniziato a dicembre 2015. Tuttavia, il movimento di rialzo tassi registrato sulle principali scadenze, incorpora buona parte di tali aspettative, riportando in territorio neutrale le valutazioni e con esse la view sull’asset class.

Governativo Euro. Il ciclo economico è solido e la Fed continuerà ad alzare il costo del denaro, proseguendo il percorso iniziato a dicembre 2015. Tuttavia, il movimento di rialzo tassi registrato sulle principali scadenze, incorpora buona parte di tali aspettative, riportando in territorio neutrale le valutazioni e con esse la view sull’asset class |

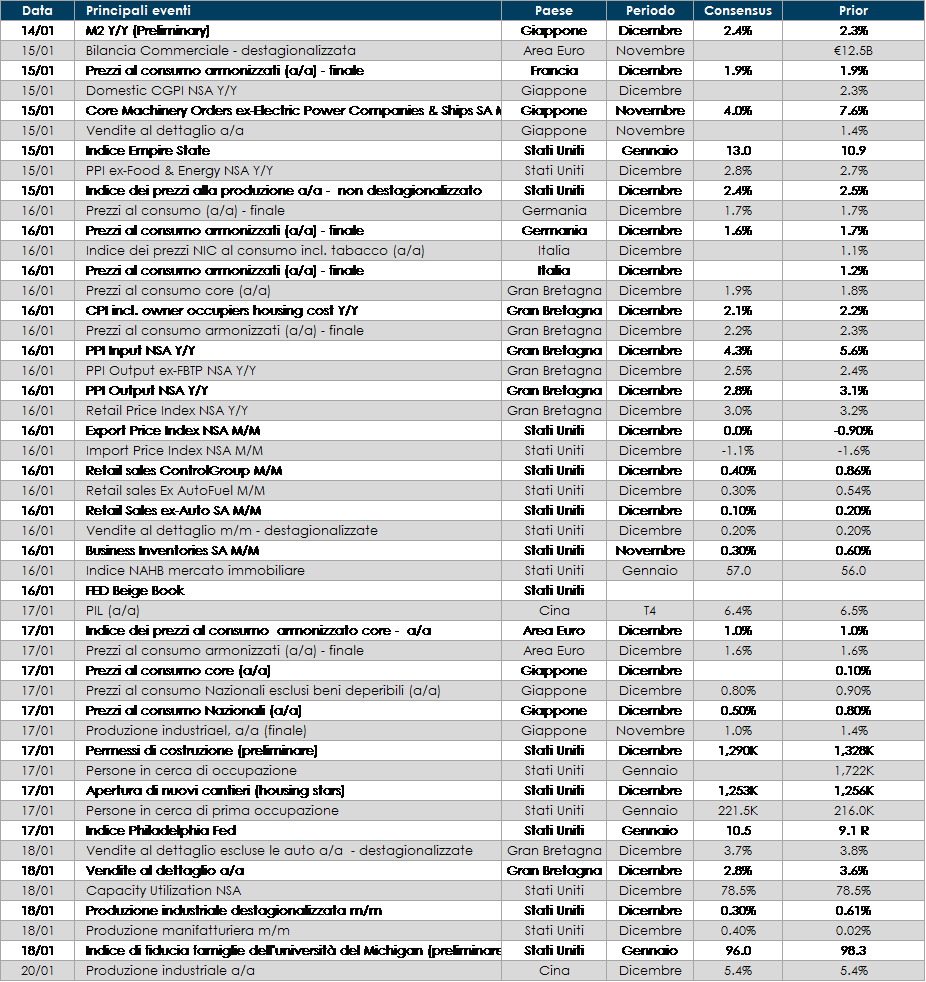

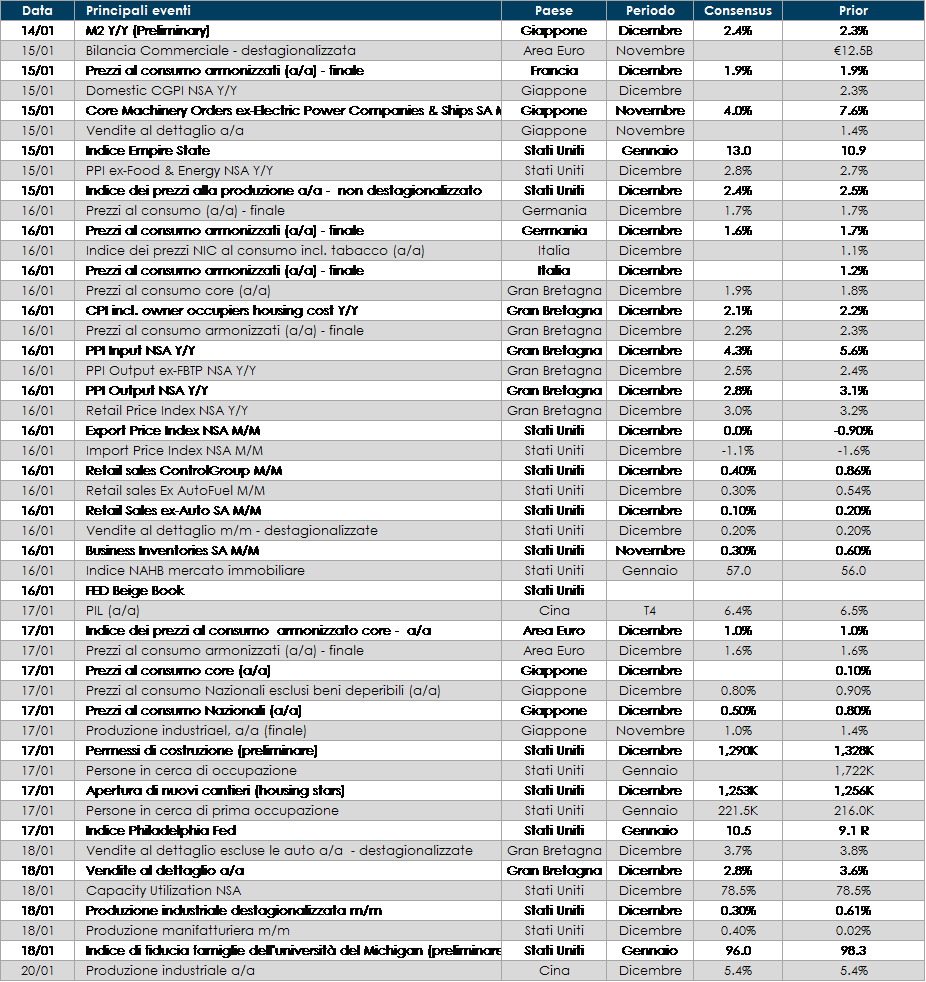

LA PROSSIMA SETTIMANA:

- Europa: l’attenzione sarà rivolta principalmente al voto parlamentare in UK. Sul fronte dei dati macroeconomici, sarà pubblicata la produzione industriale Eurozona di novembre

- Stati Uniti: la settimana ha molti dati in uscita negli Stati Uniti.

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.