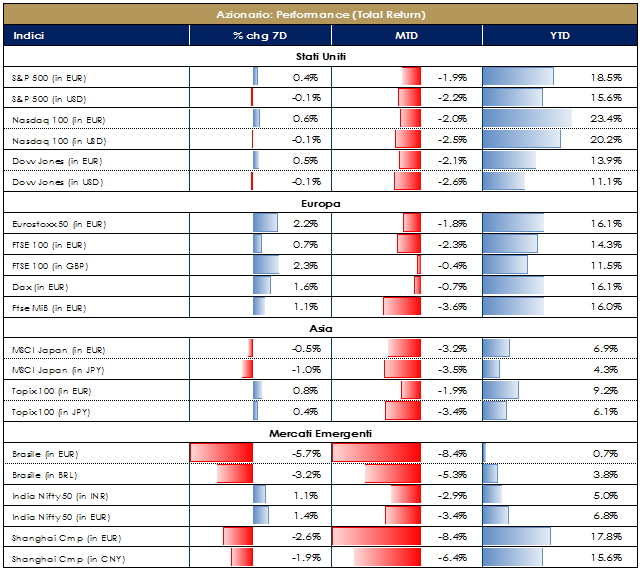

La settimana finanziaria

di Mediobanca S.p.A.

IL PUNTO DELLA SETTIMANA: iniziati come una strategia negoziale, i dazi US sono adesso un rischio per crescita e inflazione

- Le nuove barriere tariffarie USA-Cina comportano rischi al ribasso per la crescita e al rialzo per l’inflazione. Il loro impatto, amplificato dalle catene globali del valore, dipenderà dalla capacità di questi due paesi di sostituire le loro reciproche importazioni con altre provenienti da paesi terzi

- Venuto meno l’effetto degli sgravi fiscali del 2018, il consumatore US è ora più vulnerabile a nuove barriere tariffarie

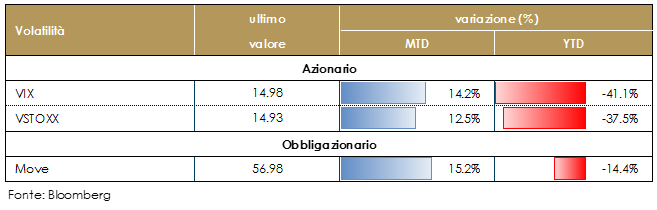

- La fiducia di imprese e investitori ne risentirà, con un conseguente aumento della volatilità sui mercati

- La Fed adotterà un easing bias solo a fronte di un inasprimento delle condizioni finanziarie

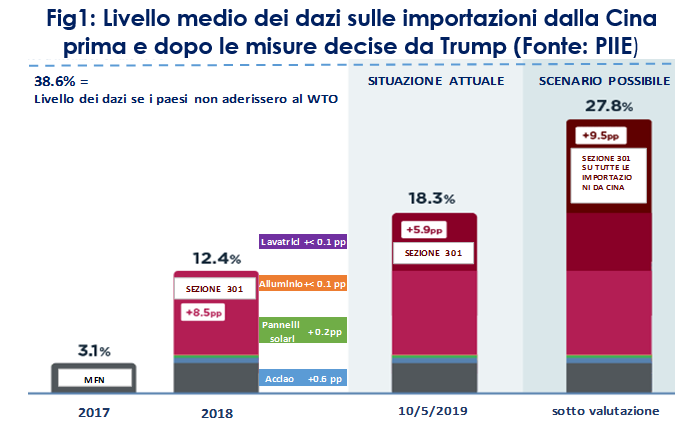

L’amministrazione Trump ha accusato la Cina di aver violato per anni la proprietà intellettuale US, etichettando come predatorie le pratiche da questa adottate in campo sia industriale che commerciale. A partire dal 2018, ha quindi intrapreso una politica protezionistica, imponendo tre round di barriere tariffarie nei confronti della Cina. Il primo round è iniziato a luglio 2018, con l’imposizione di dazi pari a 25% su 1.300 tipologie di prodotti importati dalla Cina, per un valore annuo di importazione pari a $ 50 miliardi. A settembre 2018 è stato annunciato il secondo round pari all’imposizione di dazi del 10% su altre merci per un valore di $ 200 miliardi, a cui la Cina ha reagito con $ 60 miliardi di dazi sulle sue importazioni dagli USA. Infine, in autunno, il Presidente Trump ha minacciato un incremento al 25% dei dazi a partire dal 1 gennaio 2019, in caso di un mancato accordo con la Cina. Questa data di inizio è stata prima posticipata al 1 marzo, per poi essere fissata al 10 maggio (insieme alla minaccia di estendere il dazio del 25% su tutte le merci), quando i negoziati si sono improvvisamente interrotti, quando l’amministrazione US ha accusato la Cina di aver ridefinito unilateralmente i termini della loro adesione all’accordo, arretrando su punti già concordati nei mesi passati. Oggi gli USA chiedono l’eliminazione degli aiuti pubblici alle aziende e la revisione del loro piano “made in Cina 2025”, oltre che una maggior tutela della proprietà intellettuale e degli investimenti stranieri in Cina. Quest’ultima da parte sua chiede la cancellazione di tutti i dazi, che, benché iniziati come una strategia negoziale, oggi rappresentano un fattore di rischio globale, avendo raggiunto un livello storicamente importante.Riteniamo che le tensioni commerciali USA-Cina si protrarranno nel medio periodo, dato che ciascuno dei due paesi scommette sulla maggior debolezza e vulnerabilità dell’altro. Da un lato, l’amministrazione Trump non vorrà accettare un accordo debole nei confronti della Cina, che si configurerebbe come un rischio politico per gli USA e preferirà proseguire le contrattazioni. Dall’altro, la Cina sembra avere un’elevata resilienza ai dazi imposti dagli USA, oltre che la capacità finanziaria per fronteggiare una guerra commerciale.Secondo il Peterson Institute for International Economics (PIIE), quando queste barriere tariffarie saranno entrate in vigore pienamente, gli USA applicheranno una tariffa media verso la Cina del 18,3%. Inoltre, il presidente Trump ha minacciato l’imposizione di un ulteriore 25% su altri $ 325 miliardi di importazioni, dando mandato all’US Trade Representative di predisporre le condizioni amministrative necessarie ad attuare le nuove misure. Se il Presidente Trump dovesse dar seguito a queste ulteriori minacce, i dazi aumenterebbero su una vasta gamma di prodotti di consumo importati (abbigliamento, scarpe, giocattoli ed elettronica). Nel loro insieme, tali misure porterebbero i dazi US verso la Cina a livelli simili a quelli prodotti dal famigerato Smoot-Hawley Tariff Act del 1930, emanato alla vigilia della Grande Depressione(Fig.1). Dal canto suo, non potendo contare su un deficit commerciale paragonabile a quello americano, la Cina ha invece imposto dei dazi su beni per un valore di $ 110 miliardi, coprendo quasi l’interezza delle sue importazioni dagli USA, cercando però di colpire in maniera più incisiva le produzioni di gas naturale liquido e soia, provenienti dagli stati che hanno maggiormente supportato Trump elettoralmente, di cui la Cina è il primo importatore mondiale, cercando invece di non colpire i prodotti strategici per l’industria cinese. Inoltre, la Cina ha lasciato svalutare la propria valuta nei confronti dello USD (lo yuan si è svalutato di circa il 9%, passando da 6,3 di metà 2018a 6,9 yuan per USD), permettendo a tutte le merci cinesi esportate negli USA di guadagnare competitività e compensare i dazi. Questo fattore va inevitabilmente considerato nel computo dei rispettivi danni che le due potenze si stanno infliggendo reciprocamente.

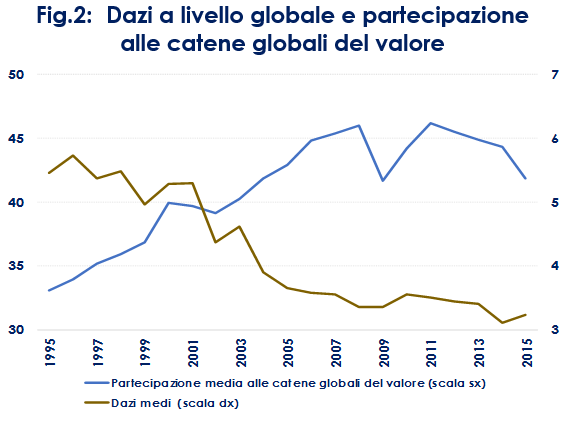

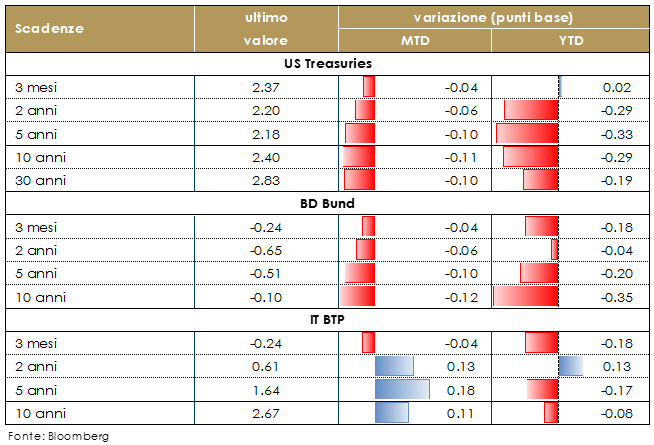

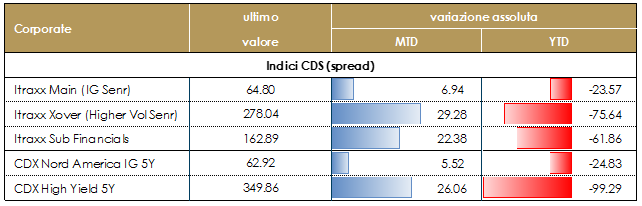

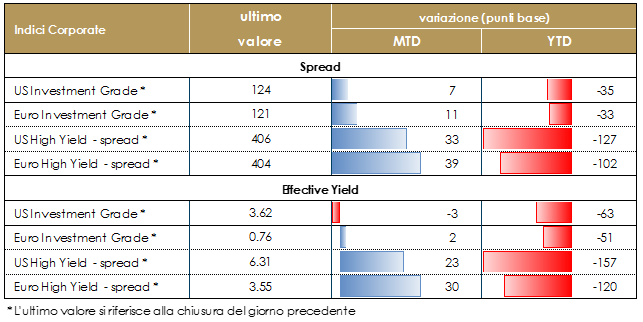

| Fig1: Livello medio dei dazi sulle importazioni dalla Cina prima e dopo le misure decise da Trump (Fonte: PIIE) | Fig.2: Dazi a livello globale e partecipazione alle catene globali del valore |

In primo luogo, questo nuovo innalzamento dei dazi avrà un maggior impatto sul consumatore statunitense. Il Centre for Economic Policy Research (CEPR), a marzo 2019, ha mostrato recentemente che le politiche protezionistiche US implementate nel corso del 2018 si sono riflesse in: 1) aumenti sostanziali dei prezzi dei prodotti intermedi e finali; 2) cambiamenti nella rete delle catene di approvvigionamento US; 3) riduzione della disponibilità di varietà di beni importati; 4) trasmissione integrale delle tariffe sui prezzi interni delle merci importate; andando nel 2018 a colpire il consumatore statunitense con una riduzione del reddito reale statunitense di $ 1,4 miliardi al mese. Nel 2018 gli sgravi fiscali concessi dall’amministrazione Trump e il calo dei prezzi dell’energia hanno compensato parzialmente l’impatto delle tariffe dello scorso anno, sebbene ciò abbia comportato un calo della fiducia dei consumatori alla fine del 2018. Ora queste misure di sostegno sono venute meno. Pertanto, la spesa per consumi US (e la fiducia dei consumatori stessi) sembra più vulnerabile rispetto al 2018. In secondo luogo, l’impatto dei nuovi dazi dipenderà da diversi fattori e sarà tanto più significativo sull’economia globale quanto più sono integrate le catene dl valore. Dalla metà degli anni ’90, la riduzione delle tariffe e dei costi di trasporto e comunicazione è andata di pari passo con un aumento significativo della partecipazione alle catene globali del valore (Fig. 2). La maggiore integrazione globale della produzione, mediante le catene globali del valore, crea maggiori possibilità di specializzazione e migliora la produttività, ma, allo stesso tempo, aumenta il rischio di ricadute transnazionali in presenza di aumenti dei dazi doganali, perché gli aumenti delle tariffe bilaterali danneggiano la produzione, l’occupazione e la produttività, non solo nelle economie interessate, ma anche nelle catene del valore a monte e a valle. Utilizzando più modelli di stima, il FMI ha pubblicato ad aprile 2018 una valutazione degli effetti sugli scambi commerciali USA-Cina di un aumento generalizzato dei dazi (Fig.3). A livello di scambi bilaterali, il FMI stima che essi si contrarranno nel breve periodo del 20-30%, mentre nel lungo periodo saranno soggetti a fluttuazioni più ampie, fino a un possibile 70%, a seconda dei modelli di calcolo presi in considerazione. Sempre secondo il FMI, le tensioni commerciali produrranno una riduzione del PIL, determinata dal calo della domanda estera nell’ordine dello 0,3-0,6% per gli USA e dello 0,5-1,5% per la Cina. Il differente impatto sul PIL dei due paesi dipenderà innanzitutto dal maggiore peso per l’economia cinese delle esportazioni verso gli USA rispetto a quanto non accada nella direzione opposta. In secondo luogo, sulla Cina sono stimati effetti più pronunciati per via della maggiore rigidità dei prezzi e dei salari, che più difficilmente si adeguano alla minore domanda estera. Ulteriori effetti negativi per la Cina derivano invece dalla perdita di economie di scala e da un peggioramento delle ragioni di scambio dovute ad una riduzione del tasso di cambio, che, viceversa, tenderà ad apprezzarsi negli USA. L’impatto delle barriere tariffarie sul resto del mondo, anche se amplificato dalla presenza di catene integrate del valore, dipenderà molto dalla capacità con la quale Cina e USA riusciranno a sostituire le loro reciproche importazioni con prodotti provenienti da paesi terzi.

Fig. 3: Stima del FMI degli effetti prodotti da un aumento del 25% delle barriere tariffarie sugli scambi USA-Cina

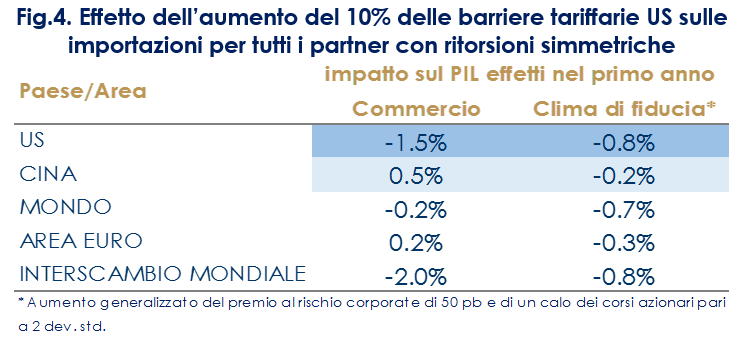

L’ultimo bollettino economico della BCE ha cercato di quantificare l’effetto indiretto di una guerra commerciale, prodotto dal deteriorarsi del clima di fiducia tra le imprese e dalle tensioni sui mercati finanziari (quantificato in un aumento del premio al rischio delle obbligazioni societarie di 50 pb e un calo dei prezzi delle azioni di 2 deviazione standard in tutti i paesi). Secondo le stime della BCE, un aumento delle tensioni commerciali avrebbe un significativo impatto diretto sull’attività US, aggravato dall’intensificarsi delle tensioni finanziarie e da un peggioramento del clima generale di fiducia. Negli USA i flussi commerciali potrebbero essere duramente colpiti, con un calo del 26,6% delle esportazioni in termini reali e un 22,8%, meno significativo, delle importazioni, con conseguenti effetti complessivamente negativi per l’interscambio commerciale sull’attività economica. La vasta portata dell’impatto sui flussi US riflette il fatto che le loro esportazioni (e importazioni) verso (e da) tutti i partner commerciali sono soggette a dazi più elevati. Al contrario, la Cina probabilmente subirà perdite più contenute (Fig. 4), poiché le minori esportazioni verso gli USA sono in parte compensate da maggiori esportazioni verso quei paesi in cui la Cina ha migliorato la propria competitività di prezzo rispetto ai produttori statunitensi. Analogamente, altri paesi potrebbero migliorare la propria competitività sui mercati cinesi a spese degli USA, prendendo il loro posto come paese di origine delle esportazioni verso la Cina. Inoltre nel breve, il mancato accordo Usa-Cina si traduce in un temporaneo allentamento della minaccia di imposizione di dazi US sul settore automobilistico europeo.

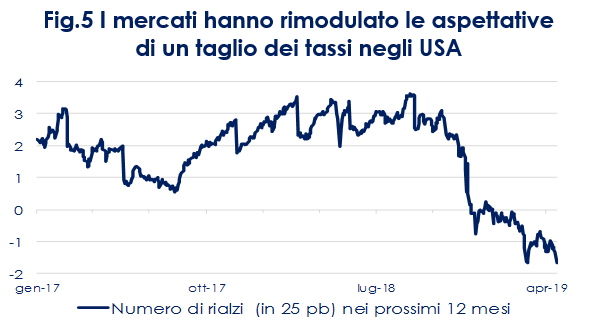

| Fig.4. Effetto dell’aumento del 10% delle barriere tariffarie US sulle importazioni per tutti i partner con ritorsioni simmetriche | Fig.5 I mercati hanno rimodulato le aspettative di un taglio dei tassi negli USA |

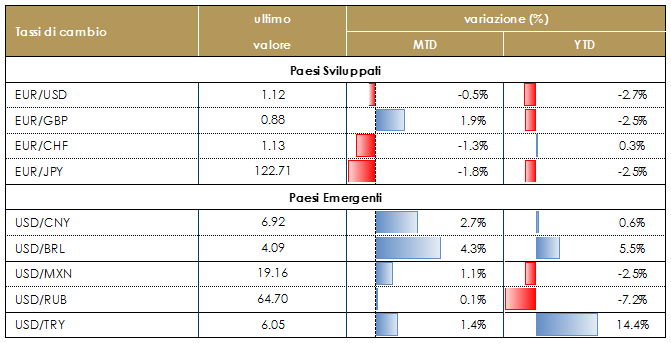

In sintesi, i rischi maggiori per lo scenario globale si configureranno difronte ad un ulteriore deterioramento della fiducia dei consumatori US e di un peggioramento delle condizioni finanziarie, mentre un moderato aumento dell’inflazione US, a fronte di un aumento dei dazi (almeno per l’anno successivo alla loro attuazione), potrebbe essere accolto con positività dalla Fed. Attualmente, è improbabile che nuovi dazi porteranno ad un cambiamento della politica monetaria US, ma potrebbero modificare la percezione dei rischi degli investitori relativamente alla traiettoria del costo del denaro in US. Mentre la Fed sembra più preoccupata di un’eccessiva diminuzione delle aspettative di inflazione, che non di un deterioramento della crescita economica prodotta dalle tensioni commerciali. I mercati, invece, hanno iniziato a prezzare un taglio del costo del denaro “precauzionale” (Fig. 5): la probabilità di un taglio dei tassi entro gennaio 2020 è aumentata a circa l’80%, dal 61% di una settimana fa. Tuttavia, all’interno del FOMC non c’è un consenso in questa direzione, che è invece ampiamente diffuso in merito al mantenimento dei tassi invariati per tutto il 2019. Sull’altra sponda del Pacifico, la Cina, per preservare i suoi obiettivi di crescita, continuerà con la sua politica di stimolo monetario (tassi di interesse più bassi e tagli al coefficiente di riserva obbligatoria) e fiscale, con un conseguente deprezzamento dello yuan. La Cina, probabilmente non deprezzerà attivamente lo yuan, lasciando che lo faccia il mercato. Contestualmente, nei prossimi mesi si assisterà probabilmente ad un aumento della volatilità derivante dalla necessità dei mercati di interpretare l’esito dello scontro USA-Cina. A cura di Teresa Sardena, Mediobanca SGRSETTIMANA TRASCORSA EUROPA: l’indice Zew torna ascendere a maggio

A maggio, l’indice tedesco di fiducia ZEW sulla fiducia degli investitori è tornato in territorio negativo scendendo a -2.1, dal precedente +3.1 in aprile, disattendendo il consenso per un miglioramento a +5. L’indice è stato trascinato al ribasso dalla componente delle aspettative con un calo a -2,1 (consenso 5.0, valore precedente 3,1). L’indice torna, dunque, a scendere dopo sei mesi di rialzo, confermando le prospettive di crescita deboli per la Germania. La componente relativa alle aspettative è invece migliorata attestandosi a 8.2 dal precedente +5.5. La seconda stima del PIL dell’Area Euro non ha riservato sorprese ed ha confermato la prima stima (0,4% t/t da 0,2% t/t di T4 2018 corrispondente a 1,2% a/a da 1,1% a/a). La crescita dell’Area Euro è stata favorita da un’ottima crescita registrata dalla Spagna, da una crescita moderata in Francia e dal ritorno alla crescita in Italia. La stima preliminare del PIL tedesco per T1 si è attestata a +0.4% t/t (consenso 0.4% t/t, valore precedente 0 in T4 2018). Non è ancora disponibile la ripartizione per componenti, ma il comunicato stampa riporta che la produzione è stata incrementata dalla componente delle costruzioni (che sospettiamo sia dovuta alle condizioni atmosferiche), dagli investimenti in macchinari e dai consumi delle famiglie. Al contrario, vi sono stati “segnali contrastanti” da parte della domanda esterna, poiché sia le esportazioni che le importazioni sono aumentate. In Italia, a marzo i dati sugli ordinativi all’industria hanno messo in evidenza un parziale recupero pari a 2,2% m/m dopo la flessione di 2,8% m/m di febbraio. Il rimbalzo è imputabile principalmente alla domanda estera, a fronte di ordinativi domestici in calo per il terzo mese consecutivo. Ancora negativa però la variazione su base annua: -3,6% a/a da -3,1% a/a con tutte le componenti su livelli inferiori rispetto a marzo 2018, ad eccezione di tessile e elettronica.

USA: la debolezza delle vendite al dettaglio è controbilanciata dalla forza dell’edilizia abitativa

Ad aprile le vendite al dettaglio hanno registrato una contrazione a sorpresa, scendendo dello 0,2% m/m (consenso 0,2%, valore precedente 1,7%). Al netto della componente delle auto le vendite al dettaglio sono scese dell’1,1% attestandosi a +0,1% (consenso +0,7%). Le vendite di automezzi e ricambi sono diminuite dell’1,1% dopo il significativo aumento di marzo (+2,2%).

L’indice di fiducia manifatturiera Empire della Fed di New York relativo al mese di maggio si è attestato al di sopra delle attese salendo a 17,8 da 10,1, ai massimi da sei mesi. Le imprese segnalano un’accelerazione degli ordinativi e delle spedizioni, a fronte di scorte in modesto calo e di un aumento degli ordini inevasi, segnalando una domanda ancora robusta coerente con una prosecuzione dell’espansione in corso, anche se un allentamento dovrebbe essere fisiologico dopo i ritmi particolarmente vivaci osservati in precedenza. A maggio l’indice Philadelphia Fed è salito al di sopra delle attese, attestandosi a 16,6 (consenso 9,0 valore precedente 8,5 in aprile). Positive anche le aspettative per i prossimi sei mesi. Le indicazioni sui prezzi continuano però a segnalare modeste pressioni al rialzo per l’inflazione. In aprile la produzione industriale è diminuita dello 0,5% m/m nel mese di aprile (consenso 0.0). Anche la produzione manifatturiera è diminuita dello 0,5% m/7. La categoria delle apparecchiature business sensitive in termini di capex è diminuita del 2,0%. L’indice del mercato immobiliare NAHB mostra una stabilizzazione dell’attività abitativa: ha continuato a salire raggiungendo il livello più alto da ottobre, 66 dal precedente 63. La composizione è rimasta stabile, con aumenti in tutte e tre le sotto-componenti: vendite correnti (+3 pt. a 72), traffico di potenziali acquirenti (+2 pt. a 49) e vendite future (+1 pt. a 72). Sono aumentati anche tre dei quattro indici regionali, guidati da un forte aumento nel Nord-Est (+10pt a 65). Il sotto-indice del Midwest è rimasto piatto a 56. Positivi anche i dati di aprile relativi ai cantieri (5,7% m/m da 1,7% m/m, consenso 6,2% m/m) e ai permessi di costruzione (0,6% m/m da -0,2% m/m, consenso 0,1% m/m), in linea con una possibile ripresa degli investimenti immobiliari nei prossimi mesi.

ASIA: al netto degli effetti stagionali l’economia cinese si sta stabilizzando

La stagionalità sta influenzando i dati congiunturali cinesi in questi primi mesi del 2019. Una chiusura insolitamente prolungata del nuovo anno cinese a febbraio, ha avvantaggiato i dati relativi al mese di marzo. I numeri di aprile sono poi tornati ad essere più moderati. Trascurando la stagionalità, vediamo che l’economia si sta stabilizzando. In Cina i dati relativi all’attività di aprile sono stati più deboli del previsto. In particolare, la crescita delle vendite al dettaglio è rallentata al 7,2% a/a (consenso 8.6%, valore precedente 8.7%), registrando il valore più debole da maggio 2003. La produzione industriale è aumentata solo del 5,4% a/a (consenso 6,5%, valore precedente dell’8,5% a marzo). La debolezza è stata ampiamente guidata dalle vendite di auto, che sono scese marcatamente. L’ufficio statistico ha dichiarato che la produzione di auto ha risentito dei tagli dell’IVA. Gli investimenti di capitale fisso sono aumentati del 6,1% (consenso 6,4%, valore precedente 6,3%). In particolare, gli investimenti immobiliari (il principale fattore trainante del mese scorso) hanno registrato una marginale accelerazione, rafforzata dai miglioramenti nelle vendite di abitazioni commerciali. I prezzi delle case sono aumentati dello 0,6% m/m in aprile, mantenendo il ritmo a marzo. Guardando alla scomposizione, 67 città su 70 hanno registrato aumenti, rispetto ai 65 di marzo. La ripresa dei mercati di livello 1 e 2 ha compensato la decelerazione del livello 3. La narrazione si è spostata dalle preoccupazioni per una bolla immobiliare verso il riconoscimento del fatto che quest’area è uno dei pochi motori di crescita dell’economia, il che a sua volta ha stimolato il dibattito sul fatto che i responsabili politici allenteranno i freni agli investimenti preventivi come forma di stimolo.

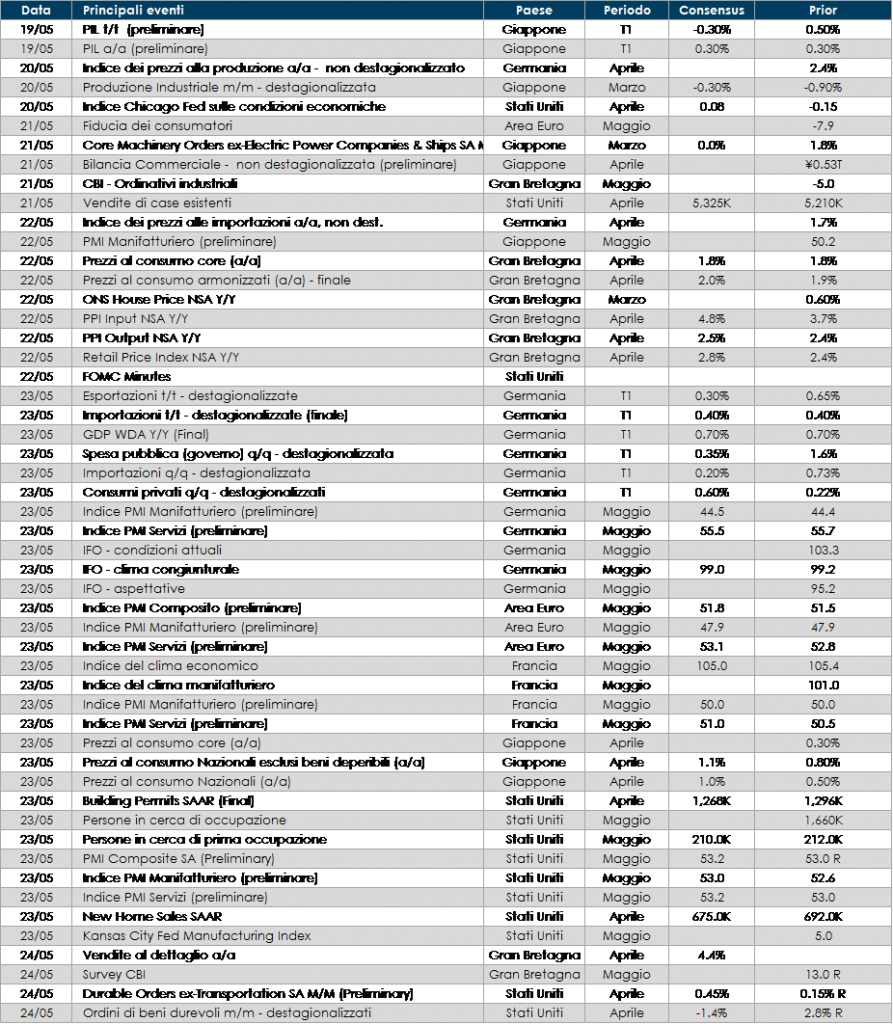

LE PROSSIME DUE SETTIMANE: quali dati?

- Europa: dopo il dato deludente sull’indice ZEW, l’attenzione sarà rivolata alla pubblicazione dell’indice di fiducia delle imprese IFO di maggio. I verbali dell’ultimo meeting della BCE potrebbero fornire alcuni indizi per le TLTRO

- Stati Uniti: l’attenzione sarà rivolta alla pubblicazione dei verbali del FOMC del primo maggio. Inoltre saranno pubblicati i valori preliminari degli indici Markit PMI di maggio, insieme a ordini di beni durevoli, richieste di disoccupazione e vendite di case nuove ed esistenti di aprile.

- Asia: in Giappone sarà pubblicata la stima preliminare del PIL relativa a T1 oltre che produzione industriale, PMI manifatturiero, CPI nazionale e bilancia commerciale

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.