La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: il FOMC annuncia una nuova forward guidance per i suoi acquisti di titoli, condizionata alle variabili macroeconomiche

- La riunione di dicembre del FOMC mantiene un messaggio

- La politica monetaria rimarrà accomodante con un sostegno continuo fino al completamento della ripresa.

- L’inizio del tapering è ancora lontano ed in ogni caso verrà annunciato dal FOMC con ampio anticipo.

Come previsto, la riunione del FOMC di dicembre si è conclusa con la modifica alla forward guidance per gli acquisti di titoli, votata all’unanimità, a fronte di un costo del denaro (l’intervallo target per il Fed fund rate resta a 0-0,25%) e un ritmo di acquisti mensili di titoli rimasti entrambi invariati.

Il FOMC ha modificato la specificazione della durata del programma indicando un’estensione condizionata alle variabili macroeconomiche. Nello statement si legge che la Fed “continuerà ad acquistare titoli del Tesoro per almeno 80 mld al mese e MBS per almeno 40 mld al mese fino a quando non sarà stato fatto un ulteriore significativo progresso verso gli obiettivi del FOMC di massima occupazione e stabilità dei prezzi”. Non sono, invece, state introdotte modifiche alla composizione per scadenza degli acquisti di attività: da un alto la prospettiva di un vaccino disponibile ed ampiamente commerciabile nonché la possibilità di un maggiore sostegno fiscale potrebbero aver spinto il FOMC ad aspettare l’evolversi della situazione sanitaria. Dall’altro, fornendo una “forward guidance“, legata ai risultati economici ma ancora piuttosto vaga”, il FOMC preserva la flessibilità necessaria per affrontare qualsiasi eventuale futuro inasprimento delle condizioni economiche e/o finanziarie. Durante la conferenza stampa, riguardo alla necessità di ulteriore stimolo, il Governatore Powell ha giustificato il mantenimento delle politiche in vigore affermando che i rendimenti sono già molto bassi e che i settori sensibili ai tassi di interesse sono da mesi in espansione. A suo avviso, il freno alla crescita viene dagli effetti della pandemia, che possono essere affrontati in modo più efficiente con la politica fiscale, intervenendo sui settori dell’economia esposti alla Covid-19.

Durante questo meeting, il FOMC ha voluto chiarire che il programma non è mirato solo al funzionamento dei mercati, ma anche al supporto di condizioni finanziarie accomodanti. Infine, Powell ha chiarito che un processo di graduale riduzione degli acquisti (“tapering”) non è ancora all’orizzonte (“non ridurrà il ritmo degli acquisti fino a quando non si avvicinerà “sostanzialmente” alla massima occupazione e alla stabilità dei prezzi”) e in ogni caso, quando il tapering diventerà un’opzione, sarà annunciata con largo anticipo.

Per quanto riguarda la descrizione della situazione congiunturale, nel comunicato la caratterizzazione resta invariata rispetto alla riunione del FOMC di novembre, sebbene la sintesi delle proiezioni economiche (SEP) appaia nel complesso cauta. Lo statement riporta che il FOMC riconosce ancora una volta che “il percorso dell’economia dipenderà in modo significativo dall’evoluzione del virus” e che l’indebolimento della domanda e il calo dei prezzi del petrolio hanno “tenuto a freno” l’inflazione, dall’altro le SEP riportano revisioni verso il basso per la disoccupazione (il tasso di disoccupazione scende sotto il 4% al 3,7% alla fine del 2023) e verso l’alto per la crescita su tutto l’orizzonte previsivo (rivista al rialzo di 0,2 %. in entrambi gli anni, rispettivamente al 4,2% e al 3,2%,), ma non modificano la proiezione mediana dei tassi di interesse, ancorata a zero fino al 2023 lasciando emergere, così, un atteggiamento estremamente accomodante. Lato inflazione le SEP mostrano una previsione rivista leggermente al rialzo nel 2021 e nel 2022, che torna al 2,0% solo alla fine del 2023. I nuovi grafici del SEP sui rischi e le incertezze hanno contribuito a rendere meno chiare le previsioni, in quanto vi è stato un sostanziale movimento dei rischi per le prospettive di crescita che ha mostrato un maggior numero di partecipanti al FOMC che vedono ora i rischi per le prospettive tornare più equilibrati (quattro partecipanti hanno classificato i rischi per le prospettive come equilibrati a settembre, ma questo numero è salito a 10 a dicembre).

Nel complesso, anche il dots plot, rimasto sostanzialmente invariato, ha sottolineato un messaggio dovish. A fronte di un percorso mediano previsto per il tasso di interesse previsto invariato, è cambiata la distribuzione delle proiezioni dei singoli partecipanti. Questa ora mostra 5 “punti” in linea con tassi più alti nel 2023 (in settembre erano solo 4), e 12 stabili a zero nonostante una prospettiva di crescita relativamente più ottimistica. Riassumendo, il FOMC prevede tassi fermi, con l’inflazione che comincia a raggiungere il 2,0% e il tasso di disoccupazione inferiore al 4% solo alla fine del 2023. Durante la conferenza stampa Powell ha sottolineato che ci sono “significative pressioni disinflazionistiche in tutto il mondo” e che “non sarà facile far salire l’inflazione”. Quindi, Powell vede poche ragioni per rispondere all’inflazione “transitoria” del prossimo anno, mentre vede la necessità di avere aspettative di inflazione sufficientemente elevate e una riduzione del rallentamento del mercato del lavoro per far salire i salari in modo generalizzato e alimentare un persistente aumento dell’inflazione.

In conclusione, l’ultimo incontro della FOMC ha trasmesso il messaggio che la Fed sta ancora attivamente– attraverso l’acquisto di attività e la forward guidnce – allentando le proprie condizioni finanziarie e non ha intenzione di fermarsi fino a quando non sarà vicino agli obiettivi del suo mandato. Guardando al 2021, la forza della nuova forward guidance ora in vigore sia sul QE che sui tassi esprime l’impegno a rimanere altamente accomodante e favorevole agli asset rischiosi, assumendo come scenario di base quello in cui la normalizzazione guidata dai vaccini prenderà gradualmente piede, a fronte di un rinnovato ulteriore sostegno fiscale.

A cura di Teresa Sardena, Mediobanca SGR

SETTIMANA TRASCORSA

EUROPA: indicazioni di stabilizzazione dai PMI di dicembre

ASIA: Anche la BoJ mantiene i programmi di finanziamento di emergenza collegati alla pandemia

USA: PMI flash di dicembre indica una correzione, ma resta su livelli ancora in territorio ampiamente espansivo

| PERFORMANCE DEI MERCATI

MERCATI AZIONARI Scorpacciata di outlook per il 2021: “from bust to boom…everyone is bullish”. La settimana appena conclusa si è contraddistinta per l’enorme newsflow arrivato dagli Uffici Studi delle maggiori case di investimento sui possibili scenari per il 2021. L’Outlook maggiormente condiviso propone una view bullish per il 2021 (nuovo ciclo economico), sospinta da una ripresa generalizzata dei consumi, dalla produzione manifatturiera, senza dimenticare l’efficacia dei vaccini ed il mantenimento delle misure accomodanti delle banche centrali. Il sentiment di mercato per l’anno a venire sembra sposato la direzione del “back to normal”. Dall’ultima survey FMS di BofA ML si evince che gli investitori istituzionali si aspettano una significativa crescita in Europa per il 2021 (la più alta da 16 anni) trainata dai settori ciclici e value vs defensive e growth, con un livello di cash sceso al 4% (segnale estremo di positività, addirittura “sell signal” se visto con una contrarian view). Il 42% degli investitori resta confidente sugli effetti dei vaccini nel 2Q del 2021, così come Fauci che ha stimato un’immunità raggiungibile “in late spring, early summer”. Situazione di stallo non solo sul fronte contagi ma anche sulle trattative UK-EU con un accordo su Brexit ancora lontano. La settimana per le principali borse internazionali ha chiuso con segno positivo sorrette dalle aspettative di un accordo sul nuovo pacchetto fiscale negli USA. MSCI World Value +21% da fine ottobre vs MSCI World +18.5%, così come MSCI Europe Value +22% vs MSCI Europe +16%: nonostante la buona performance delle ultime settimane si evidenzia come il value abbia sottoperformato il growth per oltre un decennio e come lo sconto del comparto resti ancora vicino ai massimi dagli ultimi 10 anni (nell’ordine del 50%). Gli analisti si attendono che questo trend possa continuare anche nei prossimi mesi con la graduale normalizzazione dell’attività produttiva. Gli inflow e le nuove sottoscrizioni in questo segmento di mercato restano prova empirica dell’interesse degli investitori. In settimana è infine arrivata anche la tanto attesa decisione della BCE sui dividendi bancari dell’Area Euro. La Banca Centrale ha tolto il divieto sulla distribuzione ponendo però dei limiti sui dividendi pagabili sugli utili del 2020. In particolare, non sarà possibile distribuire più del 15% degli utili cumulati degli anni 2019/2020 o più del 0.2% del capital ratio Cet1, se inferiore. Sarà possibile distribuire dividendi sugli utili del 2021, ma solo dopo settembre. L’approccio della BCE si è dimostrato più prudenziale rispetto a quello adottato dalla Banca d’Inghilterra. A cura del team Core Equity Value di MB SGR PERFOMANCE MERCATI AZIONARI – Dati aggiornati alle ore 17.30 del 18 dicembre 2020 VIEW STRATEGICA I dati sull’efficacia dei vaccini hanno innescato una nuova fase di aumento della propensione al rischio. Le componenti forward looking dei principali indicatori anticipatori hanno accentuato la loro accelerazione e i listini azionari hanno reagito con una riduzione dei premi al rischio, un deciso rialzo delle quotazioni e una rotazione settoriale |

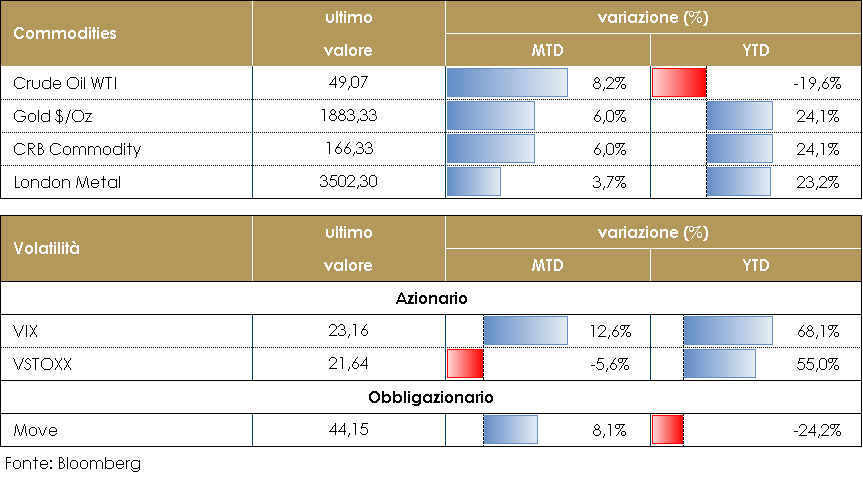

MATERIE PRIME E VOLATILITA’

In un clima di ottimismo diffuso prosegue l’aumento del prezzo del petrolio nella settimana in cui l’OPEC ridimensiona le previsioni sulla domanda di petrolio prima della decisione di gennaio sull’aumento dell’offerta. Nel suo rapporto l’OPEC rileva che le incertezze rimangono elevate, data la pandemia in corso, la diffusione dei vaccini, così come l’impatto strutturale del virus sui comportamenti dei consumatori, in particolare nel settore dei trasporti. Il rapporto arriva tre settimane prima che l’OPEC e i suoi alleati decidano se la produzione debba aumentare di altri 500K bpd mentre si avvia a rilanciare un totale di 2M barili. La produzione di novembre tra i membri di 25,1M bpd è stata di circa 1,2M bpd al di sotto del livello richiesto in media nel primo trimestre e di 2,4M al di sotto di quanto richiesto nel secondo trimestre. Tuttavia, il ripristino della produzione ridurrebbe ulteriormente l’obiettivo chiave del gruppo di ridurre le scorte, che rimangono circa 200 milioni di barili al di sopra della media quinquennale. PERFORMANCE – Dati aggiornati alle ore 17.30 del 18 dicembre 2020 TASSI DI CAMBIO Dopo il meeting della BCE, questa settimana è stata la volta della FED. Le aspettative di mercato erano per un’estensione delle scadenze comprate dal programma di acquisto dei titoli obbligazionari, ma il FOMC ha introdotto solo una forward guidance rinforzata (cfr. il punto della settimana), il meeting particolarmente dovish ha spingere ulteriormente il dollaro nel suo trend di indebolimento. USD ha chiuso la settimana ben sopra 1.22 rispetto all’Euro. La sterlina ha parzialmente recuperato la perdita sofferta la settimana scorsa, grazie a prospettive più ottimistiche sulla possibilità di siglare l’accordo per l’uscita di UK dall’area Euro. Lo Yen si è apprezzato nei confronti di dollaro ed euro, raggiungendo i massimi dell’anno. Il trend di indebolimento del dollaro ha aiutato le valute dei paesi emergenti; praticamente tutte hanno registrato performance positive rispetto al biglietto verde. Le condizioni attuali restano favorevoli: dollaro debole, tassi reali americano begativi e stabili e ripresa globale sono i fattori che solitamente favoriscono gli asset dei paesi in via di sviluppo. A cura del team obbligazionario di Mediobanca SGR PERFORMANCE TASSI DI CAMBIO –Dati aggiornati alle ore 17.30 del 18 dicembre 2020 VIEW STRATEGICA Con l’incupirsi delle prospettive per l’economia globale, il dollaro USA si avvantaggerà del suo ruolo di valuta rifugio |

| PERFORMANCE DEI MERCATI

MERCATI DEI TITOLI GOVERNATIVI Dopo il meeting della BCE la settimana scorsa, questa settimana si sono conclusi i meeting delle altre principali banche centrali dei paesi sviluppati (Fed, BoJ e BoE). Tutte hanno confermato che continueranno a sostenere le condizioni finanziarie dei propri paesi e comprare bond per un lungo periodo di tempo. In particolare, la BoJ ha esteso di sei mesi (fino a settembre 2021) i programmi di finanziamento di emergenza collegati alla pandemia (acquisti di carta commerciale e corporate bond e operazioni di rifinanziamento), con l’impegno a estenderli ulteriormente se necessario. Nel comunicato la BoJ ha sottolineato che la pandemia continua a generare difficoltà finanziarie per le imprese. Una novità introdotta a questa riunione è l’apertura di una “valutazione per ulteriore stimolo monetario efficace e sostenibile mirato a sostenere l’economia e raggiungere l’obiettivo di stabilità dei prezzi al 2%”. L’apertura di questa fase di valutazione segnala che, alla fine del processo, intorno a marzo 2021, potrebbero esserci modifiche con introduzione di maggiore flessibilità per l’azione della banca centrale. Mentre la BoE ha deciso all’unanimità di lasciare invariato il tasso di interesse allo 0,1% confermando anche il target del programma di acquisto titoli a 895 miliardi di sterline (875 di Gilt e 20 di Corporate Bond), avendolo già ampliato di 150 miliardi complessivi lo scorso mese di novembre, ma ha allungato il termine di scadenza fino a 31 ottobre del 2021 (dal precedente 30 aprile 2021) del TFSME (Term Funding Scheme with additional incentives for SMEs), lo schema di incentivi aggiuntivo varato in occasione del meeting di marzo per favorire il flusso di liquidità dal sistema bancario al sistema economico e fronteggiare la pandemia appena scoppiata. Il Monetary Commitee ha inoltre ribadito come continuerà a monitorare con attenzione l’evoluzione dello scenario tenendosi pronto a intervenire ulteriormente. L’evoluzione dei dati macroeconomici, la Brexit e la situazione sanitaria nel periodo post-vaccini appaiono cruciali nel determinare le prossime mosse di politica economica. In questo contesto, i rendimenti dei principali titoli di stato sono stati guidati da dati macroeconomici incoraggianti, diffusa propensione al rischio sulle principali asset class e probabili chiusure di posizioni lunghe in vista di fine anno. Inoltre, nell’Area Euro, la Bce ha comunicato che sospenderà i propri acquisti all’interno dei programmi PEPP e APP dal 21 dicembre al 3 gennaio a causa delle scarse condizioni di liquidità sul mercato, fattore che potrebbe portare ad un incremento temporaneo della volatilità sui bond europei nelle prossime settimane. PERFORMANCE DEI TITOLI DI STATO – Dati aggiornati alle 17.30 del 18 dicembre 2020 VIEW STRATEGICA Governativo US: i rendimenti dei Treasury US hanno mostrato una modesta tendenza al rialzo, sulla scia dell’aumento delle emissioni da parte del Tesoro americano, iniziata già in settembre, e della rimodulazione delle attese di crescita economica dopo la pubblicazione dei dati riguardanti l’eccezionale crescita economica dei mesi estivi e l’annuncio di vaccini efficaci e disponibili entro la prima metà del Manteniamo una view neutrale. Governativo EU: I titoli governativi europei hanno evidenziato un decoupling da quelli statunitensi mostrando una tendenza al ribasso, sulla scia delle aspettative di un ulteriore allentamento monetario da parte della BCE di ottobre e giustificato da un’inflazione negativa e da una debole prospettiva economica |

MERCATI DEI TITOLI CORPORATE Nell’ultima settimana il mercato corporate ha avuto una performance lievemente positiva anche se volumi e liquidità iniziano a risentire della fase di chiusura tipica del periodo. La rinnovata fiducia sull’avanzamento del programma di vaccinazione e le conferme lato politica monetaria della fase prolungata di espansione dopo il meeting della Fed a metà settimana, hanno continuato a offrire un supporto al mercato nonostante qualche presa di profitto ad inizio settimana. Su base settimanale, inclusa la giornata odierna, gli Indici CDS hanno chiuso con un -20bp su Itraxx Xover (Hy) tornato sotto 250bp e -2 su Itraxx Main (IG); bene anche su Sub Fin (-12); stessa dinamica, in US, con IG (-1) e HY (-18). Positiva la settimana anche sul mercato secondario dove comunque l’attività risulta ridotta e più orientata alla chiusura delle posizioni. Sul mercato primario settimana con pochi spunti, due increase su deal delle scorse settimane (Erg e Garfunkelux) e un nuovo deal di Casino (B-, 400Mio 5y 6.625%) per rifinanziare una operazione di buyback su scadenze più brevi. A cura del team obbligazionario di Mediobanca SGR PERFOMANCE DEI TITOLI CORPORATE – Dati aggiornati alle 17.30 del 18 dicembre 2020 VIEW STRATEGICA Corporate IG: il supporto della politica monetaria con acquisti diretti e forward guidance su “tassi bassi a lungo” giustificano i livelli compressi degli spread. Nel corso dell’anno il miglioramento del ciclo economico garantirà ulteriore supporto alla solidità dei fondamentali. Manteniamo una view neutrale. Corporate HY: Outlook positivo ma possibili fasi di volatilità che potranno rappresentare occasioni di acquisto. Default rate contenuti con picco nel T1, su livelli comunque ridotti rispetto ai cicli precedenti. Supporto al mercato da fattori tecnici positivi e ricerca di rendimento. Manteniamo una view neutrale.

|

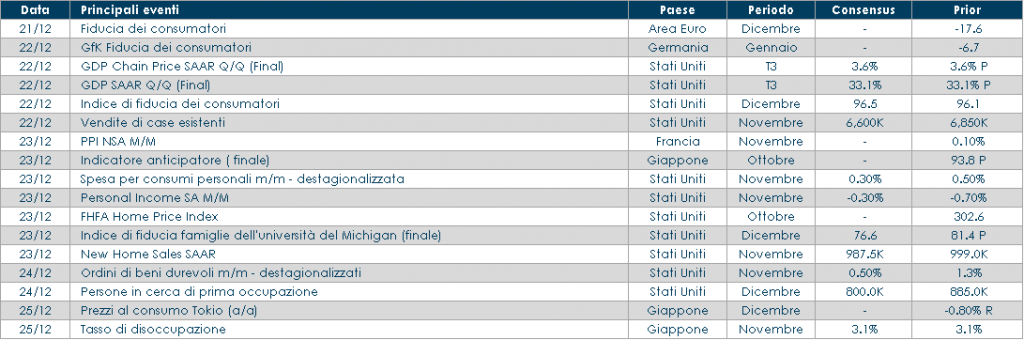

LA PROSSIMA SETTIMANA: quali dati

- Europa: Settimana povera di dati. Lunedì saranno pubblicati i dati della fiducia dei consumatori in Germania e nell’Area Euro.

- Stati Uniti: anche negli Stati Uniti sarà pubblicata la fiducia dei consumatori nonché le vendite di nuove case.

- Asia: in Giappone saranno pubblicate alcune indicazioni sull’andamento dell’occupazione, in particolare i prezzi al consumo di Tokio.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.