La settimana finanziaria

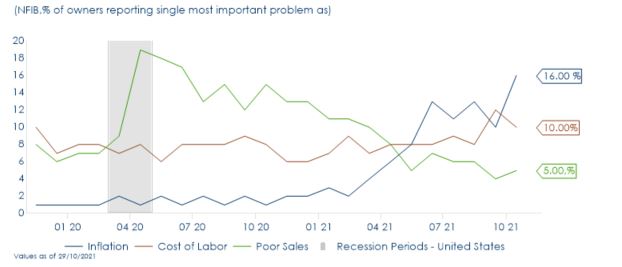

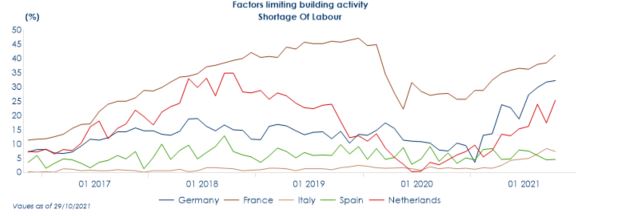

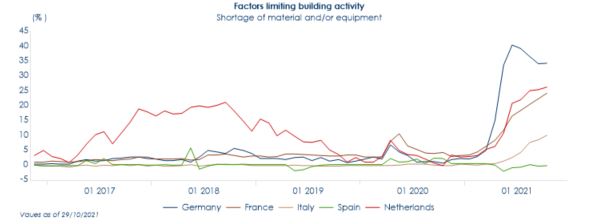

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: le strozzature all’offerta restano un fenomeno persistente su entrambe le sponde dell’Atlantico

SETTIMANA TRASCORSA

EUROPA: record per il PPI tedesco ad ottobre

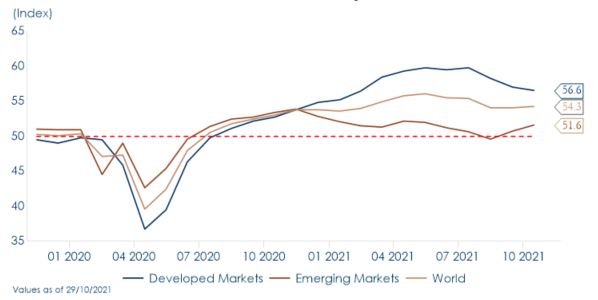

La seconda lettura del PIL di T3 dell’area Euro ha confermato la stima preliminare: +2,2% t/t e +3,7% a/a. Per i mesi in corso è attesa comunque una decelerazione dovuta alle strozzature produttive, al rincaro energetico e al possibile rallentamento dei consumi dopo l’euforia da riaperture.

ASIA: sorprendente la contrazione del PIL giapponese in T3

Diversamente da quanto previsto, il PIL giapponese ha registrato una decisa contrazione nel 3° trimestre: -0,8% t/t da precedente +0,4% e -3% a/a da precedente +1,5%. I consumi sono stati depressi soprattutto dalla pandemia, estesasi ad aree economicamente importanti del Paese (80% del PIL), mentre il rallentamento cinese e le disfunzioni lungo le catene del valore hanno limitato le esportazioni e gli investimenti; questi ultimi hanno pure risentito (come, in parte, anche i consumi e l’immobiliare) dell’apprezzamento delle materie prime. Visto che la componente della spesa pubblica, sebbene positiva, non è riuscita a contenere il calo del PIL, il dato ha reso più probabile un maggiore sforzo governativo di sostegno all’economia: il nuovo esecutivo potrebbe portare dunque il pacchetto di stimolo fiscale dai previsti 12 trilioni di yen a 15 trilioni. La lettura finale della produzione industriale nipponica di settembre ha confermato la statistica provvisoria: -5,4% m/m e -2,3% a/a.

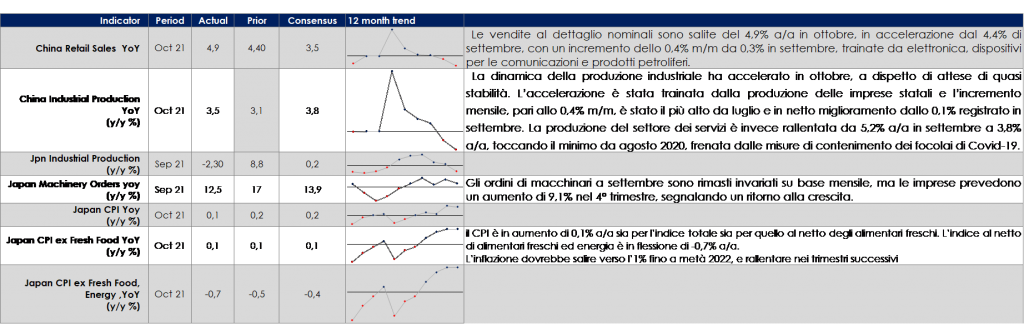

In Cina i dati mensili hanno evidenziato un’accelerazione della produzione industriale e delle vendite al dettaglio superiore alle attese di consenso e un ulteriore rallentamento degli investimenti fissi tranato dal settore immobiliare.

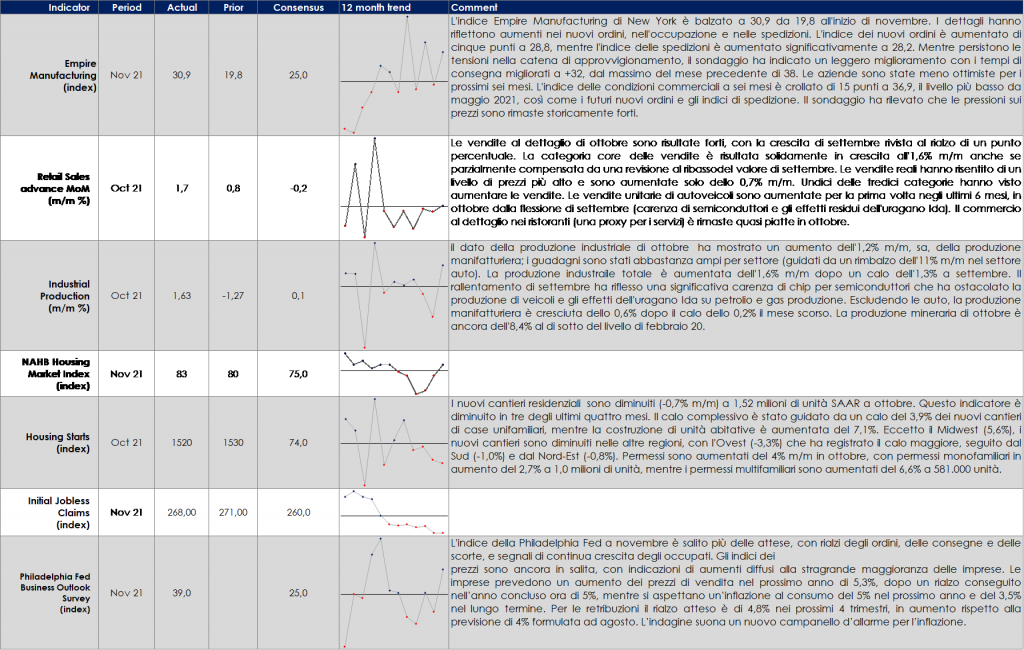

USA: supera le attese l’Empire Manufacturing index in novembre

Il Congressional Budget Office ha pubblicato la sua stima degli effetti del Build Back Better Act sul deficit del 2022-2031. Il disegno di legge prevede maggiori uscite, crediti di imposta e altre riduzioni di imposte per 2,43 tln, coperte con maggiori entrate stimate in 2,27 tln, con un incremento del deficit decennale di 160 mld e di 750 mld nel prossimo quinquennio. Per utilizzare la procedura di reconciliation occorre che le misure previste siano totalmente coperte sul decennio. La Camera intende votare in questa forma il disegno di legge, che poi sarà discusso e modificato al Senato. Il passaggio finale con qualche modifica sembra assai probabile. Due punti vanno rilevati. Il BBBA sarebbe ampiamente espansivo fino al 2026. Inoltre, in caso venissero estese le misure di sostegno alle classi di reddito medio-basse dopo il 2026, l’effetto sul deficit decennale aumenterebbe di 2,6 tln secondo stime del Committee for a Responsible Federal Budget.

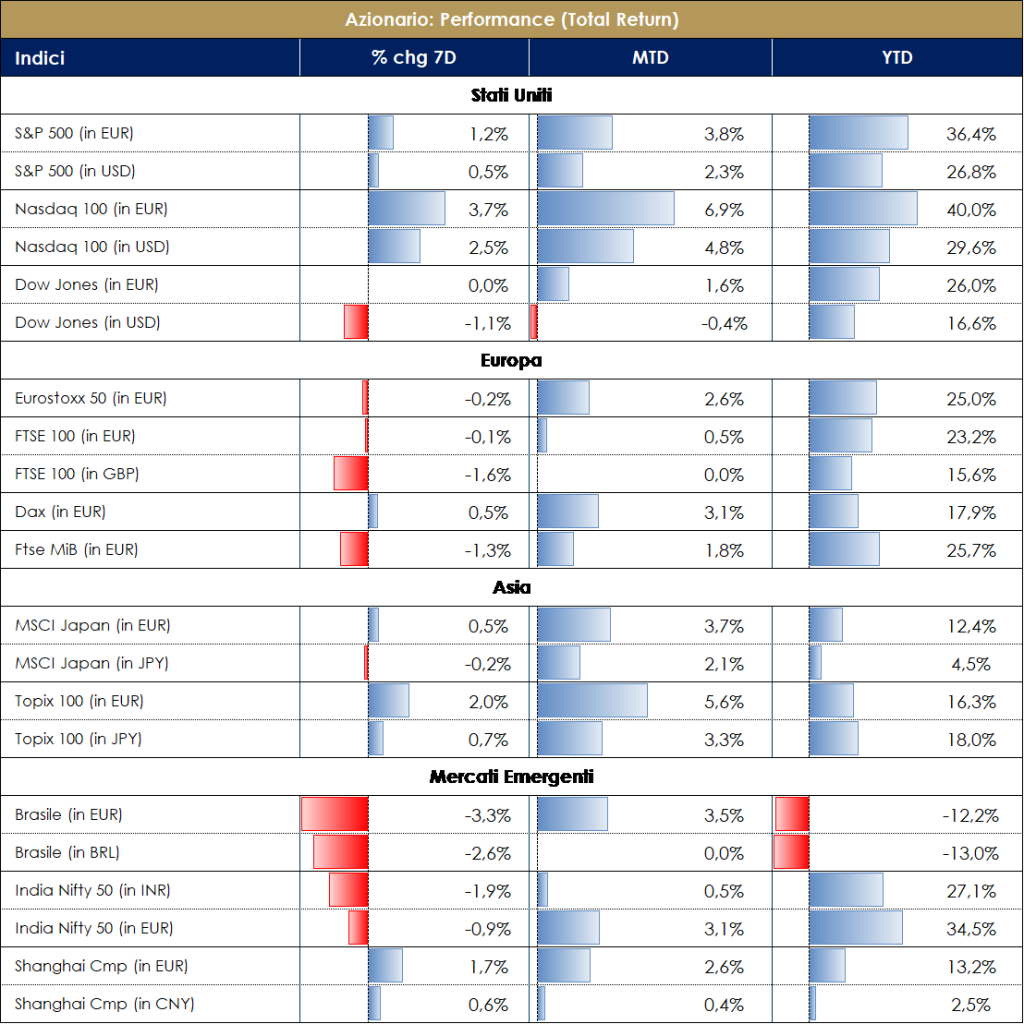

| MERCATI AZIONARIMentre vengono accantonati i timori di nuove guerre commerciali, iniziano le perplessità valutative sul mercato Questa settimana abbiamo assistito ad un primo incontro (e parziale intesa), tra USA e Cina: Biden e Xi Jinping sembrano aver trovato un’intesa positiva sul fronte petrolio ma ancora lontana sulla questione Taiwan. L’esigenza di cooperare evitando nuove guerre commerciali nasce dalla necessità di difendere la crescita 2022 per entrambi i Paesi. Qualche screzio, invece, si riporta tra EU e Russia con oggetto le forniture gas (con sospensione del processo di certificazione da parte dell’agenzia federale tedesca causa rispetto delle leggi sulla concorrenza almeno fino a quando Gazprom sarà proprietaria dell’infrastruttura e anche fornitore del gas). Le quotazioni del gas sono salite ai picchi visti a settembre. EuroStoxx a -0.20% con Retail +3.40% a trainare l’indice, contro il -4.85% di Travel & Leisure (covid fear!) e -4.50% dei Financials (Banks). S&P500 più tonico dell’Europa con un +0.50%, nonostante il -8.50% dell’Oil&Gas. Nasdaq100 bene a +2.40% trainato da Moderna, Qualcomm, Nvidia e Tesla. A pesare negativamente sul mood dei mercati azionari questa settimana ci sono le crescenti preoccupazioni relative all’aumento contagi covid e alle nuove restrizioni nei Paesi del Nord Europa (con incubo lockdown). Nella settimana è uscito anche l’update della FMS di BofA ML, nella quale si è potuto vedere come una pluralità di intervistati (33%) considera l’inflazione il maggior rischio di coda per i mercati (in netto calo rispetto al 48% del mese scorso). L’inasprimento delle banche centrali è visto come il secondo più grande rischio di coda, al 22%, rispetto allo zero del mese scorso. Il 71% dei partecipanti al sondaggio si aspetta che il rally azionario europeo continui almeno fino al prossimo anno, in aumento rispetto al 65% del mese scorso; il 44% vede la riduzione dell’esposizione azionaria troppo presto come il più grande rischio per il proprio portafoglio (in aumento dal 36% del mese scorso), anche se il 30% degli investitori pensa che potrebbe non avere abbastanza coperture difensive (in aumento dal 22%). Perplessità e punti di vista differenti sulle valutazioni: mentre la percentuale di investitori che vede le azioni europee come sopravvalutate è la più bassa da marzo 2019, anche se una piccola minoranza (16%) si preoccupa delle bolle degli asset…di contro, l’istituto di Francoforte inizia, invece, a essere preoccupato delle elevate valutazioni di alcuni mercati azionari e delle obbligazioni ad alto rischio sulla scia della forte ripresa economica di quest’anno, in un contesto di bassi rendimenti reali. Il Financial Stability Report di novembre della BCE sottolinea che il prezzo di queste asset class appare alto rispetto ai fondamentali e poggia anche su una forte propensione al rischio che, allo stesso tempo, potrebbe renderle vulnerabili a eventuali cambiamenti nel sentiment. La settimana si chiude con un pessimo venerdì di borsa caratterizzato da un sell-off generalizzato e da un +6% del VIX a riprova del nervosismo in atto e dell’occasione (rapida) di prendere profitto da parte degli investitori.

A cura del team Core Equity Value di MB SGR – Dati aggiornati alle ore 17.30 del 19 novembre 2021 VIEW STRATEGICA I dati sull’efficacia dei vaccini hanno innescato una nuova fase di aumento della propensione al rischio. Le componenti forward looking dei principali indicatori anticipatori hanno accentuato la loro accelerazione e i listini azionari hanno reagito con una riduzione dei premi al rischio, un deciso rialzo delle quotazioni e una rotazione settoriale, anche grazie agli ottimi risultati a livello micro. |

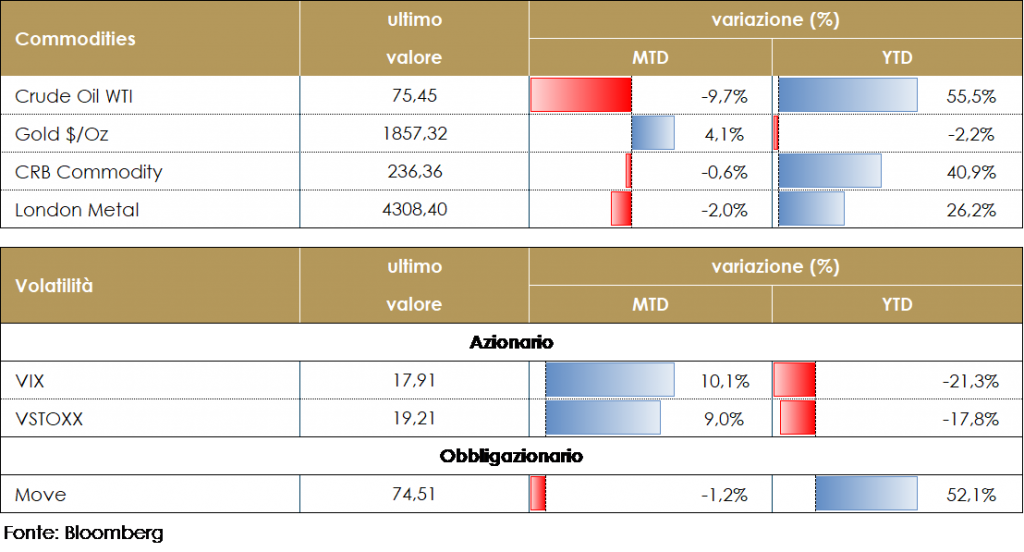

MATERIE PRIME E VOLATILITA’

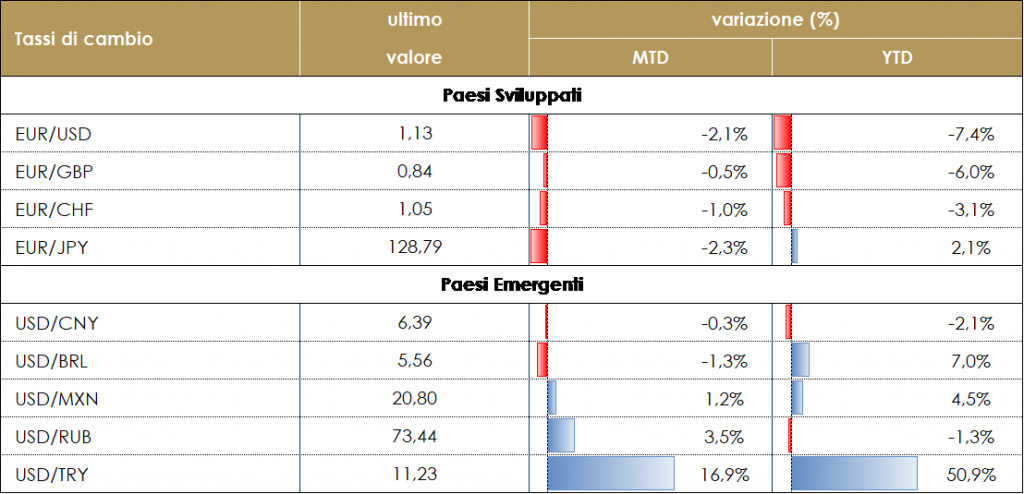

Scende il prezzo del petrolio durante la settimana sulla scia delle pressioni US per un rilascio coordinato delle riserve di greggio insieme a Cina, India e Giappone nell’ottica di uno sforzo orchestrato per abbassare i prezzi. Il report mensile sul mercato petrolifero a cura dell’IEA ha confermato quanto già delineato da EIA e OPEC, in precedenza. Anche l’Agenzia Internazionale dell’Energia ha rivisto marginalmente al ribasso le previsioni sulla domanda di petrolio per il 2021, stimando un probabile aumento dell’offerta nel 2022. Il mercato dovrebbe registrare un surplus l’anno prossimo, a cui si affiancherà un calo della domanda, legato anche all’oggettivo rallentamento dell’economia dei principali consumatori. Dati aggiornati alle ore 17.30 del 19 novembre 2021 TASSI DI CAMBIO Il dollaro si è apprezzato durante la settimana, sia contro le valute sviluppate che contro quelle dei mercati emergenti. L’aumento della probabilità di un rialzo dei tassi da parte della FED nel corso del prossimo anno ha sostenuto il dollaro americano. L'”eccezionalismo” che ha guidato il biglietto verde all’inizio dell’anno sembra essere tornato come tema principale del mercato. Le peggiori valute nei mercati sviluppati sono state la corona norvegese (-2,1%), la corona svedese (-1,8%) e l’euro (-1,2%). Il forte rifiuto espresso da diversi governatori della BCE della possibilità di un rialzo il prossimo anno, ha finalmente convinto il mercato a ridurne le probabilità prezzate sulla curva di mercato monetario. Tuttavia, il mercato dei tassi negli Stati Uniti continuerà probabilmente a guidare tutti gli altri mercati. Le valute dei mercati emergenti sono state messe nuovamente sotto pressione dalla forza del dollaro americano. La peggiore nella settimana è stata di gran lunga la lira turca, che ha perso quasi il 10%. La decisione della Banca centrale di tagliare ulteriormente i tassi di 100 punti base (portando il totale dall’inizio di settembre a 400 punti base) e i commenti non convenzionali del signor Erdogan sono stati i fattori che hanno spinto la lira turca sopra 11 contro il dollaro per la prima volta nella storia. Il TRY si è deprezzato di oltre il 50% dall’inizio dell’anno. A cura del team obbligazionario di Mediobanca SGR – Dati aggiornati alle 17.30 del 19 novembre 2021 |

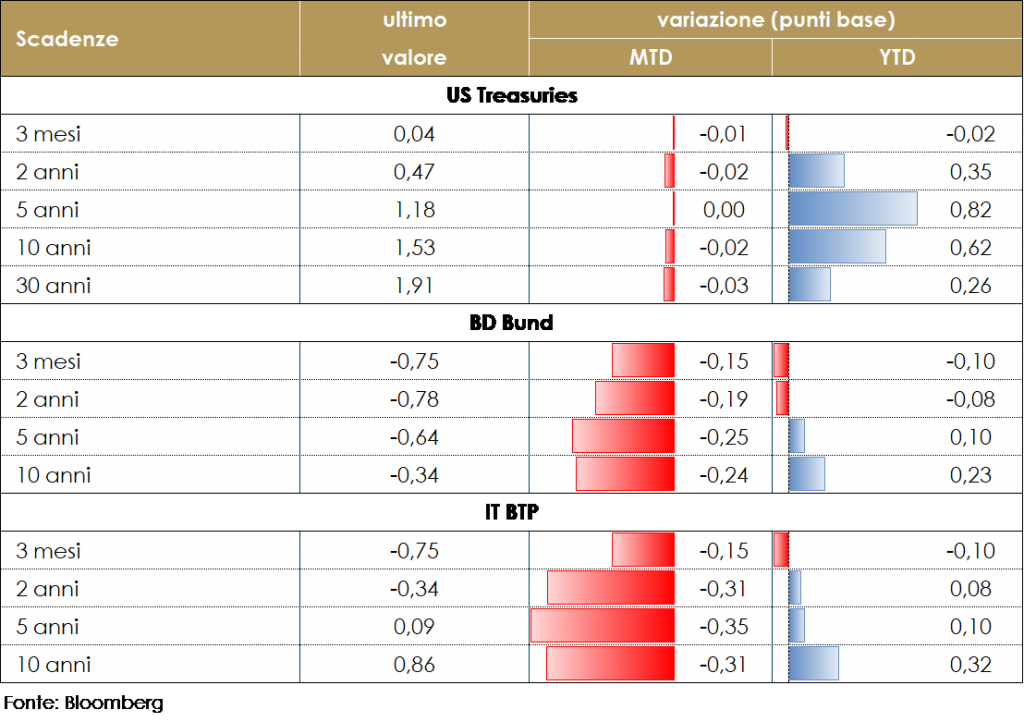

| MERCATI DEI TITOLI GOVERNATIVI

La struttura a termine governativa statunitense è rimasta pressoche’ invariata durante la settimana, registrando un moderato ritracciamento delle breakeven inflation a fronte di un aumento del term premium. Anche i titoli governativi dell’Area sono rimasti pressochè stabili durante la settimana. Il decennale tedesco sovraperforma i peer internazionali, guadagnando sia contro Treasury che contro Gilt. Il rendimento rimane in prossimità dei minimi da due mesi in area -0.26%, 20bps al di sotto dei massimi dell’anno toccati a fine ottobre. Durante la settimana si sono avvicendati numerosi interventi di esponenti della BCE. Christine Lagarde ha affermato al Parlamento Europeo di vedere un’inflazione sotto il nuovo obiettivo simmetrico del 2% nel medio termine. La Presidente BCE ritiene improbabile che entro il 2022 si concretizzino le condizioni per un rialzo dei tassi, ma non ha voluto sbilanciarsi sul 2023. Isabel Schnabel (membro del consiglio esecutivo della BCE) ha affermato che l’Istituto deve essere pronto nel caso l’aumento dei prezzi si rivelasse più persistente di quanto atteso finora. Il capo economista Philipp Lane ha, invece ribadito di attendersi una discesa dell’inflazione dai picchi di fine 2021, ma anche una certa accelerazione della dinamica salariale, sottolineando che le aspettative di medio e lungo termine restano comunque ben ancorate. Le diverse posizioni dei principali mebri del Consiglio direttivo rinforzano le nostra ttese per una riunion di età dicembre particolarmente significativa per l’evoluzione della politica monetaria dell’Area Euro. Dati aggiornati alle 17.30 del 19 novembre 2021 VIEW STRATEGICA Governativo US Le attese di un continuo sostegno monetario e la considerazione di temporaneità dell’aumento dell’inflazione hanno fatto diminuire la volatilità sui titoli obbligazioni. I rendimenti governativi statunitensi sono scesi nell’ultimo mese guidati da un calo del term premium. Esprimiamo una view neutrale. Governativo EU: I titoli governativi europei dovrebbero evidenziare un decoupling da quelli statunitensi, sulla scia delle aspettative di un ulteriore allentamento monetario da parte della BCE. A giugno la BCE, pur fiduciosa sulla ripresa, ha confermato che gli acquisti netti relativi al PEPP avverranno ad un ritmo significativamente superiore a quello di inizio 2021 dichiarando prematuro e non necessario un qualsiasi cambiamento dei parametri di politica monetaria. |

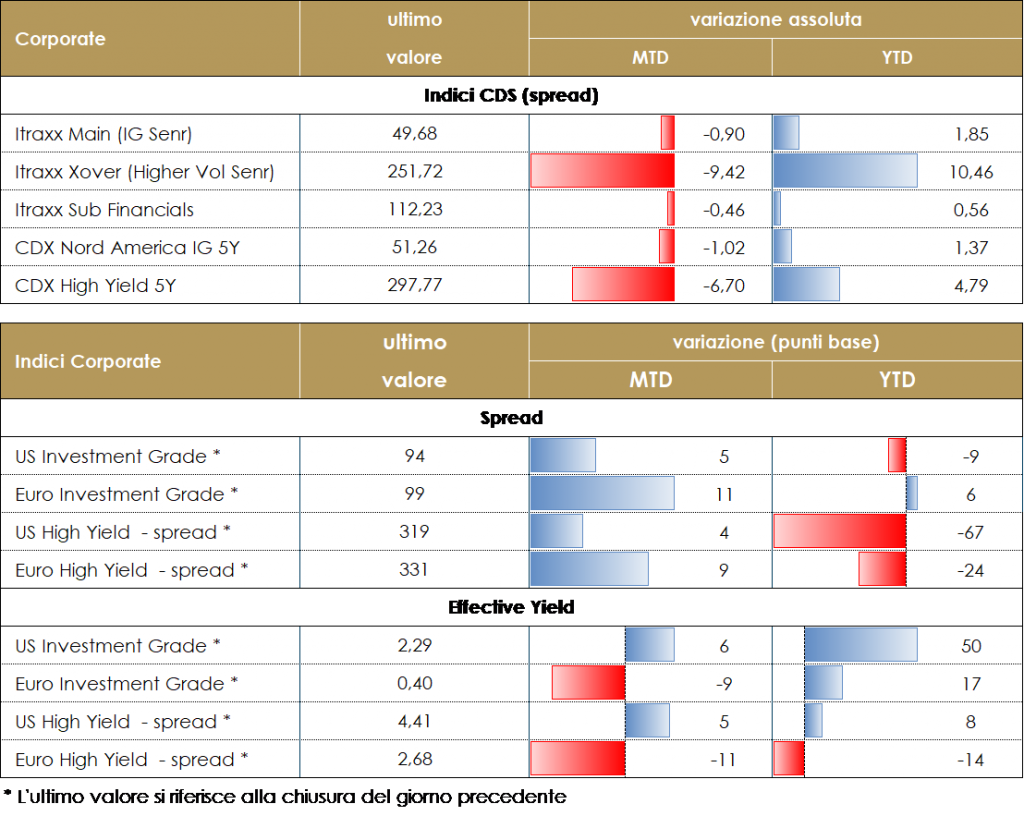

MERCATI DEI TITOLI CORPORATE

Il mercato corporate ha continuato la fase di trading range con un allargamento al margine in particolare nell’ultima giornata della settimana con riskoff relativo ai rinnovati timori della quarta fase pandemica che in particolare sta colpendo il nord europa con possibili nuovi lockdown. A livello macro non ci sono stati particolari eventi o dati mentre per la prossima settimana sono attesi i PMI per le principali economie occidentali e l’indice dei prezzi PCE che dovrebbe confermare l’accelerazione dell’inflazione vista nei CPI. La settimana si chiude con gli indici cash sostanzialmente invariati grazie alla discesa dei tassi dell’ultima seduta che bilancia il limitato allargamento degli spread. Su Indici CDS gli spread hanno chiuso leggermente più larghi +2bp sul mercato HY Euro (Xover) mentre +1bp su High Grade (Itraxx Main)) così come in US dove IG chiude la settimana unchanged e HY a +2bp. Tono ancora positivo sul mercato primario con nuovi deal, in particolare subordinati sia su corporate che su finanziari. Su AT1 bancario segnaliamo il deal di Deutsche Bank (BB- 1.25Bio Perp nc 5y 4.5%) e su T2 Popolare di Sondrio (BB- 300Mio 10.25nc 5y 3.875%), mentre su assicurativi il multitranche senior di Allianz (AA- 700Mio 5y 0%, 300Mio 3% Frn 3y, 500Mio 0.5% 12y). Su Corporate Hybrid nuovi deal con buyback di emissioni precedenti per Telefonica (BB 750Mio 2.88% perp nc 6y), Accor (B+ 700Mio Perp nc 7y 2.375%) e Naturgy (BB+ 500Mio Perp nc 5y 2.375%). Sempre su corporate da segnalare nuova emissione multitranche per Autostrada Torino-Milano (BBB- 750Mio 5y 1% , 1.25Bio 8.25y 1.5%, 1Bio 12y 2.375%). A cura del team obbligazionario di Mediobanca SGR Dati aggiornati alle 17.30 del 19 novembre 2021 VIEW STRATEGICA Corporate IG: Il supporto della politica monetaria con acquisti diretti e forward guidance su “tassi bassi a lungo” giustificano i livelli compressi degli spread. Nel corso dell’anno il miglioramento del ciclo economico garantirà ulteriore supporto alla solidità dei fondamentali. Manteniamo una view neutrale. Corporate HY: Outlook positivo ma con possibili fasi di volatilità che potranno rappresentare occasioni di acquisto. Default rate contenuti con picco nel T1, su livelli comunque ridotti rispetto ai cicli precedenti. Supporto al mercato da fattori tecnici positivi e ricerca di rendimento. Manteniamo una view neutrale. |

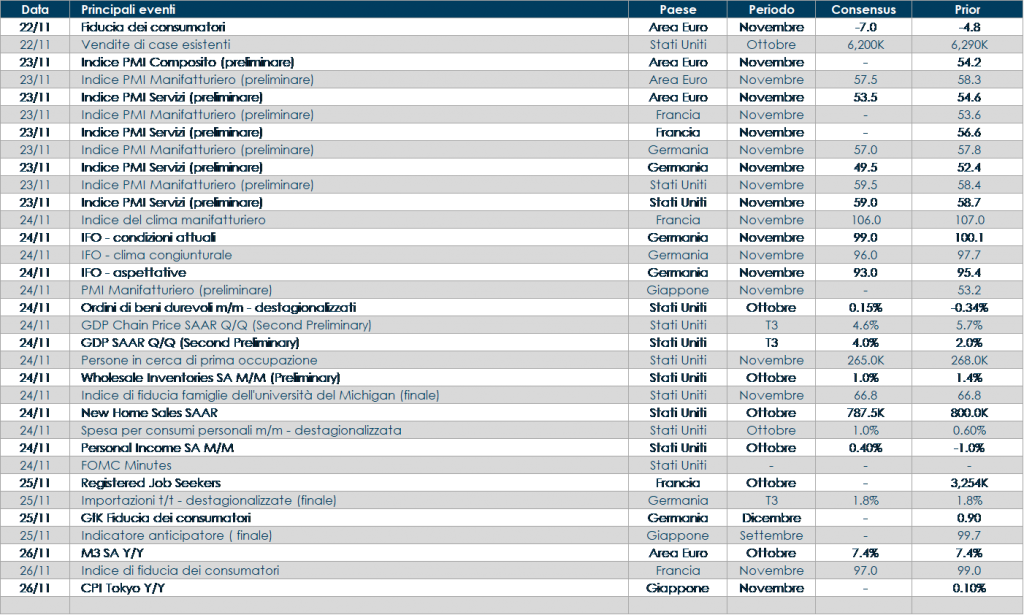

LA PROSSIMA SETTIMANA: quali dati?

- Europa: La prossima settimana, inizieranno ad essere pubblicati i primi sondaggi di novembre che potrebbero indicare un ulteriore rallentamento della crescita. La BCE pubblicherà il resoconto della riunione di ottobre.

- Stati Uniti: saranno pubblicati i dati sulla fiducia dei consumatori, ordinativi di beni durevoli, PMI manifatturiero, dei servizi e composito, spese personali, scorte all’ingrosso e i risultati trimestrali del Pil.

- Asia: i dati principali che verranno pubblicati la settimana prossima riguarderanno il Giappone con il PMI manifatturiero, dei servizi e composito, l’inflazione nell’area di Tokyo, gli ordinativi di macchinari e il Leading Index.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare, il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.