La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: Gli Stati Uniti verso il voto: rispondiamo a sei interrogativi

Ieri si è tenuto il secondo e ultimo dibattito presidenziale tra il presidente uscente Donald Trump e lo sfidante democratico Joe Biden. Mancano dieci giorni alle elezioni presidenziali statunitensi e mai come questa volta l’incertezza è stata così elevata.

Perché l’incertezza è così elevata?

- Le elezioni di quattro anni fa hanno insegnato quanto errati possano essere i sondaggi, che sembrano favorire il candidato democratico a livello nazionale. A ieri, la media dei sondaggi delle ultime due settimane rilevata da RealClearPolitics vede Biden in vantaggio di 7,9 punti (50,7 a 42,8) su Trump, in linea con i livelli estivi dei sondaggi, precedenti il primo dibattito. Tuttavia, il dato va interpretato con particolare cautela, perché secondo il sistema elettorale americano il voto dei delegati a livello statale è decisivo.

- Due candidati, due visioni del paese. A fronte di programmi elettorali così diversi, lo scenario economico futuro dipenderà anche dall’esito delle elezioni dei due rami del Congresso: nessun presidente può attuare la propria agenda di politica fiscale senza il supporto del Congresso; i vincoli sull’esecutivo saranno più o meno stringenti, a seconda delle maggioranze di Camera e Senato (in caso di un’estrema polarizzazione del Congresso, sarà più difficile la collaborazione al suo interno).

- La pandemia sta influenzando le modalità di voto, favorendo un aumento di quello per posta. Nel 2016 solo il 25% dei votanti ha votato per posta. A oggi si prevede un aumento del voto per posta fino al 50%.

Indipendentemente dall’esito del voto, il presidente e il vicepresidente in carica decadranno il 20 gennaio 2021.

Qual è il calendario previsto dopo l’election daydel 3 novembre?

- Il 23 novembre terminerà il periodo di validità per la ricezione dei voti per posta e dall’estero.

- Dal 5 novembre al 8 dicembre saranno certificati i risultati elettorali che determinano il voto dei delegati del Collegio Elettorale.

- L’8 dicembre si chiuderà il periodo concesso per la risoluzione a livello statale delle controversie sul voto per definire gli elettori.

- Il 14 dicembre sarà votato il Collegio Elettorale.

- Il 6 gennaio 2021 si terrà la riunione congiunta del nuovo Congresso, presieduta dal vicepresidente, per certificare i risultati. In caso di dubbi e/o contestazioni irrisolte o di mancanza di 270 voti per un candidato, la Camera nominerà il presidente, con un voto basato sulle delegazioni statali, e il Senato nominerà il vicepresidente.

- Il 20 gennaio 2021 i mandati del presidente e del vicepresidente termineranno alle 12:00, indipendentemente dallo svolgimento di elezioni valide a novembre e dell’eventuale mancata nomina di un nuovo presidente e di un nuovo vicepresidente (20° emendamento alla Costituzione).

- Il 21 gennaio 2021 si terrà il giuramento del presidente e del vicepresidente.

Questa incertezza potrebbe protrarsi oltre il 3 novembre?

Una volta cessato il polverone sulle elezioni, ci sarà un allineamento macroeconomico sulla politica espansionistica – maggiore spesa (Biden) vs minori tasse (Trump), a fronte di una Fed accomodante – ma la situazione di stallo post-elettorale del Congresso rappresenta un rischio. A riguardo di questo stallo è possibile ipotizzare tre scenari, connessi a un diverso grado di incertezza.

- Ritardo (incertezza bassa): i risultati sono ritardati a causa del conteggio dei voti a causa dell’elevato numero di assenze e di votazioni per posta.

- Disputa sulla validità delle schede (incertezza media): una disputa sulla validità delle schede potrebbe portare a un riconteggio a livello statale.

- Crisi (incertezza alta): entrambe le parti potrebbero non accettare i risultati, portando a una battaglia legislativa e a un alto grado di disfunzione del governo.

Attraverso quali canali l’esito delle elezioni cambierà lo scenario economico di breve termine?

- Impatto sulla fiducia degli operatori economici: l’incertezza sull’esito delle elezioni potrebbe gravare ulteriormente sulla fiducia di imprese e consumatori, già indebolita dalla pandemia, ritardando le decisioni di investimento ed aumentando il risparmio precauzione. Viceversa, è chiaro che l’esito delle elezioni determinerà la traiettoria di ulteriori stimoli fiscali, nonché la svolta attesa per la politica fiscale. Una chiara vittoria di uno dei due candidati potrebbe accelerare le trattative sugli stimoli fiscali e chiarire verso quale fascia della popolazione saranno indirizzati. Comunque, in caso si verificasse un ulteriore shock di fiducia la Fed avrebbe i mezzi per contrastarlo, mantenendo lasche le condizioni finanziarie e facilitando il flusso del credito. La Fed potrebbe anche accelerare il programma di QE, acquistando titoli del Tesoro e MBS a un tasso più rapido, soprattutto in caso di timori di liquidità del mercato.

- Impatto sulle aspettative delle future politiche fiscali: entrambi i programmi fiscali avranno un elevato impatto sul debito pubblico statunitense, ma una diversa declinazione e quindi una diversa ricaduta economica. Investitori e operatori economici si chiedono quali settori dell’economia beneficeranno del futuro e ingente stimolo fiscale. Si interrogano se le imposte, in particolare quelle sulle società e sui privati ad alto reddito, saliranno o scenderanno e se ci saranno cambiamenti rilevanti nei regolamenti, compresa la politica sul cambiamento climatico.

Quale sarà l’impatto a medio termine dei programmi elettorali dei due sfidanti?

Sappiamo che Biden punta a delle riforme espansive. Trump punta, invece, a una maggior deregolamentazione e alla riduzione delle imposte. Il CFRB (dall’inglese” Committee for a Responsible Federal Budget”) ha recentemente elaborato una stima dell’impatto sul debito pubblico statunitense dei due programmi elettorali. Entrambi i piani se implementati in toto faranno aumentare in modo considerevole il debito pubblico. In particolare, il CRFB stima che l’agenda del Presidente Trump costerebbe 4,95 trilioni di dollari e aumenterebbe il debito al 125% del PIL entro il 2030, mentre le proposte del Vicepresidente Biden costerebbero 5,60 trilioni di dollari e l’aumento del debito al 127% del PIL entro il 2030. In maggior dettaglio, Trump ha pubblicato un’agenda di 54 punti per il suo secondo mandato, basato sulla conferma ed estensione della riforma fiscale del 2017, su un rafforzamento dell’esercito, su un aumento della spesa per infrastrutture, sull’espansione della spesa per i veterani e viaggi spaziali, abbassando i prezzi dei farmaci, potenziando l’assistenza sanitaria, ponendo fine alle guerre all’estero e riducendo la spesa per gli immigrati. Ha anche proposto un “Piano Platinum” per la popolazione di colore, che aumenta la spesa per l’istruzione e le piccole imprese. Contestualmente, Joe Biden punta alla redistribuzione del carico tributario e all’aumento delle entrate per finanziare nuove spese. Biden ha proposto un’agenda dettagliata per aumentare la spesa per l’assistenza all’infanzia e l’istruzione, la sanità, la pensione, le prestazioni di invalidità, le infrastrutture, la ricerca e il cambiamento climatico, riducendo i costi dei farmaci su prescrizione, ponendo fine alle guerre all’estero e aumentando le imposte sulle famiglie e sulle società ad alto reddito.

Quali altri aspetti del programma dei due candidati potrebbero modificare lo scenario economico nel medio termine?

- Relazioni USA-Cina: Riteniamo che poco cambierà nella relazione di lungo periodo con la Cina. Sul fronte commerciale, le tensioni tra USA e Cina continueranno sia con Trump sia con Biden, tuttavia il risultato elettorale influirà sullo stile di negoziazione. Biden potrebbe cancellare parte dei dazi imposti e tronare a utilizzare il WTO come strumento di negoziazione. Durante il dibattito di ieri sera Biden ha ribadito che “la Cina con lui seguirà le regole internazionali”

- Immigrazione: Le regole dell’immigrazione avranno un impatto significativo sul mercato del lavoro ed andranno ad impattare la forza lavoro nel suo complesso.

- Politica energetica: Le energie rinnovabili sono percepite come il più grande beneficiario di una vittoria di Biden, mentre specularmente molte sono le preoccupazioni di una presidenza democratica nel settore dell’energia tradizionale. Le continue tensioni saudite e russe all’interno del cartello OPEC+ persistono e porranno nuove sfide a prescindere dal presidente in carica. Una vittoria di Biden non sarà positiva per il petrolio. Si teme, infatti, un’interruzione dei sussidi statali ai settori delle materie prime (acciaio, petrolio e gas) e dell’economia spaziale. La rielezione di Trump avrebbe invece un’influenza stabilizzante nei mercati petroliferi.

A cura di Teresa Sardena, Mediobanca SGR

SETTIMANA TRASCORSA

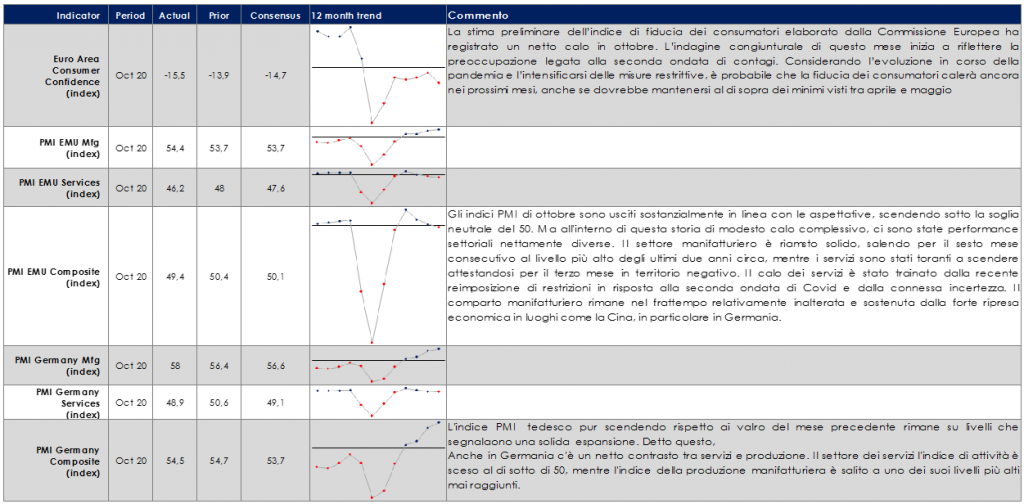

EUROPA: i dati degli indici PMI confermano la perdita di momentum della crescita dell’Area

L’ulteriore calo dell’indice PMI composito dell’Area Euro in ottobre aggiunge ulteriore evidenza che la seconda ondata di infezioni, e la nuova ondata di misure di contenimento, sta avendo un pesante effetto sull’economia dell’Area.

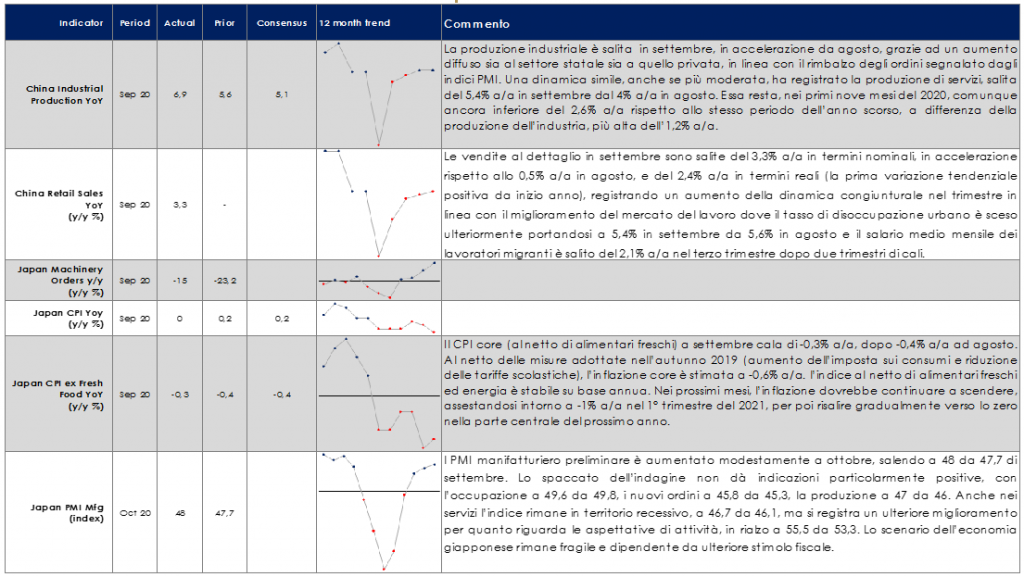

ASIA: i dati del terzo trimestre confermano la ripresa dell’economia cinese

In Cina il PIL è salito del 4,9% a/a in T3 con un aumento del 2,7% t/t sul trimestre precedente, dopo la ripresa a V tra il 1° e il 2° trimestre. L’accelerazione dell’attività è stata diffusa a tutti i settori, con la dinamica dell’industria (+6% a/a da 4,7% nel 2° trimestre) ancora superiore a quella dei servizi (+4.3% a/a da 1,9% a/a nel 2° trimestre).

I dati mensili hanno evidenziato che la ripresa economica è proseguita nel quarto trimestre e si è allargata dal settore industriale a quello dei servizi e dagli investimenti ai consumi privati, pur con un ritmo di crescita che nei servizi e nei consumi rimane ancora distante da quello pre-crisi pandemica.

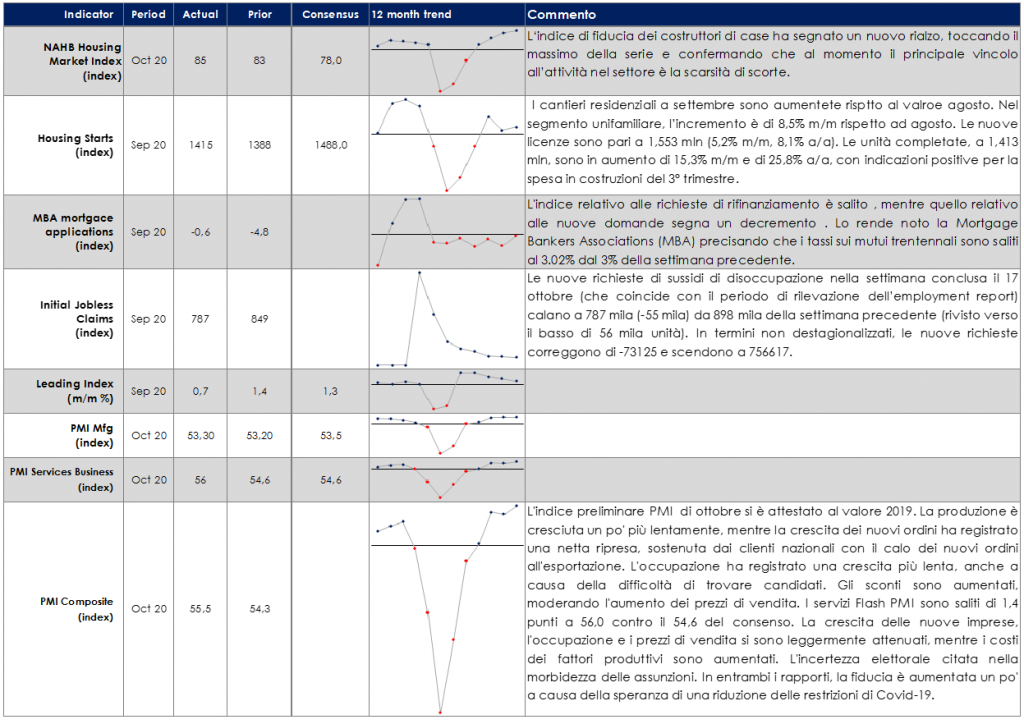

USA: le aziende del settore dei servizi sembrano aver imparato a convivere con la diffusione di COVID

Durante la settimana è stato pubblicato il Beige Book, in preparazione per la riunione del FOMC di inizio novembre, riporta prosecuzione della crescita dell’attività in tutti i distretti, a ritmi compresi fra deboli e modesti. Nel manifatturiero la crescita è stata definita “moderata”, mentre nelle costruzioni residenziali la domanda rimane solida ma è frenata da vincoli di scarsità dell’offerta. La spesa delle famiglie rimane positiva, ma registra una stabilizzazione del commercio al dettaglio a fronte di un miglioramento nel turismo. Le imprese riportano in generale aspettative “ottimistiche o positive”, soggette però ad ampia incertezza. L’occupazione cresce, ma lentamente, ed è più dinamica nel manifatturiero. In alcuni settori si riporta scarsità di manodopera qualificata, e in generale c’è un ritorno dei salari su livelli normali. Non ci sono segnali di pressioni verso l’alto sui prezzi. Le informazioni per la riunione del FOMC, che si svolge a ridosso delle elezioni, sono coerenti con assenza di modifiche alla politica monetaria.

| PERFORMANCE DEI MERCATI

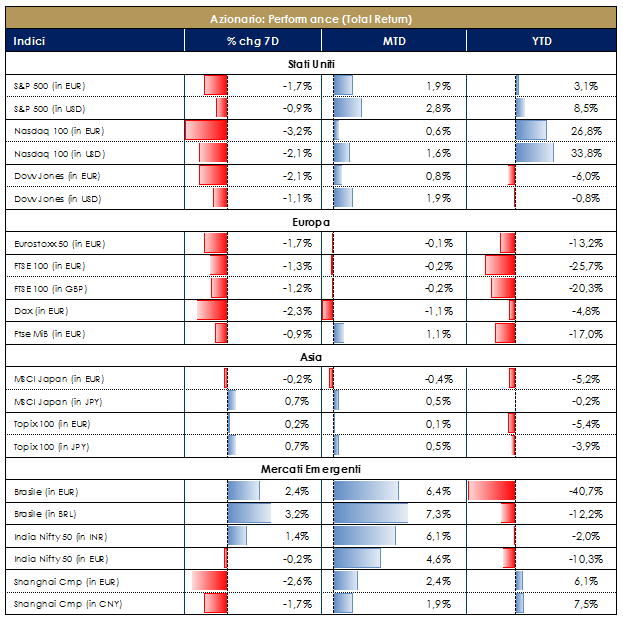

MERCATI AZIONARI T3 estremamente migliore vs aspettative, mercati ancora negativi. Value is back in town? Investitori ancora confusi su chi sarà il prossimo Presidente degli Stati Uniti d’America, nonostante il vantaggio dei sondaggi a favore di Biden. Lo scenario di coda, che i mercati azionari temono di più, è quello di un’elezione dall’esito contestato, con annessi ritardi e strumentalizzazioni del voto. Uno stallo prolungato contribuirebbe ad una fase di risk-off ed elevata volatilità. Non è da escludere, per alcuni analisti, la possibilità che la situazione degeneri in una vera e propria crisi delle istituzioni. La curva dei futures sull’indice di volatilità VIX non incorpora ancora scenari così negativi e rimane lontana dai massimi degli ultimi mesi, registrati a inizio settembre, ma in ogni caso è in risalita dalle ultime osservazioni. L’aumento dei contagi e le nuove misure restrittive adottate dai Governi europei è un fattore aggiuntivo all’incremento della volatilità. Come anticipato settimana scorsa, la stagione degli utili del terzo trimestre non sembra (per il momento) riuscire a dare giustizia ai mercati, nonostante la maggior parte dei risultati riportati fino ad ora siano stati ben superiori alle aspettative: circa un terzo delle società dell’S&P 500 ha riportato e sulla base dei risultati dichiarati fino ad ora, le stime sono state riviste al rialzo; la riduzione degli EPS e dei ricavi sono ora previste a -18.5% (vs -21.5% precedente) e -3.8% (vs -4.5%), rispettivamente. In Europa, circa un quinto delle società presenti nell’indice STOXX600 ha riportato fino ad ora i risultati con ampie sorprese lato settori ciclici ed industriali. Le stime di EPS sul 2021 per l’indice europeo STOXX600 sono invariate da metà luglio, dopo essere state tagliate del 23% da inizio anno. Gli utili di quest’anno sono stati ridotti del 40%, e la previsione è che circa l’80% venga recuperato l’anno prossimo. In termini di performance abbiamo assistito ad una prima overperformance del Value vs Growth: SXXE -1% con Banks +4%, Travel&Leisure +1.30%, Auto +1.10%, Media +1% (primi settori a beneficiare maggiormente della rotation) contro Tecnologia -4.45%, Consumer -3%, Basic Resources -2.30%. A livello di single names, Ryanair +10.80%, Lufthansa +10.50%, SES +10%, Banco Santander +6.55%, Airbus +6.20% e Safran +6% i best contro i peggiori Hellofresh -13%, DeliveryHero -12%, SAP -6%, Deutsche Boerse -5.60%, Kone -5% e Kering -5% (nonostante i risultati migliori vs aspettative ma con una leggera debolezza del main brand Gucci, soprattutto in Asia, e considerando gli ottimi risultati dei competitor LVMH ed Hermes i quali hanno alzato l’asticella delle aspettative). In Italia, FTSE MIB -0.30% trainato da Pirelli +10%, Moncler +4.85%, Tenaris +4% contro TIT -5.80%, Prysmian -5.40% e Interpump -4.50%; mercato delle MidSmall Cap -1.50% con Saras +19% e Falck Renewables -11%. S&P500 -0.90% trainato da Auto +12%, HealthCare +11% e Dept Stores +9.70% contro Homebuildings -10% e Trucking Idx -6%. Nasdaq100 -2% con Netflix -10.45% (a seguito di un numero inferiore di nuovi users vs aspettative). A cura del team Core Equity Value di MB SGR PERFOMANCE MERCATI AZIONARI – Dati aggiornati alle ore 17.30 del 23 ottobre 2020 VIEW STRATEGICA: l’ampia liquidità messa a disposizione dalla Banche Centrali, gli interventi di stimolo fiscale e i possibili flussi in ingresso sosterranno un ulteriore recupero del ciclo economico che supporterebbe il trend positivo dei mercati. |

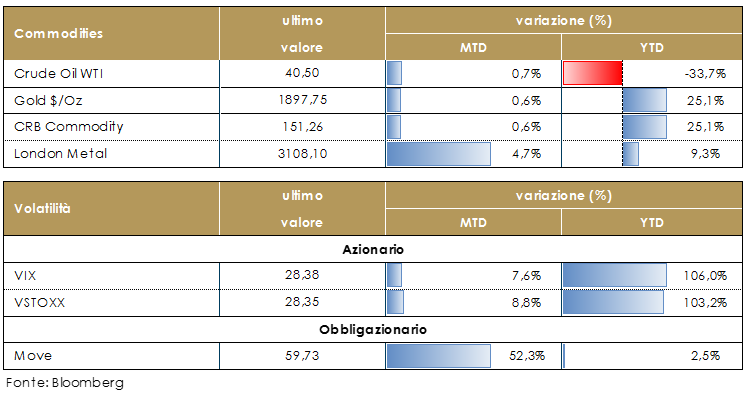

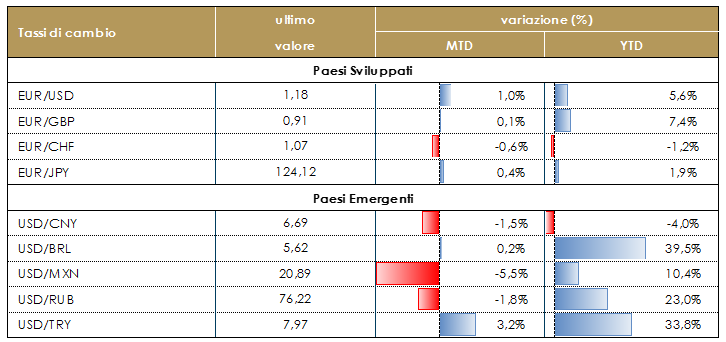

MATERIE PRIME E VOLATILITA’ Il prezzo del petrolio è rimasto stabile durante l’ultima settimana appena conclusasi. Il contesto di fondo resta influenzato negativamente dai timori riguardo agli impatti sulla domanda derivanti da nuove restrizioni per via del crescente aumento dei contagi. I dati di questa settimana relativi alle scorte di benzine negli Stati Uniti hanno alimentato le preoccupazioni di una riduzione dei consumi alla vigilia della festività del Ringraziamento e della stagione natalizia. In generale, i prezzi delle materie prime durante gli ultimi due mesi hanno mostrato una bassa volatilità, intrappolati tra una prospettiva rialzista a più lungo termine derivante da migliori aspettative di crescita per il 2021 e i timori a breve termine derivanti dall’aumento delle infezioni in tutta Europa e nel Midwest degli Stati Uniti. Tuttavia, è importante sottolineare che quasi tutti i mercati delle materie prime sono in deficit o si stanno muovendo verso una situazione di deficit. Dato che la domanda globale per le materie prime legate al consumo come il petrolio rimane debole, i deficit sottolineano ulteriormente quanto sia stato significativo il calo dell’offerta e quanto sia cambiata la funzione di risposta dell’offerta durante la pandemia. PERFORMANCE – Dati aggiornati alle ore 17.30 del 23 ottobre 2020 Il mercato inizia a concentrarsi molto di più sulle elezioni presidenziali statunitensi: la probabilità di una “Blue wave” (i democratici vincono tutto: Presidente, Camera e Senato) è in aumento e, di conseguenza, il dollaro tende a indebolirsi. Biden vuole sostenere la fragile economia statunitense con un massiccio stimolo fiscale, del valore di oltre 2.000 miliardi di dollari. Il piano farà sì che il deficit rimanga molto elevato anche nel 2021 e questo significa che la FED probabilmente continuerà ad ampliare il suo bilancio. Il dollaro USA ha chiuso la settimana come la valuta più debole nello spazio del G10, perdendo più dell’1% rispetto all’euro.L’esito delle elezioni presidenziali statunitensi continua ad essere il principale driver nelle valute dei mercati emergenti. Il dollaro USA si è indebolito contro quasi tutte le valute durante la settimana. Un’amministrazione democratica dovrebbe essere meno aggressiva nei confronti dei Paesi emergenti rispetto all’amministrazione gestita da Trump. I principali beneficiari sono state le valute dei Paesi dell’America Latina (Colombia e Messico). A cura del team obbligazionario di Mediobanca SGR PERFORMANCE TASSI DI CAMBIO – Dati aggiornati alle ore 17.30 del 23 ottobre 2020 VIEW STRATEGICA: con l’incupirsi delle prospettive per l’economia globale, il dollaro USA si avvantaggerà del suo ruolo di valuta rifugio. |

| PERFORMANCE DEI MERCATIMERCATI DEI TITOLI GOVERNATIVI

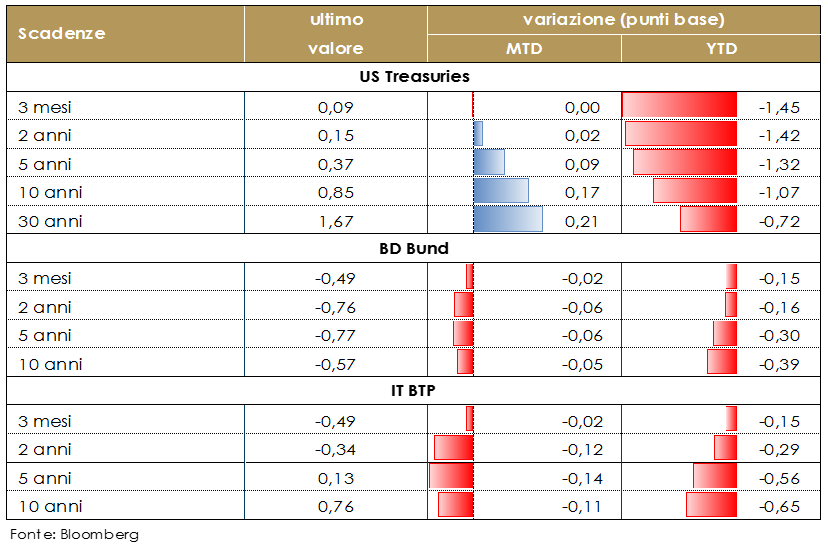

I rendimenti governativi statunitensi sono aumentati, portando lo spread di 10y Bund-UST ai livelli più alti da marzo di quest’anno. Questo movimento, guidato dal segmento a lungo termine della curva dei rendimenti, potrebbe accelerare dopo le elezioni presidenziali.In Europa, il principale evento è il sindacato delle prime emissioni delle obbligazioni dell’Unione Europea, per il finanziamento del programma europeo SURE a sostegno dell’occupazione. L’operazione di doppia tranche ha attirato un portafoglio ordini da record di 233 miliardi di euro, di gran lunga il più grande mai registrato per un emittente sovrano o SSA. La tranche a dieci anni è stata piazzata per 17 miliardi di euro a fronte di una domanda record da 145 mld di euro. La seconda tranche a 20 anni sarà invece di 7 miliardi di euro a fronte di richieste che hanno superato gli 88 mld di euro. Ciò si spiega in parte con il nuovo premio di emissione in offerta, in parte con la scarsità di emissioni nette di bond dell’Area Euro. La settimana prossima l’attenzione dei mercati sarà rivola al meeting della BCE, che dovrà modellare la propria comunicazione alla luce dell’evoluzione epidemiologica e delle deludenti indicazioni soprattutto sul fronte dei prezzi. Anche se non è attesa nessuna decisione per questo mese, con l’inflazione ferma ben al di sotto dell’obiettivo, la BCE segnalerà maggiore fiducia di poter rafforzare il proprio programma di acquisto di attività per sostenere l’economia durante la seconda ondata del virus. Questa settimana, il Presidente della BCE Christine Lagarde ha sottolineato che il riemergere di casi nelle ultime settimane rappresenta un “chiaro rischio” per la ripresa. PERFOMANCE DEI TITOLI DI STATO – Dati aggiornati alle 17.30 del 23 ottobre 2020 VIEW STRATEGICA Governativo US: il massiccio intervento di politica monetaria espansiva della Fed ha riportato i rendimenti governativi abbondantemente sotto l’1% sulle principali scadenze. Alla luce della volatilità nell’attuale fase (possibili ulteriori tagli e funzione di hedge) manteniamo una view neutrale.. Governativo Euro Nonostante l’allentamento monetario, non si identifica valore in questa asset class a fronte di rendimenti ampiamente negativi in particolare delle emissioni tripla A. |

MERCATI DEI TITOLI CORPORATE

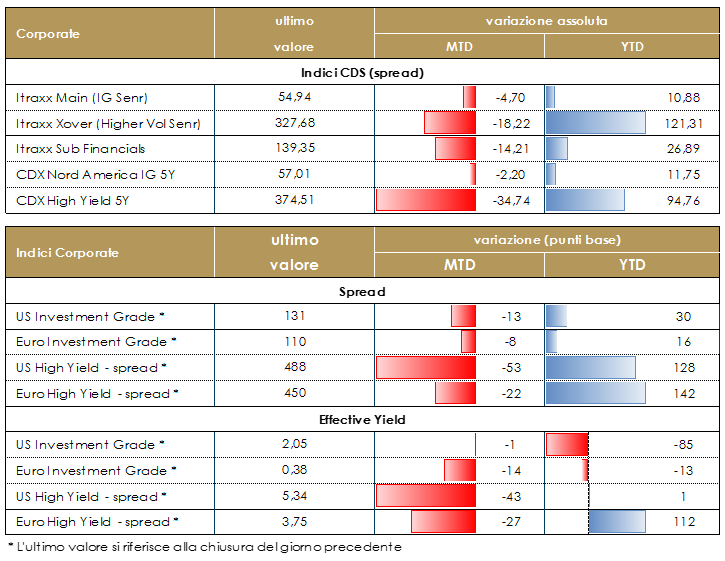

Il mercato corporate ha scambiato in un range molto stretto per tutta la settimana guidato sostanzialmente dalle notizie dagli USA sull’avanzamento dei negoziati per ulteriori stimoli fiscali e dai nuovi numeri, negativi soprattutto in Europa, sull’andamento della pandemia.Il mercato del credito è rimasto abbastanza resistente e immune alla volatilità azionaria e alla fase di risk-off relative sul secondario. Gli spread su indici CDS sostanzialmente in lieve allargamento in Europa con IG (Itraxx Main) che ha chiuso la settimana a +1, mentre su HY (Itraxx Xover) +2bp. Anche in US dinamica degli spread in linea con allargamento di 1bp su IG e di 2bp su HY.Il mercato primario questa settimana su corporate non è stato particolarmente intenso con 5,65 miliardi di euro con book sottoscritti 3,5 volte e 25-30bps di revisione da price talk a fronte di una cospicua attività su SSN e Governativi dove oltre al nuovo bond comunitario SURE ci sono state le emissioni del nuovo 30y Italia e del nuovo bond Greco 15y.Su corporate due nuove emissioni hanno riguardato il settore immobiliare con Blakstone Property e Ca Immobilien. Su financial oltre al senior di Morgan Stanley e di CaixaBank, segnaliamo Investitor AB Senior ha avuto richieste per 5 volte con una domanda di 3,1 miliardi di euro per 600Mio euro a 15 anni. Su Utility, A2A ha emesso nella parte lunga della curva (500Mio 12y). Altroo deal significativo in questa fase il dual tranche ibrido di Iberdola (1,6Bio Perp nc5.5,1,875% e 1,4Bio Perp nc8.5, 2,25%) con un book finale di 7Bio di euro.Da segnalare infine alcuni nuovi deal su HY: Drax, Garfunkelux, Ineos tutti in chiusura di settimana e ben accolti dal mercato. A cura del team obbligazionario di Mediobanca SGR PERFOMANCE DEI TITOLI CORPORATE – Dati aggiornati alle 17.30 del 23 ottobre 2020 Corporate IG: l’easing monetario potrebbe sostenere ulteriormente l’asset class da preferire, soprattutto in Europa, rispetto al segmento più speculativo (high yield) e a quello governativo in quanto presenta un profilo rischio/rendimento i più interessante in questa fase di difficile previsione dell’evolversi dei rischi di scenario. Corporate HY: nonostante un ulteriore deterioramento dello scenario base potrebbe impattare gli emittenti più deboli riportando a livelli più elevati i tassi di default, l’entità delle politiche monetarie e fiscali si configurano come possibili elementi di stabilizzazione. |

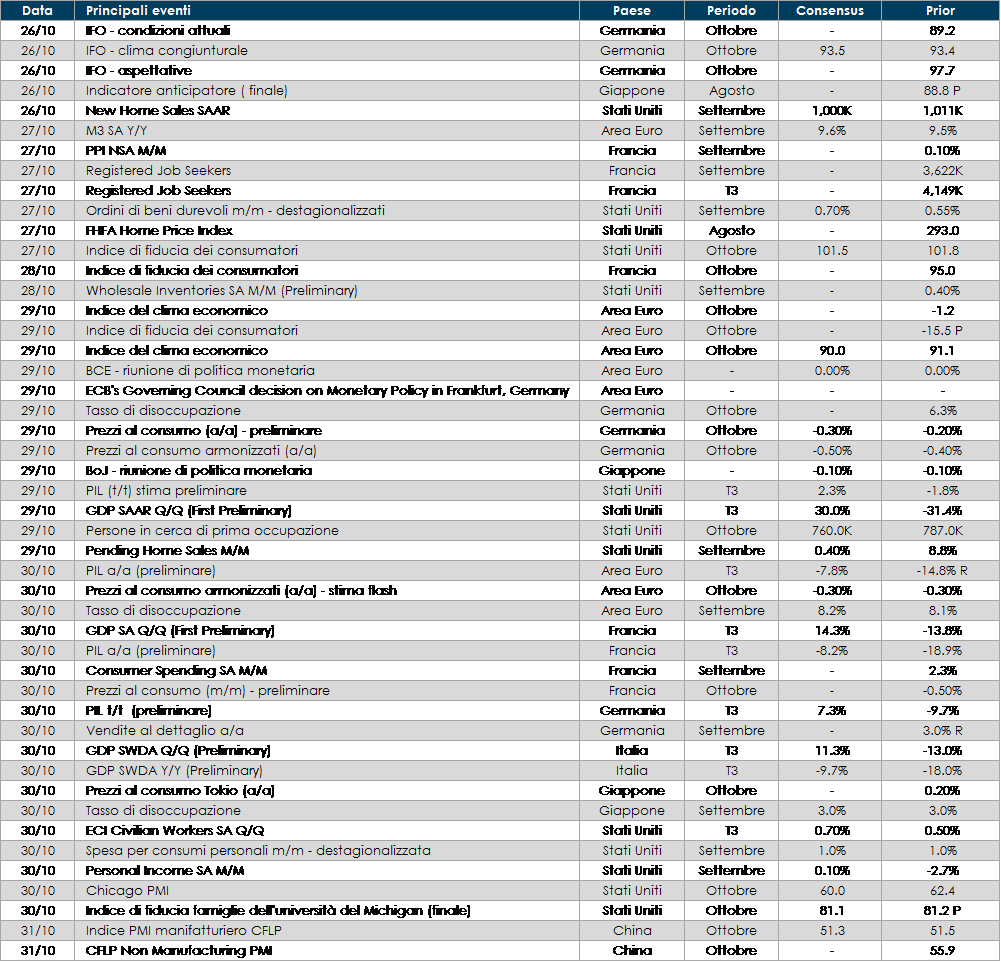

LA PROSSIMA SETTIMANA: quali dati?

- Europa: L’evento principale per la prossima settimana sarà il dato sull’inflazione di ottobre in tutti i paesi. Nell’Area Euro vedremo l’inflazione resterà stabilmente debole. Giovedì si terrà la riunione di politica monetaria della BCE. Non è prevista alcuna azione, ma un’altra lettura debole non aiuterà la credibilità della BCE, che ha liquidato la deludente stampa di agosto come attesa e temporanea.

- Stati Uniti: la settimana prossima sarà pubblicato oltra al dato sull’indice dei prezzi PCE anche il dato sul reddito disponibile; una delle principali caratteristiche distintive della divergenza tra l’esperienza dell’UE e quella degli Stati Uniti è il fatto che il sostegno fiscale ha effettivamente aumentato materialmente i redditi personali disponibili nel secondo trimestre.

- Asia: saranno pubblicati gli indici PMI di ottobre in Cina.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.