La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.

Executive Summary

L’esito del comitato di politica monetaria della Federal Reserve della settimana prossima e il risultato del referendum sulla permanenza della Gran Bretagna nell’Ue sono i due elementi che hanno influenzato in sequenza gli andamenti contrastati dei mercati finanziari globali in questi giorni. Da una parte, gli investitori hanno colto toni accomodanti nell’intervento di lunedì di Janet Yellen, il primo dopo il dato sui payroll di maggio: pur confermando la strada di un graduale aumento dei tassi d’interesse, la Fed non si è, di fatto, sbilanciata sui tempi del prossimo rialzo. Dall’altra parte, nella parte finale della settimana, crescono le incertezze in tema Brexit: se la maggior parte dei sondaggi mostrano in vantaggio il fronte favorevole alla permanenza nell’Ue, i boomakers sembrano dire il contrario. Infine, in Europa, è stato avviato il programma di acquisto di bond corporate con rating investment grade da parte della Bce nell’ambito del piano di Quantitative Easing da 80 miliardi al mese.

Europa

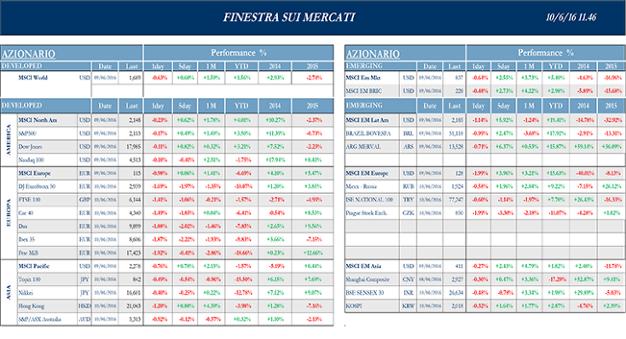

Stoxx Europe 600 -1.49%, Euro Stoxx 50 -1.93%, Ftse MIB -0.45%

Stati Uniti

S&P 500 +0.49%, Dow Jones Industrial +0.82%, Nasdaq Composite -0.26%

Asia

Nikkei -0.25%, Hang Seng +0.46%, Shangai Composite -0.39%, ASX -0.12%

Indicazioni macroeconomiche

Europa

In Europa diverse le economie che pubblicano i dati relativi alla produzione industriale, in primis la Germania, per cui il dato è del +0.8% mensile e +1.2% annuo per aprile, e l’Italia, dove la lettura è del +0.5% congiunturale e del +1.8% su base tendenziale. Giunta, invece, da Eurostat la seconda stima del Pil della zona euro, in lieve crescita rispetto alle attese: il dato si è attestato al +0.6% su trimestre e al +1.7% su anno.

Stati Uniti

La produttività dell’economia statunitense, registrata ufficialmente dal Bureau of Labor Statistics, escludendo il settore agricolo, ha segnato Q1 una contrazione dello 0.6% rispetto al periodo precedente, allineata alle stime: nello stesso periodo, il costo del lavoro è cresciuto del 4.5% trimestrale, contro il +4.0% atteso e il +4.1% di fine 2015. L’unico dato di rilievo riguardante il mercato immobiliare sono le richieste di mutui settimanali di inizio mese in netta crescita, al +9.3% rispetto al -4.1% del periodo precedente. Le scorte all’ingrosso mostrano, invece, il maggior incremento degli ultimi dieci mesi in aprile, al +0.6% a fronte di stime per +0.1%, nonostante le vendite dei commercianti all’ingrosso siano anch’esse in crescita per il secondo mese consecutivo, lasciando così ipotizzare un’accelerazione del ritmo della crescita per il Q2.

Asia

Dalla Cina, focus sulla bilancia commerciale: l’export è sceso più delle attese a maggio, alla luce di una domanda globale debole, mentre le importazioni hanno battuto le previsioni, alimentando le speranze di stabilizzazione. Riguardo all’inflazione, il Cpi di maggio mostra una caduta di 0.5% su mese e un progresso di 2% su anno, da confrontare con un consensus pari a -0.2% e 2.3%; sempre il mese scorso, i prezzi alla produzione evidenziano un calo tendenziale di 2.8% contro il -3.3% delle aspettative. L’Istituto Centrale ha, inoltre, confermato la propria previsione di crescita del Pil (+6.8%) per quest’anno, grazie all’incremento (superiore alle attese) degli investimenti fissi. in Giappone, il Pil è cresciuto al ritmo annualizzato di 1.9% da 1.7% della prima lettura; desta tuttavia timori il dato sugli ordinativi di macchinari, considerati il miglior anticipatore del ciclo degli investimenti, in calo ad aprile dell’11% su mese e dell’8.2% su anno. In Australia, come ampiamente atteso, la Banca Centrale ha lasciato i tassi di interesse invariati al minimo di 1.75%.

Newsflow societario

Europa

Ancora in primo piano le banche, in special modo quelle italiane, dopo che il Senato ha votato la fiducia al governo sul decreto che riduce i tempi di recupero dei crediti e indennizza i risparmiatori colpiti dal salvataggio di Banca Marche, Banca Etruria, CariFerrara e CariChieti. Ora il provvedimento deve passare alla Camera per la seconda e probabilmente ultima lettura. Mentre prosegue lato Unicredito la ricerca del sostituito del Ceo uscente, è partito l’aumento di capitale da €1 mld di Veneto Banca funzionale all’IPO, che potrebbe quasi azzerare i soci che non partecipano e che vede presente il salvagente del fondo Atlante. Secondo Carlo Messina, Ceo di Intesa Sanpaolo, tra i promotori del consorzio di garanzia dell’aumento di capitale, i grandi soci di Veneto Banca non raggiungeranno il 51% e quindi Atlante acquisirà il controllo. Il banchiere ha anche detto che sarà difficile che Veneto Banca raggiunga un flottante sufficiente per la quotazione, pur non escludendolo. Per quanto riguarda l’Europa, secondo alcune fonti, la vendita della società di assicurazioni Abbey Life Assurance Co del gruppo Deutsche Bank sta avendo dei problemi a causa di alcuni controlli da parte dell’autorità finanziaria britannica, che potrebbero influenzare negativamente la valutazione.

Nelle telecomunicazioni, il CdA di Rcs è stato convocato giovedì per il giudizio finale sull’Ops di Cairo Communication e, secondo il Sole24Ore, ha bocciato l’offerta, ribadendo quanto già espresso, ovvero che non è stata concordata ed è a sconto. L’autorità europea per la concorrenza si prenderà invece più tempo per valutare l’operazione che prevede la fusione di 3 Italia e Wind, controllate rispettivamente da Hutchison Holding e Vimpelcom. Il Ceo di Orange Stephane Richard ha dichiarato martedì di non vedere a breve termine alcuna opportunità di consolidamento del mercato francese delle telecomunicazioni dopo il fallimento delle trattative con Bouygues Telecom. In UK, Vodafone Group Plc ha annunciato l’acquisizione delle attività si Sky Network Ltd in Nuova Zelanda per circa $ 2.2 mld: dall’operazione nascerà una nuova società che controllata al 51% da Vodafone, con l’obiettivo di fronteggiare la concorrenza di Netflix e degli altri operatori locali attivi nella pay-tv.

Nel settore Oil & Gas, dopo la recente acquisizione di BG Group per $ 54 mld, la compagnia petrolifera Shell fa saper di voler vendere circa il 10% di asset produttivi per favorire la riduzione dei costi. L’obiettivo è di contenere le spese nel limite di $ 30 mld fino alla fine del decennio. La società inoltre ha comunicato di aver ridotto il proprio capex per la terza volta, portandolo a un valore di $ 29 mld da $ 35 mld iniziali.

Nel turismo, il presidentefrancese Francois Hollande è intervenuto in merito alle questioni riguardanti l’assetto proprietario di Accorhotels, il più grande gruppo di catene alberghiere europeo, sostenendo che la società dovrebbe mantenere l’azionariato diversificato respingendo le intenzioni dell’azionista cinese Jin Jiang di aumentare la propria partecipazione.

Stati Uniti

Newsflow ricco del settore media e telecomunicazioni: T-Mobile US ha dichiarato che distribuirà azioni della società a tutti i clienti abbonati del gruppo, in un’operazione mai sperimentata prima che potrebbe essere funzionale alla successiva cessione della società. Dopo la fine del massivo sciopero dei dipendenti, si parla ancora di Verizon che, secondo fonti, avrebbe intenzione di superare i rivali nella corsa al business internet di Yahoo, presentando un’offerta di circa $ 3 mld. Viacom starebbe infine ancora considerando la cessione di una quota di minoranza nella controllata Paramount, ma le obiezioni dell’azionista di controllo Redstone, titolare dell’80% dei voti, che ha recentemente imposto l’approvazione unanime del board per qualsiasi operazione straordinaria, avrebbero rallentato il processo.

Nel farmaceutico, ancora notizie negative per il gruppo Valeant, che crolla in borsa dopo aver rivisto al ribasso la guidance 2016; ne risentono le stime dell’utile per azione e dei ricavi e, secondo il CEO Papa, la stabilizzazione dei risultati non avverrà prima di sei mesi. La società starebbe ora considerando la cessione del marchio e produttore di farmaci egiziano Amoun, sempre nel tentativo di accelerare la riduzione del debito.

Nel settore aureonautica, Boeing avrebbe avviato le negoziazioni con Iranair per un ordine d’acquisto superiore ai 100 velivoli dopo quello simile chiuso dal principale competitor Airbus: rimarrebbero comunque degli ostacoli per il closing dell’operazione legati al rispetto degli accordi presi dall’Iran per la rimozione delle sanzioni deliberata lo scorso anno. United Technologies Aerospace Systems ha annunciato alla comunità finanziaria di aspettarsi una crescita dei ricavi del 6% annuo nei prossimi 5 anni e di puntare a forti acquisizioni nell’avionica, nelle strutture interne o idrauliche, rafforzando così la posizione nelle aree in cui la società è meno presente.

Nel retail, per quanto riguarda l’alimentare, J.M. Smucker’s ha registrato risultati nettamente superiori alle attese grazie ad un aumento del fatturato del 25% annuo: le vendite sono state trainate sia dai marchi principali, come Folgers e Dunkin’ Donuts, sia dai prodotti per animali domestici, permettendo agli utili di salire del 39% annuo. Nell’abbigliamento, Ralph Lauren prova il rilancio del brand con l’intenzione di invertire l’attuale trend negativo: il management presenta un piano piano che prevede il taglio di mille posti di lavoro e la chiusura di 50 negozi per ridurre i costi e tornare a far crescere i ricavi, dopo aver registrato un calo delle vendite di circa il 3% rispetto all’anno precedente. Segnali positivi invece per il rivenditore di abbigliamento sportivo Lulemon Athletica che, dopo i recenti problemi con alcuni prodotti, ha annunciato una trimestrale superiore alle attese, grazie alla miglior gestione dei magazzini; nuove possibilità di espansione nel mercato europeo e asiatico sarebbero supportate dalla crescita del business dell’e-commerce.

Nel settore Oil & Gas, infine, Devon Energy cercherebbe di dismettere parte dei suoi asset per migliorare la propria situazione finanziaria: il piano prevede la cessione di attivi legati al settore del gas naturale che, allo stato attuale, garantiscono al gruppo ricavi di circa $ 1 mld.

The week ahead

Europa

Settimana dell’Eurozona concentrata su produzione industriale e inflazione: il Cpi su mese di maggio è atteso in crescita del +0.3%, mentre la lettura finale del dato annuale è stimata al -0.1%.

Stati Uniti

Prossima settimana rilevante negli Usa per il meeting della Federal Reserve del 15 giugno, ampiamente atteso dalla comunità finanziaria. Focus poi su inflazione, con il Cpi e il Ppi di maggio, e produzione industriale, dopo le letture delle singole economie europee di questa settimana.

Asia

Anche dal Giappone e dalla Cina in arrivo i numeri della produzione industriale di maggio. In Cina saranno, inoltre, pubblicate le vendite al dettaglio e i nuovi prestiti denominati in divisa locale.

Il presente articolo è basato su dati e informazioni ricevuti da fonti esterne ritenute accurate ed attendibili sulla base delle informazioni attualmente disponibili, ma delle quali non si può assicurare la completezza e correttezza. Esso non costituisce in alcun modo un’offerta di stipula di un contratto di investimento, una sollecitazione all’acquisto o alla vendita di qualsiasi strumento finanziario nè configura attività di consulenza o di ricerca in materia di investimenti. Le opinioni espresse sono attuali esclusivamente alla data indicata nel presente articolo e non hanno necessariamente carattere di indipendenza e obiettività. Conseguentemente, qualunque eventuale utilizzo – da parte di terzi – dei dati, delle informazioni e delle valutazioni contenute nel presente articolo avviene sulla base di una decisione autonomamente assunta e non può dare luogo ad alcuna responsabilità per l’autore.