La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.

Executive Summary

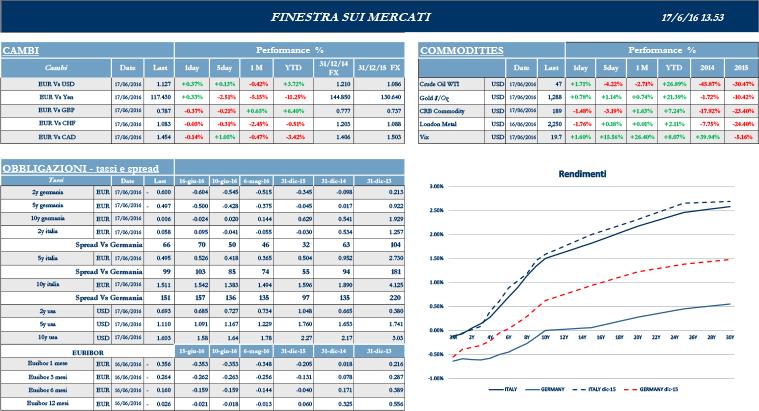

Settimana negativa per le borse a livello globale, con elevatissima volatilità delle quotazioni, con l’Europa che sconta il clima di incertezza legato all’approssimarsi del referendum sulla Brexit del prossimo 23 giugno. I timori di un’uscita dall’UE del Regno Unito ( i sondaggi sembrano confermare che i due fronti sono quantomeno testa a testa) si traducono in un generale clima di avversione al rischio che sostiene i beni rifugio, deprime i mercati azionari e ha portato sotto la soglia psicologica dello zero il rendimento del bund decennale per la prima volta nella storia. Due i verdetti delle Banche Centrali nei giorni scorsi: da una parte la Fed ha lasciato inalterati i tassi di interesse, pur ribadendo di aspettarsi due ritocchi verso l’alto del costo del denaro per il 2016. In un clima di cautela che risulta “appropriato”, tra indicatori economici contrastati, sono state tuttavia limate le stime di crescita del Pil statunitense per il 2016 e il 2017: secondo le proiezioni, la crescita Usa dovrebbe attestarsi al 2% nel 2016 e nel 2017, a fronte rispettivamente di precedenti stime a +2.2% e +2.1%, indicando che probabilmente il Comitato sarà meno aggressivo nella stretta monetaria dopo la fine di quest’anno. Anche l’Istituto Centrale nipponico ha terminato riunione di politica monetaria, mantenendo stabile la posizione sui tassi e le proiezioni ottimistiche sull’economia, nonostante la forza dello Yen e i recenti cali dell’azionario.

Europa

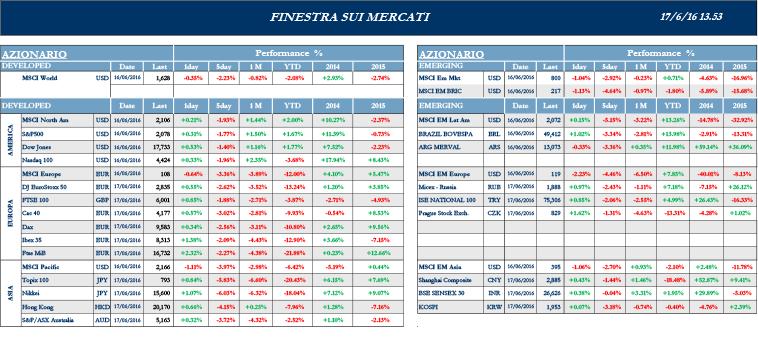

Stoxx Europe 600 -2.48%, Euro Stoxx 50 -2.58%, Ftse MIB -2.21%

Stati Uniti

S&P 500 -1.77%, Dow Jones Industrial -1.40%, Nasdaq Composite -2.29%

Asia

Nikkei -6.03%, Hang Seng -4.15%, Shangai Composite -1.44%, ASX -2.82%

Indicazioni macroeconomiche

Europa

Indicazioni sull’inflazione di maggio sono giunte dalle diverse economie europee, a partire dalla Spagna, con +0.5% mensile e -1% su base annua, mentre in UK i numeri rilevano una crescita dello 0.2% mensile e dello 0.3% annuale. In Italia, il valore finale del CPI armonizzato UE a perimetro annuo è stato del -0.3%, mentre i prezzi al consumo per l’Eurozona nel suo complesso sono stati del +0.4% congiunturale e del -0.1% tendenziale. Per l’Eurozona, disponibile anche la produzione industriale di aprile, migliore delle stime, in crescita dell’1.1% dopo il -0.7% di marzo.

Stati Uniti

Al centro dell’attenzione, dopo le decisioni sui tassi della Fed, le vendite retail di maggio, in rialzo come da attese, a suggerire una crescita sostenuta nonostante gli ultimi dati sulla creazione di posti di lavoro: guidate in particolare dagli acquisti di automobili, le vendite sono, infatti, salite dello 0.5% su mese dopo il +1.3% di aprile, mentre su base tendenziale il rialzo è stato del +2.5%. Di rilievo anche le indicazioni sull’inflazione, con il CPI che sale su base congiunturale dello 0.2%, mostrando un certo rallentamento rispetto al +0.4% di aprile, a causa soprattutto dei cali di prezzo dei prodotti alimentari non controbilanciati dai solo modesto rialzo del prezzo del carburante. Su anno, la crescita è stata dell’1% a fronte del +1.1% del consensus. La produzione industriale di maggio si rivela infine in calo dello 0.4%, peggio delle stime al -0.2%.

Asia

Dal Giappone, revisione al rialzo per il dato sulla produzione industriale di aprile: la seconda lettura evidenzia una crescita dello 0.5% rispetto al precedente +0.3% rilevato, dopo l’ottimo +3.6% di marzo. Su base annua il dato è stato, invece, rivisto a -3.3%. Produzione industriale di maggio disponibile per la Cina: il dato si conferma al +6% su base tendenziale.

Newsflow societario

Europa

Sulle principali piazze europee si continua a parlare di banche, con i titoli del settore particolarmente influenzati dal recente innalzamento della volatilità sui mercati. Nel comparto italiano, continuano i problemi del gruppo UniCredit a trovare il sostituto di Ghizzoni per la carica di CEO della banca. Secondo le ultime indiscrezioni, il board avrebbe intenzione di comunicare una shortlist di possibili candidati entro la fine di giugno per attenuare alle forti pressioni della comunità finanziaria. Mentre prosegue l’aumento di capitale di Veneto banca, con alcune difficoltà nella sottoscrizione dell’intero ammontare di € 1 mld, sarebbero in aumento le posizioni contrarie alla fusione tra BPM e Banco popolare, soprattutto da parte di alcuni azionisti di quest’ultimo. Per quanto riguarda l’Europa, la Banca Nazionale Svizzera ha annunciato che UBS e Credit Suisse, le due più importanti banche elvetiche, sarebbero intenzionate a effettuare un aumento di capitale pari a $ 10.4 mld ciascuna per rispettare i nuovi requisiti normativi sull’indebitamento.

Nel settore delle telecomunicazioni si torna a parlare di Rcs che, dopo aver bocciato l’Ops da parte di Cairo Communication, nei prossimi giorni è chiamata a valutare la nuova proposta da parte del gruppo Investindustrial di Bonomi.

Il settore automobilistico fa registrare il trentatreesimo mese di espansione consecutiva, secondo i dati riportati dall’associazione europea dei costruttori di auto lo scorso giovedì. L’Italia vede il rialzo maggiore con un +27.3% annuo e Fca si aggiudica il primato di crescita segnando un +25.3% annuo, raggiungendo una market share del 7.5%.

Nel settore Oil & Gas, il ministro dell’energia russo Novak fa sapere che i due colossi Shell e Gazprom sarebbero intenzionati ad investire congiuntamente $ 13 mld in tre progetti in Russia. L’accordo è stato siglato in occasione dell’International Economic Forum tenutosi a San Pietroburgo in questa settimana. Nella stessa occasione, il colosso petrolifero BP Plc fa sapere di non essere più interessato ad investire nella IPO del gruppo saudita Aramco.

Nel settore dei semiconduttori , Asml Holding ha comunicato di avere raggiunto l’accordo per acquisire Hermes Microvision, società di Taiwan attiva nei sistemi di verifica dei modelli, per un controvalore di $ 3.1 mld. La valutazione della società target incorpora un premio del 31% rispetto al prezzo medio ponderato dell’ultimo mese. Il management di ASML si aspetta delle sinergie operative in grado di migliorare i servizi hight-tech offerti nel mercato dei semiconduttori.

Stati Uniti

Il newsflow del settore tecnologico è sicuramente il protagonista di questa settimana, grazie alla notizia dell’acquisizione di LinkedIn da parte di Microsoft a $ 196 per azione, con una valutazione della società di $ 26.2 mld. L’operazione rappresenta l’acquisizione più grande mai attuata dal gruppo fondato da Bill Gates ed ha l’obiettivo di sfruttare tutte le possibili sinergie tra i software dei due gruppi. Inoltre, la strategia aziendale prevede il rafforzamento della posizione di mercato nei confronti di Apple e Google. Symatec acquisirà Blue Coat in un’operazione da $ 4.7 mld per rafforzare la sua offerta di prodotti per il cloud e l’enterprise. L’acquisizione permetterà a Symatec di integrare l’offerta dei suoi servizi di mail con i software per la sicurezza informatica forniti da Blue Coat. Il gruppo è stato particolarmente attivo nell’ultima settimana nella ricerca di possibili target strategici; lo dimostra l’offerta presentata per l’acquisto di FireEye, anche quest’ultima operante nel settore della sicurezza per Internet. In ultima analisi, sembra essere giunta alla fase finale la tanto attesa battaglia per l’acquisizione degli asset Internet di Yahoo. I due contendenti Verizon e AT&T sembrerebbero pronti a lanciare l’ultima offerta già nella prossima settimana. Sempre nell’ informatica, brilla il gruppo Oracle che ha registrato un balzo dei ricavi grazie ad un aumento delle vendite nel cloud business: in quest’ambito i risultati dell’ultimo trimestre hanno battuto le attese degli analisti, crescendo del 49.1% ed attestandosi a $ 859 mln. Per la società nel suo complesso, i ricavi sono invece scesi dell’1% a $ 10.59 mld, mentre l’utile netto è passato da $ 2.76 mln a $ 2.81 mln.

Nel settore delle telecomunicazioni, l’azienda televisiva Tribune Media ha annunciato l’intenzione di cedere parte dei suoi assets digital e data business per favorire la nuova strategia aziendale. Il gruppo, con una capitalizzazione di mercato di $3.3mld e con 42 stazioni televisive, ha annunciato in febbraio di essere intenzionato a diversificare il proprio business e sfruttare nuove opportunità di crescita.

Nella grande distribuzione, in riferimento al settore alimentare, Kroger ha pubblicato i dati trimestrali che sono risultati migliori del consensus: la politica di riduzione dei costi sta mostrando i primi risultati positivi ed ha permesso al gruppo di incrementare i margini operativi, nonostante il crollo dei prezzi dei beni alimentari. Per l’e-commerce il protagonista è stato il colosso Alibaba che, secondo quanto emerso dalla conferenza dei principali investitori del gruppo, punta a raddoppiare i volumi delle vendite entro il 2020. La società fa sapere che il target dei nuovi volumi lordi è stato posto a ¥6 trilioni. Inoltre, il Cfo Wu, dopo le recenti voci su alcune investigazioni interne all’area accounting dell’azienda, fa sapere che il gruppo è intenzionato a continuare ad operare con trasparenza e collaborazione.

Nel settore Oil & Gas, giungono rassicurazioni da parte del board di InterOil che, in merito ai possibili voti contrari al management nell’assemblea degli azionisti, afferma che non ci saranno ripercussioni nelle contrattazioni con Oil Search. Quest’ultima è interessata a concludere l’operazione di acquisto di InterOil in un’operazione da $ 2.2 mld.

The week ahead

Europa

Settimana chiave per gli indici Markit Pmi Manifatturiero, Composto e Servizi di giugno, per cui il consensus si attende rispettivamente valori di 51.4, 53.1 e 53.2 punti, in linea o leggermente inferiori ai periodi precedenti. La fiducia dei consumatori sarà, inoltre, misurata dall’omonimo sondaggio della Commissione Europea e dal Sondaggio Zew sulle aspettative di crescita.

Stati Uniti

In assenza di dati macro di particolare rilievo, l’attenzione resterà sulle indicazioni provenienti dal mercato immobiliare – richiesta ipoteche, vendite di case nuove e case esistenti, indice FHFA sui prezzi degli immobili – e sull’Indice Principale, atteso per maggio in rialzo dello 0.2% dopo il precedente +0.6%.

Asia

Indice Principale in arrivo anche dalla Cina e dal Giappone; l’economia nipponica darà, inoltre, indicazioni sul settore manifatturiero del mese corrente e sulla bilancia commerciale di maggio, stimata a ¥70mld a fronte del surplus di ¥823mld del mese precedente.

Il presente articolo è basato su dati e informazioni ricevuti da fonti esterne ritenute accurate ed attendibili sulla base delle informazioni attualmente disponibili, ma delle quali non si può assicurare la completezza e correttezza. Esso non costituisce in alcun modo un’offerta di stipula di un contratto di investimento, una sollecitazione all’acquisto o alla vendita di qualsiasi strumento finanziario né configura attività di consulenza o di ricerca in materia di investimenti. Le opinioni espresse sono attuali esclusivamente alla data indicata nel presente articolo e non hanno necessariamente carattere di indipendenza e obiettività. Conseguentemente, qualunque eventuale utilizzo – da parte di terzi – dei dati, delle informazioni e delle valutazioni contenute nel presente articolo avviene sulla base di una decisione autonomamente assunta e non può dare luogo ad alcuna responsabilità per l’autore.