La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.

Executive Summary

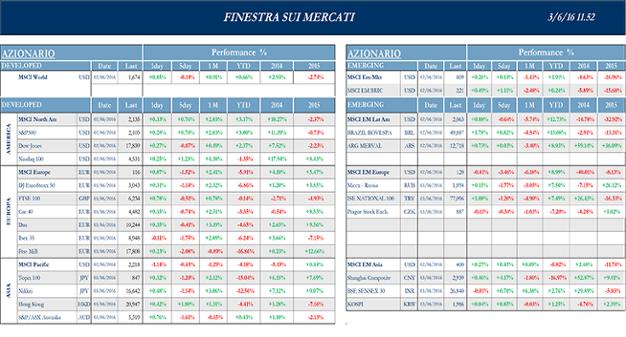

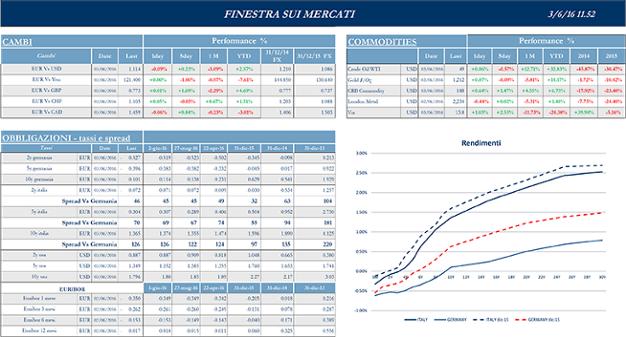

Settimana di mercati contrastati, specie tra i paesi APAC, che continuano a risentire della forza dello Yen, mentre in occidente si alternano i ribassi dell’Europa e i sostanziali rialzi dei listini statunitensi. Il focus resta ancora una volta sui pronunciamenti delle banche centrali, a iniziare dalle parole di Janet Yellen sul probabile rialzo dei tassi di interesse da parte della Federal Reserve nei prossimi mesi, sempre condizionato dal fatto che l’economia continui ad accelerare e che il mercato del lavoro prosegua nel consolidamento. In attesa dei dati ufficiali di oggi pomeriggio, il rapporto Adp che monitora la variazione dell’occupazione nel settore privato ha ulteriormente supportato questa ipotesi, riportando ieri un incremento di 173k unità per il mese di maggio, in accelerazione rispetto ai 166k di aprile (dato rivisto in rialzo dal precedente 156k). Nel mentre, dopo la riunione della Bce di Vienna, il Presidente Mario Draghi ha confermato che i tassi resteranno sui livelli attuali o più bassi per un periodo prolungato e che il programma di Quantitative Easing durerà almeno fino a marzo 2017, dando, inoltre, il via al programma di acquisto di obbligazioni corporate. La Bce ha affrontato anche il dossier Grecia, il tema Brexit (eventualità che non sembra preoccupare troppo l’istituto “preparato a ogni evenienza”) e alzato leggermente le stime di inflazione (a +0,2% da +0,1%) e crescita (a 1,6% dal precedente 1,4%) per l’Eurozona nel 2016, confermandole per il 2017.

Europa

Stoxx Europe 600 -1.07%, Euro Stoxx 50 -1.14%, Ftse MIB -2.08%

Stati Uniti

S&P 500 +0.70%, Dow Jones Industrial +0.06%, Nasdaq Composite +1.42%

Asia

Nikkei -1.14%, Hang Seng +1.80%, Shangai Composite +4.17%, ASX -1.61%

Indicazioni macroeconomiche

Europa

Ricca di spunti la settimana che si conclude e in cui il principale focus è stato naturalmente sui tassi ufficiali Bce, lasciati invariati in seguito al meeting di ieri. Proprio in chiave Bce, particolare rilievo hanno assunto le indicazioni sull’inflazione: per maggio il Cpi stimato su anno è del -0.1%, mentre per aprile i prezzi alla produzione hanno segnato -0.3% mensile e -4.4% su anno. Gli indici Markit finali di maggio, si sono rivelati in linea con le attese o leggermente superiori rispettivamente a 51.5, 53.3 e 53.1 per Manifatturiero, Servizi e Composto.

Stati Uniti

In attesa della pubblicazione dei numeri ufficiali sul mercato del lavoro di oggi, il dato emerso dal rapporto Adp sull’occupazione nel settore privato di maggio, in linea con le attese a 173k, segnala un incremento dei posti di lavoro ancora in rialzo rispetto ai 166k rivisti di aprile. Per quanto riguarda le altre indicazioni, ottima la lettura delle spese personali in aprile, al +1.0% mensile, a fronte del +0.7% del consensus: il dato registrato è il maggior incremento degli ultimi sei anni, spinto principalmente dagli acquisti di autoveicoli, e ha sostenuto l’inflazione, portando l’indice deflattore di spesa al consumo personale a salire dello 0.2% mensile. I redditi personali dello stesso periodo sono, invece, rimasti invariati al +0.4%. Da segnalare, infine, il valore superiore alle attese dell’indice Markit Pmi manifatturiero di maggio, la cui lettura finale si attesta a 50.7 punti dai 50.5 stimati

Asia

Dal Giappone, indicazioni sui consumi dalle vendite al dettaglio di aprile, che hanno registrato una contrazione tendenziale inferiore alle attese: -0.8% a fronte di stime per un -1.2%. Tra gli altri indicatori macro, le spese delle famiglie mostrano – sempre per aprile – un rialzo dello 0.2% su mese e un calo dello 0.4% su anno e la produzione industriale rallenta bruscamente a +0.3% dopo l’ottimo +3.8% di marzo, rivelandosi comunque migliore delle attese che la vedevano in negativo. Deludenti i dati sul settore manifatturiero, che in maggio segnala una più rapida contrazione dal gennaio 2013, attestandosi a 47.7 punti. Sempre sul comparto manifatturiero, in arrivo le indicazioni per maggio dalla Cina: l’indagine elaborata da Caixin si è attestata il mese scorso a 49.2 da 49.4 del mese precedente, nel 15esimo mese di fila di contrazione (stabile a 50,1 risulta invece l’indice pubblico anche per il mese di maggio).

Newsflow societario

Europa

Settore bancario ancora sotto i riflettori, con Francia e Italia che vogliono fissare un limite all’ammontare di riserve e passività delle banche europee che possono essere oggetto di salvataggio, alimentando nuove polemiche sul cosiddetto bail-in. Mentre è ancora aperta in Italia la corsa alla nomina del successore di Ghizzoni alla guida di Unicredit, prosegue il percorso verso la fusione per Banco Popolare e Popolare di Milano; il Cda del Banco ha fissato in €2.14 il prezzo delle azioni dell’aumento di capitale in opzione da circa un miliardo chiesto dalla Bce per procedere all’operazione di fusione con Bpm. Guardando a Veneto Banca, intanto, il Cda ha approvato una forchetta di prezzo per l’aumento di capitale tra € 0.1 e € 0.5 per azione; il consorzio delle banche e il fondo Atlante hanno sottoscritto un accordo di sub-underwriting relativo all’aumento di capitale della banca veneta fino a €1mld, con la condizione che il fondo arrivi a detenere almeno il 50.1% dell’istituto post-aumento.

Nella difesa, dopo alcune indiscrezioni, l’India avrebbe avviato le procedure per inserire Leonardo – Finmeccanica nella black list, in seguito alla vicenda delle presunte tangenti per la fornitura di 12 elicotteri nel 2010: a destare preoccupazioni tra gli investitori, nonostante le rassicurazioni da parte della società, secondo fonti stampa, i possibili impatti della perdita delle commesse, in quello che sembra un caso soprattutto di natura politica. Intanto, secondo la stampa, il Pentagono starebbe chiedendo fondi addizionali pari a $1.8mld per l’acquisto di bombe in relazione al proseguimento delle operazioni contro l’ISIS: nonostante sembri che fornitore potrebbe essere Lockheed Martin, si rileva come nelle operazioni partecipi anche l’aviazione europea e i fornitori europei di conseguenza.

Nel settore telecomunicazioni, partirà il 13 giugno per chiudersi l’8 luglio l’Ops di Urbano Cairo su RCS, dopo aver ricevuto sabato il via libera da Consob. Il prospetto, che conferma il concambio annunciato, illustra il piano industriale per Rcs con 140mln di taglio costi in tre anni e con lo sviluppo dei ricavi in Italia e Spagna; possibile una fusione nel medio termine tra i due gruppi a determinate condizioni. Consob ha intanto chiesto un’integrazione al prospetto dell’Opa di Bonomi e soci. Vodafone Italia e Discovery hanno intanto raggiunto un accordo volto ad aggiungere alcuni canali sul prossimo servizio TV di Vodafone, con possibile trad across sui futuri rapporti commerciali anche di Mediaset e di numerosi operatori telco, secondo diversi analisti.

Nel settore chimico, secondo il settimanale Handelsblatt, che cita fonti vicine alle società, Bayer – nell’ambito del proseguo delle trattative per l’acquisizione di Monsanto – avrebbe messo a

punto con un consorzio di banche, tra cui BNY, CS, HSBC, GS e JPM, un finanziamento dell’ammontare di circa € 60 mld, estendibile fino a € 75 mld in caso di necessità.

Stati Uniti

Temporaneamente archiviata la stagione delle trimestrali, il focus resta sull’M&A.

Nel settore tecnologico, si inizia dalle biotecnolgie: Thermo Fisher Scientific ha raggiunto un accordo per l’acquisizione di FEI Company, importante compagnia dei microscopi elettronici ad alte performance, per $ 4.2 mld in contanti: il gruppo prevede sinergie da oltre $ 80 mln. Nel software, Marketo, produttore di software cloud-based, sarà acquisito dal private equity Vista Equity Partners per circa $ 1.8 mld, mentre nel settore digital marketing Salesforce ha raggiunto un accordo per assorbire Demandware e soprattutto la sua piattaforma cloud per la gestione delle attività di vendita, sia attraverso canali digitali sia nei punti vendita, per circa $ 2.8 mld, nel tentativo di aumentare la propria market share. Infine, a cedere alle pressioni del fondo attivista Elliott Management, in ordine cronologico, l’ultima società è stata l’operatore di private equity Thoma Bravo, che ha presentato un’offerta d’acquisto per Qlik Technologies, mettendo sul piatto, per la società di analisi dei dati, circa $ 3 mld.

Nel farmaceutico e nel settore della cosmesi, il colosso Johnson & Johnson si è distinto a Wall Street dopo aver annunciato che rileverà Vogue International, un gruppo attivo nel campo dei prodotti per la salute personale e la cura dei capelli, per $3.3mld. azz Pharmaceuticals, con sede a Dublino dal 2012 dopo aver acquisito una società irlandese, ha rilevato invece Celator Pharmaceuticals nell’ambito di un accordo che vale $1.5mld; la cifra generosa è per il gruppo americano, che sta lavorando a farmaci promettenti per il trattamento della leucemia, ma genera fatturati bassi. Nel settore rilevante la notizia che il miliardario Carl Icahn ha dichiarato – pur senza rilevare i dettagli – la sottoscrizione di un’importante quota in Allergan, confidando nelle possibilità del Ceo Brent Saunders di generare valore per gli azionisti.

Nell’energia, Great Plains Energy ha annunciato che acquisirà la rivale Westar Energy per un valore di circa $ 8.6 mld, includendo anche il debito di circa $ 3.6 mld: l’operazione servirà a consolidare il comparto delle utilities nell’America centrale, ma anche a realizzare sinergie di costo tali da favorire un calo delle tariffe elettriche.

In ambito telecomunicazioni, dopo mesi di scioperi a cui hanno aderito oltre 40,000 lavoratori, sembra che Verizon abbia raggiunto un accordo di massima con i sindacati, legato ad un piano di rinnovo del contratto per 4 anni.

Nel settore auto, otto case di produzione – tra le maggiormente colpite Honda e il gruppo Fiat Chrysler – hanno dichiarato di dover richiamare più di 12 mln di veicoli negli Stati Uniti per sostituire gli airbag del passeggero dopo la notifica di difetti da parte del fornitore giapponese Takata: dall’inizio dello scandalo Takata, sono state richiamati finora circa 100 mln di autovetture

Nell’abbigliamento, Michael Kors, che ha appena riportato vendite trimestrali in crescita di oltre il 10%, ha dichiarato che ridurrà la vendita delle sue borse e degli accessori mediante i grandi retailer, specie in Nord America, nel tentativo di conservare la sua identità di brand del lusso.

The week ahead

Europa

Settimana priva di dati macro di rilievo nell’Eurozona, se si esclude la lettura finale del Pil del Q1.

Stati Uniti

Prossima settimana povera di dati di particolare rilievo anche per gli Stati Uniti, dove il focus resta sul deficit pubblico mensile, atteso per maggio a -$ 60.5 mld.

Asia

Dalla Cina in arrivo la lettura di maggio di Cpi e Ppi su base annua, attese rispettivamente a +2.3% e -3.2%; disponibili inoltre i valori di importazioni, esportazioni e bilancia commerciale dello stesso mese. Ppi di maggio disponibile anche in Giappone, insieme alla lettura finale del Pil del Q1 e agli ordini di macchinari di aprile.

Il presente articolo è basato su dati e informazioni ricevuti da fonti esterne ritenute accurate ed attendibili sulla base delle informazioni attualmente disponibili, ma delle quali non si può assicurare la completezza e correttezza. Esso non costituisce in alcun modo un’offerta di stipula di un contratto di investimento, una sollecitazione all’acquisto o alla vendita di qualsiasi strumento finanziario nè configura attività di consulenza o di ricerca in materia di investimenti. Le opinioni espresse sono attuali esclusivamente alla data indicata nel presente articolo e non hanno necessariamente carattere di indipendenza e obiettività. Conseguentemente, qualunque eventuale utilizzo – da parte di terzi – dei dati, delle informazioni e delle valutazioni contenute nel presente articolo avviene sulla base di una decisione autonomamente assunta e non può dare luogo ad alcuna responsabilità per l’autore.