La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.

Executive Summary

Dopo l’esito del referendum sulla Brexit che ha portato, tra l’altro, Cameron ad annunciare le proprie dimissioni entro ottobre, i mercati globali hanno sperimentato due sedute di pesanti ribassi penalizzando, soprattutto in Europa, la periferia ed il settore bancario. La sterlina in particolare è crollata al minimo da 31 anni, mentre le divise rifugio come Yen e franco svizzero si sono apprezzate e l’oro ha toccato i massimi relativi degli ultimi due anni. Successivamente, tra la chiusura di lunedì e oggi, i mercati hanno iniziato una fase di recupero, coincisa con il susseguirsi di incontri, ufficiali e non, dei vertici europei. Il Consiglio Europeo, già da martedì 28, si è dedicato, da subito, a far fronte al nuovo assetto politico delineato da Brexit, con al centro dell’agenda i negoziati con Londra: in seduta straordinaria, il Parlamento europeo ha votato una risoluzione in cui chiede al Regno Unito di rispettare pienamente la volontà della maggioranza dei suoi cittadini, procedendo alla notifica ufficiale di uscita. Intanto, il presidente BCE ha avvertito i leader europei che gli effetti negativi della Brexit sarebbero meno pesanti di quanto temuto e potrebbero tradursi in un calo della crescita della zona euro di 0.3-0.5% nei prossimi tre anni, rispetto alle precedenti stime. Il governatore della BoE Carney dal canto suo, ha invece segnalato la probabile necessità di nuovi stimoli monetari nel corso dell’estate. In questo clima di sostanziale incertezza, gli spagnoli sono andati al voto la scorsa domenica, a oltre sei mesi dalle precedenti infruttuose elezioni: i Popolari di Rajoy si sono confermati il partito con più seggi in parlamento, ma non sono riusciti ancora una volta a garantirsi una maggioranza. Guardando all’Italia, via libera dalla Commissione all’introduzione di uno schema di garanzia pubblica a sostegno della liquidità delle banche italiane. Il piano “precauzionale” proposto si applicherà, in caso di necessità, solo ai bond senior di nuova emissione e sarà attivo fino al 31 dicembre 2016; secondo i quotidiani, lo schema ha complessivamente un valore di € 150 mld.

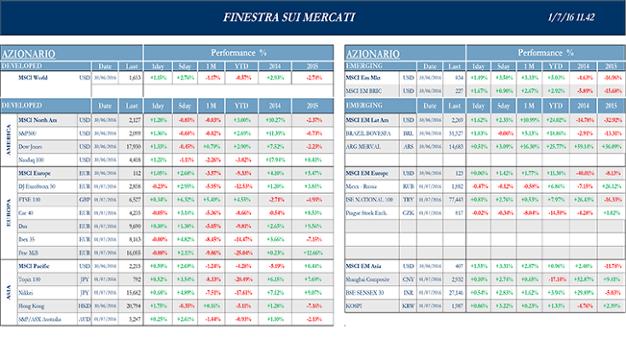

Europa

Stoxx Europe 600 +2.48%, Euro Stoxx 50 +3.03%, Ftse MIB +2.16%

Stati Uniti

S&P 500 -0.68%, Dow Jones Industrial -0.45%, Nasdaq Composite -1.37%

Asia

Nikkei +4.89%, Hang Seng +2.64%, Shangai Composite +2.74%, ASX +2.61%

Indicazioni macroeconomiche

Europa

Resta in ribasso la fiducia al consumo dell’intera area euro, ancora a -7.3, mentre il dato tedesco rilevato dall’indice GfK sulle prospettive di luglio si rivela in crescita a 10.1 dai precedenti 9.8. In linea con le attese il tasso di disoccupazione, al 10.1%. Lievemente in rialzo, invece, i numeri dell’inflazione base e stimata su anno di giugno, a +0.9% e +0.1%; in espansione anche il settore manifatturiero a giugno, a 52.8 punti dai precedenti 52.6.

Stati Uniti

A livello macro, focus sulla terza lettura del Pil annualizzato del Q1, che si è rivelata in lieve crescita, al +1.1%, rispetto a quanto precedentemente riportato: il rallentamento dell’economia statunitense rispetto al +1.4% dell’ultimo trimestre del 2015 è stato quindi, in realtà, meno brusco del temuto. Nonostante le spese delle imprese rimangano deboli e il mercato del lavoro abbia presentato qualche incertezza in più rispetto a fine 2015, infatti, il mercato immobiliare, le esportazioni e gli investimenti nel settore tecnologico sembrano parzialmente controbilanciarne gli effetti negativi, sostenendo la crescita interna. Gli ordini di beni durevoli sono crollati inaspettatamente in maggio del 2.2%, ben al di sotto del -0.5% atteso dagli analisti, ma soprattutto in netto calo rispetto all’incremento del 3.3% visto il mese precedente. Tiepido incremento per le spese dei consumatori che, sostenute soprattutto dall’ottima domanda di automobili, aumentano dello 0.4% lo scorso mese dopo il +1.1% di aprile.

Asia

Dal Giappone, focus sulle vendite al dettaglio, che hanno visto a maggio un calo peggiore delle attese, al -1.9% rispetto all’anno precedente. La produzione industriale si è, inoltre, contratta a maggio al ritmo più marcato in tre mesi, toccando il punto più basso da giugno 2013, al -2.3% congiunturale, evidenziando i timori riguardanti il calo dell’export e la debole spesa dei consumatori. Importante per le indicazioni di inflazione i prezzi al consumo core, che includono i beni energetici ma non gli alimentari freschi e che hanno mostrato una caduta di 0.4% su base annua (in linea al consensus degli economisti). In linea alle attese anche la caduta dei prezzi al consumo nell’area di Tokyo a giugno (-0,5%), dato anticipatore del trend nazionale. Buone notizie invece per il settore manifatturiero: l’indice Nikkei si è portato a 48.1 dai 47.8 di maggio. Sempre guardando all’attività manifatturiera, il dato cinese sarebbe sceso a giugno a 50 punti dai precedenti 50.1; l’equivalente indice a cura di Markit/Caixin ha peggiorato ulteriormente il ritmo di caduta, portandosi a 48.6 da 49.2.

Newsflow societario

Europa

Focus post Brexit sul comparto bancario. Nella giornata di ieri, con la convocazione di un Cda straordinario, il board di UniCredit ha nominato all’unanimità Jean-Pierre Mustier come nuovo Ceo, in carica dal 12 luglio. Il manager francese ha preannunciato che uno degli obiettivi fondamentali del nuovo piano strategico dovrà essere il rafforzamento dei requisiti di capitale. Il ministero delle finanze ha comunicato che MPS dovrà saldare in contanti e non in azioni come avrebbe voluto il residuo degli interessi (€ 46 mln) che deve al Tesoro per i Monti Bond. Il gruppo è anche in contatto con il fondo Atlante per la cessione di un portafoglio di NPLs da € 1 mld. La Banca Popolare di Milano ha annunciato la vendita di una parte della partecipazione in Anima Holding portandosi a quota 14.7%; secondo la società, l’operazione potrebbe aumentare di 3bps il livello del CET1. Sempre sul tema dei bad loans si registra l’interesse dell’AD di Carige, Guido Bastianini, per chiudere entro l’anno la prima parte delle cessioni di Npl con tagli da 800/900 milioni. Il manager spera che il fondo Atlante possa intervenire nel piano di riduzione delle sofferenze messo a punto dalla banca; l’istituto genovese, ha aggiunto l’AD, negli ultimi mesi non ha più problemi di liquidità. Dall’Europa giungono voci di interesse da parte di Credit Suisse ad aumentare la partecipazione nella sua controllata in Cina, operazione che permetterebbe al gruppo di essere la prima banca straniera a poter beneficiare della nuova regolamentazione sui mercati introdotta 4 anni fa.

Nel settore dell’industria tecnologica, Leonardo – Finmeccanica ha ottenuto al forum di San Pietroburgo una commessa per la fornitura di elicotteri da 450 milioni. Inoltre, il gruppo si è aggiudicato in consorzio la gara Consip per la fornitura di servizi di sicurezza digitale e sicurezza alla PA che prevede attività per 600 milioni, di cui 250 milioni quota parte della società. Nel settore auto, il gruppo FCA si aspetta di finalizzare entro il 30 Luglio l’integrazione tra il gruppo L’Espresso ed ITEDI, inoltre, fa sapere di aver volontariamente richiamato 26,211 veicoli negli USA per sostituire alcuni elementi della trasmissione. Per il gruppo Volkswagen continuano i problemi legati allo scandalo sul diesel e secondo le ultime indiscrezioni il costo per la società potrebbe ammontare a $ 15 mld. Inoltre, la società sarebbe impegnata a risolvere alcuni problemi di emissioni di circa 85,000 veicoli diesel.

Nel settore media c’è attesa per il possibile rilancio da parte del gruppo Cairo per il controllo di Rcs; per il momento la sua offerta risulta a sconto dell’11% rispetto al prezzo di Rcs ed inferiore rispetto a quella relativa al suo avversario Bonomi. Il presidente dell’associazione degli utenti pubblicitari, Lorenzo Sassoli de Bianchi, ha confermato la stima di crescita degli investimenti pubblicitari per il 2016 del 3%, percentuale che potrebbe anche essere lievemente superata, nonostante la tempesta Brexit. A conferma di ciò il gruppo Mediaset ha annunciato che la raccolta pubblicitaria è cresciuta nel primo semestre.

Tra Energy e Utilities, il gruppo Enel fa sapere che Metroweb, società operante con la fibra ottica, sarà gestita da una nuova controllata insieme alla CDP in proporzioni uguali e l’obiettivo è la chiusura dell’operazione prima della pausa estiva. Snam, dopo aver presentato il nuovo piano industriale che prevede lo spin off di Italgas, ha fatto sapere che per completare l’operazione sono stati sottoscritti impegni vincolanti di finanziamento per 3,9 miliardi di euro, con undici istituti finanziari.

Stati Uniti

Il news flow societario US di questa settimana è stato caratterizzato dalla pubblicazione di alcune trimestrali e dall’esito degli stress test della Federal Reserve. Partendo da quest’ultimo argomento, dalla lettura dei dati emergono due bocciature di rilievo, le divisioni americane di Deutsche Bank e del Banco Santander che, per la seconda volta consecutiva, hanno mostrato debolezze nel processo di adeguamento del capitale. Morgan Stanley ha ricevuto un pass con riserva ed ha tempo fino a fine anno per adeguarsi alle nuove soglie, mentre le altre grandi banche di investimento hanno avuto esito positivo.

Nel settore tecnologico la pubblicazione delle trimestrali ha mostrato risultati negativi per la società produttrice di chip Micron Technology, con un crollo delle vendite del 24.8% nel Q3 dovuto principalmente al calo della domanda per l’acquisto di pc. La risposta della società prevede un piano di ristrutturazione focalizzato sulla riduzione dei costi.

Il settore del food&beverage vede risultati contrastanti. ConAgra Foods ha riportato vendite in diminuzione del 9.5% e un utile netto in calo da $ 209.2 mln a $ 117.6 mln. L’azienda ha inoltre manifestato l’intenzione di avviare una procedura di spin off della sua divisione Lamb Weston. Ottime notizie per Constellation, azienda produttrice di birra e detentrice del marchio Corona, con un incremento delle vendite nel Q1 ben oltre le attese; risultati positivi anche sul fronte dell’utile netto che passa da $ 238.6 mln a $ 318.3 mln. Anche il gruppo General Mills ha pubblicato risultati oltre le attese degli analisti e, nonostante un calo dell’8.6% delle vendite, l’utile netto è balzato del 6% grazie ad un programma di riduzione dei costi e ad un aumento della domanda estera. Hershey ha comunicato nella giornata di giovedì di aver rifiutato l’offerta di acquisto presentata da Mondelez International Inc. da $ 23 mld. La società ritiene che l’offerta non sia adeguata al vero valore del gruppo e spera in un rilancio nei prossimi giorni. La fusione potrebbe portare alla nascita di un nuovo gruppo leader nel mercato dolciario con la possibilità di scavalcare Mars Inc. che attualmente detiene una quota di mercato del 13.3%.

Nel settore dell’abbigliamento sportivo il gruppo Nike ha riportato risultati inferiori alle stime degli analisti a causa del dollaro forte. A fronte di una crescita attesa a $ 8.28 mld, il gruppo ha riportato ricavi per $ 8.24 mld.

Nel turismo, risultati convincenti anche per Carnival, leader nel mercato delle crociere, che ha riportato ricavi in crescita nel trimestre appena trascorso grazie ad un aumento dei prezzi dei biglietti ed alle maggiori spese dei clienti a bordo. L’azienda ha annunciato un piano di buyback da $ 1 mld ed ha inoltre comunicato di non essere preoccupata delle conseguenze della Brexit. Sul fronte delle acquisizioni si rileva l’operazione di acquisto del gruppo Diamond Resort da parte della società di private equity Apollo Global Management a un valore di $ 2.2 mld. Il deal fa seguito ad altre acquisizioni all’interno del settore ed ha portato Apollo Global a raggiungere $ 11 mld di AUM nel business del real estate.

Nel settore dei prodotti per la casa, secondo alcune fonti, il gruppo tedesco Henkel sarebbe intenzionato ad acquisire The Sun Product Corp in un’operazione da $3.6mld, finanziata in parte da debito; Henkel diventerebbe il secondo produttore di articoli per la casa e per il corpo umano nel Nord America, secondo soltanto a Procter & Gamble.

Nel settore healthcare McKesson sarebbe interessato alla fusione con Change Healthcare Holdings per sfruttare al meglio il business di information technology; la nuova società avrà ricavi stimati per $ 3.3 mld e sarà controllata al 70% da McKesson e al 30% da Change Healthcare Holdings.

Tra i media Lions Gate Entertainment è interessata all’acquisto della società televisiva Starz. L’operazione ha un controvalore di $ 4.4 mld e valuta Starz a premio del 16% rispetto alla chiusura di mercoledì. L’accordo prevede il regolamento in cash e azioni e secondo l’acquirente genererebbe sinergie operative consistenti.

The week ahead

Europa

Insieme ai valori finali di giugno degli indici Markit Servizi e Composto, il focus è sulle vendite al dettaglio di maggio, attese in crescita dello 0.4% su mese e dell’1.7% su anno. Con riferimento all’inflazione, saranno inoltre disponibili i numeri dei prezzi alla produzione dello stesso mese, attesi in miglioramento rispetto al mese precedente a livello sia congiunturale sia tendenziale.

Stati Uniti

Focus la prossima settimana sul mercato del lavoro, con variazione dei posti di lavoro e disoccupazione: la variazione dell’occupazione Adp attesa è di 150k, mentre per i numeri ufficiali il consensus stima un incremento di 180k. Saranno inoltre pubblicati i dati finali su ordini di beni durevoli e ordini di fabbrica di maggio, e sugli indici Markit Servizi e Composto di giugno.

Asia

Anche per Cina e Giappone, disponibili i valori di giugno degli indici Pmi Composto e Servizi, rispettivamente rilasciati da Caixin e Nikkei. Per il Giappone, rilevanti anche i numeri della bilancia commerciale Base BoP di maggio.

Il presente articolo è basato su dati e informazioni ricevuti da fonti esterne ritenute accurate ed attendibili sulla base delle informazioni attualmente disponibili, ma delle quali non si può assicurare la completezza e correttezza. Esso non costituisce in alcun modo un’offerta di stipula di un contratto di investimento, una sollecitazione all’acquisto o alla vendita di qualsiasi strumento finanziario nè configura attività di consulenza o di ricerca in materia di investimenti. Le opinioni espresse sono attuali esclusivamente alla data indicata nel presente articolo e non hanno necessariamente carattere di indipendenza e obiettività. Conseguentemente, qualunque eventuale utilizzo – da parte di terzi – dei dati, delle informazioni e delle valutazioni contenute nel presente articolo avviene sulla base di una decisione autonomamente assunta e non può dare luogo ad alcuna responsabilità per l’autore.