La settimana finanziaria

di Direzione Finanza e Prodotti - Banca Esperia S.p.A.Executive Summary

Volumi sottili e bassa volatilità hanno caratterizzato le settimane centrali del mese di agosto, in un clima di sostanziale attesa della comunità finanziaria per il Simposio delle Banche Centrali, in corso da ieri a Jackson Hole in Wyoming, con tema primario l’analisi degli strumenti utilizzati dall’attuale politica monetaria. Dopo che nei giorni precedenti alcuni esponenti della Federal Reserve hanno fatto cenno all’avvicinarsi di una nuova stretta rialzista, erano molto attese le parole di Janet Yellen di venerdì pomeriggio. Nel suo intervento la Yellen ha confermato la visione del FOMC secondo cui l’economia si avvicina a raggiungere i livelli target della Fed in termini di occupazione e inflazione e che, pertanto, si è rafforzata la probabilità di aumento dei tassi nei prossimi mesi, aumento comunque soggetto tuttora a qualche conferma dai dati e all’assenza di shock rilevanti di sistema. Le parole sembrano dare maggiore probabilità (come atteso dal mercato) ad un rialzo nel mese di dicembre. Moderate le reazioni dei mercati: positive per l’azionario e negative per il dollaro, soprattutto per la parte tecnica del discorso, che ha prospettato per il futuro tassi strutturalmente meno elevati, grazie alla maggior enfasi della Fed sugli altri strumenti di intervento a sua disposizione.

Guardando all’Europa, l’andamento migliore delle attese dei Pmi Compoite e Servizi, rivelato dalla prima lettura degli indici Markit di agosto, ha portato JPMorgan a rivedere le stime sul meeting della BCE di inizio settembre, escludendo sia un nuovo taglio dei tassi che l’annuncio di un’estensione del QE fino a dicembre 2017; Benoit Coeurè (membro dell’Executive Board della BCE) ha recentemente dichiarato, tuttavia, che l’Istituto potrebbe essere costretto a nuovi allentamenti monetari.

Europa

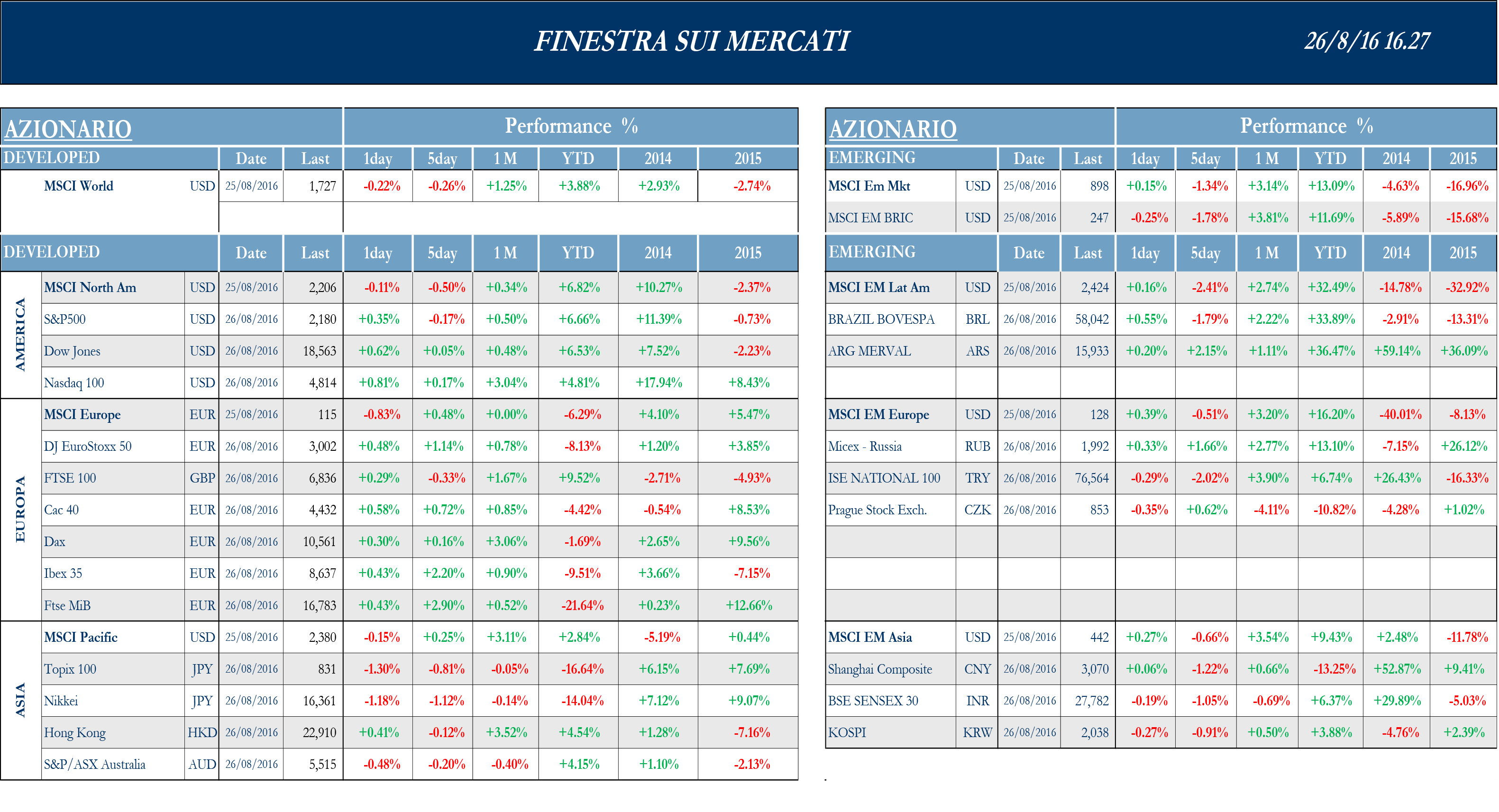

Stoxx Europe 600 +0.92%, Euro Stoxx 50 +1.25%, Ftse MIB +3.04%

Stati Uniti

S&P 500 -0.67%, Dow Jones Industrial -0.80%, Nasdaq Composite -0.53%

Asia

Nikkei -1.12%, Hang Seng -0.12%, Shangai Composite -1.22%, ASX -0.20%

Indicazioni macroeconomiche

Europa

Focus per la zona Euro sulle indagini Markit, con la stima flash degli indici di agosto che hanno rivelato la sostanziale stabilità del settore manifatturiero e il buon andamento degli indici Servizi e Composite; rispettivamente, i numeri effettivi sono stati di 51.8, 53.1 e 53.3 punti. Per la Germania, le indagini IFO hanno rivelato un netto calo della fiducia ad agosto: clima commerciale a 106.20 su stime a 108.50, aspettative a 100.10 su stime a 102.40 e stime correnti a 112.80 a fronte dei 114.90 del consensus.

Stati Uniti

Positivi i dati macro disponibili per gli Stati Uniti nel corso della settimana, in primis per il settore immobiliare: vendite di nuove case crescono in luglio del 12.4% mensile, un ottimo incremento dopo il +1.7% rivisto del mese precedente e rispetto al -2.0% atteso dal consensus; su base tendenziale, le nuove case salgono di 654 mila unità rispetto alle 580 mila stimate. Bene anche gli ordini di beni durevoli di luglio, che salgono del 4.4% a fronte di stime per +3.4% e dopo il -3.9% di giugno; senza i trasporti, l’incremento è dell’1.5% rispetto a stime per +0.4%. Leggermente meglio delle stime, infine, anche le richieste di disoccupazione, con le nuove a 261mila e le continue a 2,145 mln, a confermare ancora una volta che il paese è vicino a quel livello di piena occupazione che, insieme all’inflazione stabile, era al centro del mandato della Federal Reserve di Janet Yellen.

Asia

Tornata di dati macro concentrati sul Giappone: positive le indicazioni macro giunte dal Pmi manifatturiero di agosto che, con un valore di 49.6, supera i 49.3 rilevati il mese precedente. Positivo anche il Leading Index, che ha registrato in giugno un valore di 99.2, superiore al 98.4 segnato a maggio. Pesano, invece, dati poco incoraggianti sull’inflazione: in luglio, i prezzi al consumo core, che escludono gli alimentari freschi ma comprendono i carburanti, mettono a segno la quinta contrazione mensile consecutiva, il che aumenta la pressione sulla Banca Centrale per espandere ulteriormente il già massiccio programma di stimolo monetario.

Newsflow societario

Europa

Nella settimana appena trascorsa il focus degli investitori è passato dal tema dei NPLs al problema delle quattro banche italiane salvate lo scorso novembre. In particolare, dopo il rifiuto dell’offerta proveniente dai fondiApollo, LoneStar e Barents per l’acquisto delle quattro banche, il CEO di BPER Vandelli ha annunciato che il CdA sta valutando l’acquisizione di Banca Etruria e Banca Marche, per le quali dovrebbero essere presentate offerte non vincolanti entro lunedì 29 e secondo alcune fonti il valore dell’operazione si aggira attorno a € 300 mln. Secondo il Sole 24 Ore, il Banco Popolare di Bari sarebbe interessato all’acquisto di CariChieti, mentreUbi ha negato l’interesse per CariFerrara. Secondo alcune fonti, Unicredit sarebbe interessata a cedere parte della sua partecipazione nella polacca Pekao e il governo polacco sarebbe interessato a incrementare la propria partecipazione che al momento risulta pari al 34.1%. Sempre secondo il quotidiano italiano, l’operazione sarebbe effettuata per ridurre l’ammontare del possibile aumento di capitale in programma. Rimanendo nel perimetro di Unicredit, secondo alcuni quotidiani nazionali, ci sarebbero i presupposti per una possibile fusione tra Fineco e Banca Generali, un’operazione che sarebbe agevolata dai rapporti molto stretti tra i CEO delle due società controllanti. Con il 55% di Fineco, Unicredit resterebbe comunque l’azionista di controllo della nuova società, superando Generali che attualmente detiene il 34% di Banca Generali. Come riportato da Il Sole 24 Ore, Banca Carige ha annunciato la volontà di cedere € 1.8 mld NPLs in due tranches: la prima dovrebbe essere realizzata entro fine anno, mentre la seconda nella prima metà del 2017. Il primo portafoglio non dovrebbe eccedere i € 900 mln e potrebbe richiedere la cooperazione con Atlante. Rimanendo in tema di NPLs, secondo Il Sole 24 Ore sarebbero in atto dei contatti tra Veneto Banca e il fondo Atlante per la cessione di € 3.6 mld di NPLs lordi.

Nel settore auto, secondo il Sole 24 Ore, ci sarebbero stati dei passi avanti nelle negoziazioni tra FCA eSamsung Electronics per la cessione di Magneti Marelli. Nonostante ciò, l’articolo riporta anche la presenza di alcuni problemi legati al prezzo dell’operazione; prezzo che per FCA dovrebbe essere superiore a $ 3 mld, mentre Samsung valuta l’operazione circa $ 1 mld (probabilmente considerando solo alcuni asset di Marelli).

Nel settore media e telecomunicazioni, il gruppo Mediaset ha presentato ricorso contro Vivendi per la vicenda Mediaset Premium chiedendo un rimborso di circa € 1.5 mld per i danni di immagine subiti. In risposta, Vivendi ha annunciato che sono ancora in corso trattative e ha accusato Mediaset di aver presentato dati economici non veritieri prima della firma del contratto. Secondo il quotidiano La Stampa, ci sarebbe un interesse di Orange ad acquisire una partecipazione in Canal + del gruppo Vivendi, in cambio di una partecipazione in Telecom Italia, che Vivendi cederebbe a Orange.

Nel settore del lusso, Brunello Cucinelli ha riportato risultati del 1H2016 allineati alle attese degli analisti con un fatturato (già annunciato a luglio) di € 219.8 mln. L’EBITDA sale a € 36.8 mln, in crescita del 10.2% annuo, con un aumento della marginalità di 60 punti base (0.6%) grazie a un migliore mix di canale, con una maggiore esposizione al retail, parzialmente controbilanciato da maggiori Opex legati al costo degli affitti. L’utile netto, pari a € 16 mln, si colloca sotto i € 17.5 mln di consensus, mentre il debito netto è risultato pari a € 79.7 mln contro i € 78.3 mln dello scorso anno. Secondo alcune fonti, Moncler starebbe pensando a piani di espansione negli Stati Uniti, mercato che rappresenta il 15% del fatturato del gruppo a fine primo semestre 2016 e ha registrato un aumento del 23% annuo, con una crescita in doppia cifra percentuale sia per il canale retail che per quello wholesale.

Nel settore dell’healtcare, Diasorin ha annunciato ieri l’assegnazione di un nuovo contratto dal controvalore di $ 2.6 mln da BARDA, un organismo a diretto riporto del Dipartimento per la Salute e i Servizi Sociali del governo statunitense, per lo sviluppo di un nuovo test sierologico utile a rintracciare il virus Zika.

Stati Uniti

Il settore farmaceutico è stato il protagonista del newsflow settimanale, soprattutto grazie all’attivismo mostrato da Pfizer nel mercato M&A. La prima acquisizione riguarda Medivation, in un’operazione da $ 14 mld, battendo sul tempo possibili rivali nell’intenzione di aggiungere la linea di farmaci per il tumore alla prostata di Medivation al proprio portafogli e diventando così una delle case di riferimento per la cura della malattia. La seconda operazione riguarda l’acquisizione del business di antibiotici molecolari di Astra Zeneca, in un deal dal controvalore di $ 1.5 mld. L’operazione permetterà a Pfizer di arricchire la propria gamma di farmaci, rendendola più completa e differenziata. Il pagamento è previsto in più tranche, di cui una da $ 500 mln prevista al completamento dell’operazione e una seconda a gennaio 2019; il restante ammontare sarà versato al raggiungimento di alcuni target delle vendite. Rimanendo in tema di healthcare, Medtronic, il più grande gruppo produttore di dispositivi medici, ha riportato risultati trimestrali migliori delle attese degli analisti, grazie ad una bassa aliquota fiscale e al calo dell’8% del costo del venduto; i ricavi del gruppo sono scesi dell’1.5%, in linea con le attese, mentre l’utile netto si è attestato a $ 928 mln, dai precedenti $ 820 mln. La società ha migliorato le stime di crescita dei ricavi e le stime dell’utile per il FY 2017; inoltre, ha annunciato di aver concluso l’acquisizione di HeartWare International per $ 1.1 mld.

Nei settori retail e della grande distribuzione, si prospetta una guerra di prezzi, con il gruppo Dollar General, attivo nel segmento retail con una catena di discount, che ha annunciato un taglio dei prezzi dei suoi principali beni per competere con Wal-Mart e riconquistare quote di mercato; il gruppo ha riportato una crescita dei ricavi netti del 5.8% e pari a $ 5.39 mld. Risultati trimestrali deboli per Sears, che ha riportato una perdita netta di $ 395 mln o $ 3.70 per azione, rispetto ad un utile di $ 208 mln dello scorso anno; escludendo alcuni costi occasionali, la perdita è stata di $ 2.03 per azione. Risultati negativi e sotto le attese anche per il gruppoExpress, che ha riportato un calo dell’8% delle vendite nei negozi aperti da più di un anno e ha ridotto la propria guidance per il FY2016. I risultati hanno influito sulla performance del titolo che ha chiuso in ribasso del 25.51%, perdendo un quarto del proprio valore di mercato. I risultati trimestrali di Best Buy, primo retailer di elettronica nel paese, hanno superato le attese degli analisti grazie alle vendite di tecnologia collegata alla salute e indossabile (come smartwatch), un risultato in controtendenza rispetto a quanto rilasciato dal altri retailer attivi nel settore, come Target e Wal-Mart; ad aiutare la società anche l’ottima performance delle vendite online, oggetto di forti investimenti da parte del management nei mesi scorsi, management che ha anche alzato la guidance sugli utili 2016

Nel settore del lusso, Tiffany & Co. ha mostrato una crescita inattesa dei profitti nel Q2, beneficiando del minor costo dei metalli preziosi e delle buone vendite di gioielli in UK. I ricavi sono risultati pari a $ 931.6mln, in calo del 6% e al di sotto delle attese; in calo anche le vendite negli stessi negozi, che hanno mostrato una flessione dell’8%, mentre l’utile netto è risultato in crescita e pari a $ 105.7 mln, dai precedenti $ 104.9 mln. L’esercizio fiscale di Estee Lauder si conclude sotto le attese degli analisti, con ricavi impattati dalla minore affluenza nei department store statunitensi e la debolezza di alcuni mercati stranieri; la società prevede ulteriori difficoltà nel futuro, specie nel prossimo trimestre, e ha abbassato la guidance sull’esercizio 2017 al di sotto delle attese degli analisti.

Nel settore tecnologico, i ricavi trimestrali di HP sono scesi del 3.8% a causa di un calo della domanda delle stampanti; il dato registrato rappresenta il terzo calo consecutivo dal giorno dello spin off da Hewlett – Packard. I ricavi totali sono scesi a $ 11.89 mld, dai precedenti $ 12.36 mld, mentre l’utile netto relativo alle attività operative in esercizio è risultato in crescita e pari a $ 843 mln, dai precedenti $ 700 mln. La giapponeseRenesas Electronics sarebbe interessata ad acquisire il produttore di processori Intersil in un deal da $ 3 mld: l’operazione confermerebbe il trend di consolidamento nel settore dei chipmaker e potrebbe quindi essere indicatore di nuove operazioni future.

Nel settore delle macchine agricole, nonostante ricavi in calo dell’11% annuo, Deere & Co. supera le attese degli analisti per il terzo trimestre fiscale con un utile per azione a $ 1.55 contro i $ 0.94 stimati dal consensus: la società ha poi alzato la propria guidance sull’utile netto 2016, grazie ad azioni di taglio costi che dovrebbero riuscire a controbilanciare il calo dei ricavi legati sia al settore agricolo che a quello costruttivo.

The week ahead

Europa

Si attende per l’Eurozona la conferma del valore finale del Pmi manifatturiero di agosto, a 51.8 punti. Il focus sarà tuttavia sull’inflazione: il Cpi base di agosto è atteso al +0.9% su anno, mentre il Ppi di luglio è atteso al +0.1% mensile e al -2.9% su base annua.

Stati Uniti

Ricca di spunti la prossima settimana per gli Stati Uniti: sotto i riflettori il rapporto sul mercato del lavoro di venerdì, atteso ancora robusto (185mila nuovi occupati), ma senza conseguenze sui salari. Redditi e Spese personali daranno inoltre indicazioni sullo stato dei consumi. Con riferimento al mercato immobiliare, attese le vendite in corso di abitazioni e i numeri delle spese edilizie.

Asia

Saranno resi disponibili i numeri sul settore manifatturiero cinese, con l’indagine rilasciata da Caixin. Maggiori le informazioni in arrivo dal Giappone, con focus su Produzione Industriale, Vendite al dettaglio e mercato immobiliare.

Il presente articolo è basato su dati e informazioni ricevuti da fonti esterne ritenute accurate ed attendibili sulla base delle informazioni attualmente disponibili, ma delle quali non si può assicurare la completezza e correttezza. Esso non costituisce in alcun modo un’offerta di stipula di un contratto di investimento, una sollecitazione all’acquisto o alla vendita di qualsiasi strumento finanziario nè configura attività di consulenza o di ricerca in materia di investimenti. Le opinioni espresse sono attuali esclusivamente alla data indicata nel presente articolo e non hanno necessariamente carattere di indipendenza e obiettività. Conseguentemente, qualunque eventuale utilizzo – da parte di terzi – dei dati, delle informazioni e delle valutazioni contenute nel presente articolo avviene sulla base di una decisione autonomamente assunta e non può dare luogo ad alcuna responsabilità per l’autore.