La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: inflazione elevata e aumento del costo del denaro frenano l’attività economica

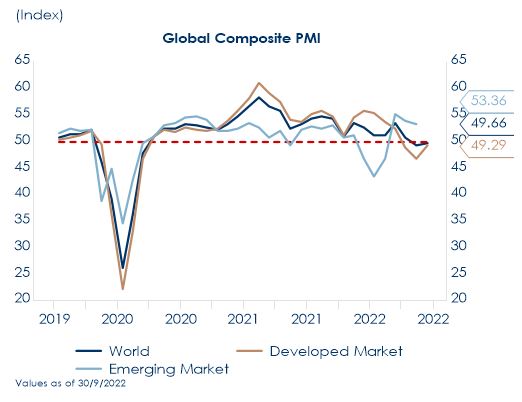

- L’indice PMI globale di settembre mostra un’attenuazione della flessione economica globale, guidata da Stati Uniti e Giappone.

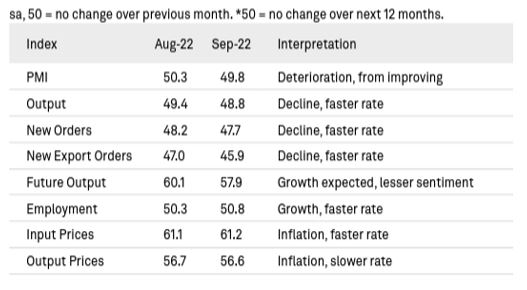

- Continua la flessione del settore manifatturiero mondiale a seguito dell’ulteriore calo registrato dalla produzione e dai nuovi ordini, penalizzati dai livelli di inflazione e dall’aumento dei tassi di interesse. Il PMI manifatturiero globale si attesta al di sotto della soglia di espansione per la prima volta da giugno 2020

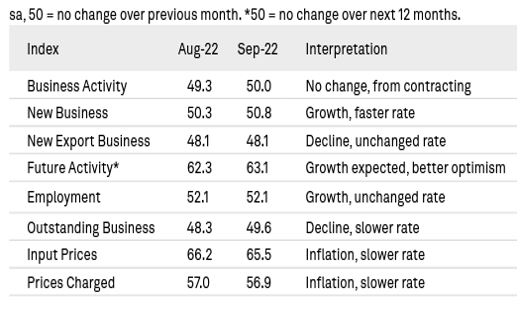

- L’indice dei servizi segnala una stabilizzazione dei livelli di produzione dopo la contrazione del mese di agosto

| La pubblicazione degli indici PMI di settembre segnala un calo del livello dell’attività economica globale per il secondo mese consecutivo, con un calo più rapido della produzione manifatturiera e una stabilizzazione dei servizi. L’attenuazione del ritmo di flessione negli Stati Uniti e il ritorno della crescita in Giappone hanno contribuito a ridurre il tasso di flessione globale rispetto ad agosto.

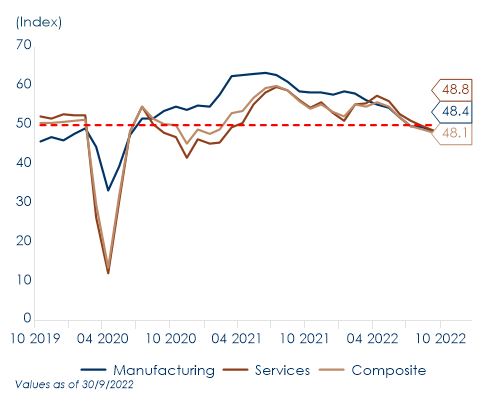

I dati degli indici PMI manifatturieri relativi al mese di settembre suggeriscono una perdita di momentum del comparto manifatturiero globale, sulla scia del generalizzato aumento dell’inflazione (ascrivibile all’aumento dei prezzi di produzione) e dei tassi di interesse. Settembre è il primo mese post-pandemia (da giugno 2020) in cui il PMI manifatturiero globale (Fig. 2) si è attestato al di sotto della soglia di espansione (pari a 50). La componente della produzione è scesa al livello più basso post-pandemia, mentre le componenti prospettiche, nuovi ordini e nuovi ordini all’esportazione, hanno rallentato con maggiore velocità. La debolezza è diffusa tra le principali economie: laddove gli indici di produzione sono aumentati, sono comunque rimasti vicini o al di sotto della soglia di espansione. Le aree in maggior difficoltà continuano ad essere l’Area Euro, la Cina e il Regno Unito. All’interno dell’Area Euro (Fig. 4) alcuni paesi hanno registrato una riduzione dei volumi di produzione, in risposta all’incremento dei prezzi energetici, mentre diverse industrie hanno dichiarato di aver ridotto i programmi di produzione per fronteggiare il minore numero di ordini ricevuti, scesi a causa sia dell’elevata inflazione che dell’incertezza economica, che gravano sulla domanda dell’Area Euro. Il sentiment delle aziende ha toccato il livello minimo da maggio 2020, causando un nuovo calo degli acquisti delle aziende. Negli Stati Uniti, l’indice manifatturiero è marginalmente aumentato, grazie all’’aumento sia della produzione che dei nuovi ordini, a fronte di un’attenuazione dell’inflazione dei costi di input. Il quadro del comparto manifatturiero resta, tuttavia, misto, se confrontato con la lettura dell’indagine ISM manifatturiera, sceso a 50,9 a settembre (dal 52,8 di agosto). Secondo l’indagine ISM, i nuovi ordini sono scesi a 47,1. Escludendo i mesi di pandemia, si tratta del valore più basso da agosto 2019. Le componenti relative alle scorte e all’occupazione mostrano che l’economia US si sta muovendo nella direzione desiderata dalla Federal Reserve: le scorte, salite a 55,5 (un maggior numero di intervistati ha dichiarato che i loro livelli di scorte sono “troppo alti”), lasciano filtrare un segnale negativo per la produzione futura. Contestualmente, l’occupazione ha toccato un minimo di tre mesi a 48,7. Sebbene il comparto dei servizi si sia, invece, mantenuto globalmente in espansione (Fig. 3), ha registrato un rallentamento, suggerendo che l’attività dei servizi inizia ad essere frenata dall’impatto delle pressioni inflazionistiche sulla spesa discrezionale. Anche nel comparto dei servizi i dati europei sono stati più deboli: il PMI dei servizi aggregato dell’Area Euro è sceso a 48,8 a settembre, dal 49,8 di agosto. Ad eccezione della Francia, tutti i principali paesi EA hanno segnalato cali mensili significativi, con la Germania e la Spagna attestatesi a 45 e 48,5 rispettivamente. In contro tendenza è risultato del PMI dei servizi del Giappone (52,2), che ha registrato un rimbalzo di 2,7, crescendo al ritmo più veloce da giugno 2022. Anche negli Stati Uniti, l’indice è migliorato a 49,3 a settembre, dal 43,7 di agosto, restando però ancora al di sotto della soglia di espansione. L’occupazione nel settore dei servizi è aumentata. La produzione ha registrato una contrazione più lenta rispetto ai mesi precedenti e i nuovi ordini sono tornati a crescere, guidati dalle vendite interne.

Il quadro prospettato dagli indici PMI è coerente con l’Outlook di Autunno dell’OECD pubblicato questa settimana. Secondo l’OECD, con la pandemia da COVID-19 non ancora risolta, la guerra tra Russia e Ucraina sta frenando la crescita globale ed esercitando ulteriori pressioni al rialzo sui prezzi. La crescita globale rimarrà contenuta nella seconda metà del 2022, prima di rallentare ulteriormente nel 2023 fino a raggiungere una crescita annuale di appena il 2,2%. |

Fig.1: A settembre l’attività economica globale diminuisce per il secondo mese consecutivo

Fig. 2: L’indice PMI manifatturiero mondiale è scivolato sotto la soglia di espansione a settembre guidato dall’indebolimento delle componenti prospettiche Fig. 3: L’indice PMI dei servizi globali segnala una stabilizzazione dei livelli di produzione a settembre Fig. 4: L’indice PMI composito dell’Area Euro è sceso ad un minimo da 18 mesi ed è coerente con un lieve calo del PIL in T3 A cura di Teresa Sardena, Mediobanca SGR |

SETTIMANA APPENA TRASCORSA

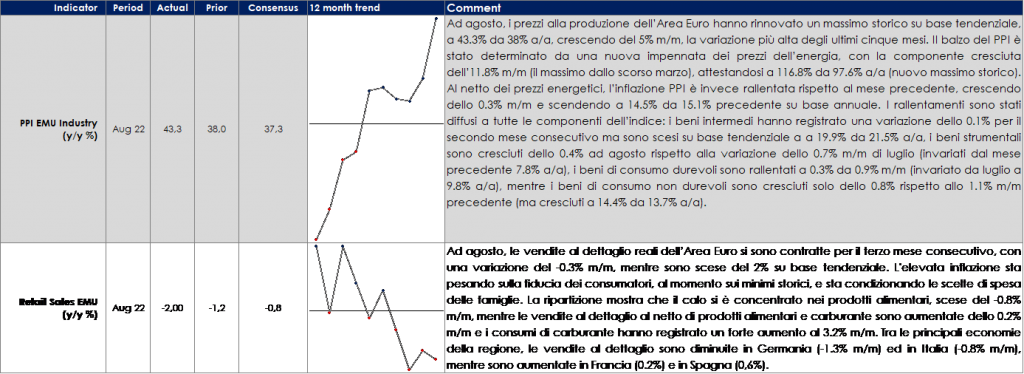

EUROPA: rallentano le vendite al dettaglio dell’Area Euro

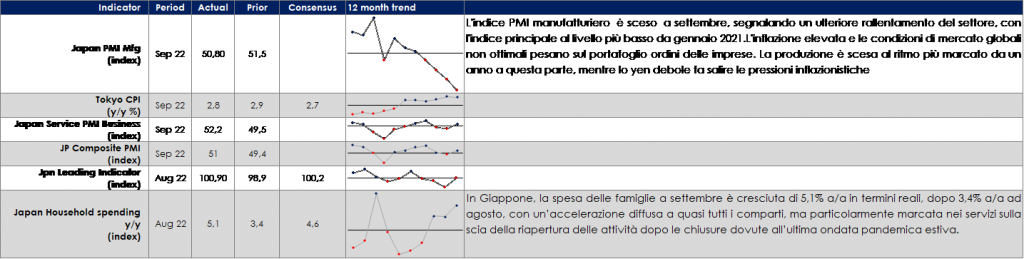

ASIA: In Giappone, l’indice Tankan di settembre per le grandi imprese manifatturiere ha sorpreso al ribasso, scendendo a 8, contro attese di ripresa a 11 da 9, mentre l’indice per le grandi imprese non manifatturiere è salito a 14 da 13. Le previsioni per il prossimo trimestre sono di un miglioramento marginale nel settore manifatturiero e di un modesto indebolimento in quello non manifatturiero. Le aziende si aspettano che il tasso di cambio yen/dollaro sia pressoché stabile e che l’inflazione si attesti intorno all’1,5% su un orizzonte a 3-5 anni. Nel complesso, l’indagine fornisce indicazioni di continua espansione e segnala l’assenza di eccessi, confermando l’aspettativa che la BoJ mantenga invariata la politica monetaria nei prossimi trimestri.

USA: occupati in aumento, tasso di disoccupazione in calo a settembre

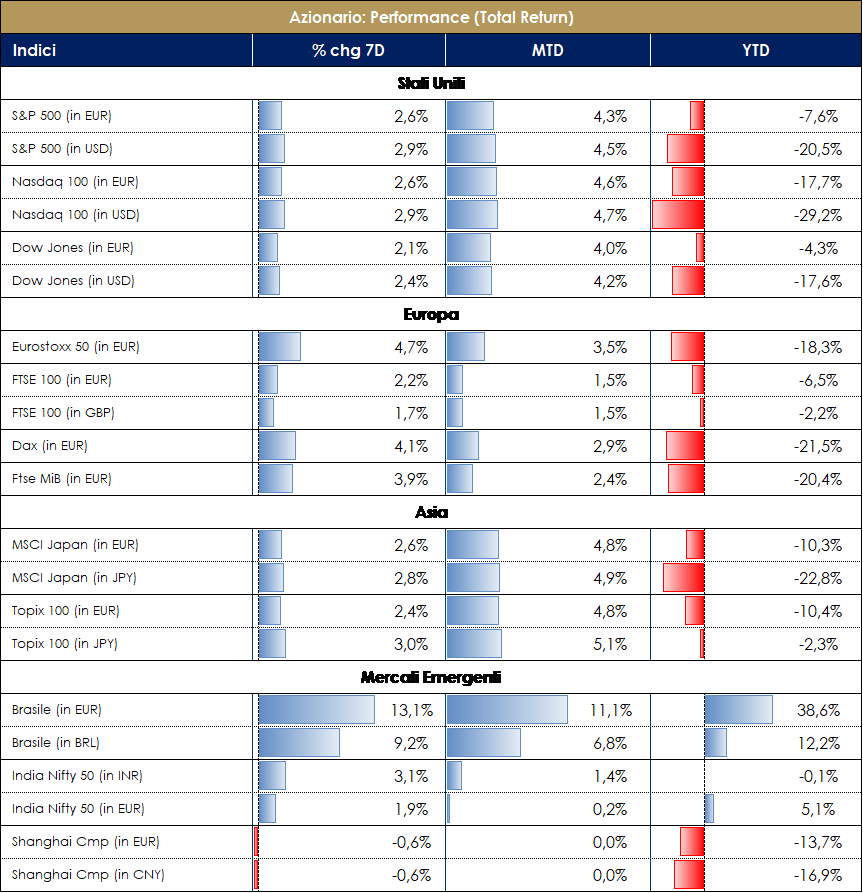

| MERCATI AZIONARI

Le discussioni principali della settimana sono state incentrate, ancora una volta, sul sentiero dei rialzi dei tassi da parte delle Banche Centrali (in considerazione dell’impatto sulla crescita e sul sistema finanziario), sugli sviluppi geopolitici e sulla crisi energetica. La settimana ha preso avvio con un paio di sedute di recupero nelle quali gli indici azionari americani ed europei si sono allontanati dai minimi del 2022; un rimbalzo spinto da dati macroeconomici negli USA (ISM manufatturiero) usciti inferiori alle attese, in un contesto di “bad news is good news” nel quale gli investitori puntano di fatto sull’ipotesi di banche centrali che adotteranno un approccio meno restrittivo rispetto a quello attuale (magari già nel primo trimestre 2023). Successivi interventi hawkish di numerosi membri della stessa FED negli ultimi due giorni hanno nuovamente frenato il recupero dei mercati sia americani che europei. Dal lato delle aziende newsflow piuttosto scarso, in attesa della reporting che prende avvio settimana prossima. Dalle varie pre-close call (soprattutto dei finanziari) messaggi piuttosto costruttivi e guidance confermate. L’indice S&P si avvia a chiudere la settimana in territorio positivo intorno a +4%, trainato dai settori Oil&Gas +17%, Casino&Gaming +15% e Steel +11%; settori peggiori Automobile Manufacturers -10%, Alternative Carriers -6% e Resident REITs -5%; a livello di singoli nomi Marathon Oil Corp +25%, APA Corp +24% e Halliburton +21% i top performers; Tesla -10%, Enphase Energy -7% e Welltower -7% i peggiori. Anche il Nasdaq 100 chiude a +4% circa, guidato da Dexcom +18%, Atlassian +14% e Mercadolibre +12%; tra i peggiori Docusign -3%, Xcel Energy -3% e American Electric power -2%. Europa con una performance un po’ meno brillante a +1.5%, con Energy +6%, Technology +3.5% e Travel&Leisure +3%; i peggiori -3.5%, Personal Care Drug & Grocery -1% e Costruzioni -0.5%; a guidare il listino Tenaris +12%, OCI NV +12% e Credit Suisse +11%; i peggiori performers Wallenstam -14%, Siegfried Holding -12% e Salmar -12%. Mercato azionario italiano a +2%, con Saipem +14%, Tenaris +13% e Eni +9% i titoli migliori; Recordati -5%, Hera -4% e Infrastrutture Wireless -3% i titoli peggiori; indice delle mid cap italiane +1.5%, con Tiscali +29%, Mairie Tecnimont +15% e Sabaf i top performers; Seri Industrial -12%, Caltagirone -7% e BMPS -5% i worst performers. A cura del team Core Equity Value di MB SGR VIEW STRATEGICA La view sul comparto azionario continua ad essere costruttiva per un trimestre che, pur con una certa volatilità, presenta una buona crescita degli utili e una stagionalità attraente per le attività finanziarie rischiose. Tra i rischi a questo scenario un certo grado di rallentamento macroeconomico, la normalizzazione della politica monetaria (che potrebbe risentire di un tasso di inflazione più alto più a lungo) e i timori sul mercato immobiliare cinese. Azionario USA: I trend di lungo termine proseguono su traiettorie al rialzo sostenibili, il ciclo economico (pur in rallentamento) è ancora favorevole e le condizioni finanziarie rimangono accomodanti. Nell’attuale contesto geopolitico l’area statunitense appare favorita alla luce di 3 fattori: l’indipendenza energetica la rende meno fragile ai rialzi dell’oil, il livello dell’interscambio commerciale con la Russia è modesto ed infine la composizione dell’indice azionario la rende più resiliente agli attuali rischi. Azionario Europe: L’attuale situazione geopolitica e la dipendenza energetica dell’EMU suggeriscono di portare a neutrale l’esposizione sul settore. L’incertezza geopolitica resta, tuttavia, bilanciata da politiche fiscali espansive, marcato accomodamento monetario e dalla debolezza dell’EURO. Elementi di rischio da monitorare sono legati a un possibile inasprimento delle operazioni militari e alle conseguenti contromisure economiche. |

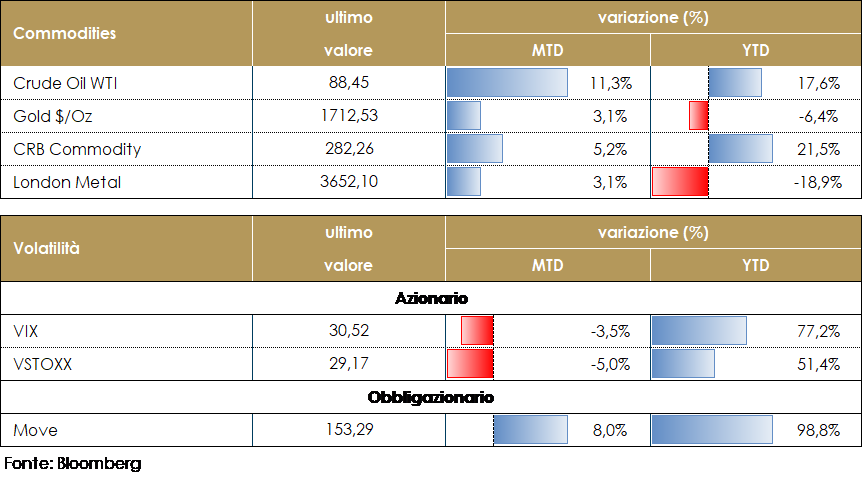

MATERIE PRIME E VOLATILITA’

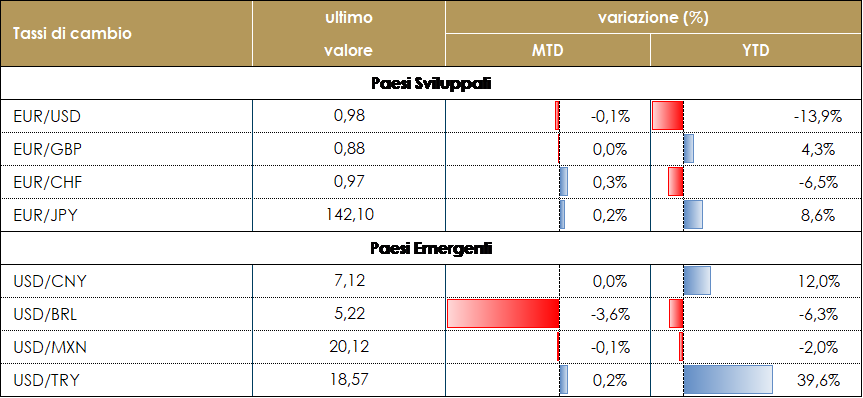

Il prezzo del petrolio in aumento dopo la decisione dell’OPEC+ e si attesta leggermente al disotto dei 90 dollari al barile. Questa settimana l’OPEC+ ha concordato formalmente una riduzione di 2 milioni di barili al giorno delle quote di produzione a partire da novembre. Questi tagli sono assegnati pro-rata, e non includono aggiustamenti alle linee per i membri che hanno problemi di produzione. La motivazione dichiarata dall’OPEC+ per i tagli è stata duplice. In primo luogo, hanno riconosciuto l’aumento delle preoccupazioni per il contesto macroeconomico che richiedono un approccio proattivo per stabilizzare il mercato. In secondo luogo, sostengono che la capacità inutilizzata mondiale è insufficiente e che i prezzi del petrolio devono essere più alti (soprattutto rispetto agli altri prezzi dell’energia) per incentivare investimenti adeguati. I buffer del mercato petrolifero (scorte e capacità inutilizzata) rimangono criticamente bassi e l’aumento dei prezzi rimane la soluzione principale, praticabile e a lungo termine, per far fronte all’aumento delle scorte nel breve termine e all’aumento della capacità di offerta nel medio termine. TASSI DI CAMBIO Il deprezzamento del dollaro, iniziato dopo l’intervento della Banca d’Inghilterra (BoE) sul mercato dei Gilt, si è invertito a metà della scorsa settimana, dopo la pubblicazione negli Stati Uniti di dati migliori delle attese: l’ISM non manifatturiero è risultato superiore al mese precedente e la componente occupazionale è salita al livello registrato a marzo. Il dollaro è stato spinto al rialzo anche dall’atteggiamento hawkish evidente nei discorsi dei membri del FOMC registrati nel corso della settimana: l’attenzione della FED resta focalizzata sulla lotta all’inflazione, per cui i tassi sono stati spinti al rialzo in settimana, anche se non ai livelli registrati prima dell’intervento della BoE. Nell’ambito delle valute del G10, la settimana ha evidenziato scostamenti poco significativi: le valute migliori sono state la corona norvegese e il dollaro neozelandese (rispettivamente +1,3% e 0,5%). In entrambi i casi, la forza di queste valute rispetto al dollaro USA è stata determinata dall’orientamento hawkish della banca centrale. Il Real brasiliano è stata la valuta più performante dei mercati emergenti: ha chiuso la settimana guadagnando oltre il 3% rispetto all’USD. Il risultato del primo turno delle elezioni presidenziali, che ha visto Lula in vantaggio su Bolsonaro, è probabilmente alla base di questa forza. Tuttavia, il Real rimarrà volatile fino al ballottaggio che si terrà il 30 ottobre. D’altro canto, la rupia indiana è stata la peggiore della settimana: la decisione dell’OPEC+ di ridurre la produzione di petrolio ha provocato un’impennata del prezzo greggio che ha influito sulla rupia, dal momento che l’India è un grande importatore di petrolio. A cura del team obbligazionario di Mediobanca SGR |

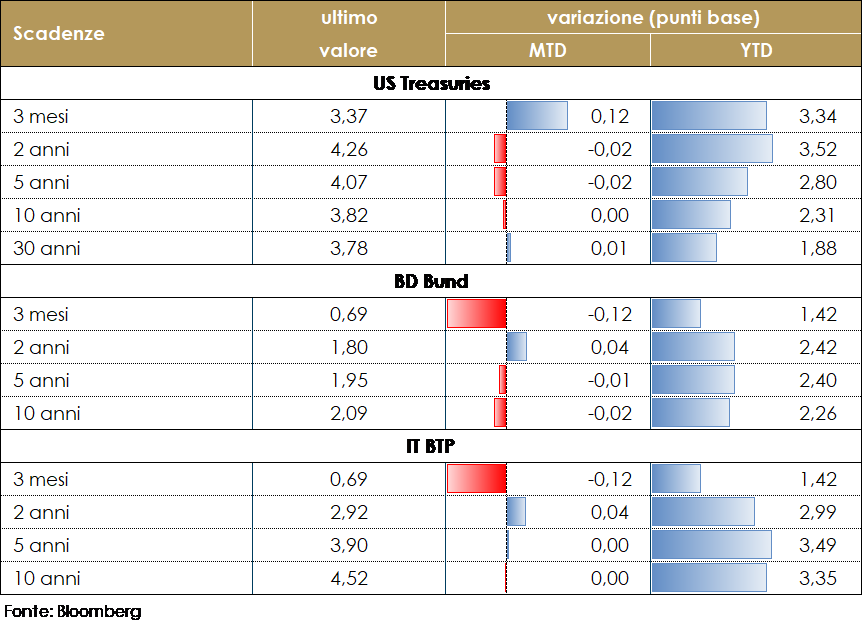

| MERCATI DEI TITOLI GOVERNATIVI

Restano elevati i rendimenti dei titoli obbligazionari su entrambe le sponde dell’Atlantico, sebbene il passo di crescita abbia registrato una battuta d’arresto durante la settimana appena conclusasi. L’attenzione sui mercati resta rivolta al passo di inasprimento della politica monetaria: martedì, la Reserve Bank of Australia ha sorpreso gli operatori con un rialzo di soli 25pb, invece di 50pb attesi, segnalando preoccupazione per il rallentamento della crescita globale e per l’aspettativa di riduzione della spesa delle famiglie in fasi di condizioni finanziarie restrittive. La mossa è divenuta un catalizzatore delle aspettative di una riduzione del passo di inasprimento da parte della Federal Reserve. Attese che, poi, sono state disattese dal tono hawkish dei discorsi degli esponenti del FOMC. Nelle ultime due settimane, la pubblicazione degli indici ISM ha evidenziato un andamento conforme a quello desiderato dalla Federal Reserve: un indebolimento delle componenti di domanda dell’economia e una moderazione nell’occupazione. I dati del mercato del lavoro relativi al mese di settembre, invece, hanno mostrato una dinamica ancora solida. I mercati prezzano un rialzo di 73pb per la riunione di inizio novembre ed altri 50pb a metà dicembre. Nell’Area Euro, questa settimana sono stati pubblicati i verbali dell’ultima riunione della BCE, che hanno mostrato che i responsabili di politica monetaria dell’Area Euro prevedono di continuare ad aumentare i tassi di interesse in modo aggressivo anche nelle prossime riunioni di quest’anno. Le condizioni di finanziamento sono state descritte come ancora “relativamente lasche (“loose”), soprattutto in termini reali”. Anche dopo che la BCE ha aumentato i tassi di interesse di 75pb, questi sono ancora “significativamente al di sotto del tasso neutrale”. Inoltre, alcuni esponenti hanno sostenuto che un rapido aumento dei tassi di interesse dovrebbe ridurre la necessità di rialzi ancora più consistenti in un secondo momento, quando l’economia potrebbe subire una contrazione. Nella riunione di settembre, nella quale è stato deciso un aumento dei tassi da 75 punti base, alcuni membri si erano espressi a favore di un rialzo da 50 punti base, ma un numero “molto ampio” di banchieri ha espresso il proprio sostegno per un aumento maggiore. Il mercato prezza oggi un rialzo di 70pb per la riunione di fine mese e altri 50pb nella riunione di metà dicembre. I BTP hanno registrato un’elevata volatilità durante la settimana. Due eventi hanno infatti catturato l’attenzione dei mercati, con lo spread BTP-bund che durante la settimana ha oscillato tra i 220 e i 245 pb: in primo luogo un report di aggiornamento di Moody’s sull’Italia in cui si avverte che le condizioni di finanziamento più rigide, l’inflazione elevata, i rischi per le forniture energetiche dalla Russia e un contesto politico più complesso stanno pesando sulle prospettive di crescita e sulle dinamiche del suo debito e che i rischi di downgrade rating sul debito potrebbero aumentare nel caso di mancata attuazione delle riforme previste PNRR. Un secondo dato è stato quello bimestrale sugli acquisti PEPP della BCE che ha mostrato uno scarso supporto alla carta periferica e in particolare ai BTPs, dopo quello avvenuto in giugno e luglio che aveva visto uno spostamento da 17.3bln a favore dei paesi dell’Europa meridionale. I dati hanno infatti mostrato che la detenzione di debito italiano è diminuita di 1.243bln in agosto e settembre (sono diminuite anche quelle di Grecia e Spagna, mentre la Francia ha registrato i maggiori acquisti netti, pari a 1,97bln) a fronte di una diminuzione totale del PEPP di 4.3bln nel periodo. VIEW STRATEGICA Governativo US: i trend di lungo termine proseguono su traiettorie al rialzo sostenibili, il ciclo economico (pur in rallentamento) è ancora favorevole e le condizioni finanziarie rimangono accomodanti. Nell’attuale contesto geopolitico l’area statunitense appare favorita alla luce di 3 fattori: l’indipendenza energetica la rende meno fragile ai rialzi dell’oil, il livello dell’interscambio commerciale con la Russia è modesto ed infine la composizione dell’indice azionario la rende più resiliente agli attuali rischi. Governativo EU: Continuiamo ad avere una view negativa sui rendimenti obbligazionari europei, aspettandoci una perdita di valore sia dalla componente carry che dalla componente prezzo. |

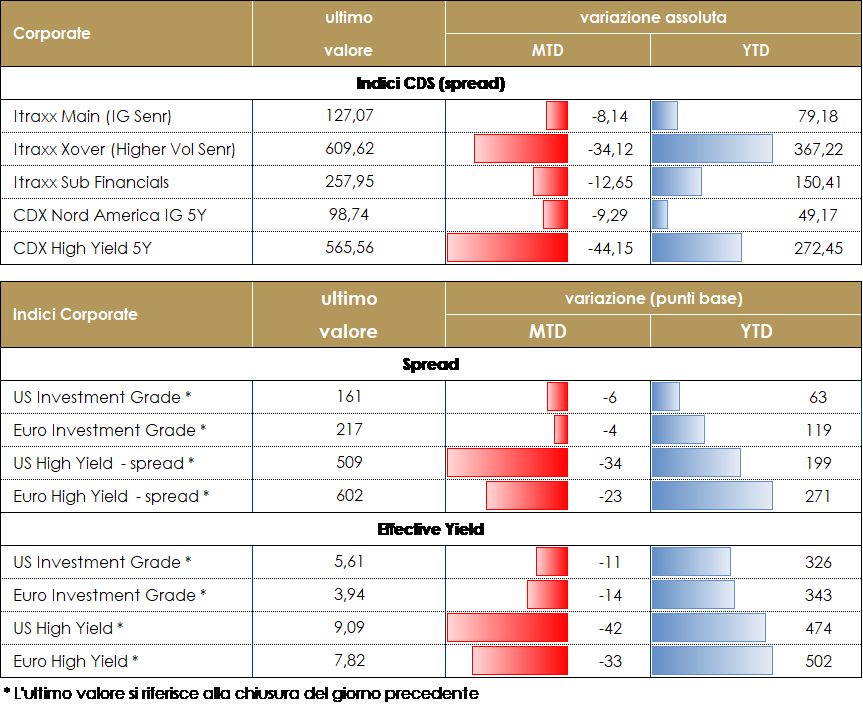

MERCATI DEI TITOLI CORPORATE

Sul mercato del credito, così come per i principali asset rischiosi, la settimana è stata caratterizzata da una iniziale forza (con spread in restrizione e tassi in relativa discesa) dopo il repricing continuo verso l’alto delle settimane scorse, seguita nella seconda parte dal ritorno della debolezza causata dalle attese sull’inasprimento della stretta monetaria dopo la pubblicazione di dati macroeconomici che lasciano disegnare un mercato del lavoro ancora forte. Anche le recenti dichiarazioni dei governatori delle banche centrali federali lasciano poco spazio alle attese sul pivot dovish, che nella scorsa settimana aveva iniziato a circolare insieme alle preoccupazioni rispetto alla stabilità finanziaria quale possibile input per una nuova fase di politica monetaria, meno restrittiva. A pesare ulteriormente sul sentiment dei mercati è l’evoluzione della guerra in Ucraina. I movimenti sul mercato sono, peraltro, amplificati da una ridotta liquidità e da un sentiment molto negativo, oltre che dalla minore attività del primario in attesa dell’esordio dell’earning season. Gli indici CDS hanno chiuso in parziale restringimento nella settimana Itraxx Xover -10bp e CDX HY -30bp dopo aver fatto registrare -50bp intraweek, mentre su IG, Itrxx Main -4bp e CDX IG -8bp. Negli indici cash performance solo lievemente positive in Europa alla chiusura dopo che mercoledì avevano rimbalzato di oltre 1.2% sia su IG che su HY. In US performance simili nel trend ma con total return migliori grazie alla maggiore contrazione degli spread soprattutto nel mercato HY. Sul mercato primario volumi ridotti rispetto alle ultime settimane ma ancora alcuni deal prezzati con premi di emissione in risalita. Su corporate segnaliamo tre deals, il triple tranche di EDF (BBB, 3Bio totali 5y a 3.875, 4.275% a 7y e 4.75% 12y), l’emissione di Carrefour (BBB 500Mio 6y 4.125%) e Carlsberg (BBB 500Mio 3y 3.25%). Su finanziari quattro emissioni tra cui i senior ALD (BBB+ 750Mio 3y 4.75%), AXA (A+ 850Mio 8y 3.75%), BBVA Senior Pref (BBB+, 1.25Bio 7y 4.375%) e Intesa Green Senior Pref (BBB 750Mio 7.2y 5.25%). A cura del team obbligazionario di Mediobanca SGR VIEW STRATEGICA Corporate IG: Il livello e le valutazioni degli spread rendono vulnerabile l’asset class rispetto alle variazioni dei tassi e all’inizio della normalizzazione delle politiche monetarie e potrebbero risentirne della volatilità che prevediamo in aumento. La ricerca di rendimento, la stagionalità che torna positiva e l’offerta netta contenuta prevista rimangono fattori tecnici supportivi. Esprimiamo una view neutrale. Corporate HY: Outlook neutrale dati i livelli raggiunti dalle valutazioni nonostante alcuni fattori, prevalentemente tecnici, e la ricerca di rendimento in assenza di alternative nel campo obbligazionario ci rendono costruttivi verso l’asset class ma necessariamente selettivi dato il prevedibile aumento del rischio idiosincratico in questa fase del ciclo. |

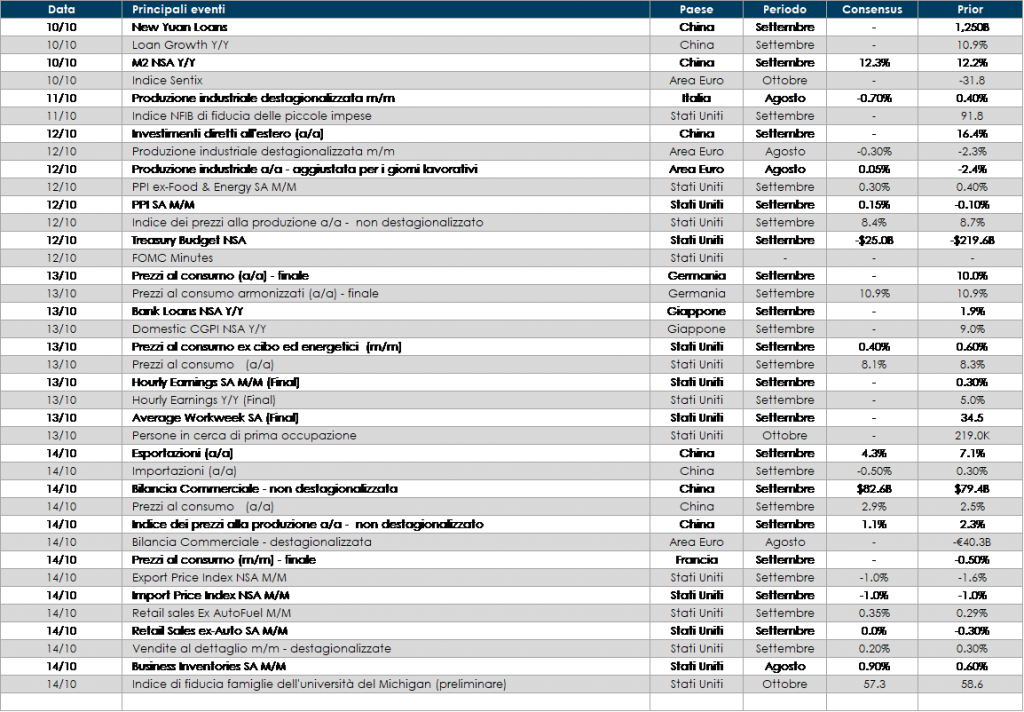

LA PROSSIMA SETTIMANA: quali dati?

- Europa: la settimana prossima saranno pubblicati i dati relativi alla produzione industriale dell’Area Euro di agosto.

- Stati Uniti: la settimana prossima l’attenzione sarà rivolta l’indice dei prezzi al consumo relativo al mese di settembre e le minute dell’ultimo FOMC.

- Asia: il Giappone vedrà la pubblicazione del saldo delle partite correnti e della bilancia commerciale di agosto, gli ordinativi di macchinari core e di macchine utensili e l’indice dei prezzi alla produzione. In Cina sarà la volta dell’inflazione, dell’indice dei prezzi alla produzione e della bilancia commerciale di settembre.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare, il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.