La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: la domanda resterà il principale driver del prezzo del petrolio?

- L’inizio della campagna vaccinale ha rappresentato un vero e proprio game-changer per il prezzo del petrolio

- L’andamento del prezzo del petrolio è guidato dalla domanda, mentre l’offerta resta depressa a causa della sua incapacità di adattarsi velocemente alle mutate condizioni economiche

- Nel prossimo meeting OPEC del 4 marzo è attesa una riconferma della strategia di rimodulazione dei tagli

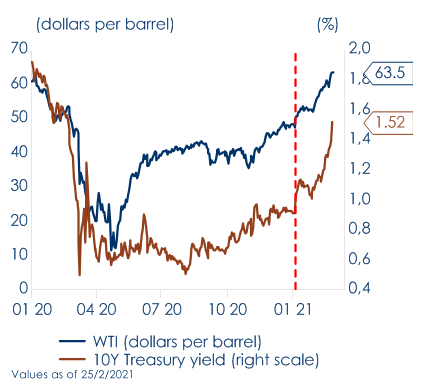

| A seguito dell’emergenza gelo in Texas, che con la paralisi delle operazioni estrattive ha fatto lievitare le quotazioni dei combustibili fossili, il prezzo del petrolio è salito sopra i 60 dollari al barile, registrando un nuovo massimo da gennaio 2020. Questa recente accelerazione rientra in un trend al rialzo di medio termine, iniziato in T4 2020 successivamente alla notizia della commerciabilità su larga scala dei vaccini anti-covid e della conseguente rimodulazione delle attese di crescita (e quindi di una domanda in aumento) a fronte di un’offerta di petrolio ancora depressa.

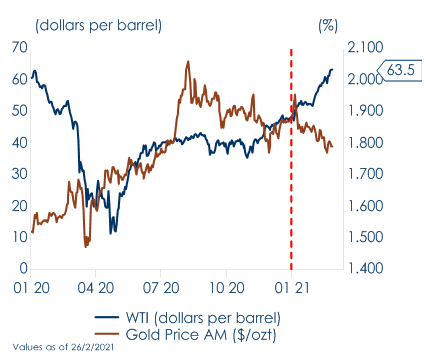

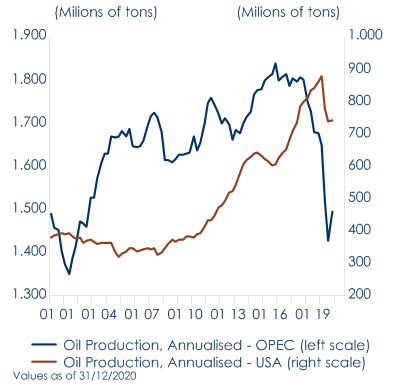

L’inizio della campagna vaccinale ha rappresentato un vero e proprio game-changer per il prezzo del petrolio, che ha smesso di essere guidato dal numero di infezioni e dai timori di nuove misure restrittive ed ha iniziato ad anticipare l’accelerazione della ripresa economica. Il procedere della campagna vaccinale, seppur con velocità diverse tra aree geografiche, riduce la probabilità di lock-down generalizzati in tutto il mondo e, quindi, di chiusure simili a quelle della primavera del 2020. A supportare poi la domanda di petrolio vi è stata oltre che la crescita cinese anche il commercio internazionale – il cui tasso di crescita è tornato ai livelli pre-pandemia a novembre – e la vivacità del settore manifatturiero (con indici PMI nei principali paesi sopra la soglia di espansione), che ha saputo adattarsi alla pandemia e aggirare le misure di contenimento. L’offerta, invece, non si è adattata così velocemente. Nel 2020 l’offerta di petrolio ha seguito le fluttuazioni drastiche della domanda. A fronte del crollo del prezzo del greggio registrato in marzo a seguito del fallimento dei colloqui OPEC e di una grave frattura tra Russia e Arabia Saudita, ad aprile l’OPEC+ ha deciso un taglio della produzione di quasi 10 milioni di b/g tra aprile e giugno, per poi incrementarla gradualmente di 2 milioni di b/g nel corso dell’estate. A dicembre l’OPEC+ ha accettato un ulteriore incremento di produzione di 500.000 b/g, circa un milione di b/g in meno rispetto alla proiezione prevista nel deal originale per via dell’outlook economico globale nuovamente in peggioramento a seguito della seconda ondata di infezioni. A gennaio l’Arabia Saudita si è fatta carico unilateralmente di un taglio della propria produzione di 1 mb/d nei mesi di febbraio e marzo a fronte di un modesto aumento della produzione di Russia e Kazakistan per soddisfare il fabbisogno stagionale. Il prossimo meeting OPEC si terrà il 4 marzo. Le attese, tuttavia, sono per una riconferma della strategia di rimodulazione dei tagli, già decisa in precedenza. La produzione di shale-oil USA è rimasta anch’essa depressa e ha subìto un calo marcato nel corso del 2020. Le prospettive per il 2021 sembrano compromesse dai forti tagli agli investimenti, penalizzati dalla necessità di consolidamento dei bilanci per le imprese che sono sopravvissute al 2020. A questo si deve aggiungere il cambio di passo dell’amministrazione statunitense. Il neopresidente Biden che, tenendo fede alle promesse elettorali fin dal suo insediamento, ha varato una serie di provvedimenti che non giocano a favore dei combustibili fossili e che renderanno difficile la ripresa dell’industria estrattiva dello shale-oil. Riteniamo quindi che questo disequilibrio tra domanda e offerta dovrebbe persistere anche nei prossimi mesi e il prezzo del petrolio potrebbe salire ancora nel resto del 2021, con la progressiva eliminazione delle restrizioni e l’accelerazione dell’attività economica. L’offerta di petrolio depressa durante la pandemia costituisce un rischio al ribasso per il prezzo del petrolio, che una volta consolidata la ripresa economica di alcuni membri dell’OPEC+ e dei produttori USA più solidi, potrebbero tornare ad immettere greggio sul mercato in modo relativamente rapido. Il maggior rischio al ribasso a breve termine per i prezzi del petrolio deriva da un potenziale nuovo accordo nucleare con l’Iran (si stima che l’accordo immetterebbe 2 milioni di b/g nel mercato in breve tempo). A cura di Teresa Sardena, Mediobanca SGR |

Fig.1: dopo l’annuncio dell’inizio delle campagne vaccinali anti-Covid, il prezzo del petrolio è tornato a salire per effetto dell’aumento della domanda…

Fig.2: …e la rimodulazione delle attese di crescita economica Fig.3: L’offerta, invece, non si è adattata così velocemente e resta ai minimi storici |

SETTIMANA TRASCORSA

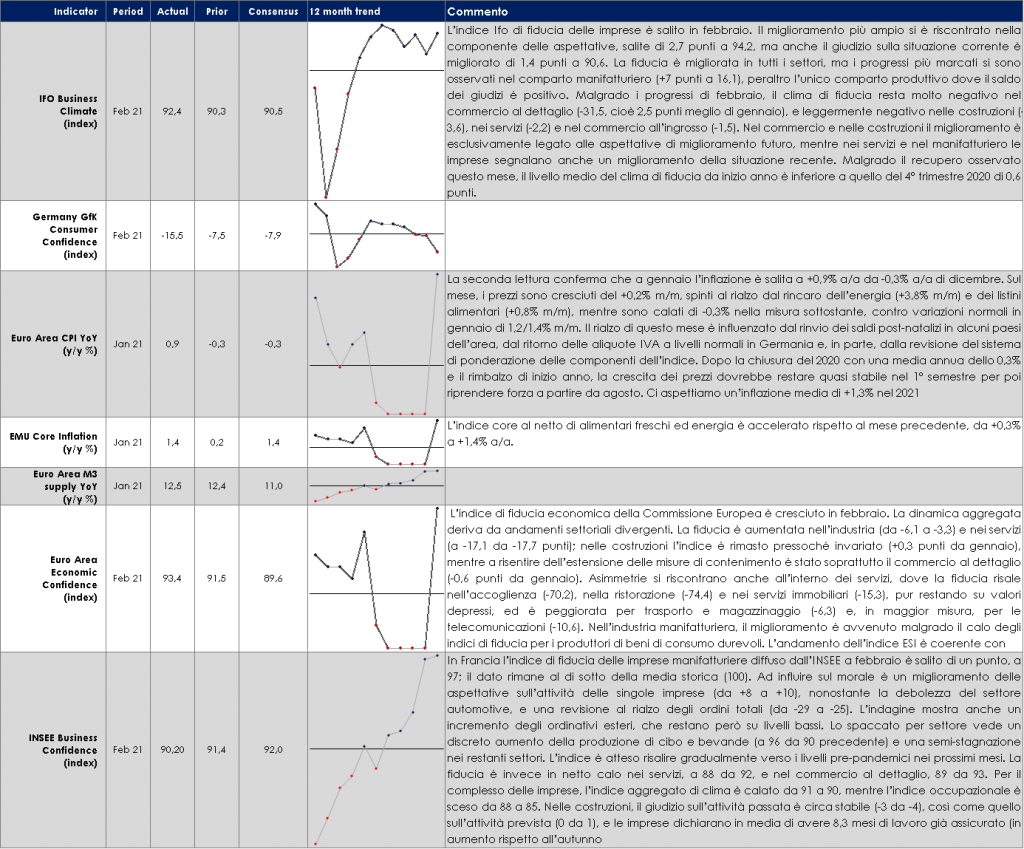

EUROPA: Migliora la componente delle aspettative dell’indice IFO ma l’andamento settoriale resta molto diversificato

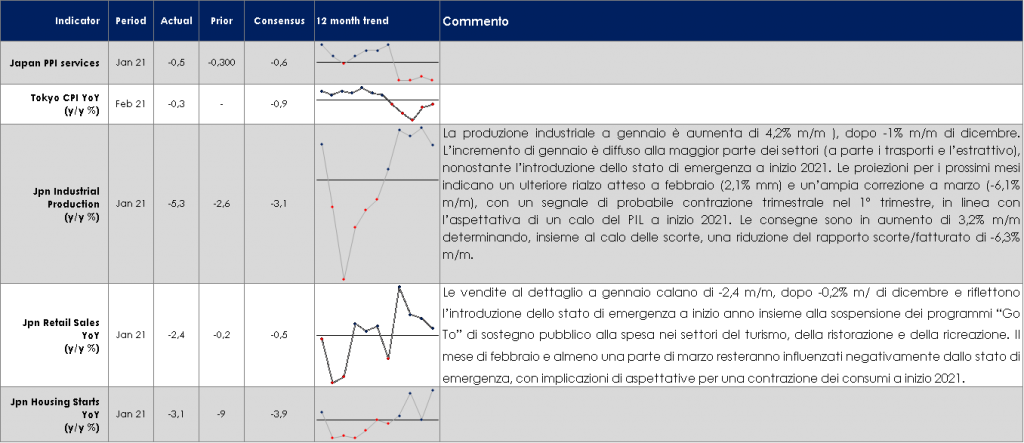

ASIA: in Giappone cresce la produzione industriale di gennaio

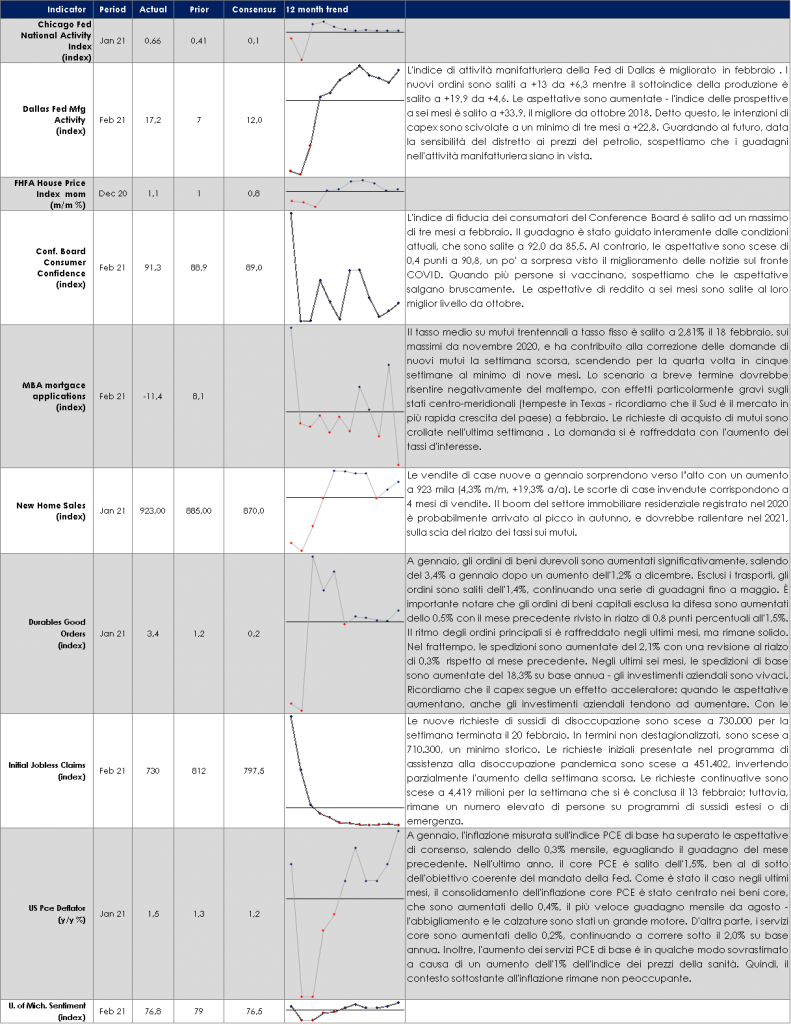

USA: nuove conferme del momento positivo della crescita economica US arrivano dai dati pubblicati questa settimana

La stima del PIL di T4 è stata rivista verso l’alto a 4,1% t/t ann. da 4% t/t ann. della prima lettura, con revisioni verso l’alto della dinamica degli investimenti fissi residenziali (a 35,8% t/t ann.) e non residenziali, a 14% t/t ann., con i macchinari in rialzo di 25,7% t/t ann. L’aspettativa è di ulteriore accelerazione della crescita in T1, verso una variazione vicina al 5% t/t ann. sulla scia della ripresa prevista per i consumi.

| PERFORMANCE DEI MERCATI

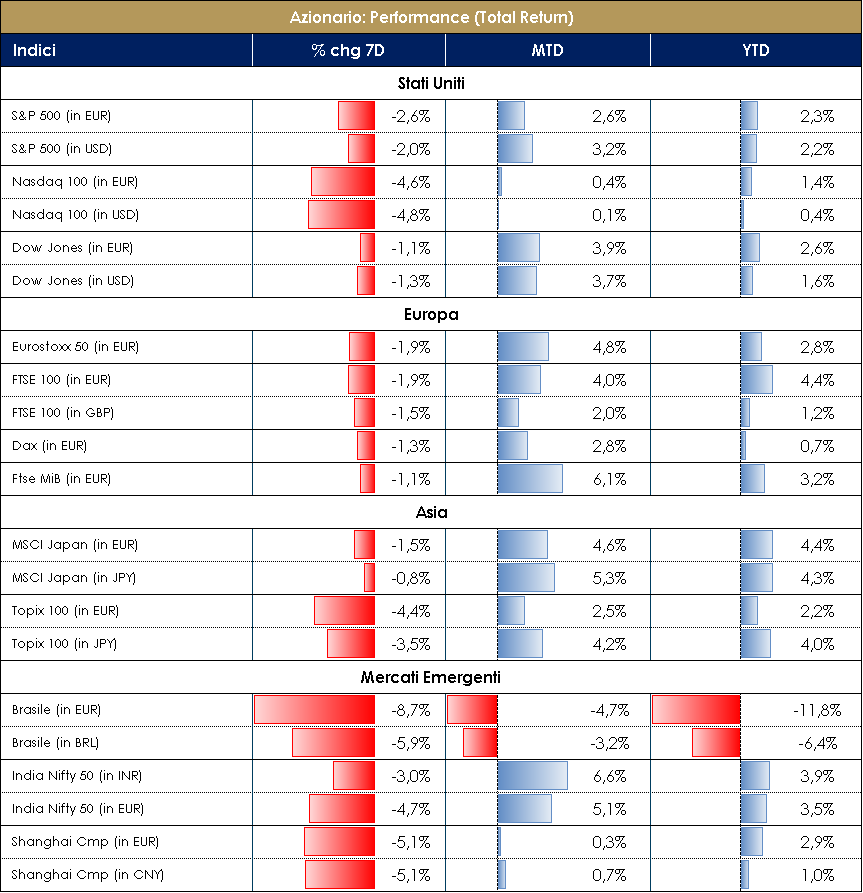

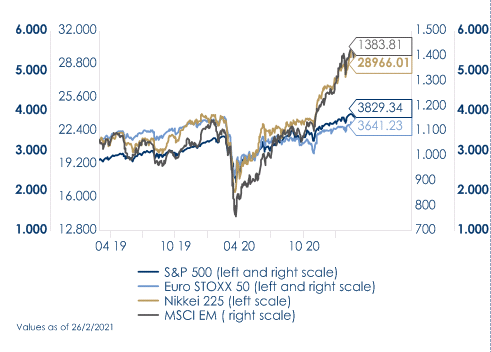

MERCATI AZIONARI Merito del “reflation trade”? Grande rotazione degli investitori tra bond e azioni Mercati azionari negativi questa settimana con l’indice europeo SXXE a -1.60%, trainato dalla speranza di riaperture nel settore Travel&Leisure +3.40% (Lufthansa +12%, Airbus +5%), Insurance +2.50%, Energy +1.95% (Tenaris e Technip +17%, Total ed ENI +4%) e Banks +1.80% (BNP +3%); di contro si registrano le vendite nel comparto Tecnologia -4.30% (Adyen -13%). Dato il movimento generalizzato di steepening delle curve dei rendimenti e l’annessa e connessa minaccia per i mercati azionari, con valutazioni ai massimi, può diventare strategico il posizionamento su settori la cui performance è correlata negativamente all’aumento dei tassi d’interesse: l’indice EuroStoxx Banks ha registrato un +6% in settimana; anche i settori dell’energia e delle materie prime favoriti dalla reflazione; sovra-performa anche dell’indice EuroStoxx Oil&Gas, che è salito di quasi il 5%, grazie all’aumento delle quotazioni del petrolio. Brent e WTI vicini ai $66 e $63 al barile, sui massimi da gennaio 2020, grazie anche ad una serie di eventi che hanno accelerato il rally innescato dalla scoperta dei vaccini Covid-19, dal taglio della produzione unilaterale dell’Arabia Saudita e il gelo americano. Appuntamento posticipato al 4 marzo in occasione dell’OPEC+! In linea generale gli investitori sembrano temporeggiare in attesa di capire quando si fermerà il rialzo generalizzato dei rendimenti obbligazionari, giunti ai nuovi massimi da febbraio 2020. In settimana è arrivato inoltre il supporto di Jerome Powell tramite il suo intervento al Congresso con il quale ha ri-confermato il pieno sostegno della FED all’economia americana, ancora fragile e lontana dall’obiettivo di piena occupazione, allontanando ogni dubbio sul possibile rialzo dei tassi. L’indice VIX è salito negli ultimi giorni, seppur ancora sotto quota 30, mentre la curva dei futures non si è invertita, a segnalare che gli operatori non si aspettano un sell-off a breve sul comparto. Storia simile oltreoceano, S&P500 a -2% con i settori Agri&Farm a +16%, Airlines +8% contro Comp&Elect -14%; Nasdaq100 -4.30%, con Marriott a +14%. A cura del team Core Equity Value di MB SGR PERFORMANCE MERCATI AZIONARI – Dati aggiornati alle ore 17.30 del 26 febbraio 2021 VIEW STRATEGICA I dati sull’efficacia dei vaccini hanno innescato una nuova fase di aumento della propensione al rischio. Le componenti forward looking dei principali indicatori anticipatori hanno accentuato la loro accelerazione e i listini azionari hanno reagito con una riduzione dei premi al rischio, un deciso rialzo delle quotazioni e una rotazione settoriale |

MATERIE PRIME E VOLATILITA’

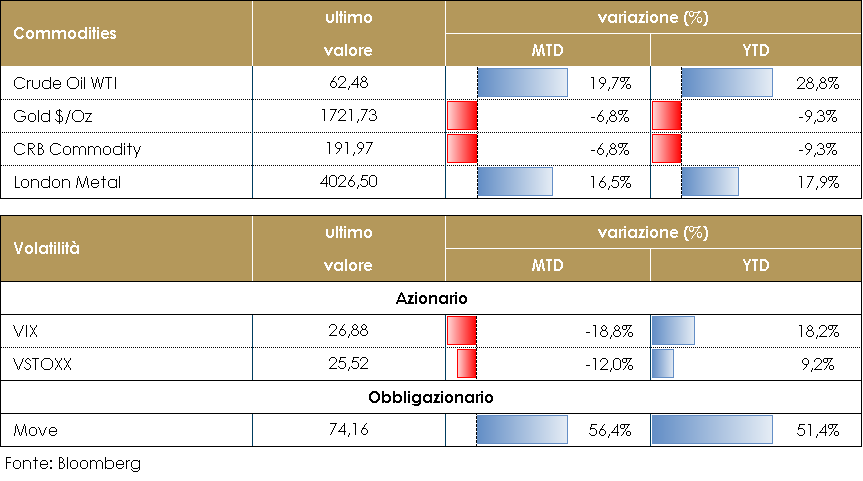

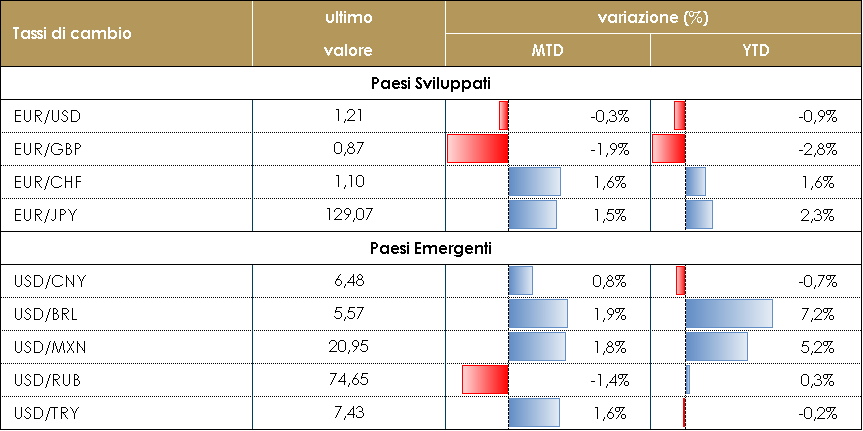

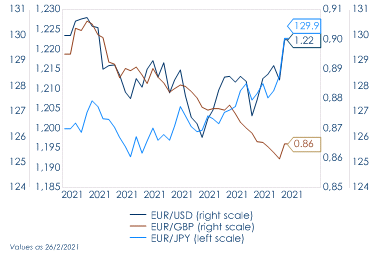

Il prezzo delle materie prime si conferma in accelerazione in scia al forte rialzo del petrolio (cfr. Il punto della settimana). Il Bloomberg Commodity Spot Index, che tiene traccia dei movimenti dei prezzi di 23 materie prime, è salito ai massimi da marzo 2013. I guadagni sono stati spinti dal prezzo del rame (leading indicator della domanda globale), salito sopra i 9.000 dollari a tonnellata per la prima volta in nove anni e da quello del petrolio mentre il caffè e lo zucchero sono cresciuti in maniera più contenuta. A conferma della difficoltà degli impianti texani nella lavorazione del greggio estratto, a causa del maltempo, arrivano i dati settimanali delle scorte di petrolio negli Stati Uniti diffusi dall’Energy Information Administration aumentate di 1,3 milioni di barili rispetto ad una contrazione attesa di oltre 6,7 milioni; le scorte di benzina erano attese in ribasso (-3,5 milioni) e sono invece salite ma di soli 12.000 barili. PERFORMANCE – Dati aggiornati alle ore 17.30 del 26 febbraio 2021 TASSI DI CAMBIO Durante la settimana i tassi reali negli Stati Uniti hanno continuato a crescere rapidamente: giovedì, il 10y americano ha registrato un’impennata vicina ai 20 pb, un record per un solo giorno. Un aumento così brusco ha ovviamente penalizzato il sentiment degli investitori: le valute dei mercati emergenti sono state vendute aggressivamente e quelle che offrono i tassi reali più bassi sono state le più penalizzate (il BRL ha perso quasi il 2% durante la sessione di trading). La mossa ha chiuso una settimana piena di interventi verbali sia negli Stati Uniti che nell’Eurozona da parte dei responsabili della politica monetaria, che hanno cercato di calmare il mercato ma non ci sono riusciti. Quasi tutte le principali valute hanno sofferto contro l’USD soprattutto durante la violenta risalita dei tassi reali statunitensi di giovedì. Eccezioni degne di nota sono state l’euro e lo yen, che hanno chiuso la settimana sostanzialmente invariati contro l’USD. L’aumento dei tassi di interesse reali non sembra sostenibile al ritmo attuale: i policymaker continueranno a intervenire verbalmente sul mercato per rallentare (se non fermare) il movimento che potrebbe danneggiare la ripresa economica. Fermare il movimento dei tassi potrebbe aprire la porta a un deprezzamento leggermente più significativo del dollaro. A cura del team obbligazionario di Mediobanca SGR PERFORMANCE TASSI DI CAMBIO -Dati aggiornati alle ore 17.30 del 26 febbraio 2021 |

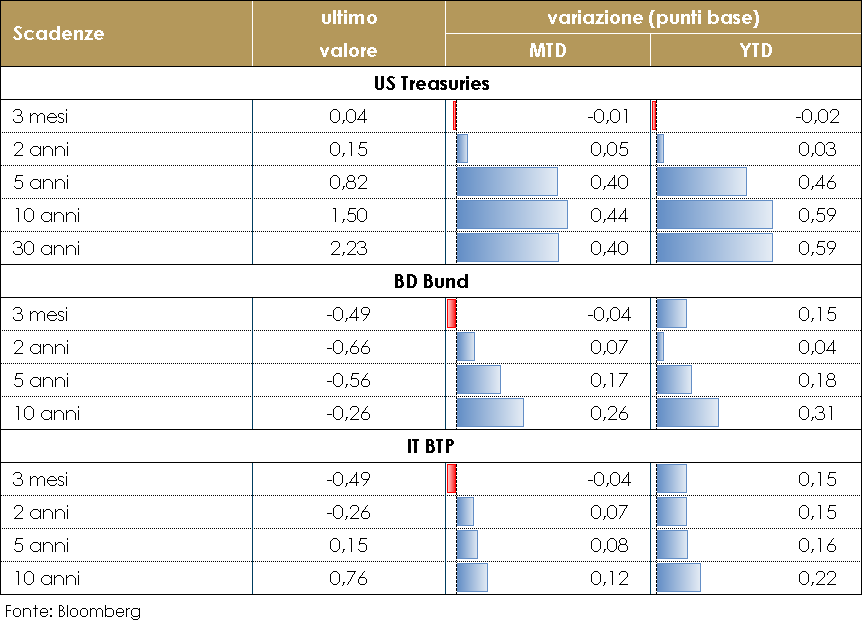

| MERCATI DEI TITOLI GOVERNATIVI

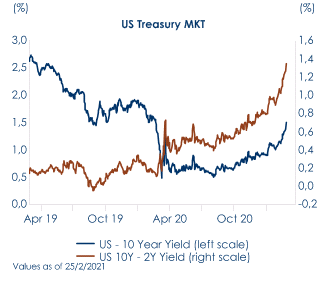

Nonostante i commenti dovish di vari esponenti delle banche centrali, questa settimana il sell-off del mercato obbligazionario globale ha subito una marcata accelerazione sulla scia della rimodulazione da parte degli investitori delle prospettive di inflazione globale e delle attese di politica monetaria. Contestualmente, infatti, si sono mosse le aspettative di mercato sulle future mosse di politica monetaria prezzate dal mercato dei futures: il mercato sta anticipando i tempi dei primi rialzi dei tassi in tutto il G10, in molti casi sfidando direttamente la forward guidance delle banche centrali stesso. Negli USA, il decennale ha testato la soglia dell’1.60%, mentre gli spread di curva (2-10 anni e 5-30 anni) sono ai massimi dal 2016. il sell-off dei titoli di Stato USA ha continuato ad estendersi anche sull’altra sponda dell’Atlantico: il beta dei Bund a 10 anni rispetto agli UST è salito a 0,73 nelle ultime due settimane, da 0,69 nelle due settimane precedenti, e 0,42 in gennaio. A poco sono serviti gli interventi degli esponenti del Consiglio Direttivo della BCE hanno affermato che la BCE sta “monitorando da vicino” i tassi a lungo termine. Il presidente Lagarde è stato il primo lunedì nel discorso al parlamento europeo, ma con poco seguito dagli altri membri fino a giovedì, quando sia Isabel Schnabel che Philip R. Lane hanno ribadito questo punto. Lane ha fatto un discorso dettagliato, andando oltre il riferimento ai tassi “reali” o “nominali”, per concentrarsi sulla rilevanza dei tassi OIS e dei rendimenti sovrani (ponderati in base al PIL). I prossimi appuntamenti delle Banche centrali si avvicinano. L’11 marzo avremo la riunione del Consiglio Direttivo della BCE (e la pubblicazione delle nuove proiezioni), mentre il 17 marzo sarà la volta della FED. La Fed sarà costretta a riconoscere che la ripresa è robusta, il che dovrebbe sostenere una tendenza all’appiattimento sui 5s30, mentre, la BCE sarà costretta a giustificare perché ritiene che l’economia possa tollerare condizioni di finanziamento più rigide, visti i rischi per le sue previsioni di inflazione al 2023. PERFORMANCE DEI TITOLI DI STATO – Dati aggiornati alle 17.30 del 26 febbraio 2021 VIEW STRATEGICA Governativo US I rendimenti dei Treasury US hanno mostrato una modesta tendenza al rialzo, sulla scia della rimodulazione delle attese di crescita economica e dell’aumentato stimolo fiscale. La normalizzazione economica dovrebbe esercitare una certa pressione sui tassi a lunga, che tuttavia registreranno solo aumenti modesti, perché manipolati dalla Fed. Esprimiamo una view neutrale. Governativo EU: I titoli governativi europei hanno evidenziato un decoupling da quelli statunitensi mostrando una tendenza al ribasso, sulla scia delle aspettative di un ulteriore allentamento monetario da parte della BCE di ottobre e giustificato da un’inflazione negativa e da una debole prospettiva economica. |

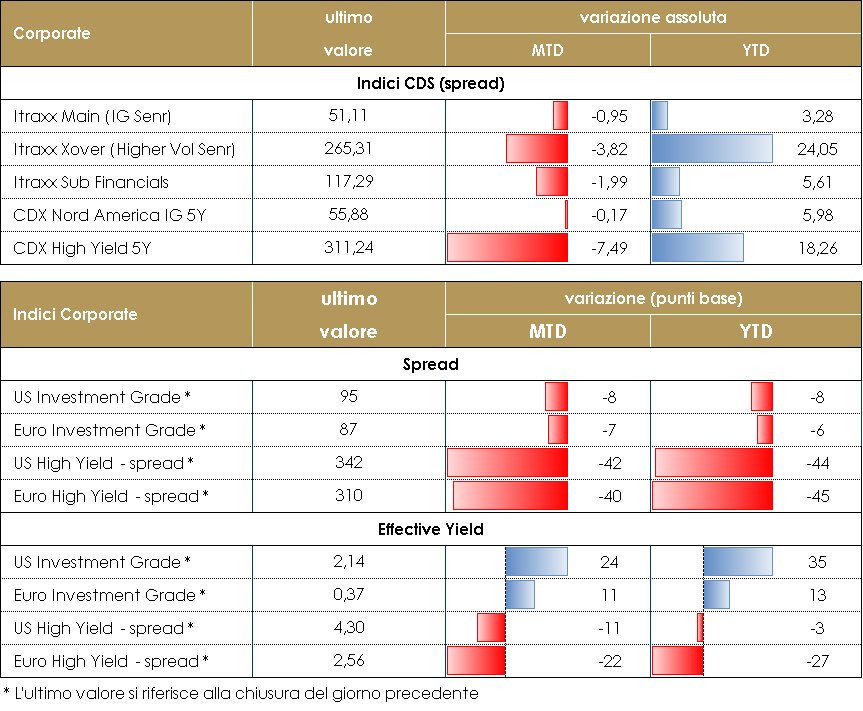

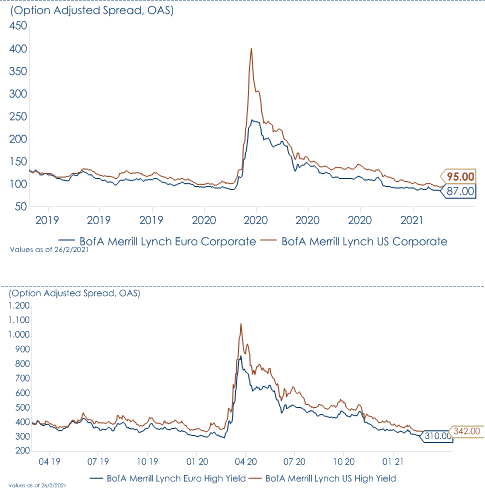

MERCATI DEI TITOLI CORPORATE

La settimana è stata piuttosto difficile per i mercati del credito a partire dal movimento dei tassi reali che nella settimana hanno proseguito il trend di rialzo nonostante le parziali rassicurazioni delle autorità monetarie sul proseguimento delle politiche espansive sia in termini di tassi bassi a lungo che sui programmi di acquisto diretto. L’allargamento degli spread, soprattutto nella seconda parte della settimana, ha pesato sul total return degli indici, già sostanzialmente negativi per l’irripidimento delle curve e per l’aumento dei tassi soprattutto nella parte medio lunga della curva. Le emissioni brevi risultano invece piuttosto ancorate grazie comunque alla forward guidance confermata dalle autorità.Sul mercato secondario i titoli corporate bond hanno sofferto in particolare nelle parti medio lunghe delle curve anche degli strumenti subordinati con call oltre i cinque anni.Gli indici CDS di cui riportiamo settimanalmente Itraxx Xover e CDX HY rispettivamente su Europa e US, hanno fatto segnare +21bp in Europa e +20 negli Stati Uniti. Più moderato l’allargamento degli indici IG con CDX IG e Itrxx Eur Main in allargamento di 5bp.Sul primario il tono negativo della settimana ha contribuito a raffreddare l’attività anche se da parte delle società l’aumento dei tassi porta inevitabilmente ad una accelerazione nei programmi di funding per l’anno.Su corporate segnaliamo i double tranche di ENBW (7y e 12y 500MIo), NTT Senior (4y e 9y 1Bio each), Glencore (8y e 12y 500Mio) e i deal di Easyjet (BBB- 1.2Bio 1.875%) che ha attratto domanda per 5 volte (6Bio) e General Motors (6y 750Mio 0.6%).Su HY deal di refinancing per Victoria (500Mio 5.5y nc 2, 3.625%) mentre più tranquilla la settimana sulle emissioni bancarie con emissioni senior per Natwest, BNP e BPCE. A cura del team obbligazionario di Mediobanca SGR PERFOMANCE DEI TITOLI CORPORATE – Dati aggiornati alle 17.30 del 26 febbraio 2021 VIEW STRATEGICA Corporate IG: Il supporto della politica monetaria con acquisti diretti e forward guidance su “tassi bassi a lungo” giustificano i livelli compressi degli spread. Nel corso dell’anno il miglioramento del ciclo economico garantirà ulteriore supporto alla solidità dei fondamentali. Manteniamo una view neutrale. Corporate HY: Outlook positivo ma possibili fasi di volatilità che potranno rappresentare occasioni di acquisto. Default rate contenuti con picco nel T1, su livelli comunque ridotti rispetto ai cicli precedenti. Supporto al mercato da fattori tecnici positivi e ricerca di rendimento. Manteniamo una view neutrale. |

I MERCATI NEL MESE DI FEBBRAIO

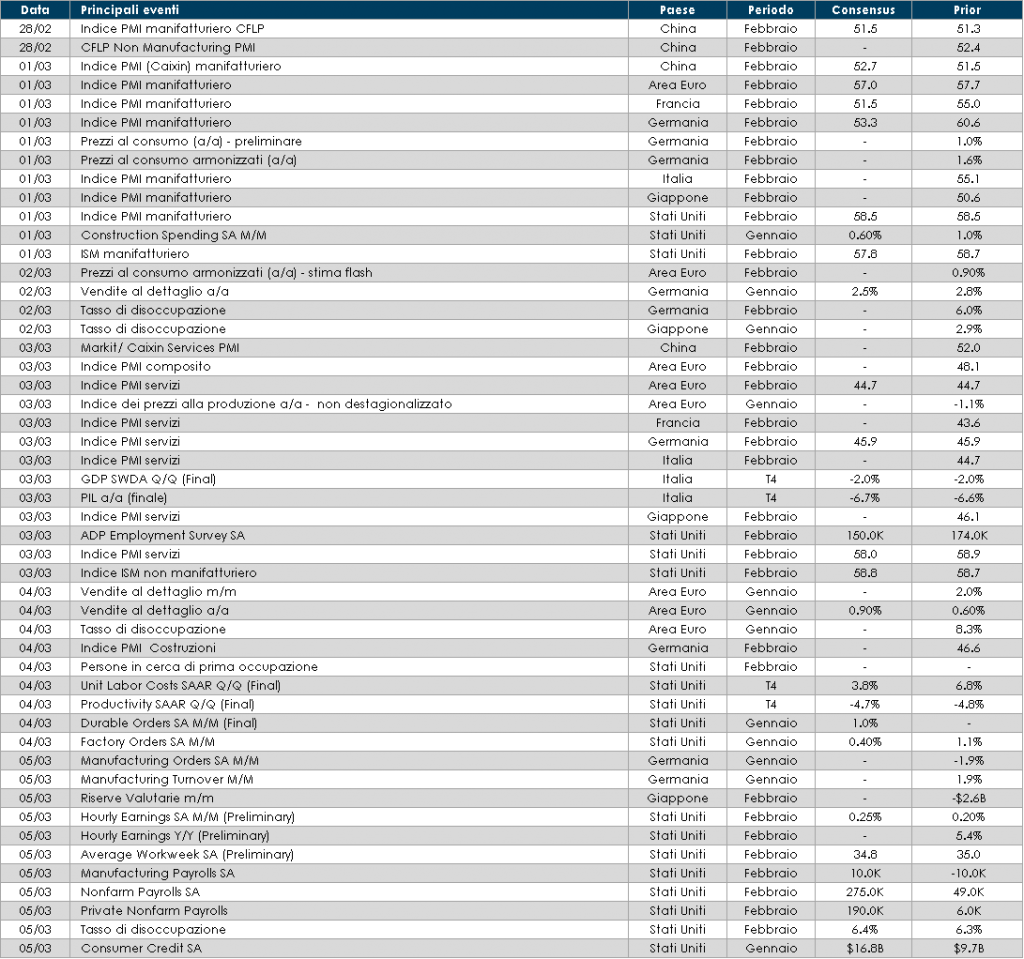

LA PROSSIMA SETTIMANA: quali dati?

- Europa: La prossima settimana, saranno pubblicate le vendite al dettaglio e il tasso di disoccupazione relative al mese di gennaio. La stima preliminare dell’inflazione di febbraio dovrebbe mostrare un’inversione di tendenza rispetto agli effetti one-off che hanno fatto salire il tasso core all’inizio dell’anno.

- Stati Uniti: I dati statunitensi della prossima settimana confermeranno probabilmente la ripresa in corso, anche se le rigide temperature registrate in questi giorni rischiano di introdurre rumore nei dati. Saranno infatti pubblicati gli indici PMI manifatturieri e dei servizi nonché il report sul mercato del lavoro. Mercoledì sarà pubblicato il Beige Book, documento economico su cui deciderà il FOMC del 17 marzo.

- Asia: In Giappone saranno pubblicate le indicazioni relative all’andamento del mercato del lavoro giapponese, con la pubblicazione del tasso ufficiale di disoccupazione e del rapporto tra richieste e posti di lavoro disponibili. Sempre da Tokyo, sul fronte dell’offerta, arriverà l’indicazione relativa alla spesa in conto capitale. Inoltre, sia Giappone, sia Cina, comunicheranno il livello dell’indice PMI per il settore manifatturiero.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare, il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.