La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: L’economia statunitense in 10 grafici

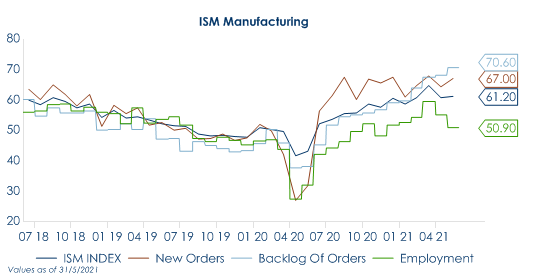

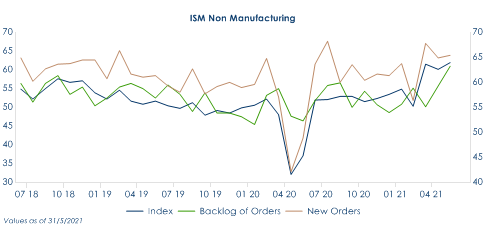

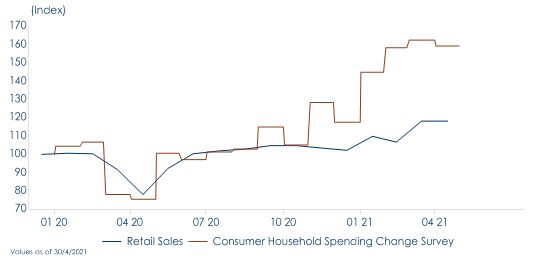

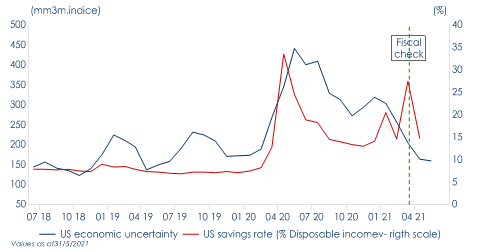

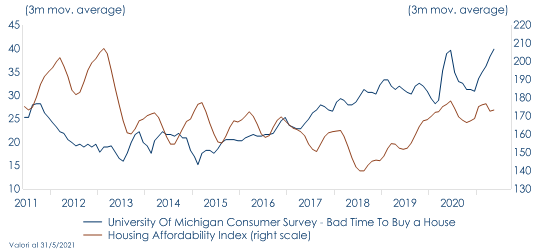

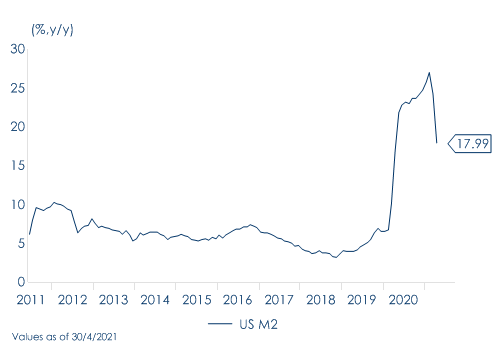

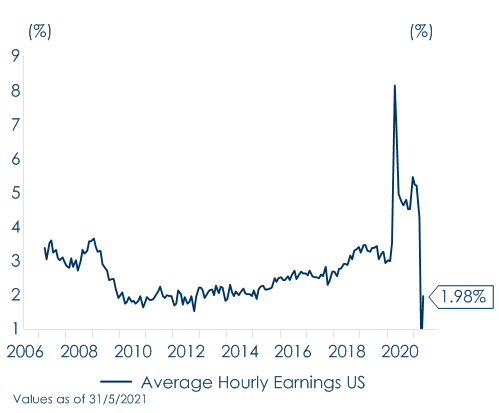

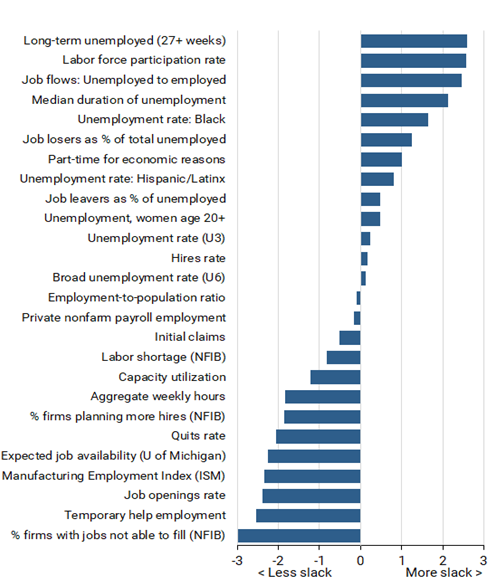

- L’economia US mostra segnali di normalizzazione, sebbene risenta ancora delle anomalie indotte dalla pandemia.

- La graduale ripresa dell’economica globale, sostenuta dalla progressiva riapertura nei diversi paesi, ha spostato l’attenzione sui tempi della normalizzazione della politica monetaria della Federal Reserve.

A cura di Teresa Sardena, Mediobanca SGR

SETTIMANA TRASCORSA

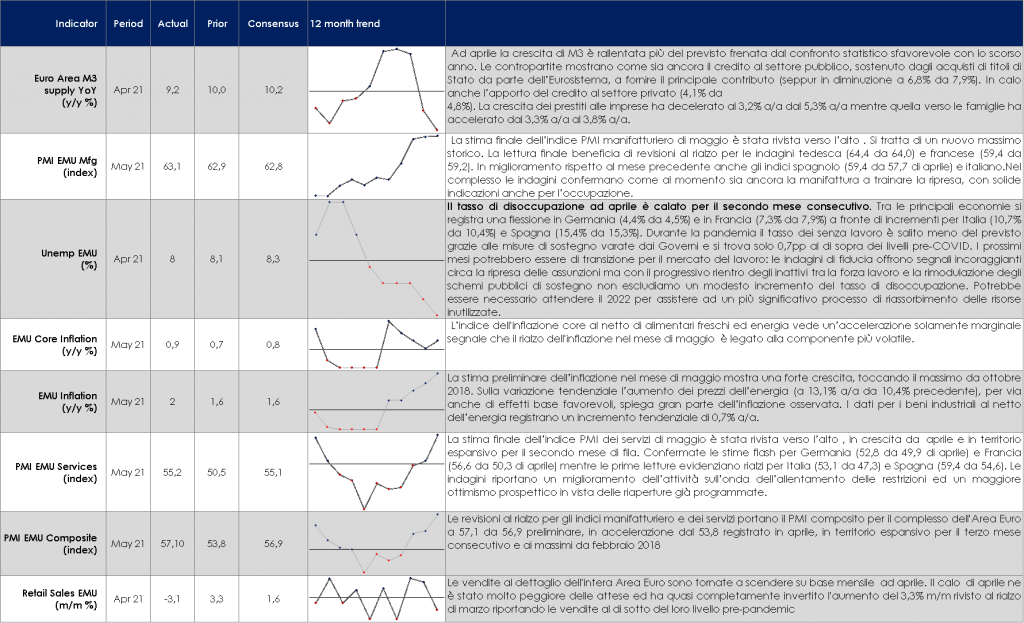

EUROPA: La stima flash dell’inflazione nel mese di maggio tocca il massimo da ottobre 2018

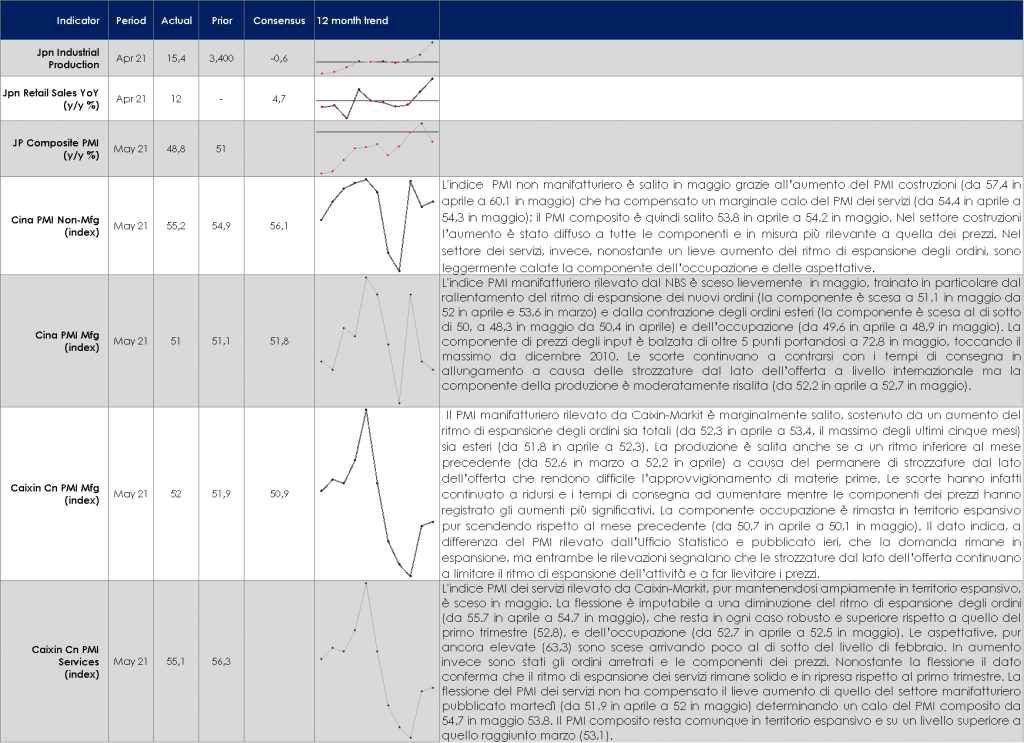

ASIA: in Cina l’indice PMI composito cala a maggio ma resta in territorio espansivo, su un livello superiore a quello di marzo

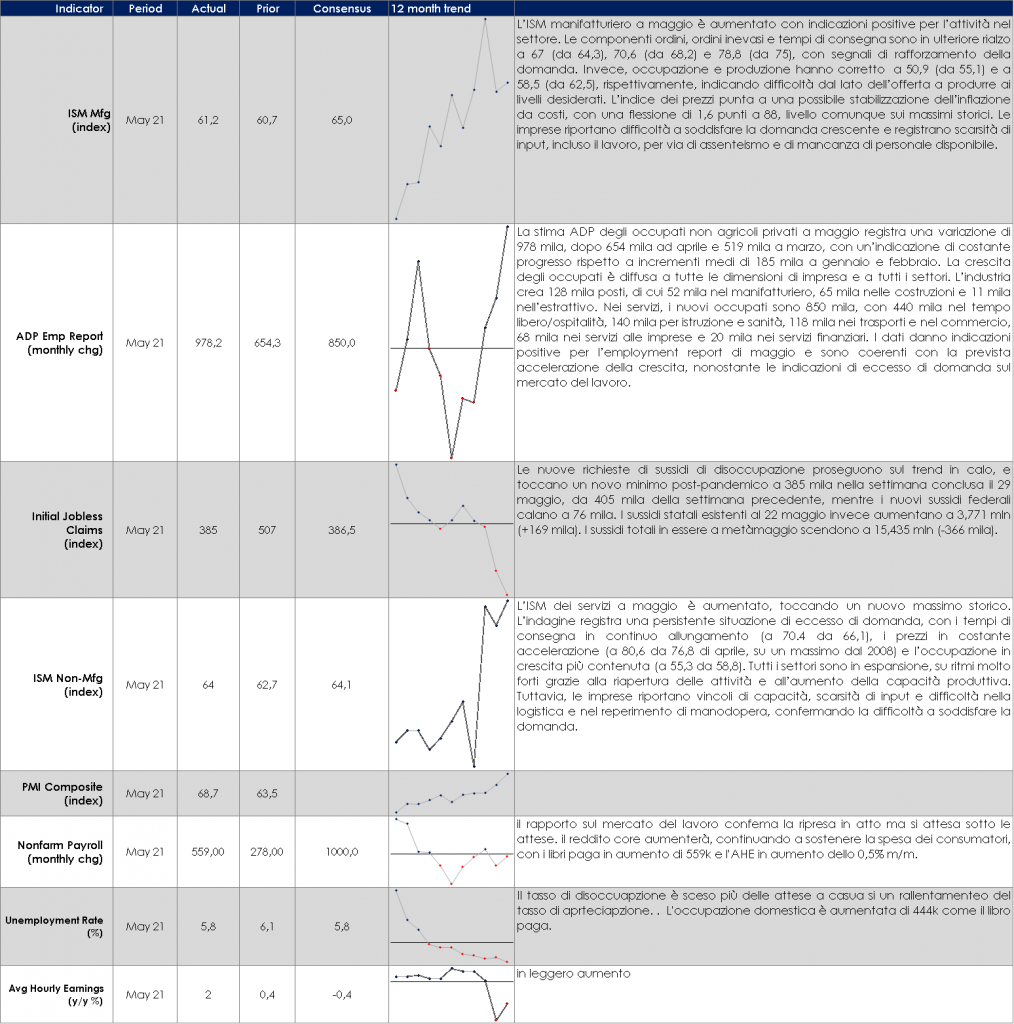

USA: ISM dei servizi in ulteriore crescita, grazie alla riapertura delle attività

| PERFORMANCE DEI MERCATI

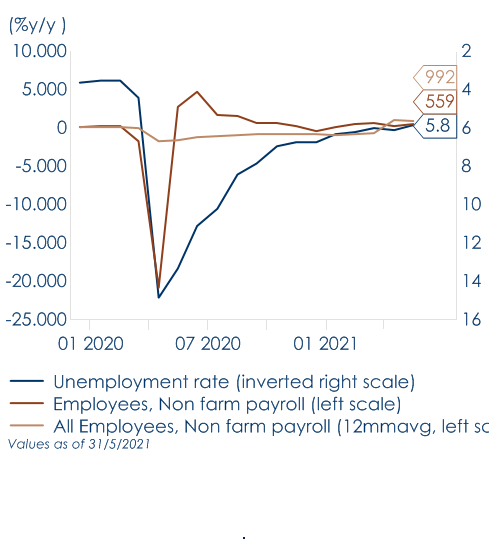

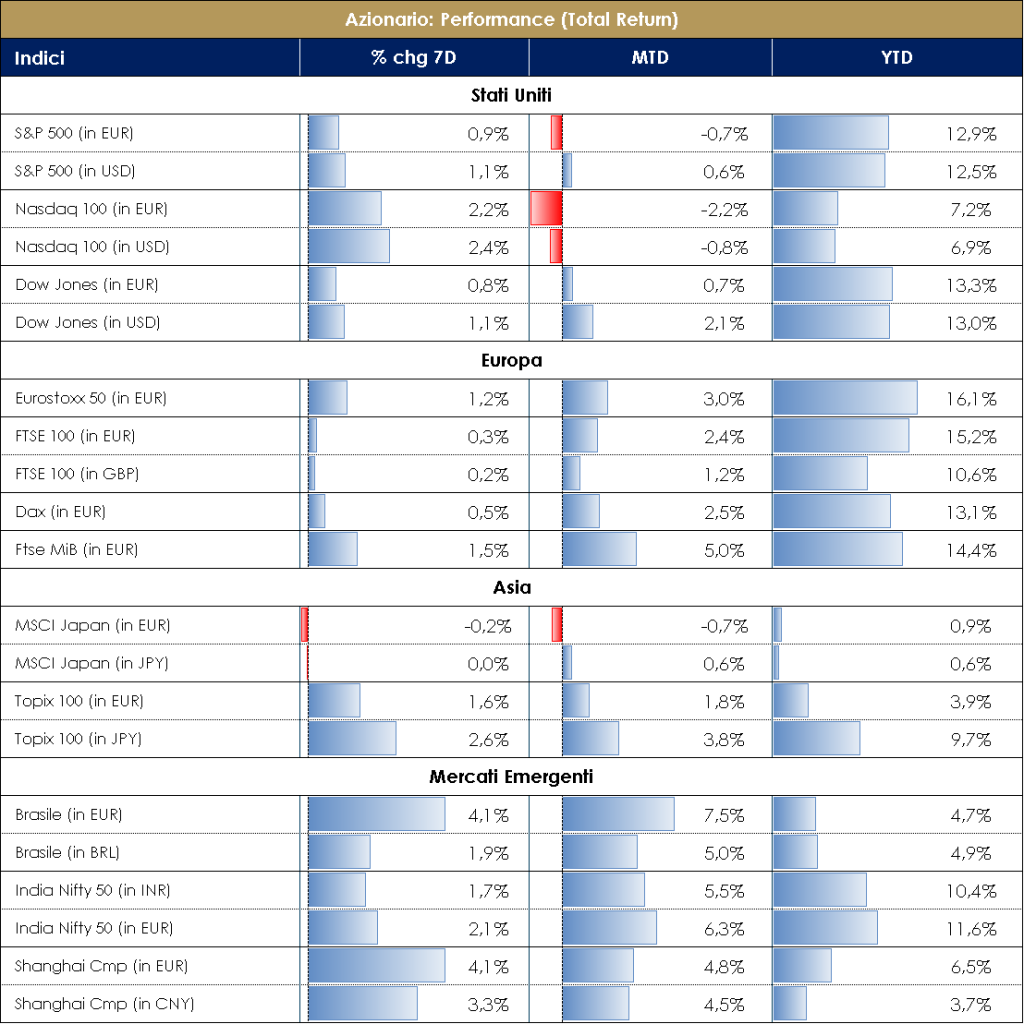

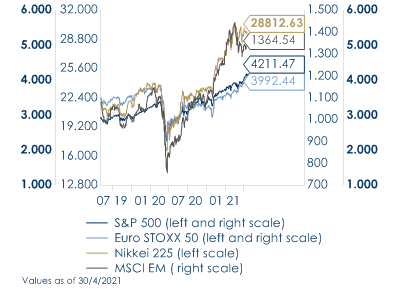

MERCATI AZIONARI Sell in May and Go Away? No thanks, for now I prefer to STAY! Complici le chiusure in US per il Memorial Day, la giornata di bank holiday in UK e i vari ponti considerando il 2 giugno sul mercato domestico, la settimana sui mercati azionari si è rivelata pressoché tranquilla e senza particolari spunti. I dati macroeconomici, perciò, hanno rubato la scena. Nelle prossime settimane gli investitori avranno l’occasione di comprendere meglio quale direzione i mercati azionari potranno prendere nella seconda metà dell’anno (primo dato arrivato poche ora fa con i US nonfarm payrolls a 559K vs 675K exp vs 266K di aprile e con tasso di disoccupazione sceso al 5.8%). Anche i future sul VIX sono rientrati dopo il dato macro-statunitense. FTSE MIB ancora tonico a +1.75% (Saipem il miglior titolo) e ITAMid Cap +2.70% (Cattolica Assicurazioni +18% e AS Roma che prende profitto -10% dopo la performance di maggio). Nasdaq100 -1.15% (Tesla -8%), S&P500 -0.30% ed EuroStoxx +0.40%, quest’ultimo trainato da Auto&Parts +5%, Energy e Personal Care +3%, contro la sottoperformance delle Utilities -2.50%. TechnipFMC +25%. Il petrolio ha fatto segnare i massimi (>70 dollari/barile) dopo le stime OPEC riviste le quali prevedono un ulteriore calo delle scorte (almeno di circa 2 milioni di barili al giorno negli ultimi 4 mesi dell’anno). Il governo cinese ha imposto alle banche di aumentare il coefficiente sulle riserve in valuta dal 5% al 7%: la decisione entrerà in vigore dal 15 giugno e rappresenta il primo rialzo di coefficiente dal 2007 (quando era stato portato dal 4% al 5%). Si segnalano alcune chiamate di riduzione alle esposizioni “cicliche” da parte degli analisti, complice il picco del ciclo macro in previsione del 3Q21, sebbene controintuitive considerando i settori che stanno beneficiando maggiormente delle riaperture: attività ricreative, cinema/teatri, turismo, ristorazione e trasporti. I dati di oggi sull’occupazione negli Stati Uniti potrebbero contribuire a dare ulteriore slancio? Secondo Bloomberg, gli ETF indicizzati agli indici azionari europeo hanno raccolto circa €4.5 miliardi a maggio, portando a segno il terzo mese consecutivo di sottoscrizioni, con una netta crescita rispetto al mese scorso. A cura del team Core Equity Value di MB SGR PERFORMANCE MERCATI AZIONARI – Dati aggiornati alle ore 17.30 del 4 giugno 2021 VIEW STRATEGICA I dati sull’efficacia dei vaccini hanno innescato una nuova fase di aumento della propensione al rischio. Le componenti forward looking dei principali indicatori anticipatori hanno accentuato la loro accelerazione e i listini azionari hanno reagito con una riduzione dei premi al rischio, un deciso rialzo delle quotazioni e una rotazione settoriale |

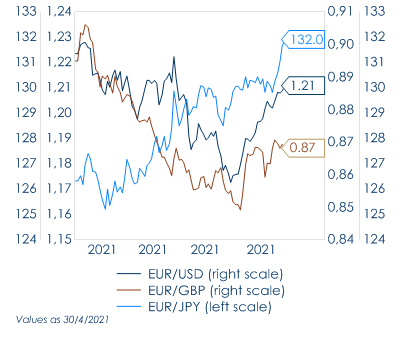

MATERIE PRIME E VOLATILITA’

L’OPEC+ ha deciso di mantener fede al programma di graduale aumento dell’offerta petrolifera. Nei mesi di giugno e di luglio immetterà sul mercato un ammontare complessivo di circa 2,1 milioni di barili al giorno, così come concordato lo scorso aprile. Il prossimo meeting di aggiornamento della produzione di petrolio è stato fissato ora al primo di luglio, quando si deciderà la politica da agosto in avanti. I produttori si dicono fiduciosi circa la ripresa della domanda di Stati Uniti e Cina, i due principali consumatori di petrolio, aggiungendo che il ritmo delle vaccinazioni anche in Europa darà un’ulteriore spinta ai consumi. La prospettiva di un ritorno sul mercato del greggio iraniano, visto il dialogo in corso sul nucleare, non sembra al momento preoccupare. Il ritardo nelle trattative fra USA e Iran (non è escluso che i negoziati si interrompano fino al 18 giugno, data delle elezioni presidenziali in Iran) sposta la minaccia del ritorno sul mercato dei circa 2 milioni di barili al giorno verso fine anno, quando però si auspica che la ripresa economica sia in grado di assorbirne l’impatto. PERFORMANCE – Dati aggiornati alle ore 17.30 del 4 giugno 2021 TASSI DI CAMBIO La prima settimana di giugno ha visto un arresto improvviso della tendenza al deprezzamento del dollaro americano. L’accelerazione della crescita economica statunitense, segnalata da un indicatore dei servizi migliore del previsto, ha fatto aumentare la domanda del biglietto verde, non solo rispetto le valute del G10 ma anche contro le valute dei mercati emergenti. Il mercato sembra cauto su quale direzione prendere: la Federal Reserve potrebbe segnalare l’intenzione di ridurre l’accomodamento monetario alla prossima conferenza di Jackson Hole, ma se i dati sul lavoro evidenziassero migliori condizioni del previsto, tale decisione potrebbe essere scontata dal mercato prima di quella data. Nelle valute dei mercati emergenti, la notizia della settimana è stata la violazione (anche se solo temporanea) di 6,4 del CNY contro USD. Questo livello non si vedeva dal 2018. Dato il desiderio delle autorità cinesi di ridurre il supporto all’economia, il mercato ha percepito il trend di apprezzamento dello Yuan come sicuro. Tuttavia, una volta rotto il livello di 6,4, la People Bank of China ha rilasciato delle dichiarazioni per segnalare un crescente disagio per l’apprezzamento della valuta. Il mercato è tornato rapidamente sopra quel livello e al momento rimane incerto sulla prossima mossa della valuta. A cura del team obbligazionario di Mediobanca SGR PERFORMANCE TASSI DI CAMBIO-Dati aggiornati alle 17.30 del 4 giugno 2021 |

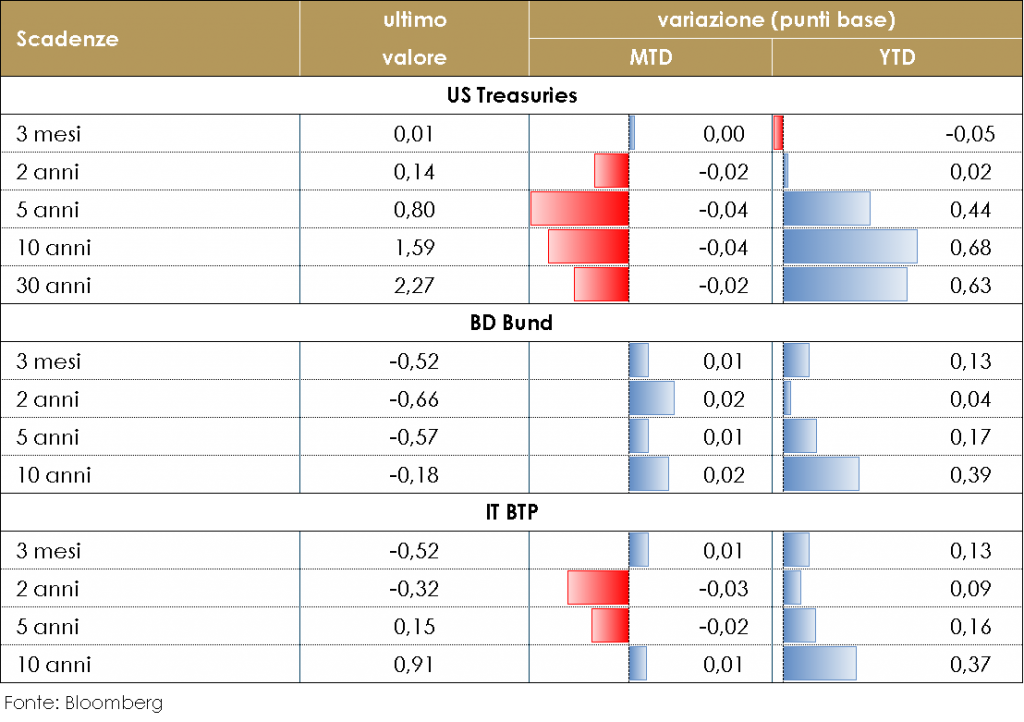

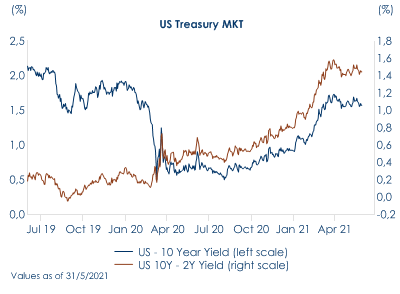

| MERCATI DEI TITOLI GOVERNATIVI

PERFORMANCE DEI TITOLI DI STATOSettimana interlocutoria per i titoli obbligazionari governativi, che attendono i meeting di politica monetaria di BCE e FOMC programmati rispettivamente per le prossime due settimane. Negli Stati Uniti i rendimenti dei titoli governativi sono saliti leggermente sullo sfondo di dati del mercato del lavoro generalmente positivi, con l’aumento dell’occupazione ADP e le richieste di disoccupazione, risultate più forti delle attese. Questa settimana la Fed ha sorpreso il mercato con la decisione di avviare la riduzione di corporate ed ETF in portafoglio, acquistati attraverso la Secondary Market Corporate Credit Facility (circa 14 mld di dollari). Questa decisione riflette probabilmente una Fed fiduciosa nella sua capacità di ritirarsi progressivamente lo stimolo eccezionali sulla scorta di condizioni finanziarie estremamente accomodanti. Tuttavia, anche il Presidente della Fed di New York, Williams, ha voluto subito ribadire che la scelta non implica un avvio del tapering per i titoli di stato e che l’istituto resterà estremamente accomodante ancora a lungo. Se la settimana scorsa il mercato dei titoli obbligazionari dell’Area Euro è stato guidato dalla rivalutazione del rischio di riduzione del ritmo degli acquisti del PEPP, dopo una serie di commenti dovish da parte dei funzionari della BCE, questa settimana invece il mercato ha mantenuto un atteggiamento attendista prima della riunione di politica monetaria della settimana prossima, che sarà accompagnata dalla pubblicazione delle nuove proiezioni di crescita ed inflazione. Conseguentemente, i rendimenti sono quindi risultati piuttosto stabili. Il tema di questa settimana è stato meno ovvio, anche se potrebbe essere visto come il mercato che mantiene un modello di tenuta Questa settimana sono state tracciate le linee guida dell’inizio delle emissioni sotto il programma NGEU per questo secondo semestre. Il target di emissioni di titoli a medio-lungo termine ammonterà a circa 80mld, iniziando con un sindacato da 10mld, appena annunciato, e altri due collocamenti programmati entro la fine di luglio. Una volta a regime, l’EU emetterà con cadenza mensile tramite un sindacato ed una asta classica. PERFORMANCE DEI TITOLI GOVERNATIVI – Dati aggiornati alle 17.30 del 4 giugno 2021 Governativo US: I rendimenti dei Treasury US hanno mostrato una modesta tendenza al rialzo, sulla scia della rimodulazione delle attese di crescita economica e dell’aumentato stimolo fiscale. La normalizzazione economica dovrebbe esercitare una certa pressione sui tassi a lunga, che tuttavia registreranno solo aumenti modesti, perché manipolati dalla Fed. Esprimiamo una view neutrale. Governativo EU: I titoli governativi europei hanno evidenziato un decoupling da quelli statunitensi mostrando una tendenza al ribasso, sulla scia delle aspettative di un ulteriore allentamento monetario da parte della BCE di ottobre e giustificato da un’inflazione negativa e da una debole prospettiva economica. |

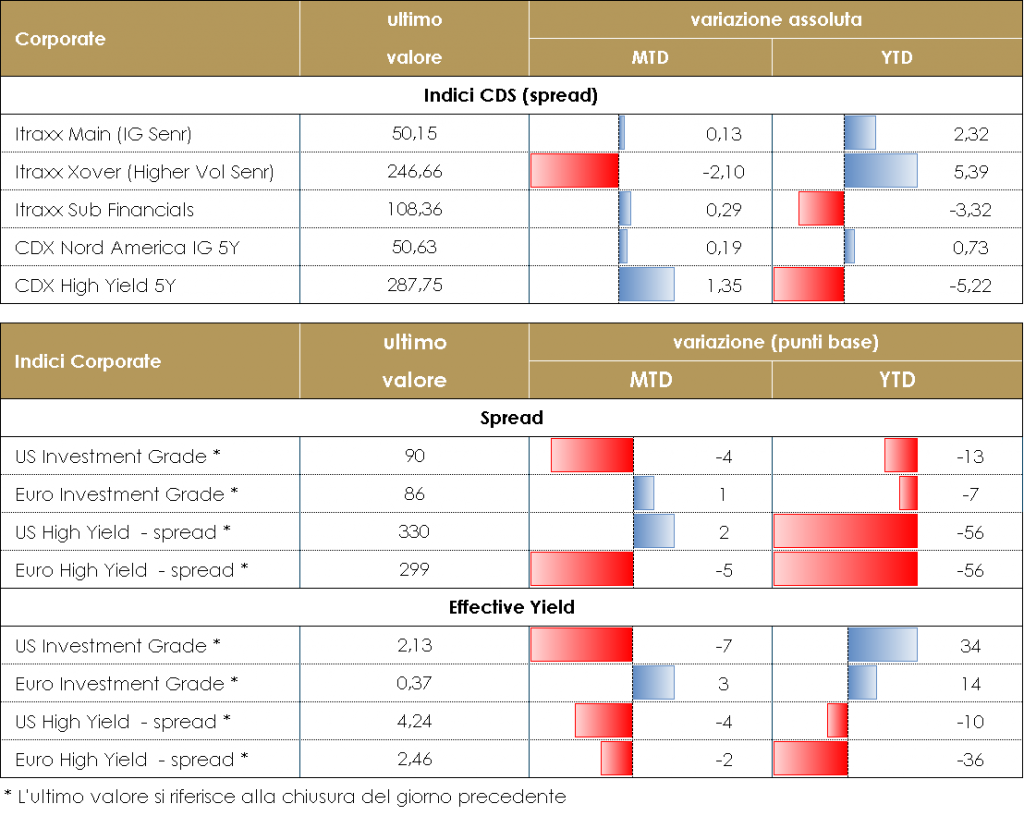

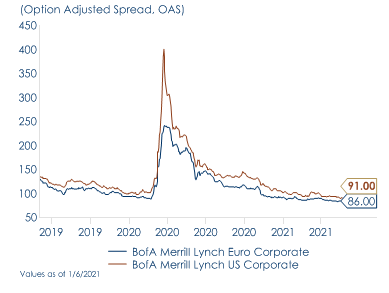

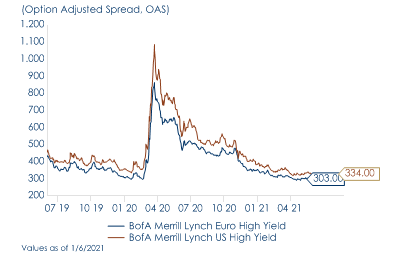

MERCATI DEI TITOLI CORPORATE

La settimana è stata molto tranquilla sui mercati ed è iniziata con una giornata festiva, lunedì, sia in US che a Londra. L’attenzione dei mercati si è concentrata sui numerosi interventi dei policy makers, sia di Ecb in Europa che della Fed in US, oltre che sui dati di inizio mese, PMI europei e americani e mercato del lavoro in US. Le rassicurazioni sul fronte delle politiche monetarie e le conferme sui buoni dati ma con ancora qualche aspetto da verificare (sul mercato del lavoro in particolare il tasso di partecipazione) hanno permesso ai mercati rischiosi di performare, senza ulteriori timori per tassi e tapering degli interventi monetari e quindi ai tassi di trattare in un range ristretto chiudendo la settimana con livelli in lieve discesa.Sul mercato secondario i titoli corporate bond hanno avuto un buon bid soprattutto in relazione alla relativa calma del mercato primario e ai flussi di inizio mese senza comunque movimenti di rilievo nei total return degli indici.I CDS Indexes di cui riportiamo settimanalmente Itraxx Xover e CDX HY rispettivamente su Europa e US, hanno fatto segnare -2bp in Europa e -3 negli Stati Uniti. Ancora più stabile nel comparto IG con CDX IG e Itrxx Eur Main in restringimento di 1bp. Sul primario la settimana ha avuto volumi inferiori rispetto all’ultimo periodo in particolare sui segmenti più rischiosi.Su corporate segnaliamo il multitranche di Nestle (AA- Senr 1.25Bio 4y 0%, 750Mio 8y 0.25%, 500Mio 12y 0.6255, 650Mio 20y 0.875%), i deal green su utilities per Rwe ag (BBB 500Mio Senr 9y 0.625%) e Ewe ag (BBB+ 500Mio Senr 7y 0.25%) e l’emissione dell’americana Worley Us (BBB 500Mio Senr 4y 0.875%) mentre su HY solo un nuovo deal per Aggregate Holdings (NR 250Mio Senr 3y 5.5%). Più corposa l’attività su finanziari, con i subordinati dell’assicurazione Fidelidade Companhia (NR 500Mio Sub 10y 4.25%) e di Ing Groep (BBB 500Mio Sub 11nc6y 0.875%) mentre su senior Raiffeisenbank (A- 350Mio Senr 7y 1%), Danske bank (A- 500Mio Senr NP 8y 0.75%) e Belfius bank (BBB+ 500Mio Senr NP 5y 0.375%). A cura del team obbligazionario di Mediobanca SGR PERFORMANCE DEI TITOLI CORPORATE – Dati aggiornati alle 17.30 del 4 giugno 2021 VIEW STRATEGICA Corporate IG: Il supporto della politica monetaria con acquisti diretti e forward guidance su “tassi bassi a lungo” giustificano i livelli compressi degli spread. Nel corso dell’anno il miglioramento del ciclo economico garantirà ulteriore supporto alla solidità dei fondamentali. Manteniamo una view neutrale. Corporate HY: Outlook positivo ma possibili fasi di volatilità che potranno rappresentare occasioni di acquisto. Default rate contenuti con picco nel T1, su livelli comunque ridotti rispetto ai cicli precedenti. Supporto al mercato da fattori tecnici positivi e ricerca di rendimento. Manteniamo una view neutrale. |

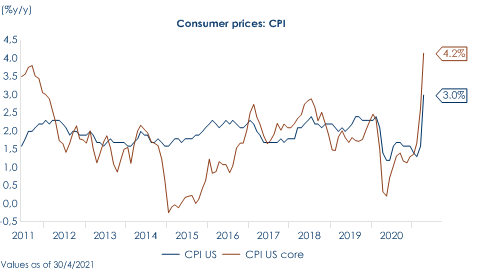

I MERCATI NEL MESE DI MAGGIO

A maggio la pubblicazione di due statistiche macroeconomiche statunitensi ha catturato l’attenzione del mercato: dapprima il report sul mercato del lavoro di aprile sorprendentemente debole, con solo 266.000 nuovi posti di lavoro creati (rispetto alle aspettative del mercato di quasi 1 milione) e di difficile interpretazione, successivamente l’indice core dei prezzi al consumo, aumentato dello 0,9% mese su mese, registrando il tasso più altro dal 1981. La difficoltà di interpretazione di questi dati ha aumentato la volatilità sui mercati, mentre sia i prezzi dei titoli azionari sia i rendimenti dei titoli di stato si sono mossi solo lateralmente. I rendimenti governativi statunitensi sono rimasti ostinatamente range bound, con i tassi a 10 anni generalmente scambiati in un range stretto tra 1,55-1,7%. Maggio ha visto rendimenti modesti nei mercati azionari globali, con l’Europa che ha sovraperformato le altre regioni principali su una base di rendimento totale. L’energia è stato il settore azionario globale con la migliore performance, sia nel mese in corso che nell’anno in corso. L’HY statunitense ha sottoperformato l’IG statunitense in maggio, dopo aver registrato rendimenti più elevati in aprile. L’IG dell’UE, d’altro canto, ha registrato un eccesso di rendimento negativo a maggio. Nel FX, le sorprese economiche relative positive al di fuori degli Stati Uniti, insieme al calo dei tassi USA, hanno spinto il dollaro US di nuovo al ribasso. Le materie prime sono state l’asset class con le migliori performance, con i metalli preziosi che hanno fatto particolarmente bene.

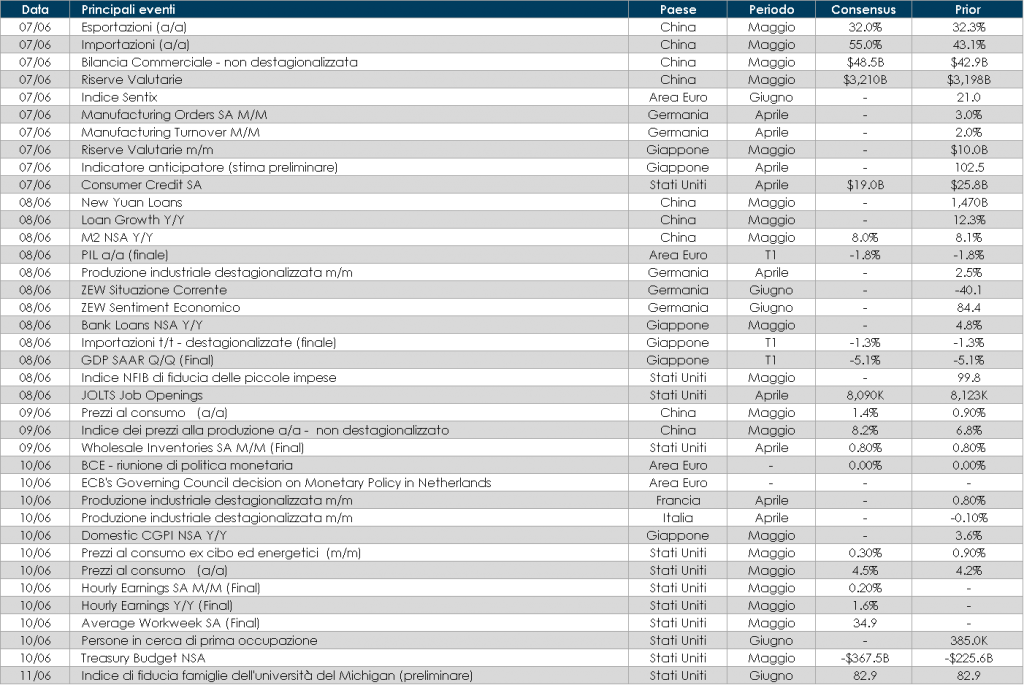

LA PROSSIMA SETTIMANA: quali dati?

- Europa: l’attenzione dei mercati sarà rivolta alla riunione di giugno del Consiglio Direttivo della BCE. La BCE non dovrebbe modificare la propria politica monetaria, nonostante a maggio l’inflazione nell’Area Euro sia salita al 2% dall’1,6% di aprile, raggiungendo, per la prima volta in più di due anni, l’obiettivo dichiarato. Inoltre, sul fronte dei dati macroeconomici, la Germania pubblicherà gli ordini di fabbrica e la produzione industriale, gli indici ZEW sulle aspettative sui dati attuali sulla crescita economica e la bilancia commerciale, mentre l’Italia annuncerà i dati relativi alle vendite al dettaglio e al tasso di disoccupazione.

- Stati Uniti: l’attenzione sarà rivolta alle indicazioni sui prezzi al consumo relativi al mese di maggio che saranno pubblicati giovedì

- Asia: La Cina pubblicherà gli indici dei prezzi al consumo e alla produzione relativi al mese di maggio

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare, il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.