IL PUNTO DELLA SETTIMANA: Il governo britannico definisce la strada per la Brexit

- Il Governo britannico ha presentato in parlamento il White Paper sulle proposte di accordo con l’UE e di ratifica di quanto emerso nella riunione di Checkers

- I mercati finanziari continuano a ritenere improbabile una hard Brexit

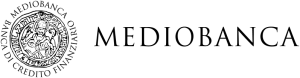

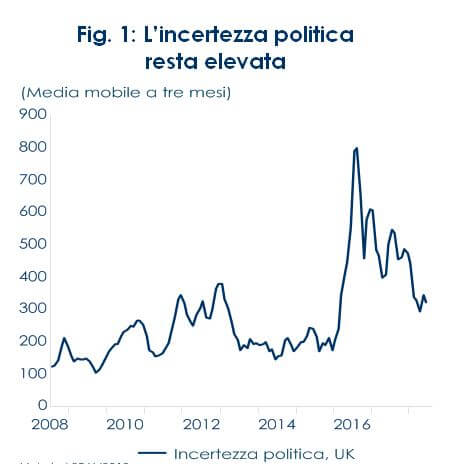

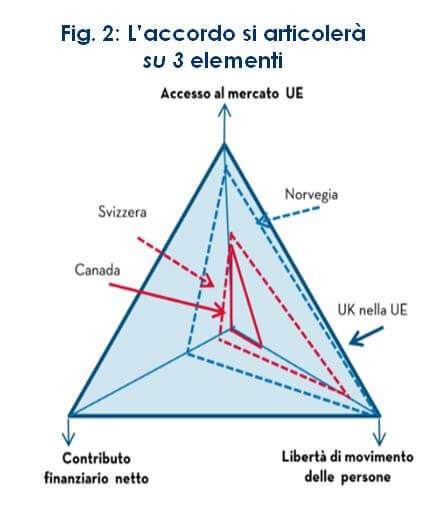

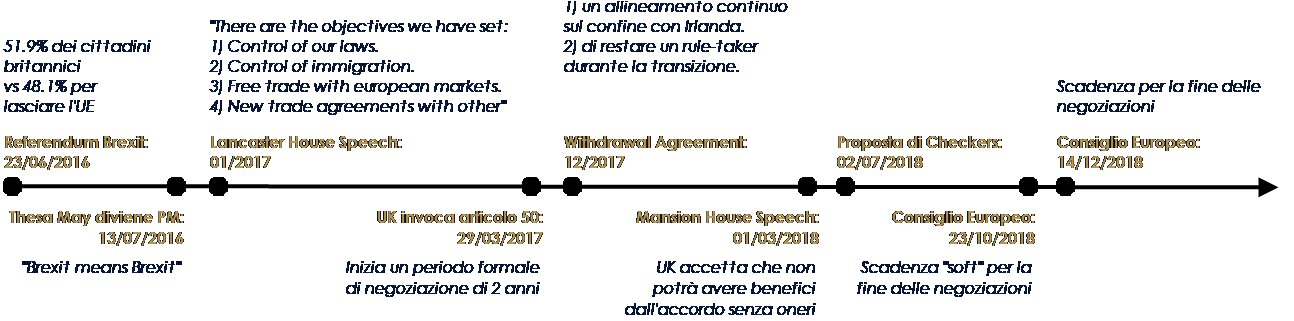

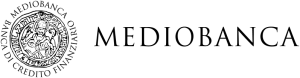

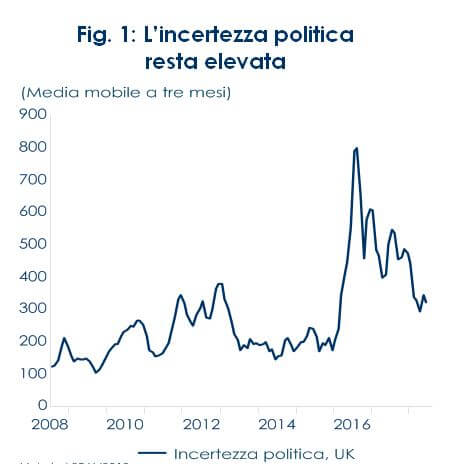

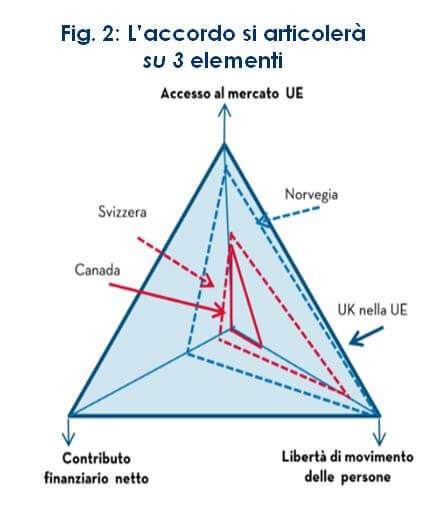

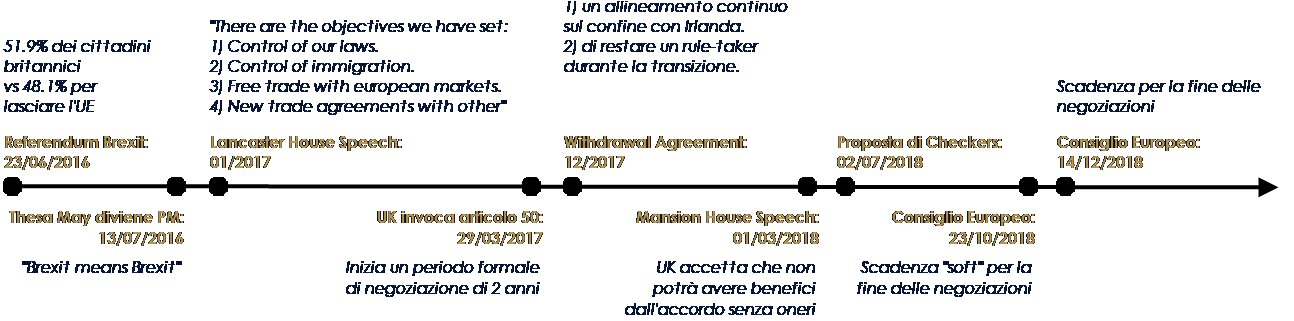

| La Brexit resta al centro del dibattito politico britannico (figura 1): dopo la riunione di Checkers (in cui è stato delinea il nuovo approccio del Governo Britannico in merito ai negoziati con l’UE e agli accordi commerciali, che entreranno in vigore allo scadere della fase di transizione alla fine del 2020), il ministro degli Esteri, B. Johnson, e il segretario per la Brexit, D. Davis, si sono dimessi, perché a loro avviso, la proposta farebbe troppe concessioni all’Unione europea (UE).Come sottolineato nel nostro editoriale del 4/05/2018, la negoziazione dell’accordo finale per la Brexit dovrà necessariamente contemperare tre elementi (figura 2): 1) accesso al mercato UE; 2) libertà di movimento delle persone; 3) contributo finanziario netto pagato all’UE. La proposta della Premier May sembra focalizzarsi sui primi due aspetti e prevede un “accordo doganale facilitato”,articolato in quattro punti: 1) libero scambio delle merci; 2) nessuna libera circolazione di servizi; 3) ritiro dal mercato unico e dall’unione doganale; 4) ravvicinamento normativo e amministrativo alle strutture dell’UE. La proposta, che è stata presentata al parlamento in un White paper, ancora non approvata da Bruxelles, non si esprime, invece, sulle forme di finanziamento. In primo luogo, l’accordo prevede di creare, per il commercio di beni, una nuova zona di libero scambio con l’UE. Tale zona sarà sostenuta da un regolamento comune UE-UK, mentre in capo al Parlamento britannico resterà il diritto di scegliere se inserire o meno alcune norme nella legislazione dell’UE (ma non senza conseguenze). La zona di libero scambio non si estenderà ai servizi: la necessità della loro esclusione trae origine dalla volontà britannica di preservare la “flessibilità normativa” nel suo comparto economico a maggior valore aggiunto. Conseguentemente, il governo riconosce che “il Regno Unito e l’UE non avranno gli attuali livelli di accesso ai rispettivi mercati”. In secondo luogo, il Regno Unito e l’UE dovranno istituire un quadro comune per “l’interpretazione coerente e l’applicazione degli accordi UK-UE”, anche se UK non sarà più sottoposta alla giurisdizione diretta della Corte di Giustizia Europea. Nelle aree in cui il Regno Unito applicherà il regolamento comune della zona di libero scambio, si terrà in debito conto del diritto dell’UE ed in caso di controversie tra le regole UK e UE la Corte di Giustizia Europea avrà l’ultima parola. In terzo luogo, una nuova “Disposizione doganale facilitata” eliminerà la necessità di controlli doganali alle frontiere tra il Regno Unito e l’UE. Sarà “come se” il Regno Unito e l’UE partecipassero a “un territorio doganale combinato”: il Regno Unito applicherà le sue tariffe per le merci destinate al mercato interno, mentre applicherà le tariffe europee per le merci destinate all’UE. La proposta britannica si configura come un ulteriore avvicinamento del paese a una soft Brexit (figura 4). La strada per l’accordo finale rimane difficile e comporterà un aumento dell’incertezza politica fino alla fine dell’anno. Di fatto, quanti nel governo May volevano una hard Brexit pensano che accettare la nuova proposta implichi di fatto pochi cambiamenti nei rapporti UE-UK. D’altra parte, il governo britannico ha scelto una soluzione pragmatica ed ora dovrà soddisfare l’UE, che vuole un’opzione praticabile e un accordo speciale (“cherry-picking“) che possa costituire un precedente indesiderato. Nei prossimi giorni l’UE dovrà dichiarare se queste proposte rispettano l’integrità del mercato unico e se sono in grado di fornire una soluzione convincente alla questione irlandese. In questo contesto di generale incertezza la performance economica del paese resta debole (figura 3), i mercati finanziari continuano a scontare che un processo di hard Brexit resta improbabile ed ad attendersi un rialzo del costo del denaro da parte della BoE ad agosto (83%). |

Fig. 1: L’incertezza politica resta elevata

Fig. 2: L’accordo si articolerà su 3 elementi

Fig. 3: La congiuntura economica resta debole in UK

|

Fig 4: Evoluzione della posizione UK sul processo della Brexit  |

SETTIMANA TRASCORSA

EUROPA: i verbali della BCE rivelano che le decisioni di Riga sono state prese all’unanimità

A maggio la produzione industriale è cresciuta dell’1,3% m/m (consenso 1.3% m/m, valore precedente -0.8% m/m). Il dato riflette un rimbalzo in quasi tutti paesi dell’Area e in particolare in Germania. La produzione manifatturiera è cresciuta di 1,4% m/m dopo il calo di 0,2%m/m di aprile, spinta dalla produzione di beni di consumo e intermedi. La produzione di beni capitali è cresciuta ancora a maggio (+0,7% m/m) ma meno del mese precedente (+2,2% m/m). Si tratta in ogni caso di un recupero dopo la contrazione di 0,6% t/t a marzo. Nonostante il rallentamento segnalato dalle indagini di fiducia anche a maggio, la tendenza di fondo del manifatturiero rimane solida anche se meno vivace che a fine 2017. In settimana, la BCE ha pubblicato i verbali relativi alla riunione di politica monetaria di giugno, da cui è emerso che le decisioni relative alla riduzione del piano di acquisti netti sono state presa all’unanimità. Emerge, inoltre, che i membri del Consiglio Direttivo erano ampiamente concordi sulla necessità di mantenere un elevato grado di stimolo monetario, da qui deriva la decisione di rafforzare la forward guidance attraverso elementi espliciti basati su una data di riferimento, in modo da conferire un grado di prevedibilità alle decisioni future sui tassi di policy. Tuttavia, i verbali non includono alcun indizio su cosa possa intendersi per tassi fermi “through the summer 2019” e indicano che la BCE ha rafforzato la propria fiducia su un sentiero al rialzo dell’inflazione verso l’obiettivo. Infatti, osserva che le proiezioni di giugno prevedevano l’inflazione complessiva e l’inflazione core rispettivamente all’1,7% e all’1,9% nel 2020, al rialzo dalle stime di marzo. Relativamente alla congiuntura i membri del Consiglio Direttivo erano concordi nel ritenere che ” l’espansione economica rimane solida e generalizzata”, nonostante le indicazioni di rallentamento da inizio anno, mentre i rischi erano valutati come bilanciati anche se si riconosceva un aumento dei rischi verso il basso nel breve termine, nel più lungo termine il principale rischio deriva dalla minaccia di un maggiore protezionismo. In ogni caso, la BCE riteneva importante un certo grado di prudenza, che la ha portati ad esprime condizionalità su un eventuale ripristino del piano di acquisti netti, nell’eventualità di un peggioramento della congiuntura.

In UK la bilancia commerciale ha anche visto un deficit maggiore del previsto a £ 12,36 mld contro un consenso di £ 11,95 miliardi e il precedente è stato rivisto a £12,40 mld rispetto al precedente £ 14,04mld.

USA: nuove tariffe commerciali contro la Cina, che dichiara che prederà le necessarie contromisure

La fiducia delle piccole imprese, misurata dall’indice NFIN delle piccole imprese, rimane elevata, sebbene sia scivolato a 107,2 a giugno da 107,8 di maggio, sostenuto ancora dai vantaggi derivanti dai tagli fiscali e dalle politiche che favoriscono la crescita. L’indagine ha, inoltre, sottolineato la solidità del mercato del lavoro: da un lato i piani aziendali per creare nuovi posti di lavoro hanno registrato un guadagno consistente, dall’altro le segnalazioni di aumenti delle retribuzioni sono rimaste storicamente elevate, mentre la voce “ricerca di lavoratori qualificati” si è posizionata al primo posto nella lista dei ” problemi aziendali più importanti”. Sul fronte dei prezzi, l’indice dei prezzi alla produzione, in giugno, ha mostrato una certa vivacità di giugno ed è salito dello 0,3% m/m (consenso + 0,2% m/m, valore precedente 0,5% m/m), portando, così, il tasso annuale al valore più altro da novembre 2011(3,4% a/a, consenso: + 3,1% a/a). La scomposizione per componenti indica che la vendita al dettaglio di carburanti costituisce il principale driver dell’aumento mensile. Contestualmente, l’indice dei prezzi al consumo a giugno è aumentato di 0,1% m/m (2,9% a/a). L’energia segna un calo di -0,3% m/m e gli alimentari aumentano di 0,2% m/m. L’indice core è in rialzo di 0,2% m/m (0,162% m/m, 2,3% a/a), come a maggio. Da febbraio, le variazioni del core sono sempre state comprese fra 0,1 e 0,2% m/m, confermando che su base mensile non ci sono pressioni rilevanti sui prezzi. Sul fronte delle tensioni commerciali tra Stati Uniti e Cina, la Casa Bianca ha pubblicato un elenco di ulteriori $200 miliardi di merci cinesi che potrebbero essere colpite con tariffe del 10%. L’elenco include una vasta gamma di beni di consumo ma esclude alcuni prodotti di alto profilo come i telefoni cellulari. Le nuove tariffe dovrebbero entrare in vigore in settembre. Il presidente della commissione finanziaria del Senato Statunitense Hatch ha definito l’ultima azione “spericolata”, mentre il ministero del commercio cinese ha dichiarato di essere scioccato dalle ultime tariffe statunitensi sui prodotti cinesi, definendole inaccettabili e di essere pronto a prendere le necessarie contromisure e presenterà un reclamo addizionale al WTO.

ASIA: le riserve valutarie cinesi aumentano inaspettatamente

Le riserve valutarie cinesi sono aumentate a $3,112 T a giugno da $3,111 T del mese precedente(consenso $ 3,1100T), nonostante il marcato deprezzamento registrato dallo yuan nel mese di giugno. Sul fronte dei prezzi, il PPI è salito del 4,7% a/a in giugno (consenso: 4,5%, valore precedente: 4,1%). L’accelerazione è stata trainata dai materiali minerari. L’indice dei prezzi al consumo è cresciuto dell’1,9% a/a (consenso 1.9% a/a, valore precedente l’1,8% a/a). I prezzi dei prodotti alimentari hanno subito un’accelerazione moderata mentre l’inflazione non alimentare è rimasta costante. Le esportazioni sono salite dell’11,3% a/a in giugno, solo poco al di sotto del 12,2% a/a in maggio. Al contrario la dinamica delle importazioni è frenata da ritmi sopra il 20% in aprile e maggio a 14,1% a/a in giugno. I dati portano la crescita delle esportazioni in T2 all’11,9% a/a, poco al di sotto del 13,9% di T1 e quella delle importazioni a 20,5% a/a, poco al di sopra del 19,2% di T1. In Giappone, gli ordini di macchinari core sono scesi del 3,7% m/m a maggio (consenso -5,5% m/m, valore precedente 10,1%). In prospettiva, la proiezione del sondaggio ESRI indica un aumento del 7,1% t/t in T2 il che significa che la domanda di maggio deve aumentare di oltre il 5% m/m.

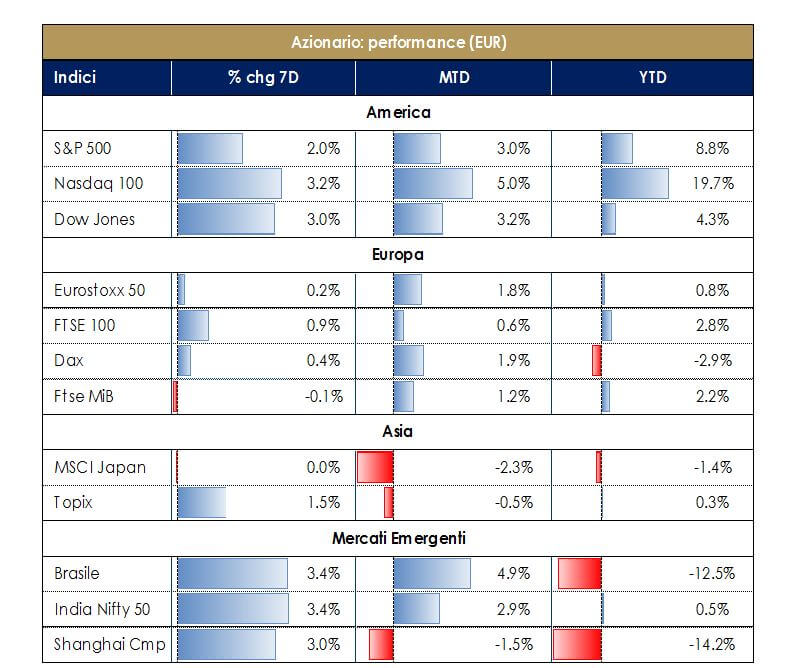

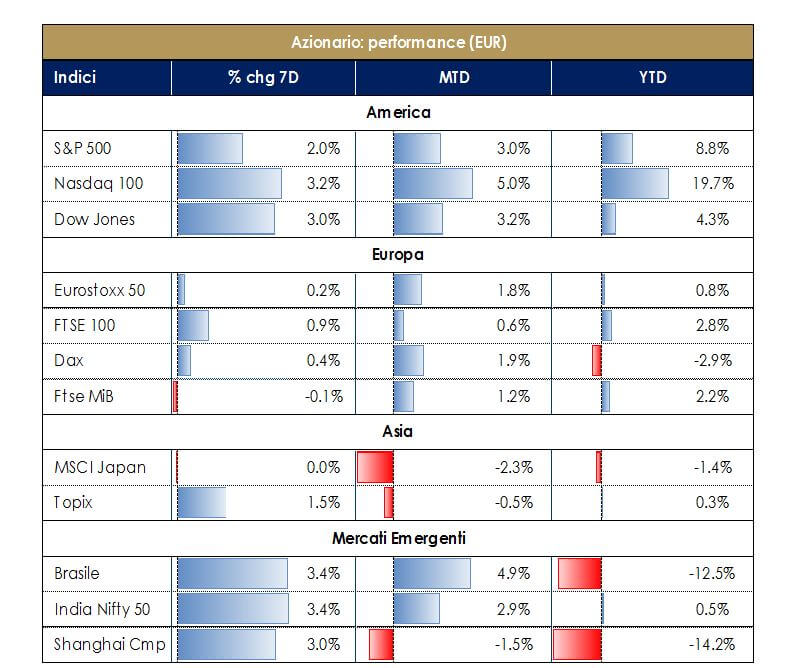

| PERFORMANCE DEI MERCATI |

|

| MERCATI AZIONARI

Nonostante la decisione di Trump in settimana di inasprire la politica di dazi sui prodotti cinesi, i mercati hanno vissuto sedute abbastanza positive, focalizzandosi principalmente sulle nuove trimestrali societarie in uscita negli Stati Uniti (tra le società che hanno già riportato T2 l’86% ha battuto le attese, con un rialzo degli utili del 24% su base annua. Gli indici statunitensi, Nasdaq in primis, tornano verso i massimi storici. Si riprendono in fretta dall’annuncio di nuovi dazi anche i listini cinesi, mentre il Giappone beneficia dell’indebolimento dello yen. Moderatamente bene anche l’Europa, dopo che Draghi ha sottolineato come la fine degli acquisti netti di asset nel dicembre 2018 non significhi la fine della politica monetaria espansionistica della BCE. Ancora negativo il FTSEMIB, su cui pesa l’incertezza sulla futura politica fiscale ed economica del nuovo governo italiano: la prima scadenza rilevante, con riferimento alle politiche economiche, sarà a settembre, quando dovrà procedere con la Nota di Aggiornamento al Documento di Economia e Finanza (DEF) a definire il nuovo quadro programmatico. In moderata ripresa i mercati emergenti. |

|

| VIEW STRATEGICA

I fondamentali macroeconomici sono solidi. Le Banche Centrali sono impegnate a rimuovere in modo graduale gli stimoli monetari. La crescita moderata degli utili e l’assenza di ampie correzioni dei multipli dovrebbero restare favorevoli. Suggeriamo un sovrappeso degli strumenti più sensibili alla crescita. Restiamo positivi sul comporta azionario.

|

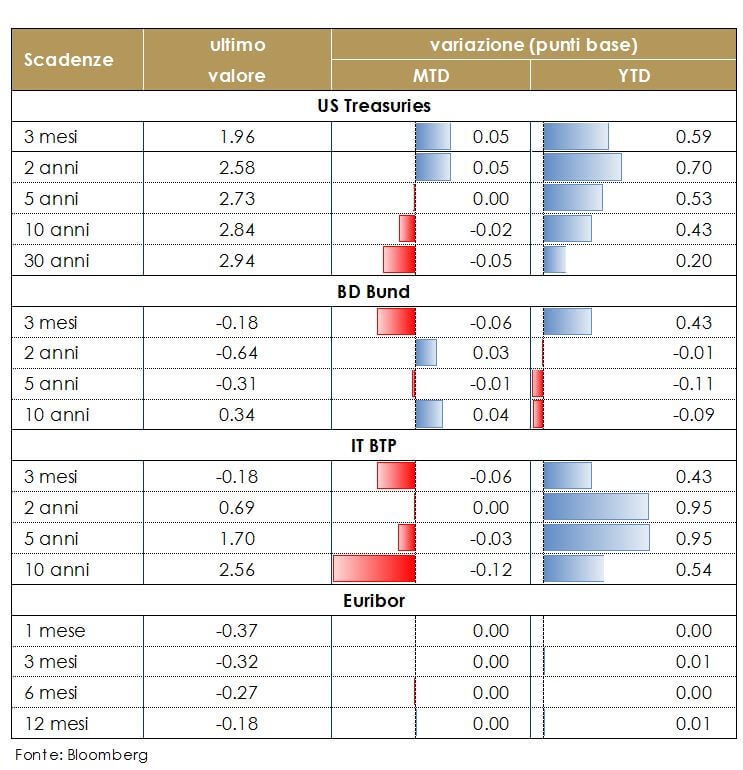

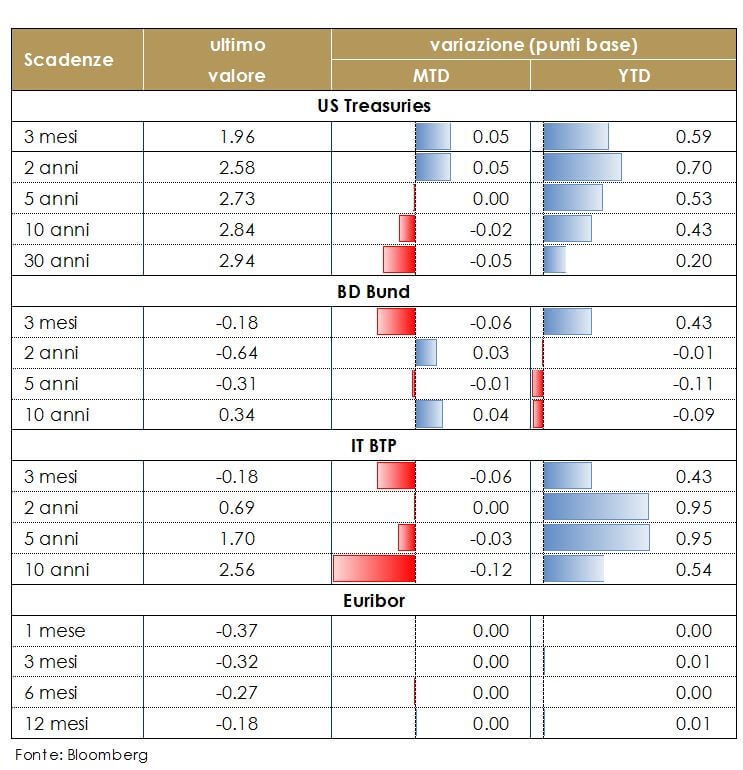

| MERCATI DEI TITOLI DI STATO

Negli Stati Uniti continua il flattening della struttura a termine governativa, con il differenziale tra decennale e il rendimento dei titoli a due anni sceso sotto i 30 pb, il valore più basso dal 2007. Il flattening della struttura a termine viene spesso interpretato come un segnale di recessione ed è, di fatto, un rischio per la stabilità finanziaria delle economie: riducendo lo spread tra i tassi di interesse applicati dalle banche sui prestiti e pagati ai depositanti, l’appiattimento delle curve di rendimento tende a spremere la redditività delle banche. Per questo, alcuni esponenti della FED hanno dichiarato di voler rallentare il ritmo di rialzo del costo del denaro. Contestualmente, il Presidente della Fed Powell, rilasciando un’intervista a un programma mirato a una audience non specializzata, ha sottolineato la volontà di comunicare la strategia di politica monetaria, ribadendo l’indipendenza della Fed dalla politica. In UK nonostante i rischi politici e le preoccupazioni sulla Brexit si siano intensificate, i rendimenti dei titoli governativi sono diminuiti. Attualmente, i futures sui fed funds prezzano il prossimo rialzo dei tassi il 26 settembre con una probabilità del 75.6%. |

|

| VIEW STRATEGICA

Ci aspettiamo una maggior pressione al rialzo sui tassi di interesse globali. Da un lato la Fed continuerà con una stretta monetaria graduale, dall’altro il QE su scala globale dovrebbe toccare i livelli massimi durante il 2018: gli acquisti di titoli da parte della BoJ e della BCE compenseranno in parte la stretta monetaria della Fed e continueranno a pesare sul term premium globale. Queste dinamiche dovrebbero limitare, ma non escludere, l’ascesa dei tassi di interesse a lungo termine. Inoltre negli Stati Uniti la riforma fiscale aumenterà il deficit US, causando un aumento del segmento a lungo termine della struttura a termine. |

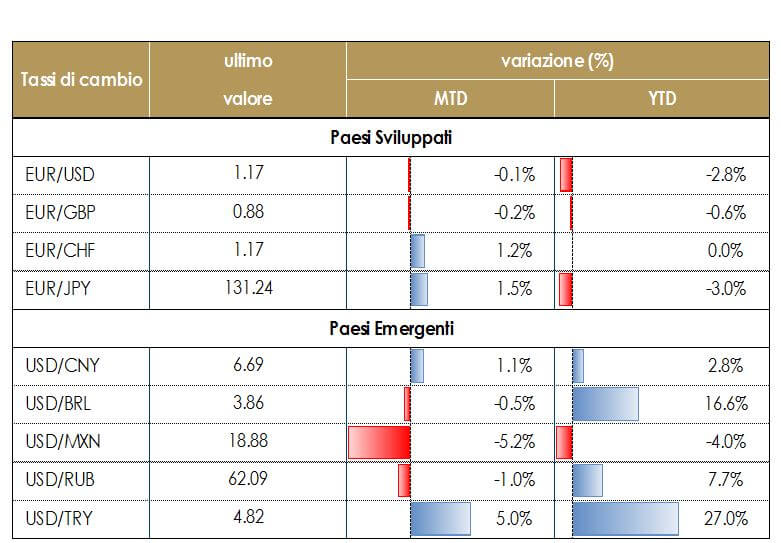

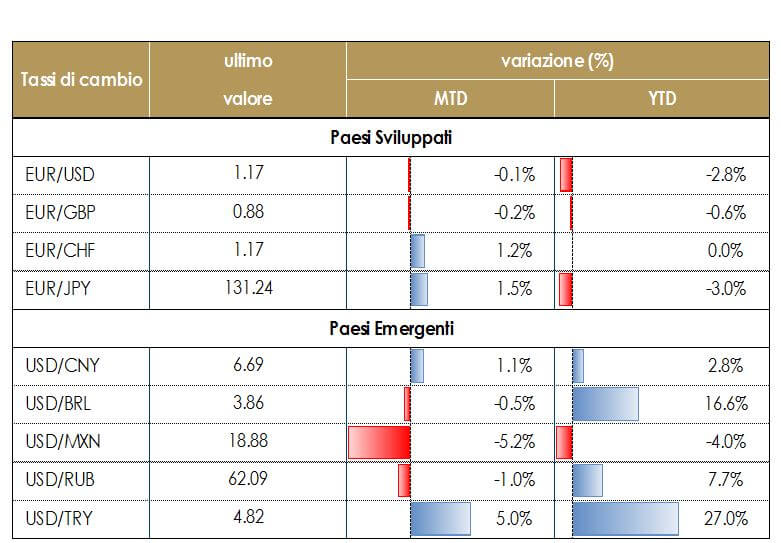

| TASSI DI CAMBIO

Il mercato dei cambi è stato dominato principalmente dalla minaccia di una guerra commerciale, dopo il nuovo annuncio da parte dell’amministrazione statunitense di nuovi dazi doganali sui prodotti cinesi e conseguentemente di relative ritorsioni cinesi: il dollaro si è rafforzato e lo yen si è indebolito. La valuta nipponica in questo contesto è condizionata fortemente dai timori dei dazi ed ha temporaneamente perso il suo status di valuta rifugio. Le difficoltà politiche interne della May sul tema Brexit, con l’uscita di scena di David Davis e Boris Johnson, hanno pesato sulla sterlina. |

|

| VIEW STRATEGICA

Riteniamo che le dinamiche commerciali e la rimodulazione delle attese future da parte della Fed guideranno il tasso euro-dollaro fino alla fine dell’anno.

|

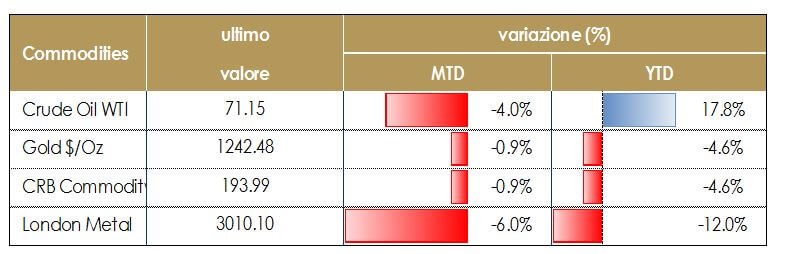

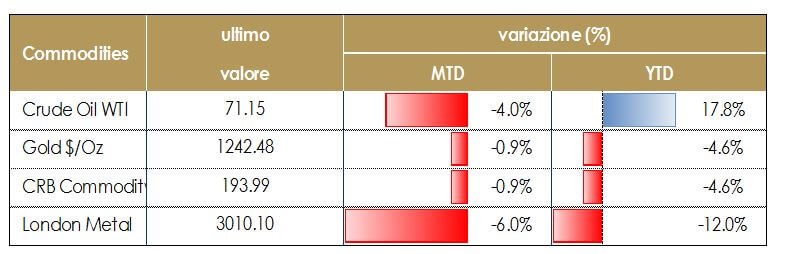

| MATERIE PRIME

I timori per la crescita economica globale stanno pesando sul prezzo del rame, che è sceso al livello più basso dell’ultimo anno: il prezzo di questo metallo è ritenuto un buon indicatore anticipatore di periodi di crisi economica internazionale, essendo impiegato in diversi ambiti produttivi. Il prezzo del Brent ha subito un marcato calo durante la settimana a seguito della notizia che la Libia riprenderà l’export di greggio, giunta in un contesto di mercato già debole per l’inasprirsi della dispute commerciali. Verso la fine della settimana le quotazioni petrolifere hanno parzialmente recuperato dopo le dichiarazioni dell’IEA (International Energy Agency), secondo le quali l’output da parte dell’OPEC per coprire le carenze di produzione di alcuni suoi membri potrebbe aver raggiunto un livello massimo. Il contesto resta però cauto soprattutto per via dei timori relativi alle conseguenze delle politiche protezionistiche da parte degli USA e Cina, che potrebbero avere ripercussioni sulla crescita mondiale e quindi sulla domanda di petrolio. |

|

| VIEW STRATEGICA

Ciclo economico solido e tensioni politiche nei paesi produttori suggeriscono un ulteriore consolidamento del recente trend positivo per il prezzo del petrolio.

|

|

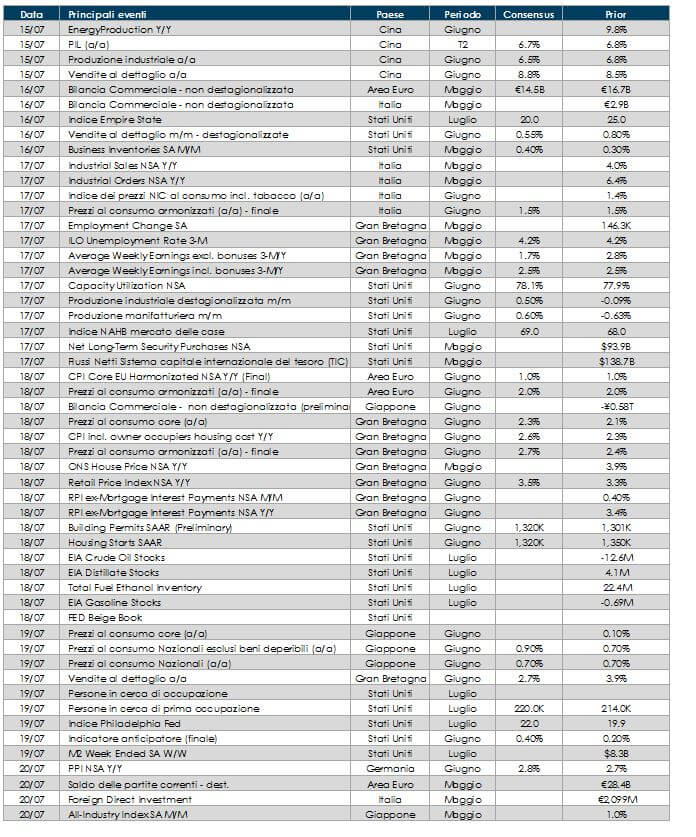

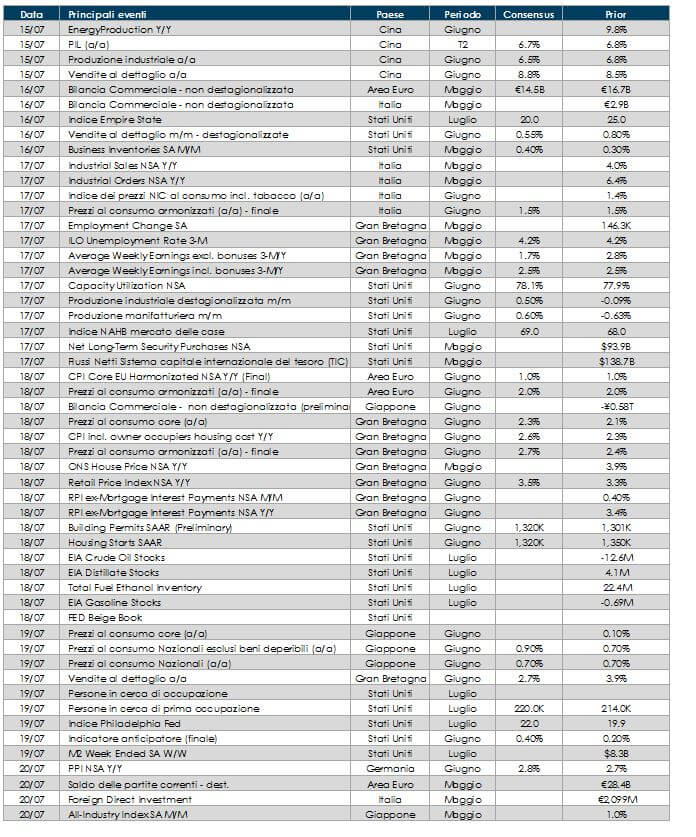

LA PROSSIMA SETTIMANA: quali dati?

- Europa: la settimana è povera di dati o eventi di rilievo. Verrà pubblicata la stima finale dell’inflazione di giugno

- Stati Uniti: il presidente della Fed terrà l’audizione semestrale in Congresso per la presentazione del Monetary Policy Report. Inoltre, saranno pubblicate alcune indicazioni sul settore immobiliare, con nuove costruzioni abitative e permessi edilizi di giugno, nonché i numeri della produzione industriale e delle vendite al dettaglio dello stesso mese.

- Asia: attenzione rivolta alla stima del PIL cinese di T2, produzione industriale e vendite al dettaglio di giugno

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.