IL PUNTO DELLA SETTIMANA: rallenta l’inflazione globale

- Moderazione dell’inflazione globale indotta dal calo del prezzo del petrolio

- Rischio concreto che l’inflazione globale scenda al di sotto del 2% nel 2018

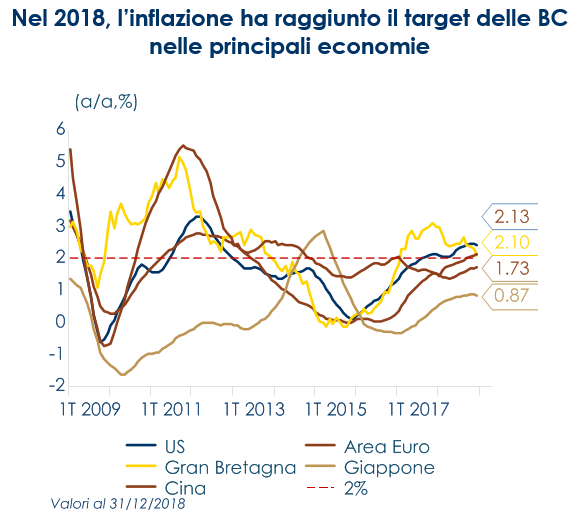

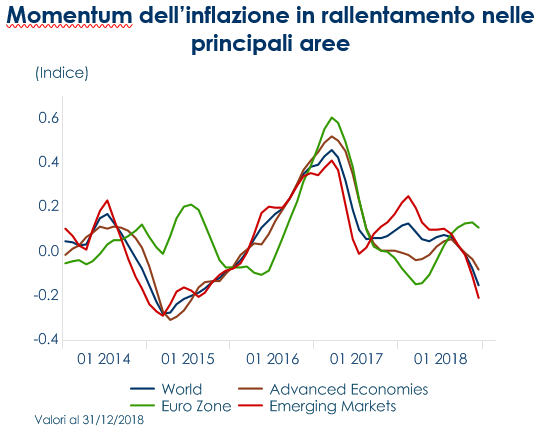

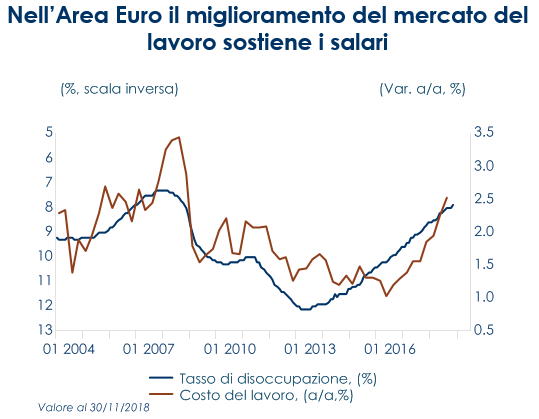

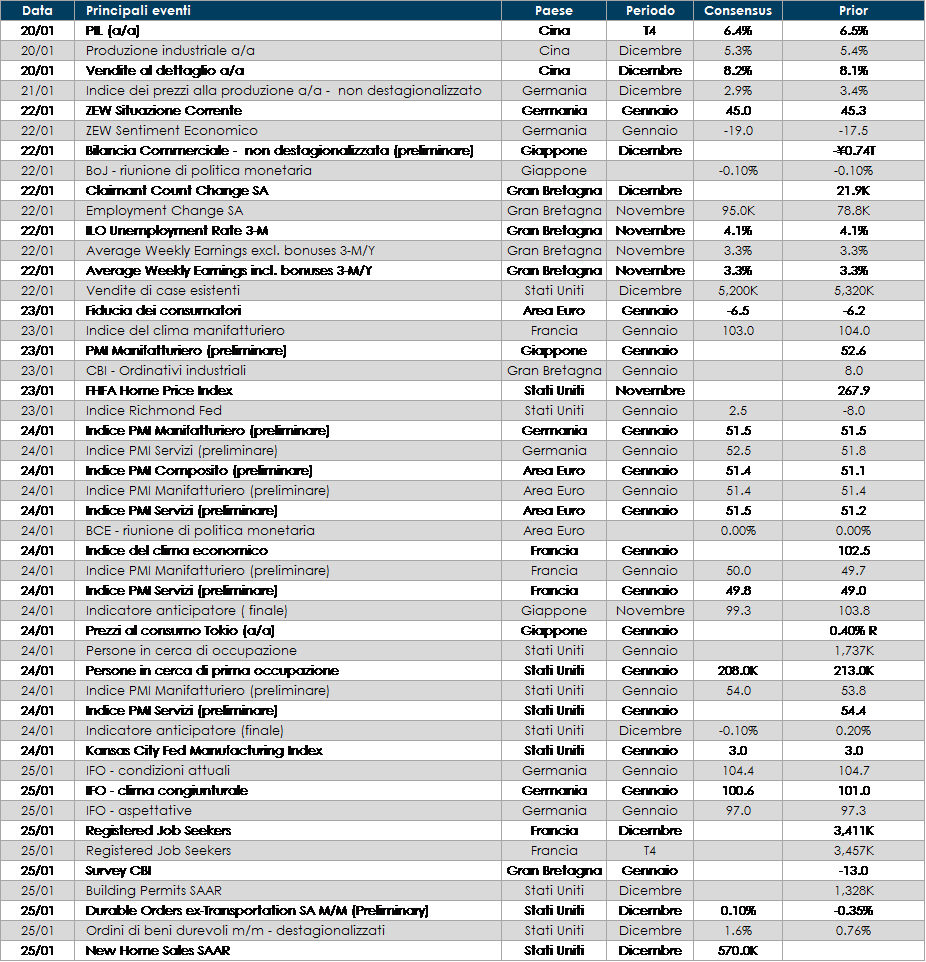

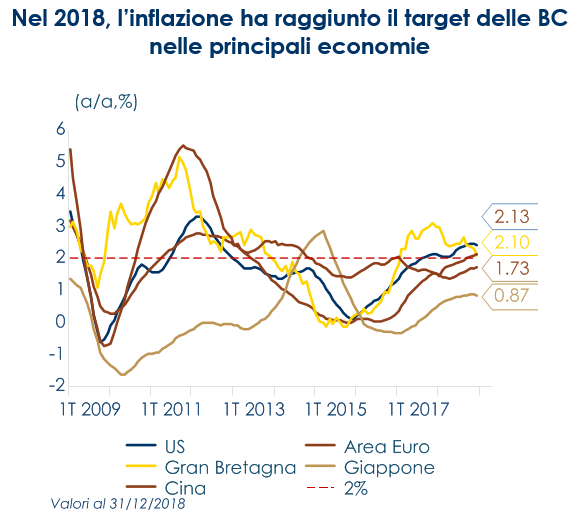

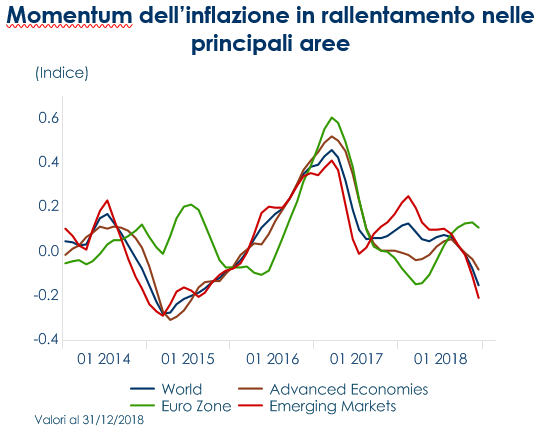

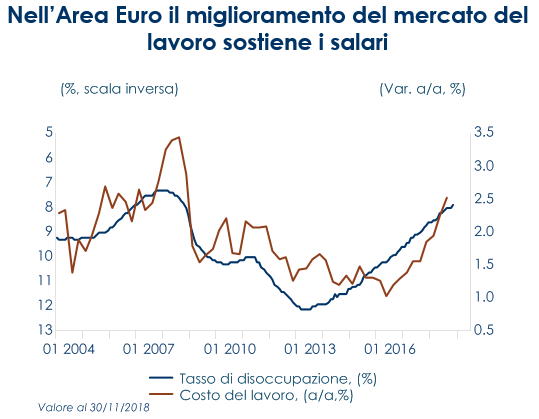

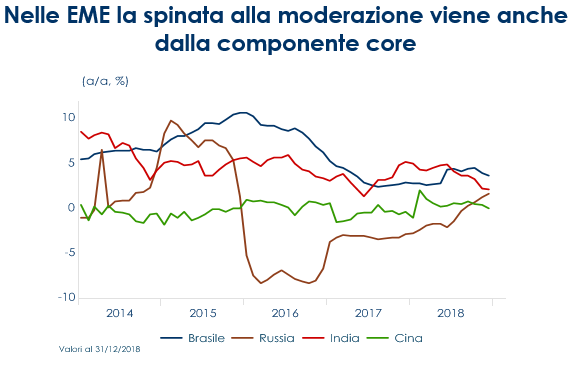

| Nel corso del 2018 l’inflazione al consumo è aumentata nelle principali economie: l’inflazione headline dei paesi OECD si è attestata in media al di sopra del 2% (Fig.1). Ora, invece si sta assistendo ad una moderazione di questa tendenza con una conseguente svolta verso un tasso di inflazione inferiore. Il nostro indicatore proprietario che sintetizza il momentum sul tasso di inflazione mostra (Fig.2) che questa tendenza è in atto sia nelle economie emergenti che avanzate ad eccezione dell’Area Euro, dove le pressioni interne sui costi delle imprese stanno diventando più forti e generalizzate a fronte dell’elevato grado di utilizzo della capacità produttiva e delle restrizioni nei mercati del lavoro, spingendo al rialzo le retribuzioni (Fig. 3). Questa è, infatti, l’aspettativa della BCE, che continua ribadire che il rallentamento della crescita in atto nell’Area Euro non interferirà con un rialzo dell’inflazione core nel medio periodo, dato anche il miglioramento del mercato del lavoro e l’accelerazione dei salari in T3.

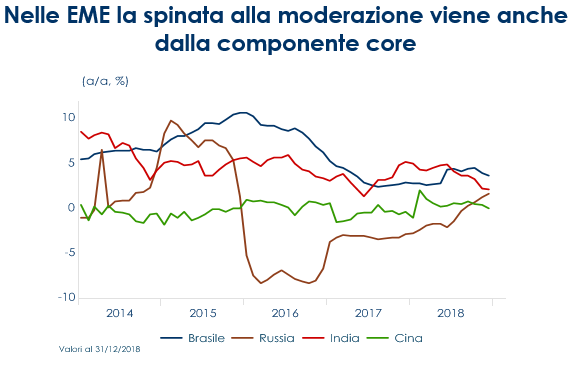

Ad innescare questa moderazione dell’inflazione è stata l’oscillazione del prezzo del petrolio avvenuta nell’ultimo trimestre del 2018. Dopo aver toccato i livelli più alti da quattro anni in settembre, i prezzi del greggio sono scesi marcatamente in T4 2018, toccando quasi 42$ al barile (WTI) a fine dicembre, a causa dell’aumento delle scorte statunitensi e della conseguente rapida crescita dell’offerta di petrolio, nonché dei timori di un rallentamento generalizzato dell’economia mondiale. A partire da dicembre il calo del prezzo del petrolio nell’ultimo trimestre ha iniziato a riflettersi nell’inflazione headline delle principali economie e nella variazione annua dei prezzi alla produzione.Tuttavia, in alcune economie la spinta moderatrice proviene anche dalla componente coredell’inflazione.Nelle economie emergenti la diminuzione dei prezzi dell’energia è stata accompagnata anche da una minore spinta al rialzo proveniente dell’inflazione core. L’eccezione è rappresentata dalla Russia, dove i più elevati prezzi degli alimentari hanno spinto l’inflazione quasi al 4%, poco sotto l’obiettivo del 4% della banca centrale. Al contrario, la caduta dei prezzi dei prodotti alimentari ha causato un forte calo dell’inflazione dal 3,4% al 2,3% in India. I paesi emergenti hanno, infatti, sperimentato un marcato deprezzamento delle loro valute a partire dal mese di febbraio. Questo deprezzamento si è tradotto in un aumento dell’inflazione core, che è ora in fase di assorbimento. Esiste, quindi, il rischio concreto che l’inflazione globale scenda al di sotto del 2% nel 2018. |

|

SETTIMANA TRASCORSA

EUROPA: ancora dati deboli dall’Area Euro

La crescita del PIL tedesco nel 2018 si è attestata a 1.5% a/a, in rallentamento rispetto al 2,2% del 2017, segnando, così, la crescita più debole degli ultimi cinque anni. Secondo l’ufficio di statistica, il rallentamento è stato causato dalle tensioni commerciali, dall’incertezza inerente alla Brexit, nonché dai problemi di vendita nell’industria automobilistica. Il ministero dell’Economia ha affermato che l’economia domestica ha contribuito in maniera determinante alla crescita dello scorso anno. Dopo la crescita negativa di T3, il PIL di T4 dovrebbe mostrare una leggera crescita e rimanere in territorio positivo in T1 2019. Ricordiamo che la recente debolezza dei dati di produzione ha aumentato il rischio di una recessione tecnica in Germania.In calo è risultata anche la produzione industriale dell’intera Area Euro, diminuita dell’1.7% m/m e del 3.3% a/a. Entrambi i dati sono peggiori delle stime di consenso, che si aspettavano un calo dell’1.5% m/m e del 2.1% a/a.

USA: continua la moderazione dell’inflazione

L’indice dei prezzi alla produzione PPI è calato a dicembre di -0,2% m/m (+2,5% a/a). L’indice core ha corretto di di -0,1% m/m e l’indice al netto di energia, alimentari e commercio è rimasto invariato m/m (+2,8% a/a). Il comparto dei beni ha rallentato di -0,4% m/m, con una correzione di -5,4% m/m dell’energia e un aumento di +2,6% m/m degli alimentari. I beni core hanno visto un rialzo di +0,1% m/m. I servizi hanno visto un calo di -0,1% m/m, con il commercio in flessione di -0,3% m/m. La riduzione dei prezzi a dicembre è stata quindi guidata dalla componente energetica anche se si è registrato un trend più debole nei servizi, inclusi quelli rivolti consumatori, con indicazioni di un andamento contenuto di questa componente del CPI nei prossimi mesi. I dati, quindi, non modificano il quadro di pressioni inflazionistiche estremamente contenute, coerenti con la pausa attesa nel sentiero dei rialzi della Fed. L’indice della Philadelphia Fed a gennaio è cresciuto al di sopra delle attese, con un rimbalzo a 17 dal precedente 9,1 di dicembre. Lo spaccato dell’indagine è positivo: ordini a 21,3 da 13,3, consegne a 11,4 da 12,4, tempi di consegna a 13,4 da 5,5; gli occupati calano a 9,6 da 19,1, unica correzione di rilievo negli indicatori di attività. Gli indici di prezzo, sia pagati sia ricevuti, sono in modesta flessione. Tutti gli indici a 6 mesi sono poco variati e confermano livelli elevati degli ultimi trimestri. Le uniche correzioni si registrano per gli indici di prezzo, che si riportano su valori più moderati dopo molti mesi su livelli storicamente alti. Le domande speciali del mese riguardano le condizioni di domanda e i piani di produzione del trimestre scorso e di T1 2019. La maggior parte delle imprese riposta aumento della domanda e più del 65% prevede produzione in rialzo nel trimestre corrente, con la necessità di aumentare anche l’occupazione. Nel complesso l’indagine riduce i timori di rallentamento eccessivo a inizio anno. L’indice Empire State Manufacturing è diminuito a 3.9 punti a gennaio da quota 11.5 di dicembre. Le richieste settimanali di sussidi di disoccupazione sono scese di 3mila unità a quota 213,000 rispetto alla scorsa settimana (consenso: 220,000 unità). Inoltre, l’indice sull’attività manifatturiera regionale elaborato dalla Fed di Filadelfia si è attestato a gennaio a 17, in aumento rispetto ai 9.4 di dicembre.

ASIA: dati relativi al credito in Cina migliori delle attese, mentre continuano l’aumento dei prezzi delle case

A dicembre i nuovi prestiti sono stati pari a CNY 1,08 (consenso CNY 0.80T, valore del mese precedente CNY 1.25T). Anche il finanziamento sociale totale si è attestato al di sopra delle aspettative a CNY 1,51 (consenso CNY 1.30T). Le autorità cinesi stanno allentando sia la politica fiscale sia la politica monetaria ed, in particolare, la PBoC ha riaffermato che manterrà l’attuale politica prudentemente espansiva, cercando di evitare “un’alluvione di liquidità”, mantenendo stabile il rapporto macro-leverage stabile, ma intensificando gli sforzi per migliorare il meccanismo di trasmissione dello stimolo monetario al fine di abbassare i costi di rifinanziamento per consumatori ed imprese e offrendo un sostegno “sufficiente” all’economia. I prezzi delle case cinesi continuano ad aumentare: a dicembre i prezzi medi delle nuove abitazioni sono aumentati dello 0,8% m/m, dopo l’aumento dello 0,9% nel mese precedente. L’ufficio delle statistiche ha rilevato che le città di punta, Pechino, Shanghai, Shenzhen e Guangzhou, hanno mostrato un’accelerazione rispetto alle città più piccole, con un aumento dell’1,3% a dicembre rispetto allo 0,3% di novembre. In Giappone, a novembre gli ordini di auto sono rimasti praticamente invariati (consenso: + 3,0% m/m, valore del mese precedente 7,6% in ottobre). Il brusco calo del settore manifatturiero ha impedito una crescita moderata del settore non manifatturiero. L’inflazione core è scesa sulla scia del calo della componente energetica: l’indice core è salito dello 0,7% a/a a dicembre (consenso 0,8% e valore mese precedente 0,9%). L’indice al netto di alimentari freschi ed energia è rimasto costante allo 0,3% a/a. La ripartizione del contributo ha mostrato la maggior parte dei movimenti dei prezzi dell’energia, che hanno rallentato grazie ai prezzi della benzina. Poche invece le variazioni nelle altre componenti, la crescita lenta nei prezzi dei prodotti alimentari non freschi è stata compensata dalla ripresa dei pacchetti turistici all’estero, dell’ospitalità e dei beni di consumo durevoli. I funzionari della BoJ hanno ripetutamente affermato che l’inflazione è solo a metà strada verso l’obiettivo del 2% e i rischi per le prospettive sono orientati verso il basso. Pertanto, è ragionevole aspettarsi che la BoJ modificherà le previsioni di inflazione alla prossima riunione (22-23 gennaio), quando verranno pubblicate le revisioni all’Outlook for Activity and Prices.

| PERFORMANCE DEI MERCATI |

|

| MERCATI AZIONARI

Moderatamente positivi tutti i listini azionari questa settimana in scia a nuovi spiragli sui negoziati commerciali tra USA e Cina e nonostante l’esito negativo del voto sulla Brexit al Parlamento UK. Come atteso, infatti, martedì la Camera dei Comuni ha bocciato, con uno scarto di oltre 200 voti contrari, l’accordo sulla Brexit negoziato dal primo ministro May con l’Unione Europea. Il nodo cruciale resta il rifiuto della clausola di salvaguardia, il cosiddetto “back-stop”. Penalizzati i listini europei, oltre che dall’esito incerto del processo di Brexit, anche anche dal cattivo andamento del settore bancario e dai dati economici in rallentamento.

I mercati statunitensi si avvantaggiano di un maggior ottimismo sul tema dei dazi e sembrano dimenticare il tema dello shutdown amministrativo. Secondo alcune stime la perdita sul PIL di questo periodo di inattività potrebbe essere di mezzo punto percentuale. Alla mancata attività degli oltre 800mila dipendenti statali, costretti a rimanere a casa senza stipendio dal 22 dicembre, si aggiungono le perdite per la mancata attività dei contractor, i consulenti e i fornitori di servizi del governo. I mercati asiatici hanno invece beneficiato delle nuove misure di stimolo fiscale e all’economia reale annunciate da Pechino, nonostante la frenata dell’export cinese – alimentando i timori di un rallentamento del ciclo economico – sostenga lo yen e pesi sui prezzi del greggio. |

VIEW STRATEGICA

La crescita rallenterà nel 2019 mantenendosi sopra il potenziale nelle principali aree geografiche. Restiamo positivi sul comporta azionario, anche se tatticamente, alla luce dell’accentuarsi di fattori di rischio, legati alle minacce di protezionismo US e all’aumento dell’incertezza politica in Europa, riteniamo opportuno ridurre l’esposizione azionaria a favore di attivi denominati in USD.

|

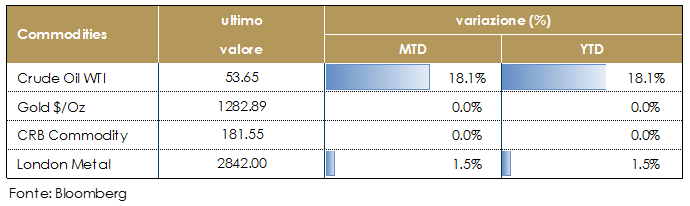

| MATERIE PRIME E VOLATILITA’

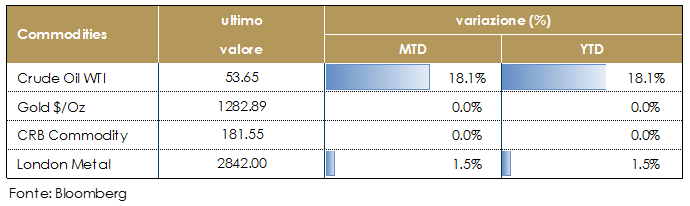

Anche il prezzo del petrolio beneficia del tono positivo dei mercati azionari, dovuto al calo delle tensioni cino-americane sul commercio. L’output petrolifero dell’OPEC è sceso di 751.000 barili al giorno in dicembre, il calo più ampio degli ultimi due anni, come espresso ieri dal rapporto mensile sul mercato del petrolio (MOMR) dell’OPEC, il report mensile redatto dal Cartello

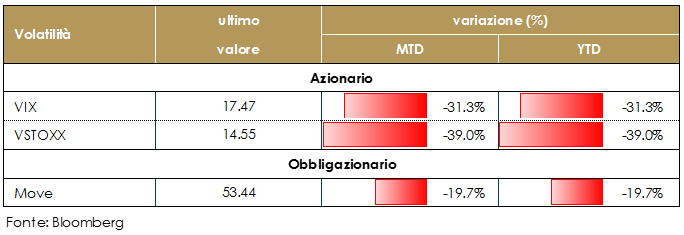

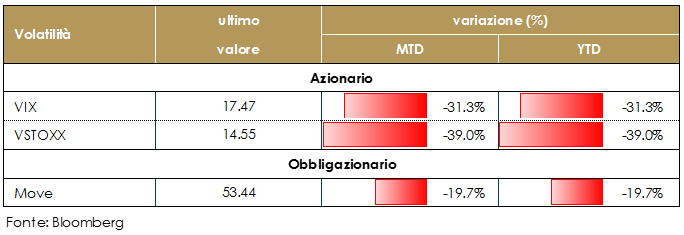

La volatilità implicita nelle opzioni è scesa, e l’indice VIX, indicatore dell’avversione al rischio degli investitori, è rientrato su livelli di normalità (e al di sotto della volatilità realizzata a 20 giorni). |

|

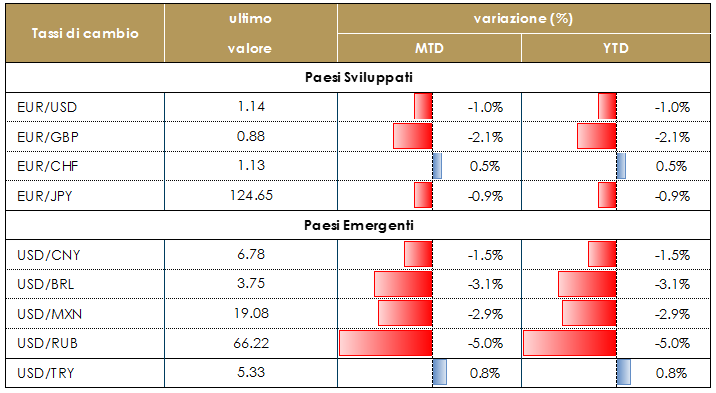

| TASSI DI CAMBIO

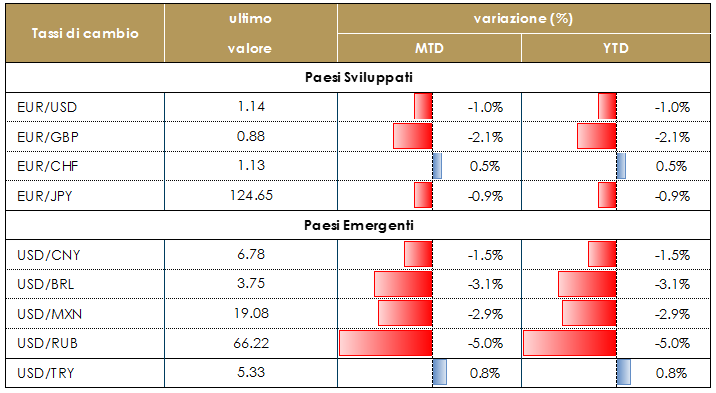

Il crescente ottimismo su una possibile soluzione positiva delle tensioni commerciali tra i Cina-USA stimola la propensione al rischio degli investitori, allontanando gli operatori dalle monete più difensive. Ieri il segretario del tesoro, Mnuchin, ha parlato di una possibile riduzione dei dazi al fine di offrire un elemento di riconciliazione alla Cina in vista dei prossimi negoziati commerciali. I toni del rapporto sono coerenti con un tono sempre più produttivo della Casa Bianca.La valuta comune risente della debolezza dei dati in uscita. L’esito negativo del voto alla Camera dei Comuni UK di martedì non ha avuto per ora effetti molto marcati sulla sterlina, tranne un breve “flash crash” immediatamente successivo all’esito della votazione. Bisognerà continuare a monitorare l’esito delle trattative nei prossimi giorni. |

VIEW STRATEGICA VIEW STRATEGICA

La divergenza di politica monetaria delle due principali banche centrali, ha creato un gap nel percorso di rialzo dei tassi che dovrebbe iniziare a restringersi nel corso del 2019, determinando un indebolimento del dollaro US nei confronti della moneta unica europea. |

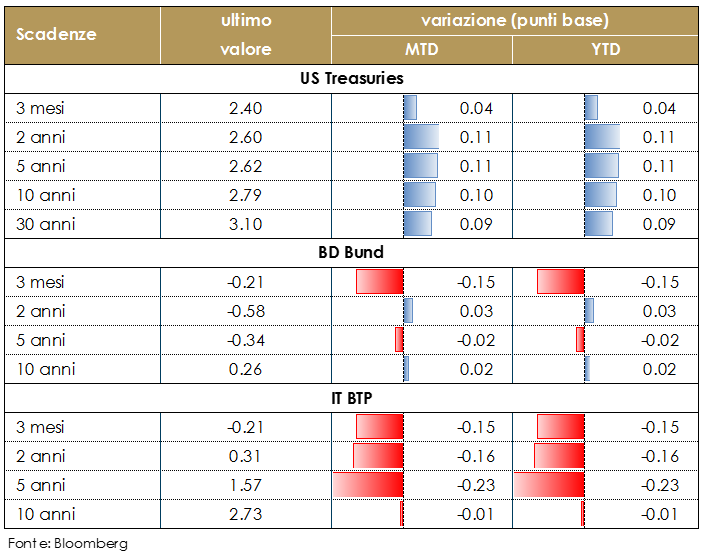

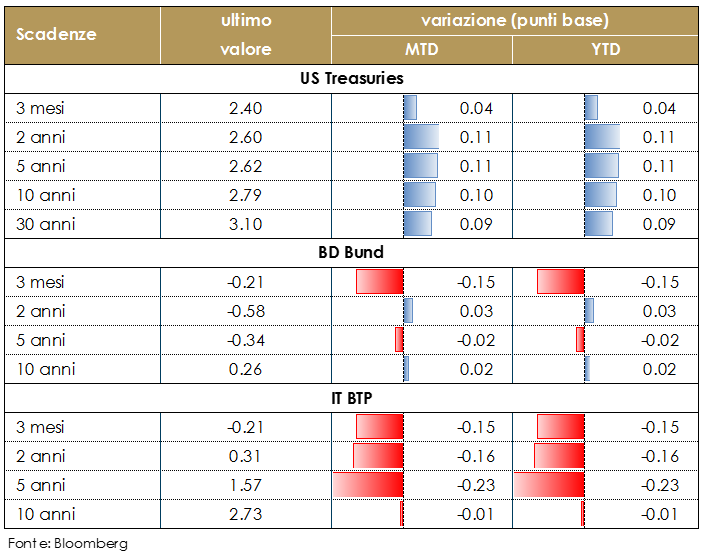

| MERCATI DEI TITOLI DI STATO

I rendimenti dei titoli governativi dei principali paesi sviluppati sono rimasti poco mossi durante la settimana. I rischi politici e le incertezze sulla crescita continuano a pesare sullo scenario a breve termine, spostando i rischi verso una politica monetaria meno restrittiva e una traiettoria più bassa dei tassi a livello globale.Negli Stati Unti, il limitato flusso di dati non interessati dallo shut-downha mostrato un miglioramento modesto, ma non sufficiente a modificare le aspettative sulle future mosse della Fed. Infatti ad oggi supporto per una pausa nel sentiero dei rialzi dei tassi si è ormai consolidato e diffuso in tutto il FOMC. In settimana il Governatore Kaplan (Dallas Fed) ha detto che si attende “un trimestre o due di pazienza” e non soltanto qualche settimana, ribadendo che la Fed ha il lusso di poter attendere e vedere l’evoluzione dello scenario. Secondo Kaplan, la chiusura degli uffici federali aggiunge incertezza e freni alla crescita. Anche, il governatore George (Kansas City Fed), tipicamente fra i falchi nel Comitato, concorda sul fatto che una pausa nel sentiero dei rialzi dia la possibilità di valutare gli effetti degli interventi del passato e degli sviluppi attuali. Kaplan (Dallas Fed) ha detto che vede “un trimestre o due di pazienza”, non soltanto settimane, ribadendo che la Fed ha il lusso di poter attendere e vedere l’evoluzione dello scenario.

Nel frattempo, i dati macroeconomici confermano il rallentamento della crescita economica nell’Area Euro.

In Italia, l’agenzia di rating canadese DBRS ha confermato il proprio giudizio a BBB (high), ribadendo l’outlook stabile e mantenendo una distanza di tre gradini dal comparto non investment grade. A sostegno dell’outlook ha contribuito la revisione in senso più conservativo dei target di bilancio da parte del governo che ha evitato l’apertura di una procedura UE. Altro elemento di supporto, i passi avanti compiuti dalle banche nello smaltimento delle sofferenze. L’accoglienza degli investitori al primo collocamento 2019 è stata positiva; in particolare, emissione da record per il nuovo titolo con scadenza marzo 2035, lanciato dal Tesoro tramite sindacato bancario, che ha totalizzato ordini per oltre €35.5mld su €10mld. |

VIEW STRATEGICA VIEW STRATEGICA

Governativo US Il ciclo economico è solido e la Fed continuerà ad alzare il costo del denaro, proseguendo il percorso iniziato a dicembre 2015. Tuttavia, il movimento di rialzo tassi registrato sulle principali scadenze, incorpora buona parte di tali aspettative, riportando in territorio neutrale le valutazioni e con esse la view sull’asset class.

Governativo Euro. Il ciclo economico è solido e la Fed continuerà ad alzare il costo del denaro, proseguendo il percorso iniziato a dicembre 2015. Tuttavia, il movimento di rialzo tassi registrato sulle principali scadenze, incorpora buona parte di tali aspettative, riportando in territorio neutrale le valutazioni e con esse la view sull’asset class |

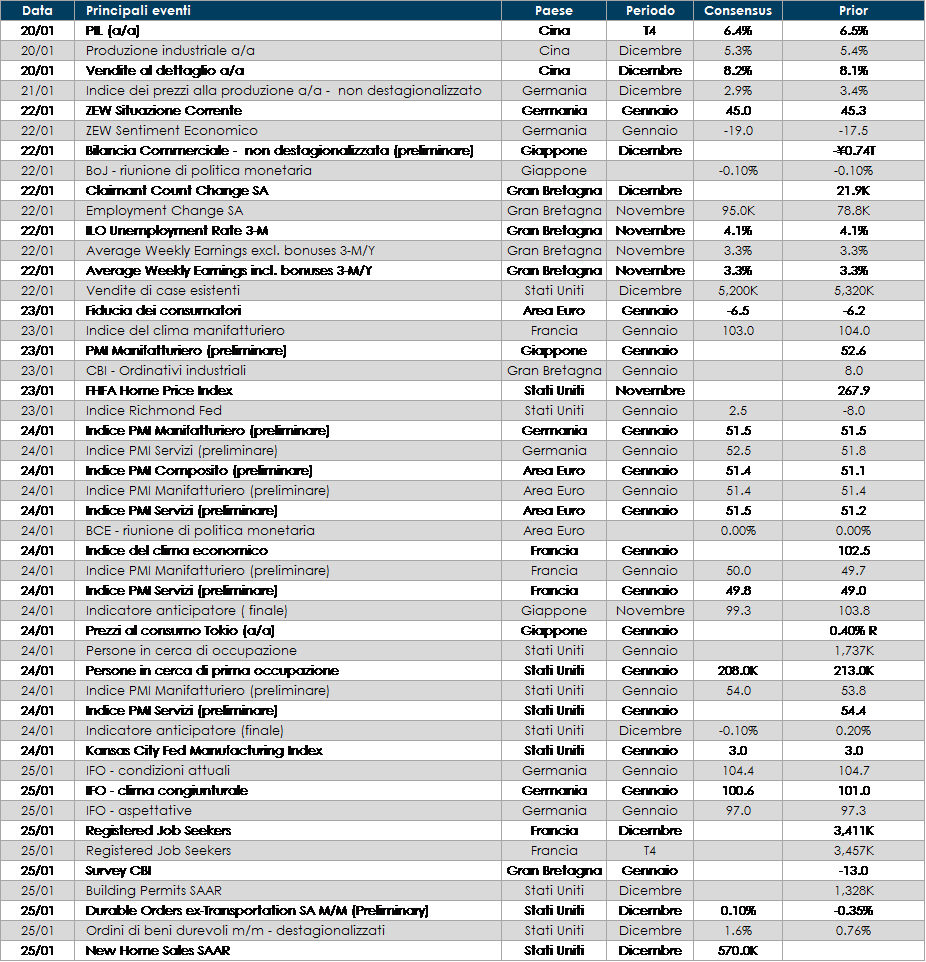

LA PROSSIMA SETTIMANA: quali dati?

- Europa: sono previsti i dati sui PMI in Europa, oltre alla riunione della BCE, che potrebbe introdurre qualche novità sulle operazioni a medio lungo termine

- Stati Uniti: La pubblicazione dei dati economici degli Stati Uniti continuerà ad essere resa meno chiara dal perdurare della chiusura parziale degli uffici federali

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.