La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: la debolezza del ciclo economico tedesco

- Il progressivo rallentamento del settore manifatturiero, originato dalle difficoltà del settore automobilistico e rafforzato dalla debolezza della crescita cinese e dalle incertezze economiche politiche, farà scivolare la Germania in una lieve recessione

- La Germania necessita da un lato di una politica fiscale forte e prolungata e dall’altro di una politica industriale volta a sostenere il settore automobilistico e chimico.

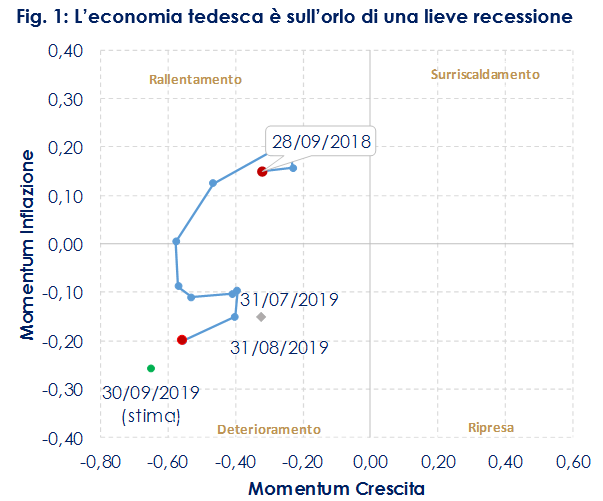

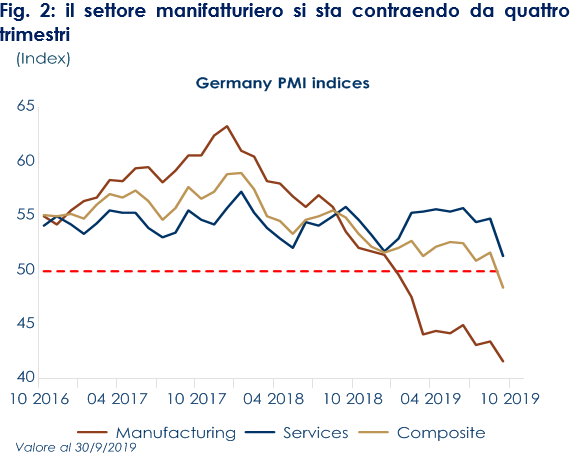

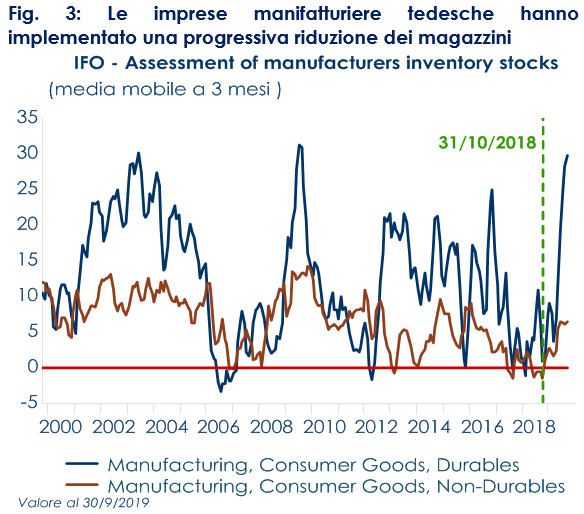

| Il ciclo economico tedesco attraversa la fase di maggior debolezza dopo il 2013. Il nostro indicatore proprietario colloca il paese in una fase di deterioramento ciclico, caratterizzato da crescita e inflazione in rallentamento (Fig.1), nonostante le condizioni finanziarie accomodanti. Il deterioramento si è originato nel settore manifatturiero, che a causa della sua forte vocazione all’export è in contrazione da quattro trimestri. Il PMI manifatturiero è sotto la soglia di espansione da gennaio 2019 e a ottobre si è attestato a 41.9(Fig.2), il livello più basso da giugno 2009. La fiducia delle imprese misurata dall’IFO è in peggioramento da settembre 2018, mentre l’indicatore sul livello dello scorte (Fig.3) mostra che i magazzini sono stati svuotati nell’ultimo anno, raggiungendo un livello simile a quello dopo la crisi del 2008. Ciò suggerisce che la crescita del PIL tedesco in T3 sarà negativa, facendo scivolare il paese in una lieve recessione tecnica (il PIL di T3 sarà pubblicato il 14/11), e che la produzione industriale continuerà a diminuire in T4.

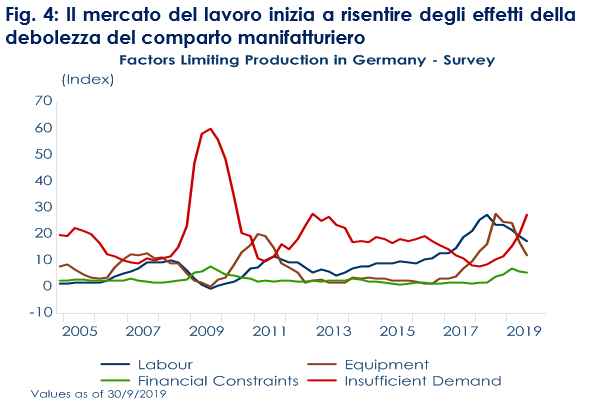

Questo rallentamento è stato causato dalla struttura stessa dell’economia tedesca, che essendo più aperta delle altre grandi economie (ad esempio più aperta degli USA) la rende più vulnerabile a ciò che si verifica nel resto del mondo. L’economia tedesca è stata duramente colpita dagli shock esogeni dell’ultimo anno. Tra questi ricordiamo il rallentamento del commercio internazionale e della crescita cinese, l’incertezza derivante dal lento processo di Brexit e infine le numerose difficoltà in cui versa il settore automotive, che date le sue dimensioni ha contribuito maggiormente al rallentamento della crescita tedesca. Nell’ultimo WEO, l’IMF stima che la contrazione della produzione automobilistica ha sottratto direttamente lo 0,04% dalla crescita della produzione mondiale dello scorso anno (dopo un contributo positivo di 0,02% nel 2017). Considerando che nel 2018 la crescita globale è rallentata di 0,2% – dal 3,8% nel 2017 al 3,6% – queste stime suggeriscono che la produzione automobilistica è stata uno dei fattori determinanti del rallentamento globale. Al contempo, gli sviluppi dell’industria automobilistica hanno avuto un ruolo nelle dinamiche commerciali globali. Il calo della produzione industriale tedesca sta generando esternalità negative anche per la dinamica interna del paese. La prima è stata la lentezza nella crescita dell’inflazione: nella prima parte del 2019, le pressioni interne sui costi sono divenute più forti e generalizzate, a fronte dell’elevato grado di utilizzo della capacità produttiva e delle tensioni nel mercato del lavoro, spingendo al rialzo le retribuzioni, ma non si sono tradotte in un aumento dell’inflazione, in quanto le imprese di fronte all’elevata incertezza economica hanno preferito internalizzare i costi. La seconda esternalità è l’attuale trasferimento della debolezza al mercato del lavoro: nonostante il tasso di disoccupazione sia ancora ai minimi storici (3.5%), l’occupazione rallenta e la survey della CE mostra che se a fine 2017 il fattore che limitava la produzione tedesca era la mancanza di manodopera specializzata ora è la domanda insufficiente (Fig.4). Guardando al futuro e alle leve che potranno contribuire ad una ripresa dell’economia del paese, la Germania necessita da un lato di una politica fiscale forte e prolungata, capace di sostenere investimenti pubblici in capitale fisico e umano e/o ridurre il cuneo fiscale sul lavoro, stimolando così la domanda e contribuendo alla riduzione dell’eccedenza delle partite correnti e al rafforzamento della produzione potenziale, dall’altro di una politica industriale mirata a sostenere i due settori chiave per l’economia (automotive e chimico farmaceutico). Ricordiamo, infatti, che sia la crescita mondiale sia quella cinese (fortemente correlata con un ritardo di tre mesi con la crescita tedesca) è in rallentamento, nonostante lo stimolo selettivo delle autorità cinesi e la politica monetaria nell’Area Euro ultra accomodante.

|

Fig. 1: L’economia tedesca è sull’orlo di una lieve recessione

Fig. 2: il settore manifatturiero si sta contraendo da quattro trimestri Fig. 3: Le imprese manifatturiere tedesche hanno implementato una progressiva riduzione dei magazzini Fig. 4: Il mercato del lavoro inizia a risentire degli effetti della debolezza del comparto manifatturiero |

A cura di Teresa Sardena, Mediobanca SGR

SETTIMANA TRASCORSA

EUROPA: Il flusso di dati rimane debole e non segnala ancora di aver raggiunto un convincente punto di minimo.

USA: L’indice PMI manifatturiero sale per il secondo mese consecutivo

ASIA: L’indicatore coincidente e anticipatore in Giappone, che forniscono una lettura abbastanza affidabile del ciclo economico sono scesi ulteriormente in agosto, segnalando un rischio maggiore di recessione.

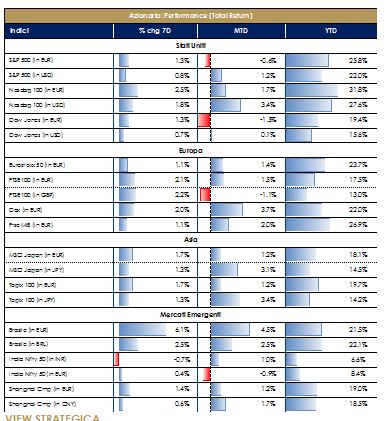

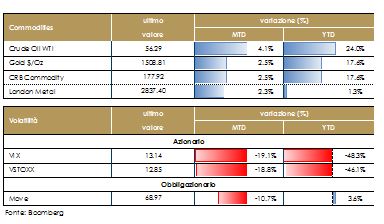

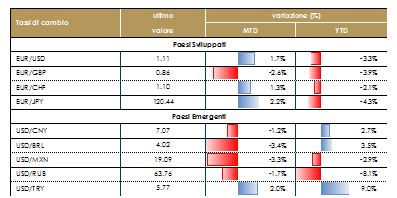

| PERFORMANCE DEI MERCATIMERCATI DEI TITOLI GOVERNATIVI

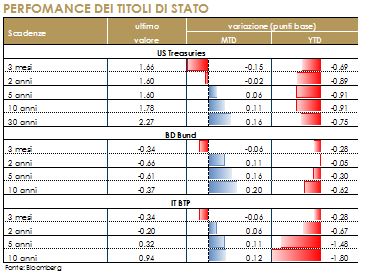

La struttura a termine governativa US e tedesca è rimasta pressoché invariata durante la settimana appena conclusasi. Nell’Area Euro, come atteso l’ultima riunione della BCE della presidenza Draghi si è conclusa senza novità rilevanti in termini di politica monetaria e con un aggiornamento della congiuntura economica (prospettive inflazionistiche deboli, crescita in rallentamento e rischi rivolti verso il basso) che ha confermato la necessità di mantenere un ampio grado di accomodamento monetario affinché la dinamica dei prezzi possa convergere stabilmente su livelli inferiori ma prossimi al 2%. Durante la sessione di Q&A Draghi ha ribadito che all’interno del Consiglio Direttivo una maggioranza variabile è favorevole all’allentamento monetario, implementato in settembre, nonostante i recenti interventi sulla stampa abbiano evidenziato che rimangono elevate le divergenze di opinione sulla futura politica monetaria. Per questo il primo compito di C. Lagarde sarà quello di costruire un ampio consenso in seno al CD, piuttosto che attuare ulteriori cambiamenti di politica monetaria. Conseguentemente le strutture termine governative dei paesi dell’Area Euro sono rimaste poco mosse. Negli Usa, invece, l’attenzione è rivolta alla riunione del FOMC della settimana prossima, in cui è atteso un altro taglio del costo del denaro di 25 pb. Questo sarà il terzo “insurance cut”. Ricordiamo che in passato (nel 1995 e 1998), quando la Fed ha tagliato per motivi “prudenziali” si è fermata dopo tre tagli. L’attenzione sarà rivolta alla conferenza stampa: in assenza di un nuovo digramma di dotplot il mercato cercherà di inferire dalle parole di J.Powell se vi sarà un quarto taglio e quando potrebbe avvenire. Oltre Manica la struttura a termine dei Gilt ha subito una traslazione verso il basso a partire dalle scadenze superiori all’anno, sulla scia della perdurante incertezza sul processo di Brexit. Ieri il PM Boris Johnson ha chiesto un’elezione rapida il 12 dicembre. La mozione dovrebbe essere votata lunedi e richiederà il sostegno di due terzi del Parlamento. Jeremy Corbyn ha detto che non la sosterrà a meno che Johnson prometta di evitare un’Hard Brexit. |

Dati aggiornati alle ore 17.30

PERFORMANCE DEI TITOLI DI STATO Governativo US: Il ciclo economico è positivo ma mostra segni di rallentamento La FED ha ridotto il tasso di riferimento di 25 punti base due volte (a fine luglio e a metà settembre), mentre gli operatori di mercato si aspettano un ulteriore taglio di circa 50 punti base entro la fine del 2019. Governativo Euro: In settembre, nell’Area Euro prima di passare la mano a Christine Lagarde, Mario Draghi ha voluto “blindare” la politica monetaria della BCE, annunciando o un pacchetto completo di misure espansive, comprendente un taglio di 10 pb del tasso sui depositi, un QE aperto, una forward guidance rafforzata, condizioni più favorevoli per il TLTRO III e un sistema di riserve differenziate. |

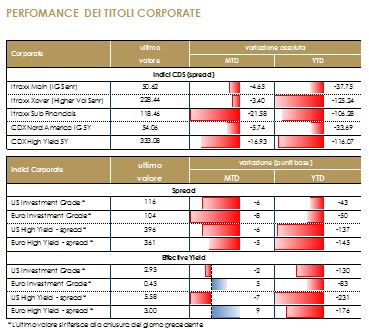

| MERCATI DEI TITOLI CORPORATE

Il mercato corporate ha chiuso la settimana sostanzialmente invariato dopo aver proseguito ad inizio settimana il trend di restringimento ha chiuso piuù debole invertito nelle ultime due sedute. Anche il primario, comunque attivo, ha mostrato qualche segno di rallentamento dopo alcune settimane di particolare forza. Gli spread europei hanno chiuso leggermente più larghi (+1bp sul mercato HY (Xover) e unchanged su High Grade (Itraxx Main)) mentre su US la forza di inizio settimana ha portato ad una lieve contrazione sia per gli indici High Grade (-1bp) che HY -4bp, da 338 a 334 bp. Tono ancora positivo anche dal punto di vista tecnico con inflow settimanali riportati su fondi sia High Grade che High Yield e mercato primario attivo ma meno forte dato l’inizio del blackout period per diversi emittenti vista la prossima pubblicazione delle trimestrali. Su emittenti finanziari segnaliamo i deal senior preferred di Dz Bank ag (AA- 250Mio 8y 0.23%), Banco Bpm spa (BB 500Mio 5y 1.75%) e senior non preferred per Rabobank (A+ 750Mio Senr Non Pref 7y 0.25%). Su corporate tre emissioni di cui una multitranche Pernod Ricard sa (BBB+ 500Mio 3y 0%, 7y 0.5%, 11y 0.875%), oltre a Carnival plc (A- 600Mio Senior 9y 1%) e Unibail-Rodamco (A 750Mio Senior 12y 0.875%). Numerose emissioni su High Yield dove segnaliamo in particolare il subordinato di Accor sa (BB 500Mio Sub Perp nc 5y 2.625%) e l’emissione lunga di Netflix inc (BB- 1100Mio Senior 10y 3.625%). Altre emissioni sul comparto: Kantar Group (B 475Mio Senior 9.25%, 1Bio Secured 7y 5.75%), Eircom (B+ 350Mio Secured 7y 2.625%), Vodafone Ziggo (BB 500Mio Senior 4y 2.5%), Crown Euro (BB+ 550Mio Senior 3y 0.75%) e un deal not rated Ffp (NR 300Mio Senior 7y 1.875%). A cura del team obbligazionario di Mediobanca SGR |

PERFORMANCE DEI TITOLI CORPORATE

Corporate IG: L’atteggiamento accomodante della banche centrali sostiene l’asset class, compensando livelli di rendimento storicamente contenuti. Corporate HY: La correlazione positiva con il mercato azionario ed il supporto derivante dai nuovi toni più dovish delle banche centrali, mantengono interessante l’investimento sull’asset class, pu in un contesto fragile dati i rischi di scenario. La ridotta liquidità nelle fasi di stress ed il ricomparire del «rischio idiosincratico» suggeriscono comunque un approccio prudente e diversificato alla stessa. |

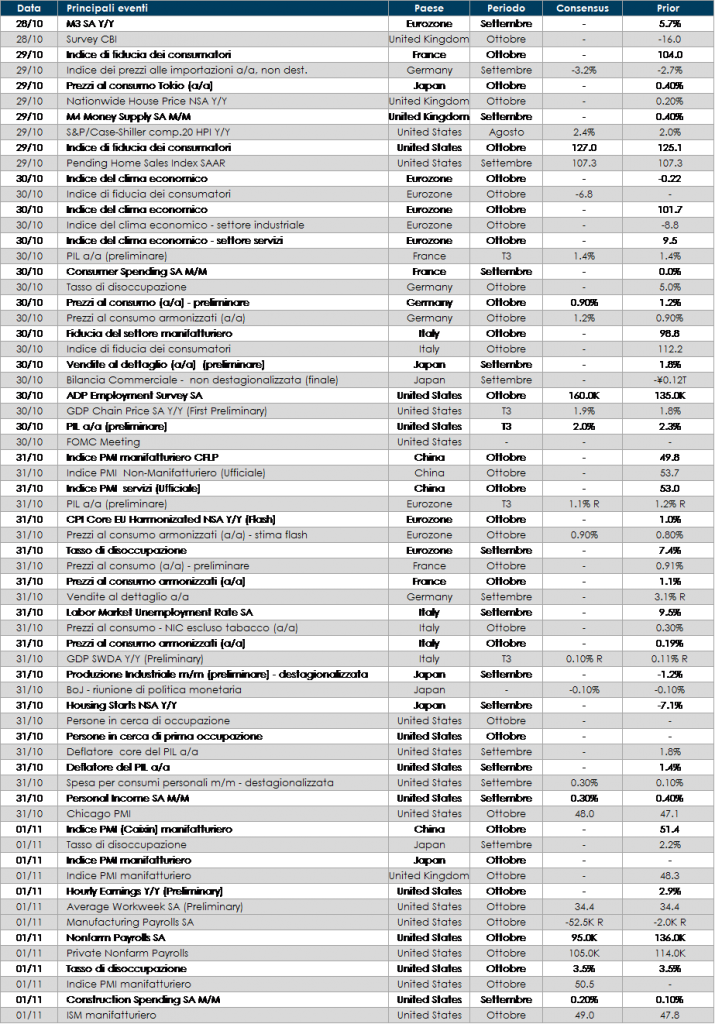

LE PROSSIME DUE SETTIMANE: quali dati?

Europa: attenzione rivolta alla pubblicazione dell’inflazione preliminare per il mese di ottobre nonché gli indici di fiducia di imprese e consumatori a livello di singole economie

Stati Uniti: l’attenzione sarà rivolta principalmente alla riunione di politica monetaria della Fed. Sul fronte dei dati macroeconomici sarà pubblicato la prima stima del PIL relativo a T3 e il report sul mercato del lavoro del mese di settembre

Asia: in Giappone saranno pubblicati i dati relativi sull’inflazione relativi al mese di ottobre.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.