La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: l’importanza delle condizioni creditizie per i mercati emergenti

Un eccessivo inasprimento delle condizioni finanziarie nei paesi emergenti si tradurrebbe in un rallentamento dell’economia reale. L’entità dell’impatto futuro sarà funzione soprattutto delle condizioni creditizie, lette sia sul mercato bancario sia in quello corporate.

A partire dal mese di febbraio le condizioni finanziarie dei paesi emergenti sono divenute via via più tese, sulla scia della rimodulazione delle aspettative sulla politica monetaria della Fed e del conseguente effetto combinato dell’aumento dei rendimenti dei titolo di stato a lungo termine a livello globale e dell’apprezzamento del dollaro statunitense. Questo effetto combinato ha provocato a sua volta una crescente pressione sulle valute di questi paesi ed in particolare di quelli con posizioni correnti e/o di bilancio più deboli. A fronte di ulteriori due rialzi da parte della Fed attesi nel 2018 e di un ulteriore apprezzamento del dollaro US, nei prossimi mesi la tenuta delle condizioni finanziarie e le ricadute sull’economia reale di questi paesi dipenderà, soprattutto, dall’andamento delle condizioni creditizie, lette sia sul mercato bancario sia in quello corporate. In riferimento ai prestiti bancari, l’Institute of Internationa Finance(IIF) pubblica trimestralmente una survey sulle condizioni del credito tra banche con sede in cinque regioni dei mercati emergenti: Asia emergente, America Latina, Europa Emergente, Medio Oriente e Nord Africa e Africa sub-sahariana. L’indagine, indirizzata a funzionari di prestito senior, funzionari di credito principale, addetti al rischio di credito e altri alti funzionari in posizioni comparabili, contiene ventisei domande a risposta multipla che affrontano cinque diversi argomenti sul prestito bancario:1) standard di credito per prestiti commerciali, di consumo e immobiliari; 2) domanda di prestiti commerciali, di consumo e immobiliari; 3) condizioni di finanziamento nazionali e internazionali;4) condizioni di domanda e offerta per i finanziamenti commerciali; e 5) l’evoluzione dei non-performing loans. La survey relativa al secondo trimestre del 2018, pubblicata la settimana scorsa, mostra che dopo tre trimestri di allentamento, il credito bancario ha registrato un inasprimento dei criteri per l’erogazione del credito nei paesi emergenti, scivolando al di sotto della soglia di neutralità ed indica che le aspettative sono per un ulteriore inasprimento delle condizioni di prestito in T3. L’inasprimento è stato guidato da un restringimento in America Latina e nei paesi dell’Europa Emergente, mentre i paesi asiatici continuano ad osservare condizioni più accomodanti. Passando, invece, agli spread dei crediti alle imprese, questi restano ancora compressi nelle economie emergenti, favoriti dalle condizioni internazionali (ed in particolare dal fenomeno ciclico del “search for yield”) più che da migliori fondamentali societari. Da un lato il rating di credito dell’indice ICE BofA ML EM Liquid Corporate Plus è diminuito negli ultimi dieci anni, dall’altro i dati pubblicati trimestralmente dalla BIS mostrano che negli ultimi anni, a fronte di livelli molto bassi degli spread, il valore dei titoli di debito societari non finanziari in circolazione nei 21 principali paesi emergenti è aumentato costantemente rispetto al PIL. Questo poiché le imprese hanno risposto ai bassi tassi di interesse a livello globale emettendo un numero significativamente maggiore di obbligazioni societarie. Secondo la BIS, il valore dei titoli di debito societari non finanziari, in percentuale del PIL, è ora più del doppio del livello di dieci anni fa in termini aggregati ed è aumentato in quasi tutti le economie emergenti per le quali si dispone dei dati. Questo aumento, a sua volta, non è stato compensato dal calo di altre forme di finanziamento (es. prestiti bancari). Una misura (grossolana) è il totale delle richieste di risarcimento verso le imprese di capitali non bancarie da parte delle banche che dichiarano i loro dati alla BIS: la loro media rispetto al PIL si è rimasta stabile negli ultimi 10 anni. Il rallentamento dell’economia reale potrebbe, quindi, derivare da un inasprimento delle condizioni finanziarie, che diventa perciò il rischio da tenere sotto controllo nei prossimi mesi per le economie emergenti.

SETTIMANA TRASCORSA

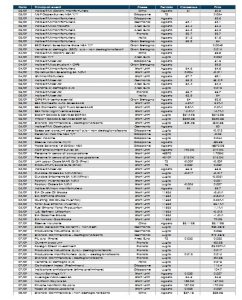

EUROPA: l’indice delle sorprese economiche per l’Area Euro torna in territorio positivo, per la prima volta da settembre

L’Area Euro beneficia di un flusso di notizie economiche migliori che ha portato l’indice di sorpresa economia in territorio positivo per la prima volta da febbraio. In particolare, l’indice IFO tedesco nel mese di agosto ha registrato un marcato aumento, attestandosi a 103,7 (consenso: 101,8, valore precedente: 101,7). La componente relativa alle aspettative è salita a 101,2 (consenso: 98,4, valore precedente: 98,2), guidata dalle esportazioni, mentre le condizioni attuali si sono attestate a 106,4 (consenso 105,3, valore precedente 105,3). Il numero si adatta alle aspettative che l’economia tedesca possa continuare a guidare l’espansione nell’Area Euro nei prossimi mesi. Invece, in Italia l’indice di fiducia relativo al settore manifatturiero è sceso a 104,8 (consenso: 106,5, valore precedente: 106,7). La flessione interessa sia i beni di consumo che quelli intermedi e dipende dalla riduzione degli ordini, sia domestici che esteri, e da un rallentamento della produzione. Variazioni solo marginali invece per le prospettive su ordini, produzione e prezzi futuri. Nel complesso sembra emergere una visione più pessimistica per l’economia italiana. In discesa infatti anche l’indicatore composito che passa a 103,8 da 105,4 di luglio riflettendo un deterioramento della fiducia nei settori manifatturiero, dei servizi e delle costruzioni, a fronte di un aumento nel commercio al dettaglio. Sempre ad agosto, l’indice di fiducia della Commissione Europea per l’intera Area è risultato in calo per l’ottavo mese consecutivo, attestandosi a 111,6 (consenso: 112,0, valore precedente: 112,1). L’indicatore ha risentito della minore fiducia nel comparto manifatturiero (5,5 da 5,8), che ha segnala un calo degli ordini e della produzione, mentre risultano in aumento le scorte e i prezzi di vendita. Scende anche la fiducia nei servizi (14,7 da 15,3) e tra i consumatori (-1,9 da 0,3). Positivi, invece, gli indici relativi al commercio al dettaglio e all’edilizia saliti rispetto al mese di luglio a 1,7 da 0,3 e a 6,4 da 5,4 rispettivamente. Le tensioni commerciali tra UE e USA e la minaccia delle tariffe automatiche sono i motivi citati per un livello più debole del clima di fiducia. La stima preliminare dell’inflazione dell’Area Euro relativa al mese di agosto si è attesta a 2.0% a/a, in leggero rallentamento rispetto al valore di luglio, guidato dal rallentamento della componente energetica scesa da 9.5% a/a a 9.2% a/a. tuttavia il rallentamento si è esteso anche alla componente “core”, scesa da 1.1% a/a a 1.0% a/a.

USA: rivista leggermente al rialzo la seconda lettura del PIL di T2

A luglio le scorte all’ingrosso sono cresciute di 0,7% m/m (consenso: 0,2%, mese precedente: 0,1%), mentre il deficit della bilancia commerciale dei beni è salito a 72,2 miliardi di dollari dai 67,9 miliardi precedenti a fronte di un aumento delle importazioni di 0,9% e una flessione delle esportazioni di 1,7%. La spesa per consumi personali è aumentata dello 0,4% m/m (consenso 0,4% m/m, valore precedente 0,4% m/m). Il reddito personale è aumentato dello 0,3% m/m (consenso 0,4% m/m, valore precedente 0,4% m/m). Infine il deflatore PCE core di luglio, l’indicatore preferito dalla Fed per monitorare l’inflazione, si attesta, in linea con le attese a 2,0% a/a dal precedente 1,9% a/a, sottolineando una dinamica dei prezzi moderatamente robusta che non mostra ancora segnali di surriscaldamento. Ad agosto l’indice di fiducia dei consumatori del Conference Board è aumentato, sopra delle attese, attestandosi a 133,4 (consenso: 126.6, valore precedete: 127,9). Guardando alla scomposizione per componente l’indice relativo alla situazione corrente è salito a 172,2 dal precedente 166,1, mentre l’indice relativo alle aspettative è salito a 107.6 da 102.4. Un indicazione opposta è invece arrivata dall’indice di fiducia dei consumatori del Michigan, sceso a 96,2 nella lettura finale di agosto, registrando il livello più basso da gennaio. Notizie positive anche dall’indice manifatturiero pubblicati dalla Fed di Richmond relativo al mese di agosto, che è aumentato di 4 punti fino a 24, guidato da tutte e tre le sotto-componenti (spedizioni, nuovi ordini, occupazione). L’indice dei prezzi delle case S&P Case-Shiller è aumentato meno del previsto a giugno: la crescita è rallentata a + 6,4% a/a. La seconda lettura del PIL di T2 si è attestata a 4,2% t/t annualizzato, superando la stima preliminare, pari a 4,1% t/t annualizzato. Le revisioni al rialzo includono gli investimenti fissi non residenziali (+1.2%), spesa pubblica (+ 0.2%) e le esportazioni nette (+ 0.1%), mentre la spesa per consumi è stata rivista al ribasso (3,8%)di 0,2%, sulla scia dei dati relativi alle vendite al dettaglio di giugno.

ASIA: la PoBC ritorna ad applicare il counter-cyclical factor

In Giappone, la produzione industriale a luglio è scesa per il terzo mese di seguito, dello 0.1% rispetto a giugno (-1.8%), guidato dal comparto auto e macchinari pesanti. L’indice di fiducia dei consumatori giapponesi in agosto ha mostrato un lieve calo, attestandosi a 43.3 dal precedente 43.5. Le vendite al dettaglio di luglio hanno registrato un aumento pari a 1.5%(a/a), (consenso: 1.2% a/a, valore precedente 1.8% a/a). Su base mensile, le vendite al dettaglio sono cresciute di 0.1% dopo +1.5% segnato a giugno. Spostandoci, invece, all’economia cinese, gli indici PMI cinese di agosto conferma che la crescita interna continua a perseguire l’obiettivo di governo: l’indice PMI manifatturiero ufficiale di agosto è salito a 51.3 punti dai 51.2 di luglio, mentre il dato non manifatturiero è salito a 54.2 punti da 54. Sul fronte della politica monetaria, la PBoC ha ripreso ad utilizzare un cosiddetto “counter-cyclical factor” nel fixing dello yuan, invertendo così la decisione di gennaio di allentare il controllo sul tasso di cambio dello yuan. Questo meccanismo vuole riflettere meglio l’offerta e la domanda, e ridurre i potenziali effetti dell’”herd beahvior”, consentendo al mercato di concentrarsi maggiormente sui fondamentali macroeconomici. Mossa vista come una misura di sostegno allo yuan in un momento in cui la sua recente debolezza (e la forza del dollaro) è diventata particolarmente rilevante ai fini di valutare l’appetito globale per il rischio.

LA PROSSIMA SETTIMANA: quali dati?

- Europa: oltre alle stime definitive del PIL di T2 per l’Area Euro e degli indici PMI saranno rilasciare le vendite al dettaglio italiane, gli ordini di fabbrica tedeschi e la produzione industriale tedesca e francese;

- Stati Uniti: attese per l’indice ISM manifatturiero di agosto e per il report sul mercato del lavoro. Tra gli altri dati, ordini di fabbrica e di beni durevoli, bilancia commerciale e indici Markit PMI finali di agosto;

- Asia: verranno pubblicati in Cina gli indici PMI Caixin manifatturiero e non, mentre in Giappone saranno rilasciati gli indici PMI Nikkei.

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.