La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: attese per la prossima riunione della BoJ

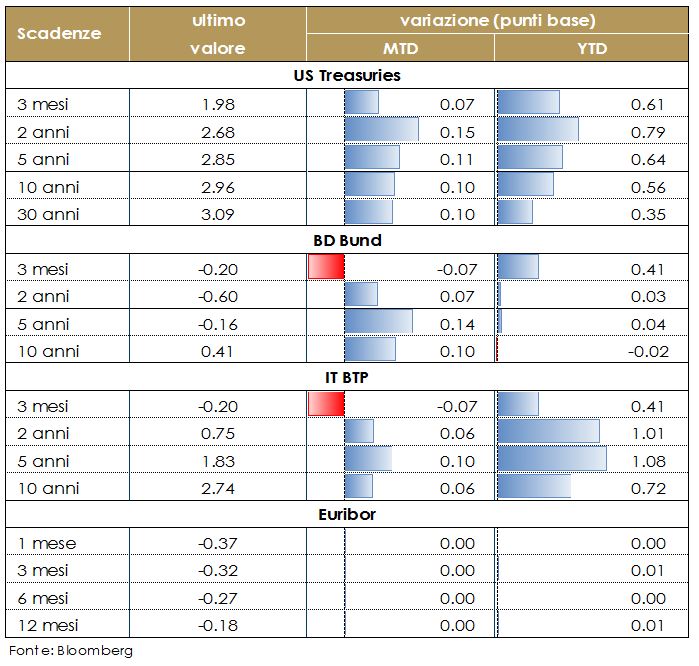

- Aumenta il segmento a lungo termine delle principali struttura a termine governativa, sulla scia dei timori che la BoJ possa optare per un politica monetaria meno accomodante

- Riteniamo che data l’importanza della comunicazione verrà rimandata alle riunioni di settembre o ottobre

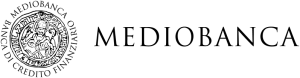

Nell’ultima settimana si è registrato un aumento del segmento a lungo termine delle principali curve governative, con il decennale statunitense tornato ad avvicinarsi al 3,00%, sulla scia dell’aumento del rendimento del JGB a dieci anni, passato da 0.025 a 0.098. Il movimento è stato innescato da timori che la Banca del Giappone (BoJ) possa optare per un politica monetaria meno accomodante, decidendo, nella sua riunione della prossima settimana, di modificare la politica di controllo della struttura a termine. Il governatore della BoJ, Haruhiko Kuroda, ha prontamente smentito, insistendo che non sapeva “assolutamente nulla” a riguardo e altri membri esecutivi hanno replicato che non è intenzione della BoJ ridurre il grado di accomodamento della politica monetaria ma sono al vaglio modifiche al programma di QE, al fine di supportare le banche e il funzionamento del mercato stesso. Nonostante questi chiarimenti da parte della BoJ, l’incertezza sui mercati resta elevata sia per l’attitudine di Kuroda a sorprendere i mercati, sia per la scarsità di opzioni, capaci di facilitare il funzionamento del mercato, a disposizione della BoJ. Più di cinque anni fa, la BoJ ha intrapreso un programma di massiccio allentamento quantitativo e due anni dopo ha aggiunto la politica di controllo della struttura a termine, impegnandosi a mantenere il rendimento a 10 anni a “circa lo 0%”. La politica di controllo della curva dei rendimenti aveva come obiettivo quello di ridurre l’ammontare di JGB accumulati dalla BoJ. Questa modifica ha in parte funzionato, tuttavia, ad oggi la BoJ possiede quasi ¥ 500 trilioni di JGB (oltre il 40% degli impieghi). Oltre alla sua politica di controllo della curva dei rendimenti, la BoJ sta anche acquistando ETF a un ritmo di ¥ 500 miliardi al mese Chiaramente, il peso della BoJ nel mercato giapponese è rilevante (Figura 1).La dimensione del bilancio della BoJ rende più vischioso il comportamento del mercato e più difficile la vita per banche e compagnie assicurative. Non sorprende, pertanto, che la BoJ stia considerando modi per diminuire la sua influenza sul mercato. Le ipotesi, a nostro avviso, più probabili sono: l’introduzione di maggiore flessibilità nell’obiettivo dello 0% per i rendimenti del JGB a 10 anni, ad esempio potrebbe pensare di allargare la banda di oscillazione del rendimento del tasso a 10 anni da +-10 pb a +-20 pb e/o l’ampliamento della selezione di attivi acquistati. In ogni modo qualunque modifica la BoJ deciderà di implementare, dovrà essere compatibile sia con il suo desiderio di raggiungere un obiettivo di inflazione del 2%, obiettivo ancora lontano (cfr. la sezione SETTIMANA TRASCORSA), sia con la necessità di non provocare una reazione estrema sul mercato interno e sul mercato obbligazionario globale, facendo aumentare il term premium. Se da un lato, una modifica della politica di controllo della segmento a lungo della struttura a termine da parte della BoJ potrebbe non essere troppo restrittiva per il mercato interno (imprese e famiglie hanno i loro prestiti indicizzati al segmento a breve termine della struttura a termine) ma ha un elevato potenziale di spillover verso le strutture a termine dei principali paesi sviluppati perché potrebbe far aumentare il term premium del segmento a lungo termine, mentre i rendimenti di front-end rimarranno relativamente ancorati alla politica monetaria interna nelle rispettive regioni.

Data l’importanza della decisione riteniamo che la comunicazione verrà rimandata in autunno (nelle riunioni di settembre e/o ottobre) quando la BoJ avrà realmente soppesato le varie alternative e solo quando sarà riuscita a spiegare chiaramente ai mercati che il cambiamento non è volto a rendere meno espansiva la politica monetaria nè debba essere interpretata come l’inizio dell’uscita da una politica estremamente accomodante.

LA SETTIMANA TRASCORSA

EUROPA: poche soprese positive dall’Area Euro

In settimana sono stati pubblicati i dati sugli indicatori congiunturali anticipatori per l’Area Euro. L’indice PMI manifatturiero dell’intera Area è tornato a salire raggiungendo 55,1 (consenso: 54,7, valore precedente: 54,9), mentre la componente dei servizi è scesa a 54,3 (consenso: 54,8, valore precedente: 54,9), spingendo al ribasso anche l’indice composito a 54,3, rispetto al 54,9 di giugno. Sebbene il livello del PMI indichi un livello di crescita relativamente robusto, i sotto-indici relativi ai nuovi ordini e alle aspettative commerciali restano piuttosto deboli. Guardando ai singoli paesi, il PMI composito è salito in Germania a 55,2 da 54,8, mentre è calato di mezzo punto in Francia a 54,5. L’indice INSEE di fiducia presso le imprese manifatturiere è calato a sorpresa a luglio a 108 da 109 (dato quest’ultimo rivisto al ribasso da 110). La correzione è spiegata dal calo della valutazione sia dell’attività corrente sia di quella futura, in parallelo a un aggiustamento al ribasso della domanda interna ed estera. Il livello dei prezzi praticati è in modesto aumento. L’indagine di luglio segnala il secondo calo consecutivo e inaugura il trimestre estivo sullo stesso livello della media del secondo trimestre a 109. La pubblicazione della stima preliminare del PIL francese per T2 ha mostrato che in T2 l’economia francese è cresciuta allo stesso ritmo di T1 (0.2% t/t, consenso 0.3%). In Germania, l’indice del clima imprenditoriale IFO di luglio ha mostrato un miglioramento a 101,7(consenso 101,6, precedente:101,8). L’indice delle condizioni attuali si è attestato a 105,3 (consenso:104,8, valore precedente 105,1), mentre l’indice delle aspettative a 98,2 (consenso: 98,1, precedente: 98,6). Nonostante i dati in aumento i commenti dell’istituto di ricerca sottolineano che i produttori vedono una scarsa valutazione sulla situazione attuale, e sono ottimiste sulle aspettative. Inoltre, le imprese stanno diventando progressivamente pessimiste sul commercio internazionale per la prima volta da febbraio 2015. In settimana è stata poi pubblicata la Bank Lending Surveydella BCE relativa a T2, che ha indicato che la domanda di prestiti è cresciuta nell’intera Area sostenuta dalla domanda delle famiglie: la domanda di credito al consumo è aumentata al ritmo più veloce degli ultimi due anni, mentre la domanda di prestiti da parte delle imprese è cresciuta meno e la domanda di credito per finanziare investimenti fissi è aumentata al suo ritmo più lento dall’inizio del 2017. Nel frattempo, le banche hanno continuato ad allentare i loro standard di prestito.

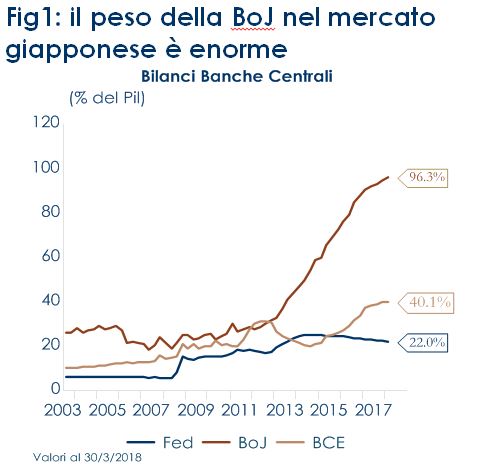

USA: la lettura preliminare del PIL di T2 evidenzia un’economia in netta crescita, al +4.1%

Nel mese di luglio la stima preliminare dell’indice PMI manifatturiero di Markit è salito a 55,5 (consenso 55,1): il miglioramento è stato piuttosto generalizzato ma in particolare è stato guidato dalla crescita di nuovi ordini, dei volumi di produzione e dell’occupazione. Sulla componente costi iniziano a pesare i costi più elevati delle materie prime ed in particolare l’aumento dei prezzi di acciaio e alluminio, impattati dalle tariffe imposte dall’amministrazione statunitense. L’indice relativo ai servizi è sceso a 56,2 (consenso 56,5), segnando il primo calo da aprile 2017. Debole il mercato immobiliare: le vendite di case esistenti a giugno hanno corretto per il terzo mese consecutivo, a 5,38 mln di unità annue, da 5,41 mln di maggio. Su base annua, le vendite calano di -2,2% a/a, mentre le vendite di nuove case sono scese ad un minimo di otto mesi a 631K destagionalizzate (consenso 669, precedente 666). Il prezzo medio delle vendite è calato del 4,2% a / a $ 302,100. Le domande di mutui per acquisto di abitazioni sono diminuite per la seconda volta in due settimane, registrando un calo pari all’1% nella settimana del 20 luglio.

ASIA: PMI segna un inizio morbido per il terzo trimestre

In Giappone l’indice PMI manifatturiero è sceso a 51,6 a luglio da 53,0 del mese precedente, segnando un minimo da 20 mesi. La produzione core e i nuovi ordini hanno contribuito negativamente, mentre i nuovi ordini di esportazione sono rimasti in territorio negativo per il secondo mese consecutivo, nonostante il deprezzamento dello yen. I dati di luglio risentono delle alluvioni che hanno influenzato negativamente l’attività, tuttavia i segnali deboli dagli ordini, sia domestici sia esteri, sono segnali che mettono qualche rischio verso il basso per lo scenario della seconda metà dell’anno confermando le preoccupazioni per il rallentamento della domanda. L’altro dato di rilievo proveniente dal Giappone è l’inflazione: l’indice generale dei prezzi al consumo, relativamente all’area di Tokyo, ha mostrato per luglio un rialzo dello 0.9% su anno, leggermente meglio del +0.7% atteso dagli analisti. L’indice core ha visto invece una crescita sempre tendenziale dello 0.8% a fronte di attese, anche qui, per uno 0.7%.

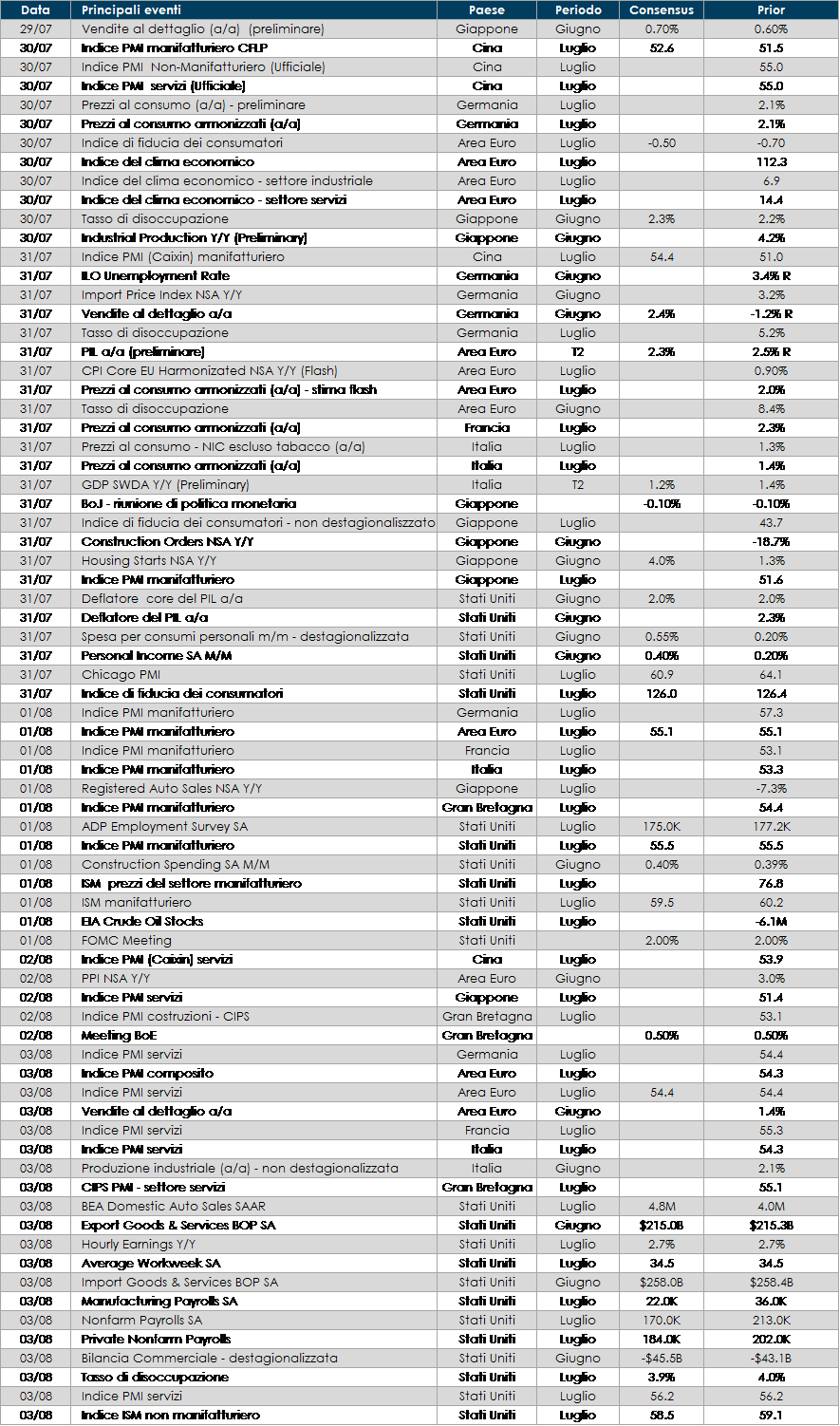

LA PROSSIMA SETTIMANA: quali dati?

- Europa: attese per la riunione di politica monetaria della BoE, che dovrebbe vedere il prossimo rialzo del costo del denaro; nell’Area Euro sono attese la stima preliminare dell’inflazione per il mese di luglio e la prima stima del PIL di T2.

- Stati Uniti: la riunione del FOMC dovrebbe risultare interlocutoria, senza riservare particolari novità. Sarà pubblicato il report sul mercato del lavoro relativo al mese di giugno.

- Asia: Giappone protagonista dell’agenda macro con produzione industriale e vendite al dettaglio di giugno e indici PMI di luglio. Indici PMI del mese in corso disponibili anche per la Cina

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.