La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: la struttura a termine governativa può essere utilizzata per valutare lo stato del ciclo economico?

- Negli Stati Uniti il differenziale dei tassi a termine costituisce un buon indicatore anticipatore della futura attività economica

- Secondo la Fed di San Francisco ci si può aspettare una recessione entro due anni da quando il differenziale a termine diventa negativo

- La ricerca della Fed di New York e della Fed di San Francisco suggerisce che la probabilità di una recessione negli Stati Uniti è lievemente aumentata nel corso dell’ultimo anno, benché resti ancora modesta

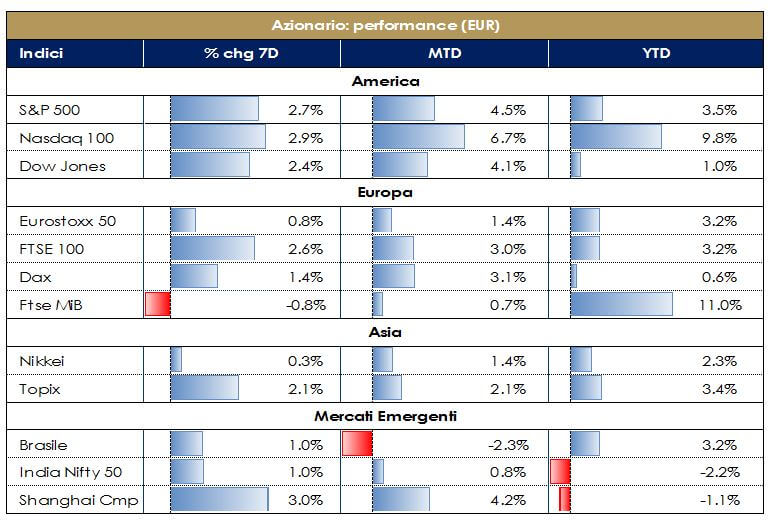

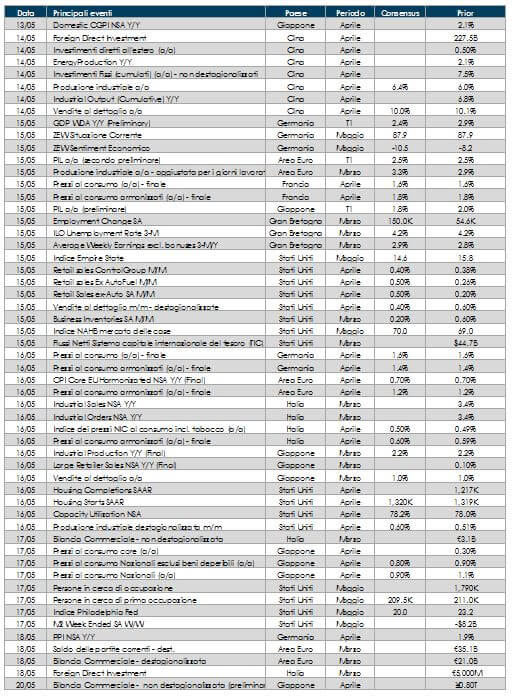

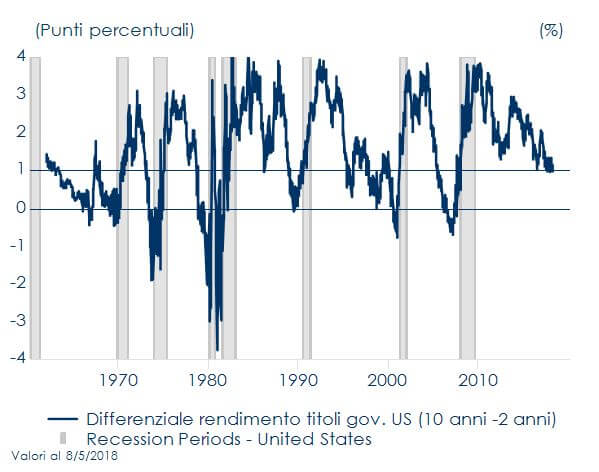

Nell’editoriale del 16 marzo abbiamo iniziato a rispondere alla domanda se la struttura a termine governativa possa essere utilizzata per valutare lo stato del ciclo economico. Data la rilevanza dell’argomento, questa settimana proponiamo un ulteriore focus sul tema, volto ad approfondire un indicatore proposto dalla Fed di New York, che intendiamo utilizzare nei prossini mesi come “barometro” della probabilità di recessione. La letteratura economica e l’evidenza empirica mostra che rispondere a questa domanda è possibile per gli Stati Uniti. I risultati non sono, invece, così ugualmente conclusivi per le altre aree geografiche. Una struttura a termine positiva prevede rendimenti a scadenza dei titoli a lungo termine maggiori di quelli a breve poiché gli investitori richiedono un premio al rischio maggiore per detenere obbligazioni a più lunga scadenza. Una pendenza negativa della curva dei rendimenti costituisce, invece, un evento più insolito e riflette una fase transitoria dell’economia. L’inversione della curva segnala che la politica monetaria sta progressivamente diventando più restrittiva: la banca centrale aumenta il costo del denaro e, conseguentemente, i rendimenti dei titoli governativi a due anni (che esprimono le attese di incremento del costo del denaro nei prossimi 24 mesi) aumentano più dei rendimenti a dieci anni (che sono invece ancorati al tasso nominale di crescita potenziale dell’economia), invertendo la curva dei rendimenti. Due sono le potenziali spiegazioni che possono essere alla base dell’inversione della curva: i mercati iniziano a prezzare un errore di politica monetaria (ossia che la banca centrale stia alzando il costo del denaro eccessivamente, portandolo così a condizioni troppo restrittive) o hanno iniziato a considerare le dinamiche di fine ciclo. Le due spiegazioni, concettualmente distinte, sono difficili da identificare nella pratica, soprattutto perché anche un eventuale errore di politica della banca centrale abbrevierà naturalmente il ciclo economico. La Fed di San Francisco ha recentemente dimostrato che negli Stati Uniti il differenziale a termine (abbreviato con TS, dall’inglese term spread), definito come la differenza tra i rendimenti dei titoli di Stato a dieci anni e quelli a due anni, è un buon indicatore anticipatore dell’attività economica futura. Secondo la Fed, negli ultimi 60 anni, ogni recessione è stata preceduta da un periodo, in cui il TS è diventato negativo, ovvero la curva dei rendimenti si è invertita. A sua volta, un TS negativo è stato seguito da un rallentamento economico e sempre (tranne una volta) da una recessione. Quindi la Fed propone una semplice regola empirica secondo cui ci si può aspettare una recessione entro due anni da quando il TS diventa negativo. L’intervallo temporale che intercorre da quando il TS diventa negativo e l’inizio di una recessione varia da 6 a 24 mesi. Durante la maggior parte dell’attuale ripresa, in particolare nel 2017, la struttura a termine dei rendimenti si è progressivamente appiattita, anche se non si è ancora invertita. L’inclinazione della struttura (10 anni – 2 anni) a termine era pari al 3% nel 2010 ed è poi scesa progressivamente a circa 2,6% nel 2013, a 0,80% fino a febbraio scorso e ora è pari allo 0,45%. Poiché ci aspettiamo che la Federal Reserve continuerà il suo percorso di normalizzazione della politica monetaria, è ragionevole attendersi che il TS si riduca ulteriormente e possa diventare negativo nei prossimi mesi. E’ ragionevole, quindi, chiedersi se questo sviluppo stia segnalando il crescere della probabilità di una recessione futura. Anche se l’evidenza statistica suggerisce che il potere segnaletico del TS non è diminuito, va usata una certa cautela nell’interpretare i risultati. È sicuramente da evidenziare, che le politiche monetarie ultra-espansive degli ultimi anni hanno ridotto il term premiumdella struttura a termine, riducendone artificialmente il differenziale di rendimento a termine. Di conseguenza, il contenuto informativo della curva dei rendimenti potrebbe risultare temporaneamente sfocato. La Fed di New York pubblica la sua stima di probabilità di recessione a 12 mesi (cfr. fig. 2). Attualmente, tale probabilità si attesta all’11%, ma è cresciuto negli ultimi mesi. A nostro avviso questo è un indicatore che continueremo a monitorare nei prossimi mesi.

|

|

LA SETTIMANA TRASCORSA

EUROPA: la BCE riconosce la moderazione economica nell’Area e teme per le conseguenze del protezionismo

In Germania, la bilancia commerciale ha registrato a marzo un surplus di €25.5 mld (consenso: €22.5 mld). Meglio delle attese anche la produzione industriale dello stesso mese, in salita dell’1.0% m/m e del 3.2% a/a. A marzo l’indice della produzione industriale italiana ha sorpreso al rialzo, dopo il calo dello 0,5% m/m di febbraio e dell’1,7% di gennaio, recuperando così ampiamente e mettendo a segno una crescita dell’1,2% m/m (consenso: 0,5% m/m). La variazione su base annua sale così da 2,5% a 3,6%. Il rimbalzo di marzo è guidato dai beni di consumo ed in particolare dall’abbigliamento (+4,2% m/m). La BCE ha pubblicato il Bollettino Economico relativo al mese di maggio dove prende atto di una lieve moderazione della congiuntura economica dell’Area, ma sottolinea che resta a suo avviso “in linea con un’espansione dell’economia dell’Area Euro solida e generalizzata”. Nella descrizione dei rischi di scenario, la BCE dichiara che “i rischi per le prospettive di crescita rimangono sostanzialmente bilanciati, sebbene quelli connessi a fattori di carattere globale, fra cui la minaccia di un maggiore protezionismo, abbiano assunto maggiore rilievo”. “Gli annunci delle ultime settimane sull’imposizione di dazi costituiscono, secondo la BCE, un rischio per la crescita a livello mondiale.”

USA: inflazione non richiede che la Fed acceleri il ritmo di rialzo dei tassi di interesse

E’ stato pubblicato l’indice dei prezzi al consumo per il mese di aprile, che registra una crescita dello 0,2% m/m, (consenso 0.3% m/m, marzo 0,1% m/m). L’inflazione headline si porta così a 2,5% (consenso: 2.5% a/a, valore precedente: 2,4% a/a). L’indice core, al netto delle componenti più volatili quali prezzi alimentari ed energetici, registra una crescita dello 0,1% m/m (consenso 0,2% m/m, marzo 0,2% m/m). La misura coredell’inflazione sorprende, così, al ribasso rimanendo invariata a 2,1% contro aspettative di aumento di 1 decimo, a 2,2%. Nel complesso dunque, a fronte di un progressivo aumento dell’inflazione sostenuto da un mix eterogeneo di effetti base positivi, ad aprile, la crescita su base mensile del CPI conferma che la dinamica inflazionistica non presenta per ora segnali di significativa accelerazione tali da modificare le aspettative della Fed. Invece l’indice dei prezzi alla produzione rallenta ad aprile, registrando una crescita dello 0,1% m/m (consenso: 0,2%) per la misura headline e dello 0,2% m/m (consenso: 0,2% m/m) per quella core; la variazione su base annua dell’indice si assesta così rispettivamente al 2,6% e 2,3%, in calo di 4pb per entrambe le misure. Sul fronte del mercato del lavoro, i dati settimanali sulle richieste di sussidi di disoccupazione vedono invece le nuove richieste per la prima settimana di maggio stabili a 211 mila unità (consenso: 219 mila), mentre le richieste continuative per la quarta settimana di aprile salgono meno delle attese a 1.790 mila unità (consenso: 1.800 mila, settimana precedente 1.760 mila).

ASIA: settimana ricca di dati in Cina

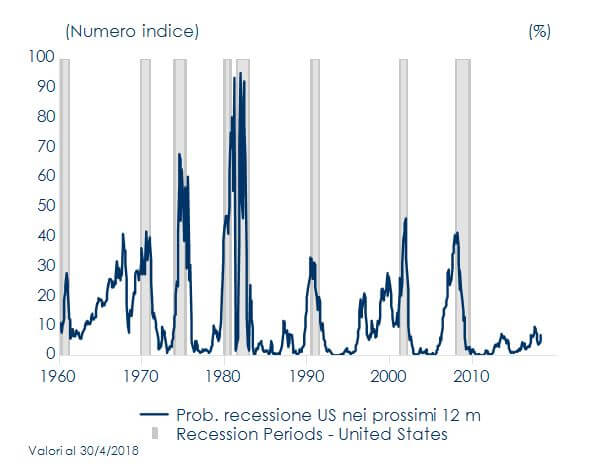

Le esportazioni cinesi sono risultate più forti delle attese in aprile. Conseguentemente, la bilancia commerciale cinese ha registrato un avanzo di $28,8 miliardi (consenso: $27,8 miliardi, valore del mese precedente: deficit di $4,98 miliardi), riflettendo un’accelerazione su vasta scala dei flussi commerciali tra i principali partner commerciali. Le esportazioni sono aumentate del 12,9% a/a (consenso: 8,0% a/a), rimbalzando dal calo del 2,7% a marzo. Le importazioni sono cresciute del 21,5% a/a (consenso: 16,0%, mese precedente 14,4% a/a). Sempre in aprile le riserve valutarie cinesi sono scese lievemente a $ 3,125 T (consenso: $ 3,13T, valore di marzo $ 3,14T). La State Administration of Foreign Exchange ha nuovamente citato principalmente gli effetti di valutazione e che si aspetta che le riserve rimangano generalmente stabili. L’indice dei prezzi al consumo si è attestato a 1,8% a/a in aprile (consenso: 1,9% a/a, mese precedente: 2,1% a/a). Il moderato rallentamento è stato guidato principalmente dalla componente più volatile dei prezzi degli alimentari, che hanno rallentato notevolmente. I prezzi non alimentari hanno registrato, invece, registrato un costante aumento. Il PPI è salito al 3,4% a/a dal valore precedente, pari a 3,1% a/a. In prospettiva, l’attenzione si concentra sull’impatto delle frizioni commerciali con le possibili restrizioni sulle importazioni di soia e maiale negli Stati Uniti.

|

|

In Giappone, i salari nominali sono aumentati del 2,1% a/a (consenso 1,1% a/a, valore precedente 1,0% in marzo), registrando il maggiore guadagno da giugno 2003, sostenuti da un’accelerazione della componente di base e degli straordinari. I salari reali sono saliti dello 0,8%, segnando la crescita più forte da settembre 2016. In termini destagionalizzati, i salari nominali sono aumentati dell’1,3% m/m (massimo da luglio 2016), le ore totali lavorate hanno registrato il primo aumento in tre mesi, mentre l’occupazione è diminuita. La BoJ ha pubblicato i verbali della riunione del 26-27 aprile, da cui risulta che in quella riunione i membri del consiglio hanno discusso la possibilità di omettere la previsione esplicita dell’anno in cui verrà raggiunto l’obiettivo di inflazione del 2% (precedentemente fissato al 2019). Dai verbali risultano tre voti dissenzienti. Un membro ha descritto il lasso di tempo come una semplice proiezione a cui non devono essere collegati i cambiamenti gli aggiustamenti di politica monetaria in modo meccanico. Un altro commento ha sottolineato che l’impegno della BoJ a raggiungere l’obiettivo di stabilità dei prezzi del 2% nel più breve tempo possibile non è cambiato e rimane invariato. Un membro ha protestato, sollecitando la necessità di un periodo di tempo esplicito e di un ulteriore alleggerimento.

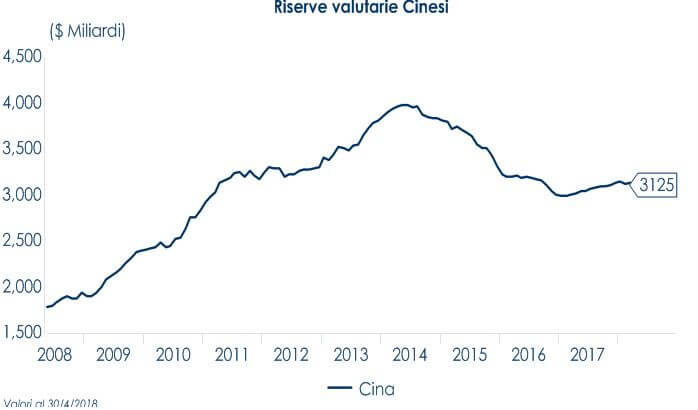

LA PROSSIMA SETTIMANA: quali dati?

- Europa: la seconda lettura dell’inflazione per il mese di aprile, nonché del PIL di T1 per l’intera Area nel suo complesso. Inoltre in Germania sarà pubblicato l’indice Zew.

- Stati Uniti: settimana di dati macro improntati sul settore immobiliare statunitense di aprile: indice NAHB, nuove abitazioni e permessi edilizi in primis.

- Asia: produzione industriale e vendite al dettaglio di aprile attese in Cina. In Giappone si attende, in particolare, la pubblicazione dei numeri del PIL del primo trimestre e dell’inflazione nazionale di aprile.

Il presente documento (il “Documento”) è stato preparato dalla Funzione Investment Advisory di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.