La settimana finanziaria

di Mediobanca S.p.A.IL PUNTO DELLA SETTIMANA: “Tassi contro spread”, il compromesso del Consiglio Direttivo

Durante la riunione di luglio, la BCE all’unanimità:

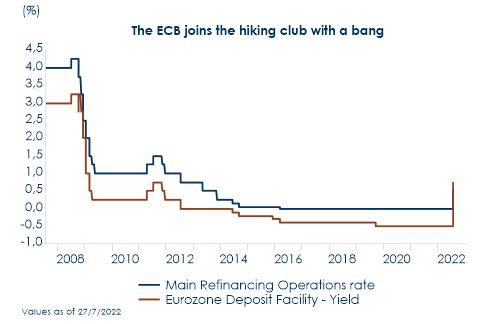

- ha alzato i tassi ufficiali di 50pb, più di quanto annunciato a giugno, ponendo fine all’era dei tassi negativi iniziata nel 2014,

- ha annunciato il nuovo strumento di protezione dello spread, il Transmission Protection Instrument,

- ha posto temporaneamente fine alla forward guidance.

Durante la riunione di luglio, la BCE ha alzato i tassi di interesse di riferimento di 50 pb, accelerando rispetto a quanto annunciato a giugno, ed ha concluso al suo interno un accordo all’unanimità per il Transmission Protection Instrument (TPI), il nuovo strumento anti-frammentazione che dovrà garantire la trasmissione della politica monetaria in tutti i paesi dell’Area Euro.

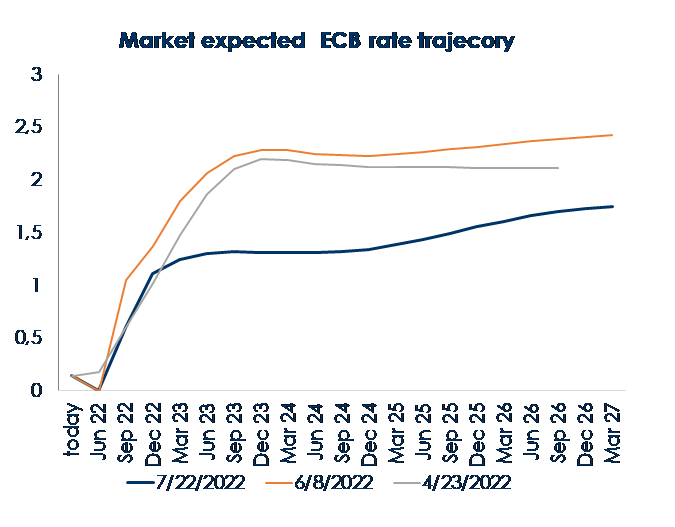

Il Presidente C. Lagarde ha giustificato la decisione di non rispettare la forward guidance di giugno, secondo cui la BCE avrebbe dovuto iniziare a normalizzare la politica monetaria con una mossa di soli 25 pb, come risposta al materializzarsi dei rischi di inflazione al rialzo, ma soprattutto come compromesso rispetto all’accordo sullo strumento anti-frammentazione. Lagarde ha affermato che, da quando è stata fornita la forward guidance, l’inflazione ha sorpreso al rialzo, raggiungendo l’8,6% a/a e dimostrandosi diffusa a molte categorie, mentre l’euro si è indebolito rispetto al dollaro contribuendo a future spinte inflative. Ha, inoltre, affermato che la forward guidance precedente era stata concordata prima della discussione dell’accordo sul TPI, che salvaguardando la trasmissione della politica monetaria permette ora alla BCE di muoversi più rapidamente sui tassi, ribadendo che l’accelerazione avvenuta questa settimana non cambia il teminal rate ma permette di avvicinarvici più velocemente. Infine, nel comunicato si legge che le decisioni sui tassi d’interesse saranno d’ora in avanti prese “riunione per riunione”. Ciò significa che, come la Fed, la BCE si sta allontanando dal fornire una forward guidance esplicita e che le future decisioni sui tassi dipenderanno dai dati e saranno più imprevedibili rispetto al passato. Tradotto in termini di mercato, ciò implica una maggiore incertezza e una maggiore volatilità dei tassi di interesse. La maggiore incertezza, a sua volta, dovrebbe mantenere una pressione al rialzo sui premi a termine.

Il TPI agirà acquistando quantità potenzialmente illimitate di titoli sovrani dei paesi sottoposti a un deterioramento ingiustificato delle condizioni finanziarie. Il nuovo TPI è un’importante innovazione istituzionale ampiamente flessibile (non prevede né un tetto massimo di spread né un benchmark di attivazione, non ha un limite di bilancio ex ante, né l’obbligo di negoziare un programma di aggiustamento), ma con un elevato grado di condizionalità (in quanto occorrerà rispettare tutte le regole europee e dimostrare di avere un debito sostenibile) e discrezionalità da parte del Consiglio Direttivo. I Paesi per poter beneficiare degli acquisti della BCE dovranno soddisfare quattro criteri di idoneità: 1) conformità al quadro fiscale dell’UE (non essere sottoposti a EDP e non essere in violazione di raccomandazioni previste dall’art. 126.7 del TFEU); 2) assenza di gravi squilibri macroeconomici; 3) sostenibilità fiscale; 4) politiche macroeconomiche solide e sostenibili, conformi alle linee guida dell’UE e rispettare gli impegni sottoscritti per la RRF e le raccomandazioni della Commissione Europea nell’ambito del semestre europeo. Il terzo criterio di idoneità, in particolare, suona impegnativa e soggetta ad ampi margini di discrezionalità: prevedere la traiettoria del rapporto debito/Pil di un paese e valutarne la sostenibilità è un esercizio il cui risultato dipende in modo cruciale dalle ipotesi sottostanti. Rispetto al programma OMT (Outright Monetary Transactions), la condizionalità del nuovo strumento appare più leggera (ma potrebbe esserlo solo di facciata), perché non richiede la firma di un accordo di assistenza finanziaria con il MES, con tanto di connesso programma di aggiustamento fiscale e macroeconomico. Il Consiglio Direttivo manterrà la piena discrezionalità su quando attivare lo strumento. Dal punto di vista tecnico, il TPI si concentrerà su titoli pubblici con vita residua fra 1 e 10 anni, ma potrebbero essere considerati anche acquisti di obbligazioni private. Durante la conferenza stampa, il Presidente C. Lagarde ha sottolineato che sarà uno strumento neutrale rispetto alla politica monetaria. Pertanto, se da un lato il TPI sarà condotto in modo da non avere ripercussioni persistenti sulla dimensione del bilancio dell’Eurosistema, dall’altro “ammicca” ad una sorta di diversificazione della politica monetaria tra paesi dell’Area Euro, con dinamiche economiche diverse, rendendo possibile alzare il costo del denaro ma creando uno scudo verso i paesi più fragili dal punto di vista fiscale. Per ammissione dello stesso presidente Lagarde, l’accelerazione sui tassi ha favorito l’accordo raggiunto sul TPI, che potrà essere attivato in qualsiasi momento su decisione del Consiglio Direttivo. È stato, comunque, ribadito che la prima linea di difesa, almeno per quanto riguarda i rischi di frammentazione legati alla pandemia, continua ad essere rappresentata dalla flessibilità che potrà essere esercitata nella politica di rinnovo dei titoli in scadenza entro la fine del 2024, acquistati con il PEPP (Pandemic Emergency Purchase Program).

| Fig. 1: La fine di un’era

A cura di Teresa Sardena, Mediobanca SGR |

Fig. 2: Cosa prezza il mercato? |

SETTIMANA APPENA TRASCORSA

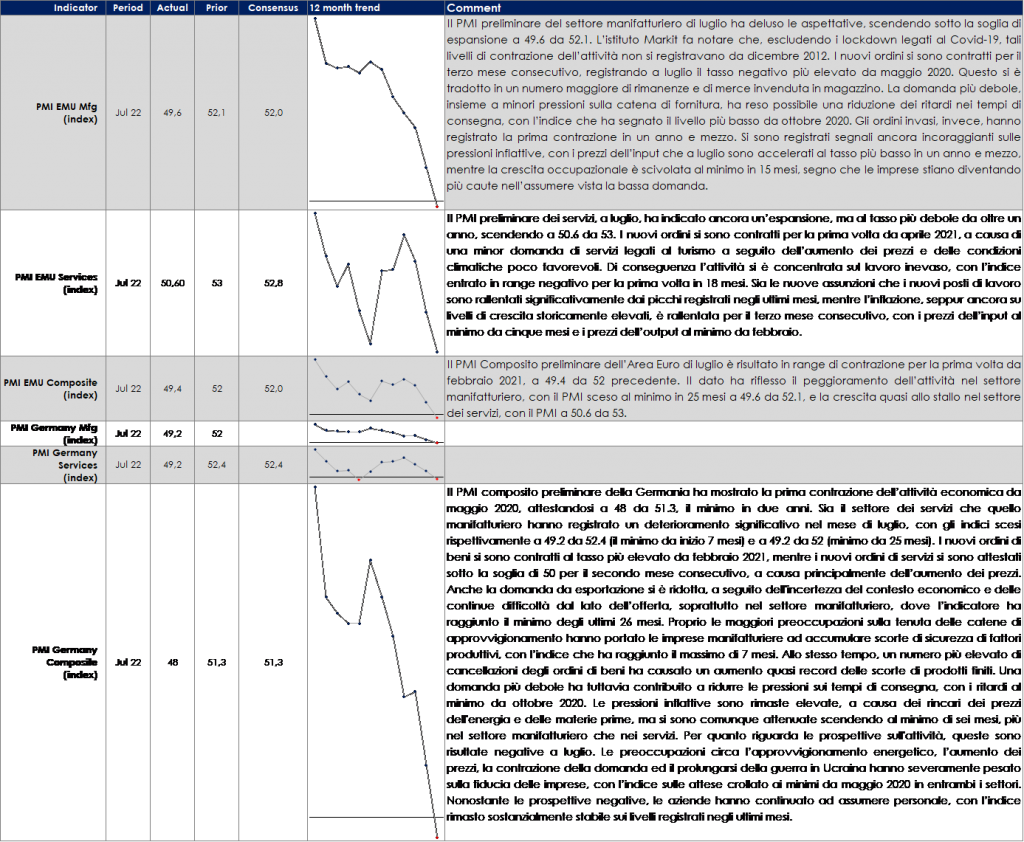

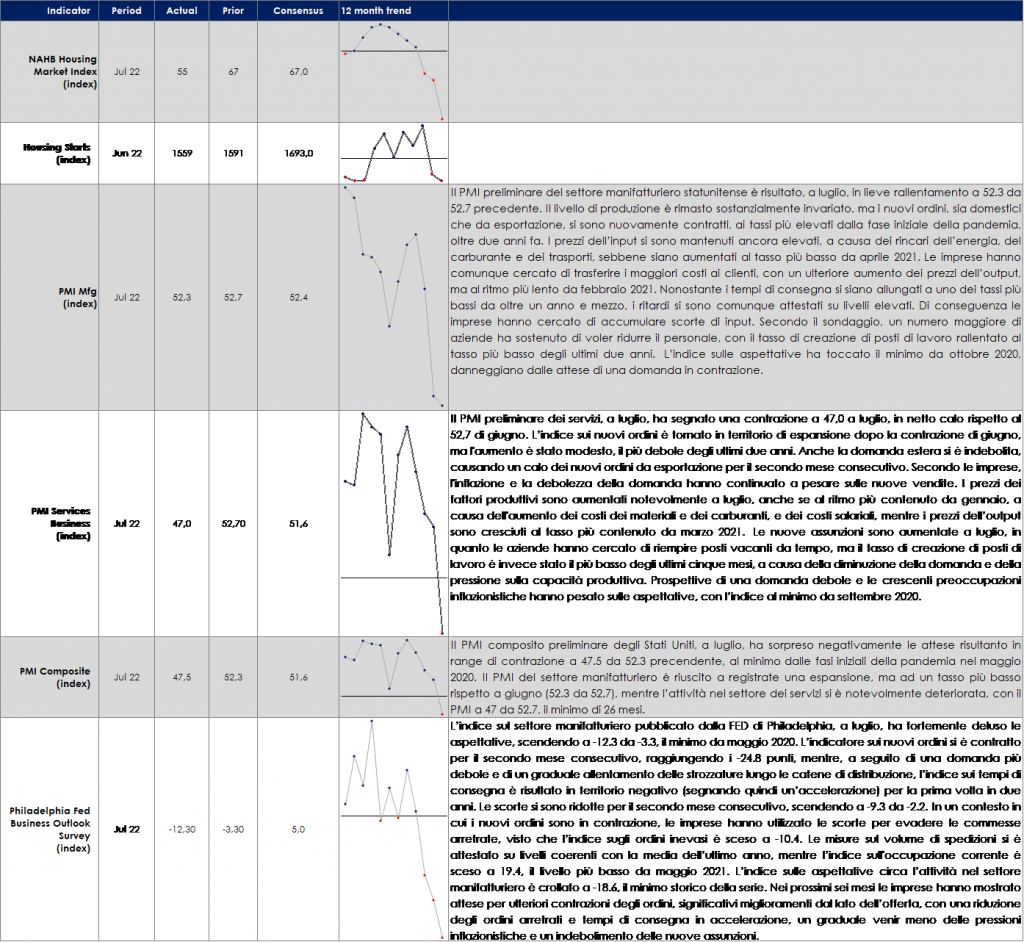

EUROPA: I PMI dell’Area Euro si sono fortemente deteriorati a luglio, con l’indice composito ora in territorio di contrazione

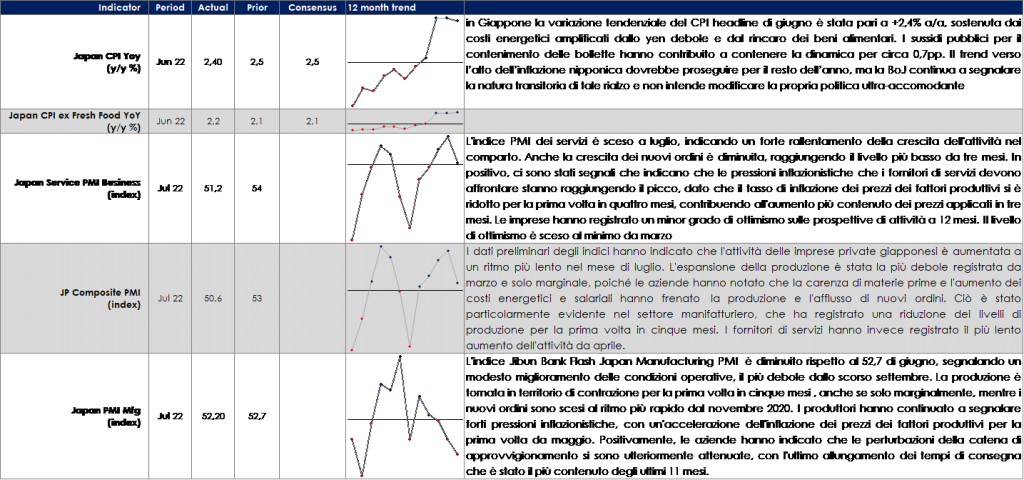

ASIA: a giugno inflazione giapponese ancora superiore all’obiettivo BoJ

USA: La stima preliminare degli indici PMI mostra una combinazione tra settori inattesa

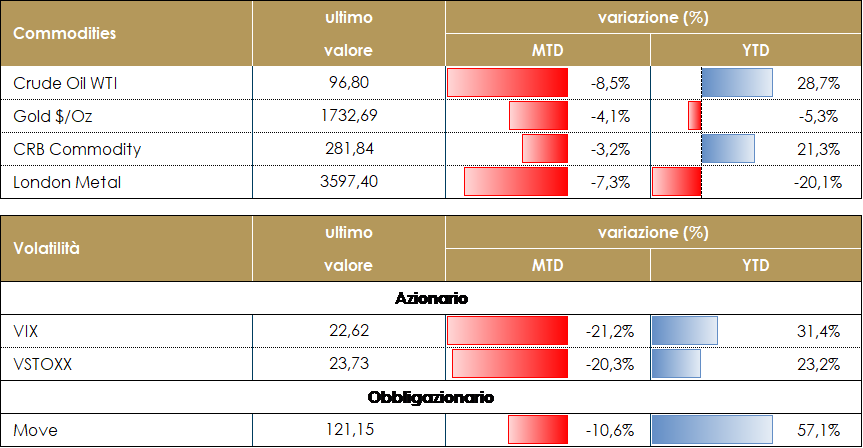

| MATERIE PRIME E VOLATILITA’

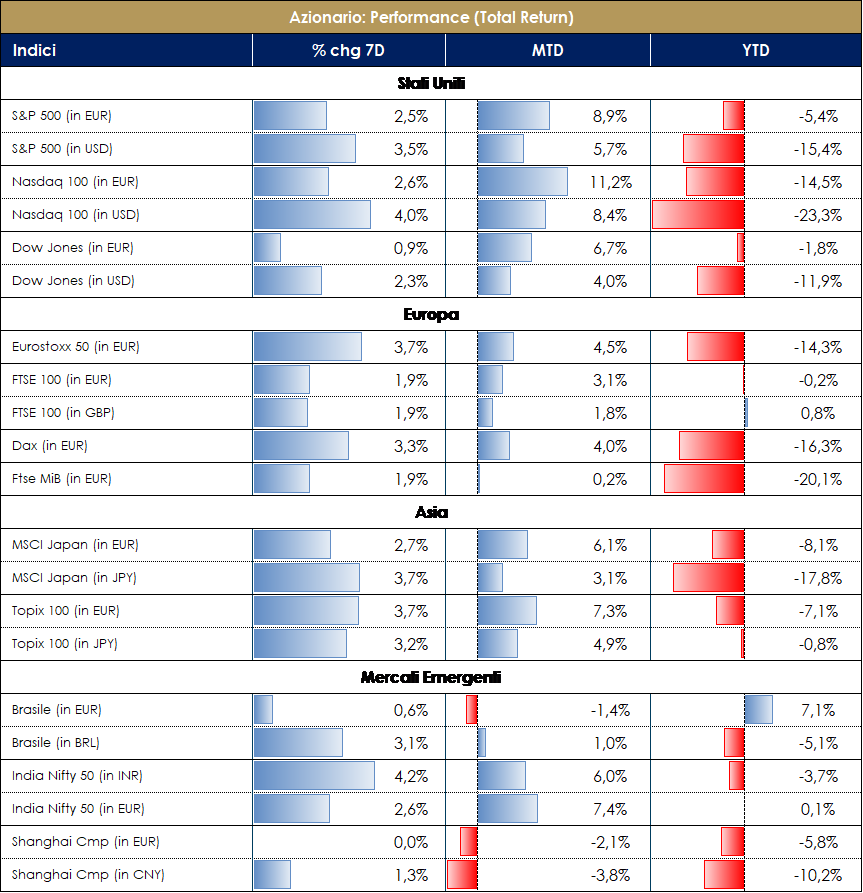

Il prezzo del petrolio torna sotto i 100 dollari al barile dopo una settimana volatile in vista del prossimo incontro OPEC+ del 3 agosto. L’aumento dell’offerta dai produttori arabi, come da promesse fatte al presidente americano, Biden, appare ora un’ipotesi molto meno percorribile. L’Arabia Saudita ha, infatti, rivisto al ribasso la sua stima di massima offerta erogabile e si dice prossima al tetto della sua produzione giornaliera, incapace quindi di spingersi oltre. Le scorte settimanali di petrolio EIA negli Stati Uniti hanno registrato una diminuzione delle riserve di petrolio ma un forte aumento delle benzine, dovuto al calo dei consumi al dettaglio. Si allenta la tensione sul gas grazie al ritorno delle forniture ad opera di Gazprom attraverso il gasdotto North Stream 1 dopo dieci giorni di stop. Come dichiarato anche dal presidente russo Vladimir Putin, il flusso riprenderà al 40% della sua capacità qualora la turbina fuori servizio sia ripristinata in tempo. Altrimenti, le consegne di questo gasdotto si ridurranno al 18%. MERCATI AZIONARI Nella giornata di giovedì i riflettori erano puntati sull’Europa per le attese sulla riattivazione delle forniture di gas russo, per il meeting della BCE e per l’epilogo della crisi politica domestica. Se escludiamo quest’ultimo punto, il newsflows è marginalmente positivo con la riapertura (al 40% della sua capacità) del Nord Stream 1 dopo l’attività di manutenzione programmata, l’annuncio a sorpresa da parte della BCE di un rialzo di 50bps e contestuale approvazione all’unanimità del TPI. Sullo sfondo è proseguita la reporting di T2: in US ha riportato quasi il 20% delle società, il 74% ha battuto in termini di EPS con una sorpresa del 5%, il 69% ha battuto in termini di ricavi; anche in Europa ha riportato circa il 20% delle società, con il 45% delle società che ha battuto in termini di EPS con sorpresa leggermente negativa pari a 1% e con il 70% che ha battuto sui ricavi. Nella reporting europea si evidenzia in particolare un’ampia dispersione tra ciclici e difensivi, con questi ultimi che riportano meglio, in particolare Commercial Services e Staples; tra i ciclici Materials e Tech stanno deliverando più beats, mentre Discretionary e Industriali appaiono più deboli; hanno riportato positivamente Solvay (con upgrade della guidance 2022), Volvo Truck, Assa Abloy, Atlas Copco, Alfa Laval, ASML (ma con downgrade della guidance), ABB, Thales, Wartsila, SSAB, Gecina, Covivio, Bawag, Bankinter; hanno riportato negativamente Deliveroo (con downgrade della guidance); SGS (per la Cina), SKF, Akzo Nobel, Sap, Electrolux, Ceconomy (significativo taglio della guidance FY), Schindler, Stora Enso, Temenos. Le banche nordiche hanno concluso la reporting in T2 evidenziando forza del margine di interesse, basse provisions con parziale offset di commissioni e trading più deboli; overall hanno tutte battuto le stime di consenso in termini di utile pre-tasse, ad eccezione di Danske (che ha anche tagliato la guidance su FY) e SHB. Da porre in evidenza la Fund Manager Survey di Merrill Lynch uscita in settimana che ha mostrato un livello estremo di pessimismo degli investitori, con aspettative di crescita globale e di utili all time low e livelli di cash ai massimi da 9/11; un posizionamento che in assenza di un major credit event, porta tipicamente a rally di mercato. L’indice S&P si avvia a chiudere la settimana positivamente con un +3.5%, trainato da Steel +16%, Casinos & Gaming +13% e Automobile Manufacturers +12%; performance negativa per Integrated Telecommunications -7%, Gold -5% e Food Retail -3%; sui singoli nomi Bath&Body +21%&, Netflix +18% e Etsy +17% i titoli migliori, IBM -9%, AT&T -8% e Baker Hughes -6% i titoli peggiori. Anche l’indice Nasdaq 100 chiude in positivo con una performance intorno a +5%, trainata da Netease Inc +15%, Nvidia Corp e Match +14%; performance negativa per Vertex Pharma, Xcel Energy e Seagen Inc -3%. Europa avviata a chiudere intorno a +3%, con tecnologia +9%, Real Estate +7% e Financial Services +6.5%; Telecom -1%, Product & Households Goods -0.3% e Healthcare +0.7 i settori peggiori; sui singoli nomi Sinch AB +40%, Just Eat Takeaway +36% e Wise PLC i titoli migliori; Hellofresh -17%, Telenor -12% e Uniper -11% i titoli peggiori. Positivo anche il mercato azionario italiano, con performance pari a +2% guidata da Moncler +9%, Prysmian +8% e Stellantis +7%; peggiori performers Saipem -13%, Unipol Gruppo e Telecom Italia -3%. Indice delle mid cap italiane a +3% circa, con Alerion Cleanpower +12%, Brunello Cucinelli e Edison +10% i titoli migliori; Webuild Spa -5%, RaiWay Spa -3% e Erg -2% i titoli peggiori. |

Continua la sovraperformance del growth verso il value che ha caratterizzato le ultime settimane con outperformance dell’indice MSCI World Growth di quasi sette punti rispetto al MSCI World Value da inizio luglio.

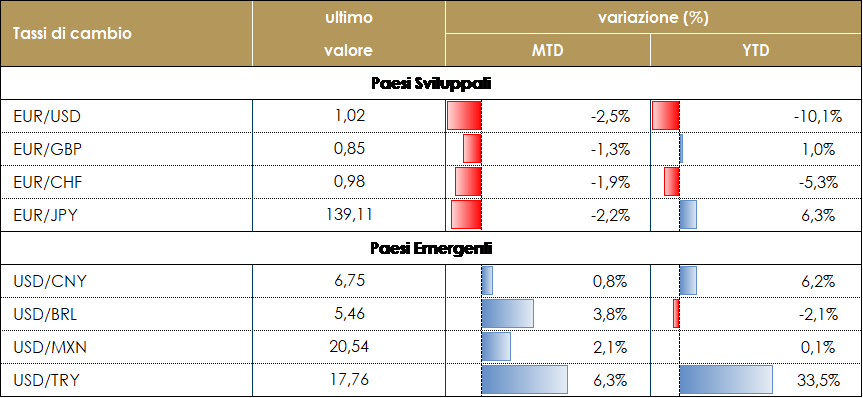

A cura del team Core Equity Value di MB SGR VIEW STRATEGICA La view sul comparto azionario continua ad essere costruttiva per un trimestre che, pur con una certa volatilità, presenta una buona crescita degli utili e una stagionalità attraente per le attività finanziarie rischiose. Tra i rischi a questo scenario un certo grado di rallentamento macroeconomico, la normalizzazione della politica monetaria (che potrebbe risentire di un tasso di inflazione più alto più a lungo) e i timori sul mercato immobiliare cinese. Azionario USA: I trend di lungo termine proseguono su traiettorie al rialzo sostenibili, il ciclo economico (pur in rallentamento) è ancora favorevole e le condizioni finanziarie rimangono accomodanti. Nell’attuale contesto geopolitico l’area statunitense appare favorita alla luce di 3 fattori: l’indipendenza energetica la rende meno fragile ai rialzi dell’oil, il livello dell’interscambio commerciale con la Russia è modesto ed infine la composizione dell’indice azionario la rende più resiliente agli attuali rischi. Azionario Europe: L’attuale situazione geopolitica e la dipendenza energetica dell’EMU suggeriscono di portare a neutrale l’esposizione sul settore. L’incertezza geopolitica resta, tuttavia, bilanciata da politiche fiscali espansive, marcato accomodamento monetario e dalla debolezza dell’EURO. Elementi di rischio da monitorare sono legati a un possibile inasprimento delle operazioni militari e alle conseguenti contromisure economiche. TASSI DI CAMBIO La scorsa settimana l’apprezzamento del dollaro USA ha subito una battuta d’arresto. Il Dollar index ha perso poco meno dell’1%. Le valute con la miglior performance sono state quelle dei paesi esportatori di materie prime: nel G10 la corona svedese, il dollaro australiano e la corona norvegese si sono apprezzati rispettivamente del 2,2%, dell’1,9% e dell’1,8%. Il dollaro australiano è stato sostenuto anche dall’aumento dei tassi, che scontano ulteriori rialzi da parte della RBA nel corso delle prossime riunioni. La decisione della BCE di effettuare un rialzo di 50 bps (invece dei 25 bps preannunciati dalla Presidentessa Lagarde solo pochi giorni prima della riunione) e l’annuncio dell’introduzione del nuovo Transmission Protection Instrument (TPI) hanno contribuito a spingere l’euro al di sopra di 1,02. Tuttavia, i pessimi dati PMI dell’euro, pubblicati venerdì mattina, hanno pesato sull’euro che ha chiuso la settimana in ribasso. Nei mercati emergenti, la valuta migliore è stata il Peso cileno, che si è apprezzato di oltre il 5% rispetto al dollaro USA. La timida stabilizzazione del prezzo del rame, dopo un calo di quasi il 30% registrato dall’inizio di giugno, ha aiutato la valuta. Lo zloty polacco e il fiorino ungherese si sono piazzati rispettivamente al secondo e al terzo posto nella classifica EM: dopo settimane di deprezzamento, un aggiustamento delle posizioni degli investitori è probabilmente la ragione principale della loro forza. La lira turca ha chiuso la settimana in fondo alla classifica: ha perso quasi il 2% dopo che la Banca centrale ha deciso di mantenere invariati i tassi di politica monetaria, anche se l’inflazione si è attestata a un massimo pluridecennale del 78%. A cura del team obbligazionario di Mediobanca SGR

|

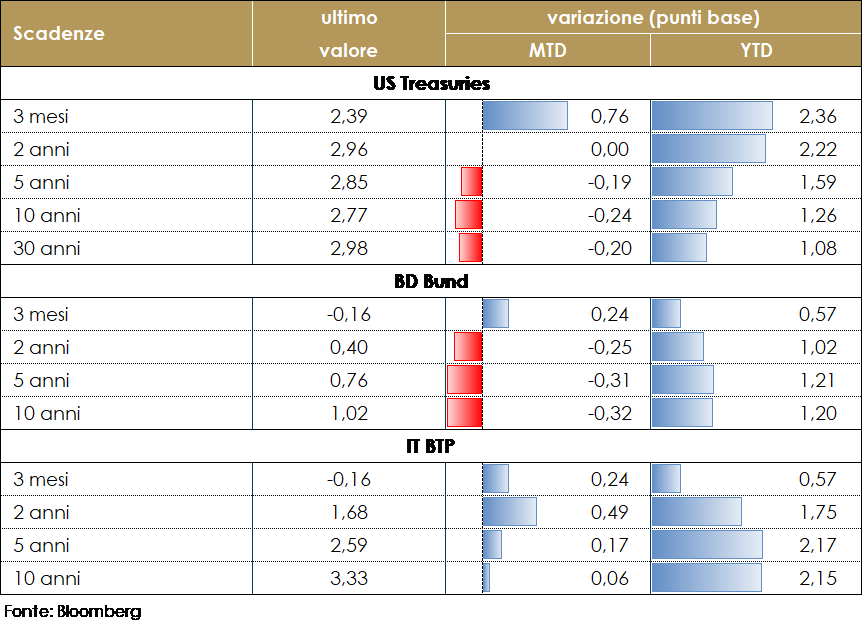

| MERCATI DEI TITOLI GOVERNATIVI

Durante la settimana due eventi nell’Area Euro hanno guidato l’attenzione dei mercati: il meeting di luglio della BCE e la crisi di Governo in Italia. La BCE ha sorpreso i mercati iniziando il suo ciclo di rialzo con un aumento di 50pb, abbandonando completamente la forward guidance. Ciò ha innescato un ulteriore e significativo sell-off nel segmento a breve della struttura a termine, appiattendola. Viceversa, l’annuncio da parte della BCE del TPI, non è bastato a contenere il differenziale BTP-Bund, che è tornato ai livelli di giugno proprio perché gli spread BTP-Bund hanno iniziato a prezzar un maggior premio per il rischio politico. Questo è esattamente il tipo di scenario in cui la BCE avrà difficoltà ad agire, anche con il nuovo strumento a disposizione. In prospettiva, dovrebbe proseguire il flattening della struttura a termine governativa tedesca, poiché le sorprese al rialzo dell’inflazione sostengono un ciclo di rialzi dei tassi anticipato e il terminal rate, indicato ieri dal Presidente Lgarde, fornisce un’ancora ai tassi intermedi. Inoltre, i tassi a lungo termine potrebbero essere penalizzati da un sentiment negativo e da aspettative di crescita a lungo termine più deboli, come indicano anche i dati dei PMI di luglio. In Giappone la lBoJ ha lasciato immutata la sua politica monetaria: -0,1% per i tassi a breve termine e limite dello 0-0,25% per i rendimenti obbligazionari a 10 anni. La BoJ prevede che l’inflazione supererà il suo target del 2% quest’anno ma questo non impedirà di proseguire il suo approccio ultra-accomodante. Se l’aumento dei costi dei carburanti e delle materie prime è il principale elementi che spinge l’inflazione al di sopra del 2%, la BoJ ha ribadito che non ha nessuna fretta di ritirare lo stimolo monetario poiché il rallentamento della crescita globale continua a gravare sulle prospettive di recupero per l’economia. La BoJ ha ridotto la previsione di crescita per questo anno al 2,4% dal 2,9%, a causa dei persistenti vincoli di fornitura e all’aumento dei prezzi delle materie prime. Negli Stati Uniti, la struttura a termine governativa questa settimana ha registrato un calo su tutte le scadenze ad eccezione di quelle sotto l’anno, calo che è stato guidato da una moderazione delle breakeven inflation a fronte di un aumento del term premium sulle scadenze intermedie. La settimana prossima l’attenzione sarà rivolta alla riunione di luglio della Federal Reserve. I mercati prevedono una piccola probabilità di un rialzo di 100 punti base da parte della Fed e di circa 200 punti base di rialzi cumulativi fino a dicembre. Data la crescente attenzione ai rischi di recessione, i mercati saranno molto interessati a capire la posizione della Fed sul trade-off tra crescita e inflazione e quali sarebbero i potenziali fattori scatenanti di una pausa della Fed. VIEW STRATEGICA Governativo US: I trend di lungo termine proseguono su traiettorie al rialzo sostenibili, il ciclo economico (pur in rallentamento) è ancora favorevole e le condizioni finanziarie rimangono accomodanti. Nell’attuale contesto geopolitico l’area statunitense appare favorita alla luce di 3 fattori: l’indipendenza energetica la rende meno fragile ai rialzi dell’oil, il livello dell’interscambio commerciale con la Russia è modesto ed infine la composizione dell’indice azionario la rende più resiliente agli attuali rischi. Governativo EU: Continuiamo ad avere una view negativa sui rendimenti obbligazionari europei, aspettandoci una perdita di valore sia dalla componente carry che dalla componente prezzo. |

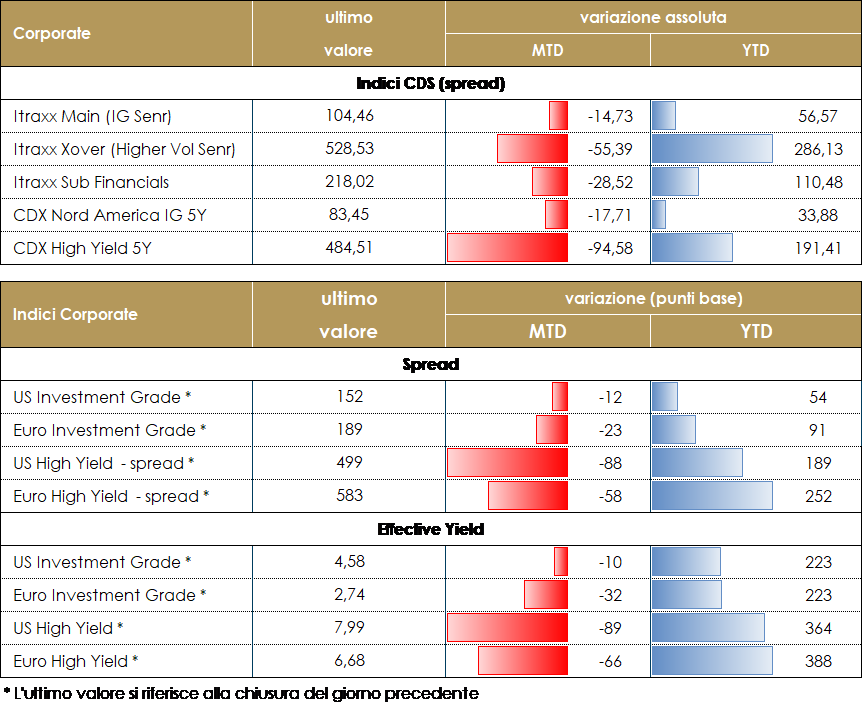

MERCATI DEI TITOLI CORPORATE

Nel corso della settimana gli indici del mercato corporate hanno registrato performance decisamente positive: tassi e spread in decisa riduzione, in particolare per la componente High Yield, sia europea che americana (-57 bps lo spread dell’High Yield europeo e -38 bps quello americano). Anche gli indici CDS hanno registrato una settimana in forte restringimento. La decisione della ECB di rialzare i tassi di 50 bps non ha pesato sull’andamento dell’asset class. La ripresa dell’export russo di gas attraverso Nordstream 1 è stata invece salutata dal mercato con un sospiro di sollievo, visto che alcuni operatori temevano che la Russia non avrebbe più ripreso ad esportare dopo la chiusura dell’impianto per manutenzione. Gli indici CDS americani hanno completamente riversato il movimento di allargamento registrato la settimana precedente: il CDX IG stringe di circa 8 bps mentre il CDX HY di ben 50 bps. I CDS europei mostrano un quadro ancora più positivo: Itraxx Main stringe di 20 bps, mentre Itraxx Xover di oltre 90 bps. L’attività sul primario è rimasta relativamente contenuta, in linea con il periodo dell’anno che solitamente vede un rallentamento delle emissioni. Si segnalano l’emissione di BANCO BPM (300 mio, 4% 4y, BB+) e il green di AAREAL BANK AG (500 mio, 4,5% 5y, A- ). Toronto Dominion ha invece emesso un Covered (2.5 bln, 1,707% 3Y) ben ricevuto dal mercato. A cura del team obbligazionario di Mediobanca SGR VIEW STRATEGICA Corporate IG: Il livello e le valutazioni degli spread rendono vulnerabile l’asset class rispetto alle variazioni dei tassi e all’inizio della normalizzazione delle politiche monetarie e potrebbero risentirne della volatilità che prevediamo in aumento. La ricerca di rendimento, la stagionalità che torna positiva e l’offerta netta contenuta prevista rimangono fattori tecnici supportivi. Esprimiamo una view neutrale. Corporate HY: Outlook neutrale dati i livelli raggiunti dalle valutazioni nonostante alcuni fattori, prevalentemente tecnici, e la ricerca di rendimento in assenza di alternative nel campo obbligazionario ci rendono costruttivi verso l’asset class ma necessariamente selettivi dato il prevedibile aumento del rischio idiosincratico in questa fase del ciclo. |

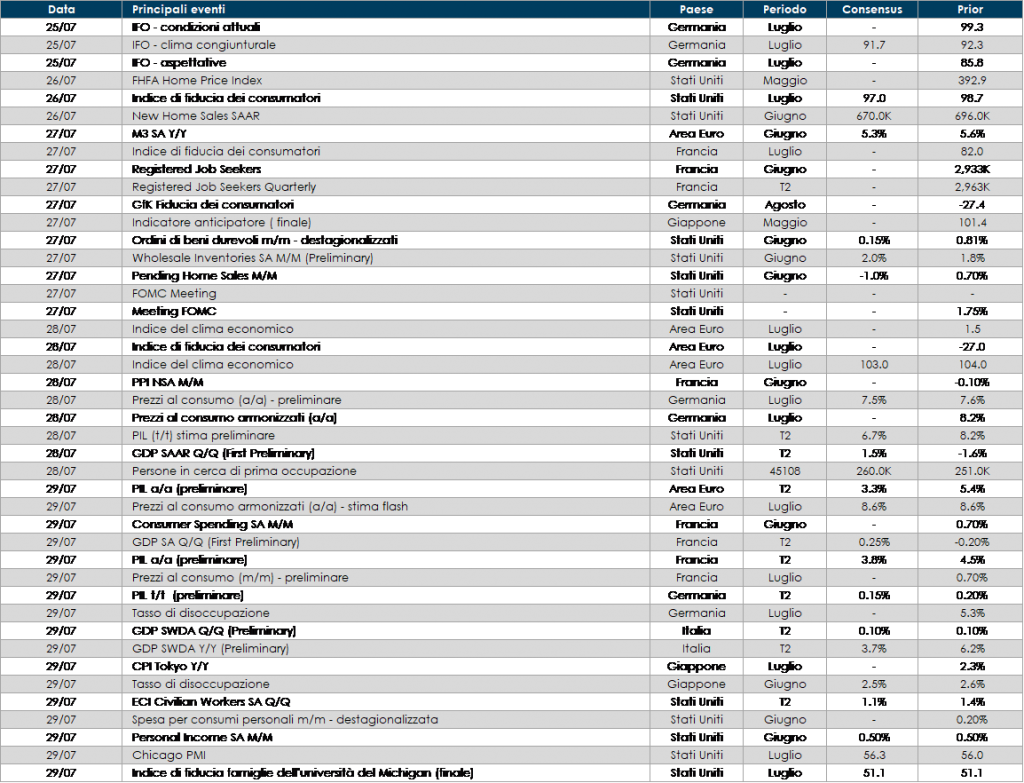

LA PROSSIMA SETTIMANA: quali dati?

- Europa: la settimana prossima sarà pubblicato il dato relativo al PIL dell’Area Euro.

- Stati Uniti: l’attenzione sarà rivolta alla riunione di politica monetaria delle Federal Reserve. Sul fronte macroeconomico la settimana vedrà anche negli Stati Uniti la pubblicazione del dato preliminare sul PIL per il secondo trimestre e quello sulla fiducia dei consumatori elaborato dall’Università del Michigan. Inoltre, verrà reso noto il dato sugli ordinativi di beni durevoli, le scorte all’ingrosso, l’indice PMI di Chicago, l’indice manifatturiero della FED di Richmond e per concludere l’indice della produzione manifatturiera della Fed di Dallas.

- Asia: in Giappone sarà pubblicato l’indice dell’inflazione di Tokio per il mese di luglio e il tasso di disoccupazione per il mese di giugno.

A cura della Funzione Asset Allocation

Il presente documento (il “Documento”) è stato preparato dalla Funzione Asset Allocation di Mediobanca SGR SpA (la “SGR”) a scopo puramente informativo. Il documento non ha carattere di offerta, invito ad offrire, o di messaggio promozionale finalizzato all’acquisto, alla vendita o alla sottoscrizione di strumenti/prodotti finanziari di qualsiasi genere. Inoltre, esso non è inteso a raccomandare o a proporre una strategia di investimento in merito a strumenti finanziari. In particolare, il presente Documento non costituisce in alcun modo una raccomandazione personalizzata; lo stesso è stato predisposto senza considerare gli obiettivi di investimento, la situazione finanziaria o le competenze di specifici investitori. Il presente Documento è proprietà di Mediobanca SGR; esso non può essere riprodotto o pubblicato, nemmeno in una sua parte, senza la preventiva autorizzazione scritta della SGR. Le informazioni, opinioni, valutazioni e/o previsioni contenute nel presente Documento (le “Informazioni”) si basano su fonti ritenute autorevoli ed attendibili; tuttavia, la SGR non assume alcuna responsabilità per eventuali errori od omissioni né potrà considerarsi responsabile per le eventuali perdite, danni o conseguenze di qualsivoglia natura (legali, finanziarie o fiscali) che dovessero derivare dal fatto che si sia fatto affidamento su tale Documento. Ciascun investitore dovrà pertanto assumere le proprie decisioni di investimento in modo autonomo, tenuto conto delle sue caratteristiche e dei suoi obiettivi di investimento, e a tale scopo non dovrà basarsi, prioritariamente o esclusivamente, sul presente Documento. I rendimenti passati, eventualmente rappresentati nel Documento, non sono indicativi né garantiscono gli stessi rendimenti per il futuro. Le Informazioni contenute nel presente Documento costituiscono valutazioni aggiornate alla data della sua produzione e potrebbero variare nel tempo, senza necessità di comunicazione da parte della SGR.